ECONOMIA

Arcor sorprende a la City con derrumbe de costos y su Obligación Negociable ya rinde más del 50%

La frase elegida por Facimex Valores en su Credit Update —»Se derriten los costos«— resume a la perfección el último trimestre de Arcor. La empresa de alimentos atravesó un período desafiante en materia comercial, con presión del mercado interno y retrocesos en ventas, pero al mismo tiempo protagonizó una recuperación operativa que terminó redefiniendo su perfil financiero.

El informe muestra como la caída de ingresos no logra opacar la magnitud de la mejora en eficiencia y el salto en la generación de caja. El mercado tomó nota y la curva de ONs mantiene una firmeza que no es casual.

La operación encontró su ancla en el ajuste

Lo más relevante del trimestre fue la caída de los cash costs en dólares. Facimex remarca que los costos de ventas y los de comercialización cedieron con fuerza, permitiendo expandir márgenes aun en un contexto de menores volúmenes.

El resultado fue un avance significativo del EBITDA, que subió con doble dígito y llevó el margen operativo a uno de los niveles más altos de los últimos años. La eficiencia se transformó en el principal motor que sostiene a Arcor, incluso con un consumo doméstico apagado.

Los tres pilares del trimestre quedaron definidos por:

- Una reducción marcada de costos en dólares

- Un EBITDA que escaló con fuerza

- Un flujo operativo que volvió a niveles máximos desde 2023

El ajuste interno permitió compensar la pérdida de dinamismo comercial y consolidar una estructura operativa más robusta.

Liquidez y deuda bajo control

La mejora en costos no solo impactó en márgenes. También potenció la caja operativa, que alcanzó su mejor registro desde fines de 2023. La liquidez se fortaleció con la emisión internacional realizada a mitad de año, lo que permitió cancelar pasivos de corto plazo y ordenar vencimientos.

El apalancamiento neto se mantuvo en niveles cómodos, con una relación deuda–EBITDA que permanece consistentemente por debajo de dos veces.

El informe destaca además que la caja cubre el total de la deuda corriente, un rasgo poco habitual dentro del universo corporativo local.

El impacto en la curva de ONs

La compresión de costos y la fortaleza de la caja terminaron reforzando la percepción crediticia de Arcor. La firma sostiene spreads bajos y una demanda estable en sus títulos, especialmente en los tramos cortos en dólares y en el papel en pesos de menor duration.

RCCTO, una ON más larga, con vencimiento en mayo de 2026 y cupón variable, ligado a la tasa TAMAR. El precio se ubica debajo del 100, lo que eleva su TNA y, a un precio de 96 -el último operado el martes 25/11- ofrece un rendimiento corriente que supera el 54% TNA y 61,8% TIR.

La duration menor a 0,3 la convierte en un título algo sensible al movimiento de tasas, aunque sin riesgo real de crédito. Este bono resume un fenómeno particular. La mejora operativa de Arcor empuja la demanda de tramos cortos, mientras que los tramos medios en ARS aún arrastran un pequeño premio adicional por incertidumbre de tasas. Es una ON que empieza a verse relativamente barata frente a la mejora del balance.

Por otra parte, se encuentra RC1CO, la joya histórica de la curva de Arcor y el papel que el mercado trata casi como un crédito investment grade local. Opera en 108, con un rendimiento en MEP cercano al 6,5% TNA. El cupón de 7,6 y la duration superior a cinco años lo colocan como el tramo largo de referencia entre las corporativas de consumo masivo.

El dato distintivo es el spread. Facimex lo ubica en 265 puntos básicos frente a Treasuries, el más comprimido de la curva corporativa argentina. Ese nivel explica la lectura del mercado: Arcor no es un crédito más, sino un emisor percibido como extremadamente confiable.

La contracara es la valuación. A ese spread, la ON 2033 aparece exigida frente a alternativas como YPF 31, YPF 34 o YPF Luz 32, que ofrecen más retorno por riesgo. Es un título ideal para perfiles que priorizan estabilidad antes que upside.

En paralelo, RCCRO es una ON intermedia en dólares, con cupón fijo de 6,75 y vencimiento en 2027. Opera en MEP cerca de 101,6 y mantiene una paridad estable y un rendimiento en dólares torno al 5,7% TNA. La duration de 1,4 años la posiciona entre los instrumentos más defensivos del segmento corporativo local.

Este bono capta de manera directa el efecto de la mejora financiera del trimestre. La caja de Arcor cubre toda la deuda corriente y el apalancamiento se mantiene cómodo en 1,5 veces EBITDA, por lo que los inversores descuentan un escenario de repago sin sobresaltos.

La estabilidad de este papel es, en buena medida, un reflejo del famoso «derretimiento» de los costos: la empresa ganó eficiencia y extendió su margen de seguridad. Por último, RC2CO es la ON más corta en dólares, un instrumento casi libre de volatilidad.

Con un rendimiento de 5,7% TNA y el vencimiento en octubre de 2026 lo transforman en una especie de «cuasi dinero» dentro del mundo corporativo argentino. Opera en torno a 101 y su duración inferior a un año genera una exposición mínima a movimientos externos. Se vuelve especialmente relevante para fondos y carteras conservadoras que buscan preservar capital en dólares con emisores de alta calidad.

En un trimestre donde Arcor logró expandir su caja y recomponer márgenes, este título se consolidó como la alternativa natural para perfiles que priorizan previsibilidad. A pesar del buen momento financiero de Arcor, este tipo de ONs siempre tienen sus riesgos. Suelen operar con poca liquidez y eso puede generar diferencias grandes entre lo que pide el que vende y lo que ofrece el que compra. Incluso al entrar hay que mirar muy bien el precio, porque a veces se termina pagando de más y todo el rendimiento esperado se esfuma.

La recuperación de Arcor

El trimestre dejó ventas en baja, pero también un mensaje inequívoco. La disciplina de costos se convirtió en el motor que sostuvo el EBITDA, reforzó la caja y afianzó la solidez crediticia. La curva de ONs respondió exactamente como debía, firmeza en paridades, spreads comprimidos y una demanda que premia a los títulos más cortos y mantiene en alto la reputación financiera de Arcor. La idea de Facimex se confirma al mirar cada bono. Los costos se derritieron y el mercado no tardó en reflejarlo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,arcor,ons

ECONOMIA

Industria del juicio: las demandas por accidentes de trabajo crecieron más de 4.300% en los últimos 20 años

La cantidad anual de juicios laborales por accidentes de trabajo en la Argentina registró un incremento de 4.353% entre 2003 y 2025. En ese período, las demandas iniciadas en el sistema de Riesgos del Trabajo pasaron de 3.012 casos en 2003 a 134.131 en 2025, el nivel más alto desde la creación del régimen.

Los datos surgen de la información oficial del sistema y fueron analizados por la consultora Libertad y Progreso (LyP), que advirtió sobre el fuerte aumento de la litigiosidad en los últimos años. Según el informe, durante 2025 se iniciaron más de 134.000 juicios, cifra que implica que los litigios se multiplicaron por 44 desde 2003. En promedio, eso equivale a más de 350 nuevas demandas por día hábil.

Las estadísticas muestran una ascendente de largo plazo en la cantidad de juicios por ART. La serie presentada por la consultora arranca con 3.012 casos en 2003, sube a 6.805 en 2005 y alcanza 27.170 en 2008. En 2012 ya sumaban 64.093 demandas y en 2016 llegaban a 127.503. Un año después, en 2017, se registraron 130.679 juicios.

Tras una baja transitoria en 2020, cuando se contabilizaron 44.600 casos, la litigiosidad volvió a crecer: 79.100 en 2021 y 134.131 en 2025, el máximo de la serie.

Mientras la cantidad de juicios siguió esa trayectoria, la evolución de los accidentes laborales mostró un comportamiento distinto. De acuerdo con el gráfico elaborado en base a datos de la Unión de Aseguradoras de Riesgos de Trabajo (UART), los siniestros laborales crecieron en una primera etapa de la serie, pero luego tendieron a estabilizarse e incluso a descender en los últimos años. Esa divergencia evidencia que el aumento de las demandas no fue acompañado por un incremento equivalente en los accidentes registrados.

El informe de LyP señala que “la brecha entre ambas dinámicas vuelve a poner en el centro del debate la necesidad de ordenar el régimen laboral, en un contexto en el que el Gobierno impulsa una reforma del sistema”. En ese sentido, remarca que “en la práctica, la cantidad de demandas crece muy por encima de los accidentes efectivos”.

El año 2025 marcó un nuevo récord de litigiosidad. Con 134.131 juicios iniciados, se alcanzó el valor más elevado desde la puesta en marcha del sistema de Riesgos del Trabajo.

La comparación internacional también muestra diferencias significativas. Según datos difundidos en informes sectoriales, la Argentina registra 132,8 juicios cada 10.000 trabajadores, frente a 5,8 en Chile y 8,5 en España. Esa relación ubica a la litigiosidad local en niveles varias veces superiores a los de esos países, aun con esquemas de cobertura que presentan estándares similares.

En paralelo, las estadísticas de siniestralidad muestran una tendencia de largo plazo a la baja. De acuerdo con datos del sistema, los accidentes laborales y los casos fatales disminuyeron en las últimas dos décadas, en el marco de la consolidación del régimen de ART y de políticas de prevención. Sin embargo, esa reducción no se reflejó en una menor judicialización.

El desajuste en el sistema tiene consecuencias económicas concretas. “El aumento de la litigiosidad eleva los costos del sistema de ART, se traslada a mayores cargas para las empresas y afecta especialmente a pymes y sectores intensivos en empleo formal”, sostiene el documento de LyP. Además, agrega que “la incertidumbre judicial se convierte en un factor que desalienta la contratación registrada y la inversión”.

El debate sobre los juicios laborales volvió a cobrar relevancia en el marco de la discusión sobre una reforma del sistema. Para la consultora, “el desafío es reducir la judicialización sin debilitar la protección del trabajador, corrigiendo incentivos que hoy favorecen el conflicto legal aun cuando los niveles de accidentes no lo justifican”.

La experiencia de otros países de la región aparece como referencia en ese análisis. En Chile, por ejemplo, el sistema de accidentes de trabajo presenta niveles de litigiosidad considerablemente más bajos. Según el informe, “la mayor resolución administrativa de los casos y reglas más claras permiten alinear mejor accidentes y reclamos, reduciendo costos y dando mayor previsibilidad al empleo formal”.

Un análisis reciente de la UART intenta explicar por qué hubo un aumento tan pronunciado en la cantidad juicios. Desde la entidad sostienen que el fenómeno no se explica por un aumento de los accidentes, sino por factores vinculados al funcionamiento del esquema judicial. En particular, señalan que la Ley 27.348 dispuso la creación obligatoria de Cuerpos Médicos Forenses en cada jurisdicción con el objetivo de unificar criterios técnicos y reducir la litigiosidad. Sin embargo, advierten que esa estructura no fue implementada plenamente en todo el país.

De acuerdo con el planteo de la UART, esa situación habilitó la intervención de peritos externos sin un marco homogéneo de supervisión, cuyos dictámenes establecen porcentajes de incapacidad por fuera de los baremos oficiales. Esas pericias, agregan, suelen ser convalidadas en sede judicial, lo que incrementa el volumen de reclamos.

A ese esquema se suma la modalidad de cálculo de los honorarios periciales, que se determinan como un porcentaje del monto de la sentencia. Según el informe, ese mecanismo introduce incentivos económicos que impactan en el nivel de las incapacidades reclamadas y, en consecuencia, en el monto final de los litigios.

El efecto también se refleja en los costos del sistema. La UART estima que el 45% de lo que abonan las ART en concepto de juicios corresponde a intermediación, es decir, honorarios de abogados, peritos y gastos judiciales. En términos prácticos, por cada millón de pesos destinado a una demanda, alrededor de $450.000 se canalizan a través de ese circuito.

aged,asking,care,clipboard,consulting,cropped,diagnosis,doctor,elderly,explaining,health,illness,infomation,man,medical,old,physiotherapist,practitioner,prescription,question,reading,result,senior,tablet,talking,woman

ECONOMIA

Aumentos 2026: cómo impactan los servicios en la economía familiar de la clase media

Aún existe una tensión entre una macro que se ordena y una micro que aun no termina de responder o reaccionar, atravesando la lectura del costo de vida y, específicamente en esta nota, el análisis de la canasta de servicios de una familia tipo.

Si evaluamos las transformaciones macro y su incidencia en la vida diaria, lo más notorio es que la inflación se encuentra estable, pero aún en un nivel elevado. En ese marco, las tarifas de los servicios siguen en proceso de corrección gradual, atravesada por una dinámica de «ajustar sin desbordar, contener sin atrasar».

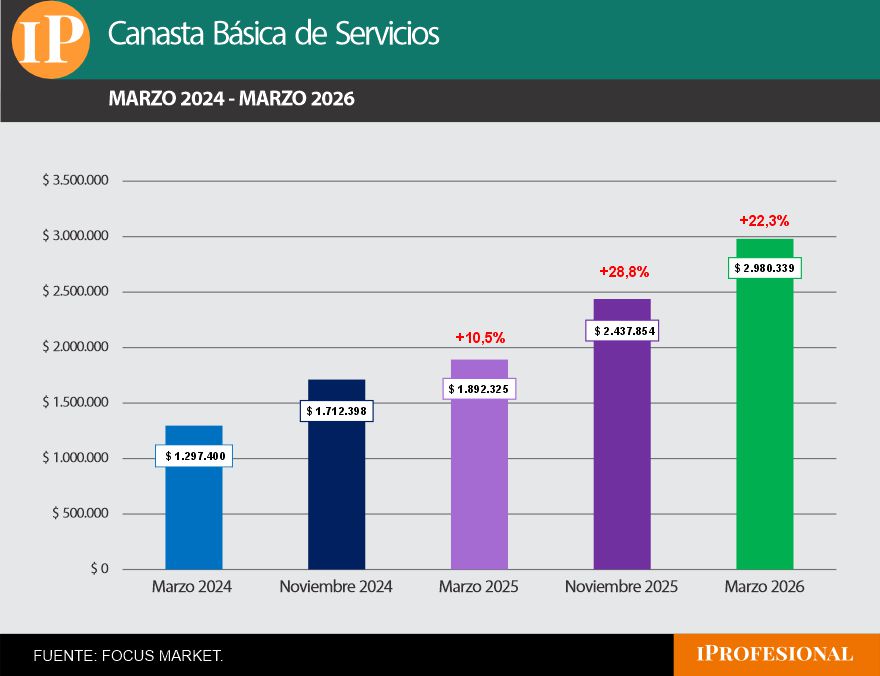

El siguiente gráfico compara el costo estimado de la canasta de servicios, de una familia tipo, en noviembre de 2025 frente a una proyección de marzo de 2026.

Para esta canasta, la familia considerada está compuesta por cuatro integrantes: 2 adultos con empleo y 2 niños en edad escolar

La familia considerada está compuesta por cuatro integrantes: dos adultos con empleo y dos niños en edad escolar. El primer gasto inevitable es el techo. En noviembre del año pasado, podían alquilar un departamento de tres ambientes en el Gran Buenos Aires por un valor promedio de $760.860. Para marzo de este año, ese monto ascendería a $827.599. Este último valor surge de aplicar el incremento acumulado del IPC estimado. Sin embargo, durante 2025 los alquileres subieron alrededor de un 51% en el GBA, pese a que la inflación anual fue del 31,5%. La principal explicación está del lado de la oferta: la falta de desarrollo de edificios residenciales en propiedad horizontal y, en consecuencia, una menor disponibilidad de unidades en alquiler. Se trata de una escasez estructural de viviendas que persiste incluso tras el cambio en las reglas de juego del mercado inmobiliario, luego de la derogación de la Ley de Alquileres. La reducción del riesgo para el propietario logró atraer inversiones, pero por los tiempos y la magnitud que requieren las obras, ese movimiento no se traduce en un impacto directo en el corto plazo.

En cuanto a las expensas, para un departamento sin amenities de lujo, pasarían de $147.977 en noviembre a $161.476 en marzo, lo que representa un aumento del 9,12%. Vale señalar, que existe una brecha marcada entre las expensas del conurbano y las de la Ciudad de Buenos Aires: en CABA suelen ser el doble o más para viviendas comparables, en parte por actualizaciones tarifarias aplicadas en distintos momentos. Además, cuando la billetera se ajusta, este suele ser uno de los gastos donde primero aparece el recorte, y por ello en un edificio, entre el 15% y el 20% de las unidades registra deuda aún cuando las tasas de interés rondan el 6 por ciento.

Servicios públicos: tarifas con «lógica gradual»

Dentro de los servicios básicos, desde febrero comenzarán a regir nuevos valores para la electricidad y el gas. En noviembre de 2025, una familia sin subsidios pagaba en promedio $37.098 por la boleta de luz; para marzo, ese monto se estima en 53.744 pesos.

En el caso del gas natural, el ajuste sería más marcado debido a la implementación del Precio Anual Uniforme, conocido como «tarifa plana». La factura pasaría de $24.071 a $27.276, contemplando el aumento promedio nacional del 16,86% y las estimaciones del IPC+IPIM. El objetivo del nuevo esquema tarifario es eliminar los picos de facturación durante el invierno y redistribuir el costo hacia los meses de menor demanda, para amortiguar el shock estacional e incorporar, además, la cuota mensual correspondiente a la Revisión Quinquenal Tarifaria. A esto se suma que en febrero entra en vigencia el nuevo Subsidio Energético Focalizado, que reemplaza al esquema anterior de segmentación.

Por su parte, el servicio de agua y cloacas continuará ajustándose hasta abril con subas del 4% mensual, lo que dejaría en marzo una boleta aproximada de $36.486, un 17,40% por encima del valor de noviembre.

Transporte: la movilidad esencial con subas por encima del promedio

Otro servicio esencial es el transporte público que garantiza la movilidad cotidiana de las familias entre escuela, trabajo y otros traslados diarios. Durante 2025 los aumentos superaron ampliamente la inflación: 77,47% en la Provincia de Buenos Aires y 60% en CABA.

Ese comportamiento responde a los aumentos «excepcionales» sumado a la fórmula de actualización que contempla incrementos mensuales del 2% fijo más la variación de precios (IPC). Así, una familia que se desplaza diariamente combinando colectivos y trenes gastaría $89.381 mensuales en marzo, frente a los $70.605 mensuales de noviembre. En caso de no contar con SUBE nominalizada, el gasto ascendería a $147.120 en marzo, un 64% más.

El costo oculto del «uso moderado» del vehículo particular

Si los adultos contaran con un automóvil y lo utilizaran de manera moderada, solo para salidas de fin de semana, el costo del combustible y del seguro recortaría rápidamente el margen del presupuesto familiar. En noviembre, el litro de nafta súper costaba $1.435, y se estima que para marzo alcance los $1.727, en base a los aumentos esperados. En términos prácticos, llenar un tanque de 50 litros pasaría a costar $86.349, un 20% más que en noviembre.

Para este ejercicio se supusieron salidas los sábados y domingos, desde la Provincia de Buenos Aires hacia CABA (44 km ida y vuelta) como actividad recreativa. Bajo ese esquema, el consumo sería apenas inferior a un tanque completo, lo que implicaría un gasto aproximado de $72.947 en marzo, frente a los $60.614 de noviembre. A esto se suma el costo del seguro automotor. En noviembre, una cobertura mínima (terceros completo) se ubicaba en $83.686, mientras que para marzo se estima en $146.020. Naturalmente, este valor varía según el año y el precio del vehículo, la jurisdicción donde se contrata y el tipo de cobertura. En este caso se toma como referencia la opción mínima.

Además, si se considera el uso ocasional de taxis para cubrir imprevistos, un viaje entre PBA y CABA costaba en noviembre aproximadamente $23.040, mientras que en marzo se estima en $25.060. Con cuatro viajes mensuales, uno por semana, el gasto total ascendería a 100.243 pesos.

Salud, educación y conectividad: servicios que se vuelven inelásticos

La salud y la educación son pilares en cualquier sociedad y garantizar su acceso, no es un debate sino un consenso social. Si bien en Argentina existen escuelas y hospitales públicos, una parte importante de las familias opta por alternativas privadas en busca de mayor calidad o previsibilidad, aun cuando eso implique un gasto significativamente mayor.

En el caso de la educación, los colegios privados cuentan con libertad para fijar sus aranceles, mientras que aquellos que reciben algún porcentaje de aporte estatal se manejan dentro de una banda autorizada. Como resultado, las cuotas mensuales varían ampliamente entre instituciones. Para este ejercicio se tomó como referencia un colegio semiprivado de calidad intermedia: con dos niños en edad escolar, el gasto era de $352.206 mensuales. Para el ciclo lectivo 2026 se proyectan aumentos de al menos el 70%, por lo que enviar a ambos hijos al colegio costaría 605.794 pesos.

La magnitud de esa dispersión se observa con claridad al mirar el extremo superior: una institución 100% privada puede tener un arancel básico de $1.133.319 por mes. Para la mayoría de los hogares de clase media, superar los $2 millones mensuales solo en cuota escolar, sin contar el resto de los servicios, resulta directamente inviable.

Por su parte, muchas familias sostienen una prepaga, un rubro de peso en el presupuesto, pero difícil de recortar por su carácter esencial. En general, estos planes ajustan según IPC con un rezago de N-2. Así, una prepaga familiar básica que costaba $576.389 en noviembre pasaría a $647.044 en marzo.

Por último, los servicios de conectividad y entretenimiento ganaron relevancia en el hogar, tanto por su uso cotidiano como por su impacto en el gasto mensual. En telefonía, considerando dos líneas para el grupo familiar, el precio aumentaría un 5% en marzo respecto de noviembre. El servicio de internet, hoy indispensable, rondaría los $81.202 en el tercer mes del año, mientras que el cable se ubicaría en $32.762 para el paquete básico.

No obstante, muchas empresas ofrecen estos servicios en combo y aplican bonificaciones por seis meses, con posibilidad de renovación; sin embargo, para simplificar el cálculo se asumió el pago del 100% del valor. En el caso del streaming, se tomó como referencia la plataforma más extendida. En marzo, un plan familiar estándar costaría $26.698 mensuales, incluyendo IVA y Ganancias.

El valor final de la canasta

En términos totales, la canasta completa de servicios para una familia tipo ascendería en marzo de 2026 a $2.980.339. Esto representa un 22,25% mas que en noviembre del año pasado. Dado que se contemplan únicamente los servicios en ella, el nivel de gasto resulta elevado en relación con los ingresos percibidos por el hogar.

Además, duplica la inflación acumulada estimada del período, que se ubicaría por debajo del 10%. En parte, esto se explica porque los mayores incrementos se concentran en rubros que venían de un atraso o contención tarifaria y que, en muchos casos, los servicios privados no ajustan sus aumentos a la nueva «normalidad» inflacionaria.

Si se compara el valor de la canasta de marzo 2025 con el de marzo 2026, se observa un aumento del 57,5%, muy por encima de la inflación interanual del mismo período.

Si se compara el valor de la canasta de marzo 2025 con el de marzo 2026, se observa un aumento del 57,5%, muy por encima de la inflación interanual

Los avances macroeconómicos son valiosos y merecen ser reconocidos, pero todavía no logran traducirse plenamente en la vida cotidiana. En este contexto, las reformas estructurales que se discuten, como la modernización laboral, no tendrán efectos inmediatos, aunque sí pueden ser determinantes en el mediano y largo plazo. Para acelerar esa transmisión hacia la microeconomía, será clave avanzar en la eliminación progresiva de las restricciones cambiarias pendientes, permitiendo que el sistema en su conjunto funcione con mayor normalidad y previsibilidad, y habilite un sendero de estabilidad con crecimiento.

A su vez, el hecho de no atravesar un período electoral hasta 2027 abre una ventana de oportunidad poco frecuente: consolidar las medidas ya tomadas, sostener el rumbo y profundizar consensos en políticas estructurales. Si ese tiempo se aprovecha, la convergencia entre los logros macroeconómicos y la vida cotidiana de las familias podría acelerarse, reduciendo la brecha entre el orden de los números y el peso del día a día.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,clase media,tarifas,familias,servicios,inflación

ECONOMIA

JP Morgan se refirió a “la sorpresa alcista” de inflación de enero: qué espera para los próximos meses

El banco de inversión JP Morgan hizo sus proyecciones de inflación para 2026, luego de que el Indec informara que el Índice de Precios al Consumidor (IPC) alcanzó el 2,9% en enero, presentando una leve aceleración frente a diciembre. La estimación anual del gigante de Wall Street supera el consenso de mercado a nivel local.

En un reporte a clientes, apunta que “la sorpresa alcista” de enero se debió principalmente a factores estacionales, como la normalización de los precios de verduras frescas, que habían registrado dos meses de deflación, y los incrementos en restaurantes y hoteles (4,1% mensual) por la temporada alta de verano.

En tanto, la entidad remarcó que los datos de inflación de alta frecuencia de la primera semana de febrero muestran que el IPC de alimentos avanza a un ritmo de 2,6% mensual.

Detalla que la persistencia de precios elevados —especialmente en carnes— y los ajustes en gas (16%), electricidad (4%), vivienda (12%) y transporte (4%); sugieren que la inflación “también se ubicará por encima de 2,5% mensual en febrero”.

“El adelantamiento de subas en precios regulados y la continuidad de presiones en alimentos mantendrían la inflación mensual por encima del umbral del 2% durante el inicio del segundo trimestre de 2026”, sostuvo JP Morgan.

Este escenario se da junto con la expectativa de acumulación de reservas internacionales del BCRA en la primera mitad de 2026 respecto de la segunda, impulsado por emisiones corporativas en dólares y un mayor flujo estacional de divisas en el segundo trimestre, vinculado a la cosecha de soja.

En ese contexto, el banco proyecta que el nivel general de precios promedie 2,4% mensual en el primer semestre y se desacelere a 1,5% en el segundo, “consistente con un IPC interanual de 26% hacia diciembre de 2026″.

Aun con presiones provenientes de regulados y alimentos, estiman que la inflación núcleo se modere hacia el 2% para el segundo trimestre de 2026 y continúe descendiendo hasta alrededor de 1,1% hacia fin de año.

Vale mencionar que el Relevamiento de Expectativas de Mercado (REM) elaborado por el BCRA arroja una variación general de 22,4% interanual, a la vez que prevé que en febrero se ubique en 2,1%, para luego marcar 2,2% en marzo. Recién en abril perforaría el piso de 2%, con 1,9%.

“Nuestra proyección supone que Argentina recupera acceso a los mercados internacionales en la primera mitad de 2026, lo que permitiría refinanciar los vencimientos de bonos globales de julio sin comprometer reservas y favorecería una mayor compresión del riesgo país”, aclara JP Morgan.

No obstante, aseguran que los riesgos inflacionarios se mantienen sesgados al alza, particularmente si se registra volatilidad financiera en la segunda mitad del año, un marco en el que “una mayor dolarización de portafolios y subas salariales superiores a lo esperado podrían añadir inercia adicional”.

“La consolidación de la agenda de reformas y la recomposición genuina de reservas internacionales siguen siendo factores clave para fortalecer los amortiguadores macroeconómicos y anclar expectativas de cara al ciclo electoral de 2027″, concluyen.

De todos modos, semanas atrás, los analistas de la entidad se habían mostrado optimistas de cara a este año en aspectos tales como la formación de capital: “Anticipamos no solo una recuperación de la inversión real, sino un retorno a una trayectoria ascendente similar a la del boom posterior a la crisis de la convertibilidad entre 2004 y 2007″.

Consideraron que la credibilidad de la política económica y una gestión fiscal estricta serán claves para que ese impulso se traduzca en mejoras duraderas de la productividad y del PBI a largo plazo, variable que, según JP Morgan, crecería 3,4% en 2026.

North America,New York

POLITICA2 días ago

POLITICA2 días agoAcuartelamiento policial en Santa Fe: reclamo salarial y temor a un conflicto nacional de seguridad

ECONOMIA2 días ago

ECONOMIA2 días agoCuánto le cuesta a la clase media llenar el changuito y cómo varían los precios de los alimentos entre provincias

POLITICA2 días ago

POLITICA2 días agoLa advertencia de ATE a los gobernadores que apoyan la reforma laboral: “Firmarán su sentencia de muerte”