ECONOMIA

Mal momento para comprar un departamento de pozo: el costo se multiplicó por 3 en 5 años

Los departamentos en pozo atraviesan una crisis sin precedentes en Argentina. Un relevamiento del portal inmobiliario Zonaprop confirmó que este tipo de unidades registra una demanda mínima, golpeada de lleno por la disparada del costo de construcción.

El panorama es desolador para este segmento. En dólares, construir se encareció casi tres veces respecto de hace cinco años. El resultado marca un giro radical en el mercado: lo que históricamente era la opción más económica para los compradores, hoy se convirtió en la más cara.

La demanda actual se concentra de manera abrumadora en otros segmentos del mercado inmobiliario. Las unidades en pozo quedaron relegadas a un lugar marginal, una caída que refleja el nuevo mapa de preferencias de los compradores argentinos.

Las cifras que revelan el desplome de la demanda

El relevamiento de Zonaprop expone números contundentes sobre este cambio estructural. El 78% de las búsquedas para compra de propiedades se orienta a unidades usadas, mientras que el 20% apunta a viviendas a estrenar.

En contraste, solo el 2% de la demanda se dirige a departamentos de pozo. Esta cifra refleja con claridad la pérdida de atractivo de un segmento que supo liderar las preferencias de inversores y compradores.

La tendencia se profundizó en los últimos meses de forma dramática. Según los datos correspondientes al tercer trimestre de 2025, en septiembre apenas el 1,3% de la demanda total se canalizó hacia unidades en pozo.

Dos años atrás, en 2023, ese porcentaje alcanzaba el 5%, lo que marca una caída sostenida y pronunciada del segmento. El informe explicó que este comportamiento está directamente relacionado con la evolución de los precios y los costos asociados a la construcción.

El metro cuadrado en pozo se convierte en el más caro

Uno de los datos más impactantes del informe es que los departamentos en pozo pasaron a ser los más caros del sector inmobiliario. En lo que va de 2025, este segmento acumuló un incremento del 9,13%, llevando el valor del metro cuadrado a 3.056 dólares.

De este modo, las unidades en pozo superaron incluso a los departamentos a estrenar. El valor promedio de estas últimas se ubica en 2.906 dólares por metro cuadrado, posicionándose como el segundo segmento más caro.

Para Zonaprop, este fenómeno marca una inversión de la lógica histórica del mercado inmobiliario argentino. La diferencia de valor entre las unidades a estrenar y las de pozo alcanza el 5%, a favor de las propiedades ya terminadas.

«Históricamente, el valor en pozo era más bajo para compensar el riesgo y la espera del producto terminado», remarcaron desde el portal. Sin embargo, a partir de octubre de 2024, esta relación se revirtió completamente.

El impacto devastador del costo de construcción

El trasfondo de este cambio estructural está directamente vinculado al aumento del costo de construcción medido en dólares. El costo registró una suba del 4,7% en noviembre y acumula un incremento del 105% desde las elecciones presidenciales de octubre de 2023.

Esto implica que construir hoy cuesta casi tres veces más que hace cinco años, durante el período de pandemia. La escalada de precios transformó por completo las reglas del juego en el sector inmobiliario.

Frente a este escenario, las unidades a estrenar comenzaron a resultar más económicas que las unidades en pozo. Estas propiedades fueron construidas con costos de materiales y mano de obra de dos o tres años atrás, cuando los valores eran significativamente más bajos.

En paralelo, las propiedades usadas se consolidaron como una alternativa más estable y negociable. Especialmente en el último año, este segmento ganó protagonismo entre compradores que buscan certeza de precios y disponibilidad inmediata.

El mercado inmobiliario argentino vive así una transformación que redefine las preferencias de compra. Los departamentos en pozo, otrora favoritos de inversores, enfrentan un futuro incierto mientras el costo de construcción continúa su escalada implacable.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,construcción,depatamentos

ECONOMIA

Empleada doméstica: cuánto cobrarán de sueldo en febrero por hora y mes, según cada categoría

En febrero las empleadas domésticas cobrarían sin nuevos aumentos de sueldo y sin el bono que percibieron en 2025 por las horas trabajadas a la semana.

De no mediar una nueva resolución de la Comisión Nacional de Trabajo en Casas Particulares (CNTCP), el servicio doméstico -que perdió muchísimo poder adquisitivo en 2025- volvería a ver reducido su poder de compra, al no recibir una actualización del haber mínimo legal.

Recordemos que el trabajo en casas particulares es una de las actividades laborales más extendidas en la Argentina y, al mismo tiempo, una de las que históricamente presentó mayores niveles de informalidad. Para revertir esa situación, la Ley 26.844 estableció un régimen laboral específico que regula los derechos de las empleadas domésticas y las obligaciones que deben cumplir quienes las contratan, independientemente de la cantidad de horas trabajadas.

Registrar la relación laboral, pagar aportes, respetar salarios mínimos y garantizar cobertura médica y de riesgos del trabajo no son decisiones voluntarias: son obligaciones legales.

Escala salarial empleada doméstica: cuánto cobrarán por lo trabajado en enero (y qué sucedería en febrero)

Los siguientes son los valores que oficialmente publicó la Unión de Personal Auxiliar de Trabajo en Casas Particulares para los haberes de enero 2026, que llegan a los bolsillos de los trabajadores en febrero:

Supervisor/a

- Con retiro: $471.956,01 mensuales y $3.783,33 por hora

- Sin retiro: $525.712,99 mensuales y $4.143,70 por hora

Personal para tareas específicas

- Con retiro: $438.475,56 mensuales y $3.582,79 por hora

- Sin retiro: $488.091,78 mensuales y $3.926,84 por hora

Caseros

- Sin retiro: $427.821,61 mensuales y $3.383,54 por hora

Asistencia y cuidado de personas

- Con retiro: $427.821,61 mensuales y $3.383,54 por hora

- Sin retiro: $476.755,68 mensuales y $3.784,32 por hora

Personal para tareas generales

- Con retiro: $384.713,01 mensuales y $3.135,99 por hora

- Sin retiro: $427.821,61 mensuales y $3.383,54 por hora

A los básicos del convenio hay que sumar el adicional por antigüedad, equivalente a un 1 por ciento por cada año trabajado de la empleada doméstica en su relación laboral, sobre los salarios mensuales.

También hay un extra del 30 por ciento calculado sobre los salarios mínimos de cada categoría, para empleadas del sector que trabajan en zonas desfavorables como La Pampa, Río Negro, Chubut, Neuquén, Santa Cruz, Tierra del Fuego, Antártida e Islas del Atlántico Sur o en el Partido de Carmen de Patagones.

Y a eso se suman también las horas extras, que son las que la trabajadora desempeña por fuera de su jornada habitual:

- 50% de recargo para las horas extras trabajadas de lunes a viernes y hasta las 13 horas del sábado.

- 100% de recargo (doble jornada) si las horas extras se realizan los sábados después de las 13 horas, domingos o feriados.

A la empleada doméstica le corresponde percibir el salario mínimo de la categoría para la cual fue contratada y registrada o uno superior. En caso de prestar tareas en más de una categoría, le corresponde percibir la remuneración de la categoría mejor remunerada.

Si bien el valor del servicio doméstico se divide por categorías basadas en tareas, por ley a la trabajadora cuyas resposabilidades puedan estar enmarcadas en más de una de las categorías anteriores, le corresponde el salario de la mejor remunerada.

Hay que tener en cuenta que las partes aún no fueron convocadas para reunirse y actualizar los montos de febrero, por lo que, por el momento, en el mes que acaba de comenzar, recibirán el mismo sueldo que en enero.

¿Cuáles son los aportes del personal de casas particulares?

El régimen especial de casas particulares incluye el pago mensual de:

El monto total a pagar se determina según la cantidad de horas trabajadas por semana. Para acceder a obra social, la trabajadora debe aportar el equivalente a 16 horas o más. Si trabaja menos, puede sumar aportes voluntarios o complementar con aportes de otros empleos.

Plazos y formas de pago de los aportes

Los aportes se pagan a mes vencido, y el empleador tiene tiempo hasta el día 10 de cada mes para abonarlos sin intereses.

Los medios de pago disponibles incluyen:

Cómo pagar aportes y contribuciones: paso a paso para empleadores

El proceso se realiza desde el Portal de Casas Particulares con clave fiscal nivel 2 o superior. El sistema muestra automáticamente los períodos pendientes.

1. Ingresar al portal

2. Pagar el mes actual

Al elegir la opción «Pagar mes actual», podrás:

Pago manual: descarga el Formulario 102 y pagalo en banco o centro extrabancario. Se debe entregar una copia del formulario y del comprobante a la trabajadora.

Pago electrónico: el sistema genera un VEP para abonar desde Link, PagoMisCuentas, Banelco, tarjeta, etc.

3. Generar el recibo de sueldo

Luego de pagar el VEP, el sistema permite generar el recibo mensual, agregando datos como:

Remuneración

Horas trabajadas

Aguinaldo

Vacaciones

Otros conceptos

Se deben imprimir dos copias: una para el empleador y otra para la trabajadora, junto con el comprobante de pago.

4. Pagar períodos adeudados

Si existen deudas, el sistema:

Calcula intereses según fecha de pago.

Permite seleccionar períodos pendientes.

Genera el VEP o formulario para regularizar.

Habilita la generación del recibo correspondiente.

Cómo consultar los aportes como trabajadora de casas particulares

Una parte central de esta nota SEO es explicar cómo la trabajadora puede verificar si su empleador pagó los aportes y si necesita complementar con adicionales.

Paso 1: Ingresar al Portal de Casas Particulares

Desde el sitio de ARCA, entrar al perfil de Casas Particulares y acceder con:

CUIL

Clave fiscal nivel 2

Si solo aparece la opción de «empleador», significa que no está registrada como trabajadora y debe regularizar la situación.

Paso 2: Consultar los aportes

En la pantalla principal, seleccionar la solapa «MIS APORTES». Allí se visualiza:

Estado del aporte jubilatorio.

Estado del aporte a obra social.

Aportes realizados por el empleador.

Si el monto no alcanza para acceder a los beneficios, el sistema lo informa.

Paso 3: Pagar adicionales (si corresponde)

El portal permite pagar:

Para hacerlo:

Seleccionar el concepto a pagar.

Elegir medio de pago (electrónico o manual).

Si es manual, descargar el formulario interactivo.

Si es electrónico, generar VEP y pagarlo online.

Todos los pagos voluntarios o adicionales se hacen mediante el Formulario 575/RT.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,empleada doméstica,sueldo

ECONOMIA

Cuál es el activo financiero que rinde más que el plazo fijo y capturó la atención del mercado

El gobierno de Javier Milei logró renovar la totalidad de los vencimientos en la última licitación de deuda en pesos. Frente a compromisos por menos de $9 billones, consiguió un rollover del 124%. Dentro del menú ofrecido, destacó una letra de corto plazo que paga una tasa superior a la de los plazos fijos, una opción que el mercado considera atractiva para invertir pesos.

“Ayer se emitieron LECAPs al 16 de marzo por 42,4% TEA. El plazo fijo rinde 29% TNA, 33% TEA. Números simples: con $10 millones, en LECAP ganas $445.000 al 16 de marzo. En plazo fijo, $358.000. Y además, la LECAP la podés vender cuando quieras; en segundo tenés los pesos”, explicó Ariel Sbdar, CEO de Cocos Capital.

Según el comparador de plazos fijos de $100.000 intransferibles a 30 días del BCRA, este viernes, las ofertas de los bancos varían de TNA desde 23% (Santander) hasta 33,25% (Voii). En un contexto de estabilidad cambiaria, esta opción gana terreno entre los inversores que buscan hacer una diferencia. Además, como mencionó Sbdar, en el caso de la letra no es necesario inmovilizar el capital durante 30 días para obtener un retorno, algo que si ocurre con el plazo fijo.

Si bien el equipo económico llevó a cabo una licitación positiva con una tasa de fondeo menor a la anterior, otorgó “premio” en las letras cortas. “Me parece mucho, pero no me sorprende. Ya en la licitación pasada habían dado un buen premio, similar a este en la LECAP más corta”, afirmó Lucio Garay Mendez, respecto a la tasa de cerca del 3% mensual que se convalidó para la LECAP con vencimiento el próximo marzo, cuando la inflación se espera que se ubique por debajo del 2,8% que marcó en diciembre.

De acuerdo a las estimaciones del último Relevamiento de Expectativa de Mercados (REM) del Banco Central de la República Argentina (BCRA), el Índice de Precios al Consumidor (IPC) se ubicaría en 1,9% para marzo, fecha de vencimiento de la letra en cuestión. Por lo tanto, el instrumento rinde un punto porcentual por encima de la dinámica esperada por el mercado.

La licitación era un importante desafío para la Secretaría de Finanzas; el Tesoro apenas contaba con $2,3 billones de depósitos en pesos en el BCRA y tenía vencimientos por casi 9 billones de pesos. Ya de antemano, en el mercado anticipaban un rollover cercano al 100 por ciento. Finalmente, se adjudicó un total de $10,34 billones, habiendo recibido ofertas por un total de $11,17 billones, lo que significó un refinanciamiento de 124,20% sobre los vencimientos.

Un informe de Romano Group “se otorgó premio sobre el tramo corto, mientras que el tramo más largo estuvo en sintonía con el mercado. La LECAP S16M6 representó un 48% del financiamiento”.

Entre las alternativas que se ofrecieron en la subasta de ayer figuraban tres Lecap en pesos: una con vencimiento el 16 de marzo de 2026 (nueva), otra al 31 de julio de 2026 (nueva) y una tercera al 30 de noviembre de 2026 (S30N6, reapertura). También se incluyó un Boncap al 15 de enero de 2027 (T15E7, reapertura).

En instrumentos a tasa variable, se presentó una Lecap a tasa TAMAR con vencimiento el 31 de agosto de 2026 (M31G6, reapertura). Dentro de las opciones ajustadas por CER, se destacó una letra al 31 de julio de 2026 (nueva), otra al 30 de noviembre de 2026 (X30N6, reapertura), un bono con vencimiento el 30 de junio de 2027 (TZX27, reapertura) y otro al 30 de junio de 2028 (TZX28, reapertura).

Además, se ofreció una Letra del Tesoro vinculada al dólar estadounidense, sin cupón, con vencimiento el 30 de abril de 2026. Esta alternativa apuntaba a quienes mantienen dudas sobre la evolución del tipo de cambio, pese a la estabilidad reciente y las compras de reservas del BCRA.

Desde Equilibra destacaron tres puntos salientes de la licitación que realizó la Secretaría de Finanzas el miércoles:

- Plazos cortos: el 50% del volumen se concentró en la letra más corta (vencimiento en marzo). El mercado sigue priorizando la liquidez inmediata de cara a los próximos meses.

- Tasas al alza: se convalidó un premio generalizado. La letra a mayo cortó al 3% TEM, mostrando que el mercado ya no acepta tasas tan bajas en el tramo corto.

- Búsqueda de cobertura: los títulos CER duplicaron su participación (del 14% al 27%), reflejando una demanda sostenida de protección contra la inflación.

A la vez, los analistas de la consultora remarcaron que el Tesoro llegaba a la licitación con apenas $2,3 billones en su cuenta del BCRA. “El financiamiento neto obtenido permite recomponer el margen de maniobra frente a un perfil de deuda privada muy exigente: $19,9 billones en febrero y $15,9 billones en marzo. Ante picos que no dan tregua hasta junio, la capacidad de sostener el acompañamiento del mercado será clave para evitar tensiones financieras”, concluyeron.

Corporate Events,South America / Central America

ECONOMIA

Riesgo país, mercado de capitales y vencimientos de deuda: ¿Argentina seguirá el camino de Ecuador?

Aunque la propuesta de dolarizar la economía, como en su momento había hecho Ecuador, fue central en la campaña electoral 2023 del hoy presidente Javier Milei, ya poco se habla sobre el tema, que quedó envuelto en conceptos como “dolarización endógena” y “competencia de monedas”.

Sin embargo, una reciente acción del gobierno ecuatoriano que encabeza el presidente Daniel Noboa, afín a Milei, como evidencia la foto de arriba, fue interpretada como un anticipo de lo que podría hacer el gobierno argentino para afrontar los vencimientos de deuda en dólares del próximo 9 de junio, unos USD 4.500 millones “brutos”.

Así al menos lo interpretó Quantum en un análisis titulado: “Reciente emisión de deuda de Ecuador: ¿Sigue Argentina?”.

El lunes pasado Ecuador colocó deuda en el mercado internacional por USD 4.000 millones, en una operación varias veces sobre-suscripta, al punto que recibió ofertas por USD 18.000 millones.

“El objetivo fue recomprar bonos con vencimientos en 2030 y 2035, reduciendo costos y extendiendo plazos. La operación se estructuró con la emisión de dos bonos, uno con vencimiento en 2034 por USD 2.200 millones y otro en 2039 por USD 1.800 millones. Al martes 28 de enero, los rendimientos eran 8,43% anual –duration de 5,6- y de 8,79% –duration de 7,57-, respectivamente. Ecuador sale a colocar deuda internacional luego de 7 años de no haber realizado operaciones en el mercado voluntario. Este evento podría abrir un nuevo canal financiero para el soberano argentino, lo cual, de concretarse, bajaría su dependencia a la asistencia extraordinaria de organismos internacionales y de países”, dice el más reciente informe semanal de la consultora.

Quantum destaca algunas diferencias. Por caso, que la economía ecuatoriana es un quinto de la argentina, tiene una matriz productiva muy apoyada en la industria petrolera y un sistema financiero dolarizado. Pero también que ambos países “comparten episodios de gran incertidumbre política y defaults de la deuda pública -son los únicos dos países que defaultearon sus deudas en 2020”.

Otra similitud es que se cuentan entre los países que más veces recurrieron al FMI, aunque allí también hay “diferencias y particularidades”, dice el informe. Al respecto, recuerda que en 2021 Ecuador llegó a un acuerdo con el FMI por un programa que fue bien recibido, un caso muy distinto al programa de Argentina de 2022.

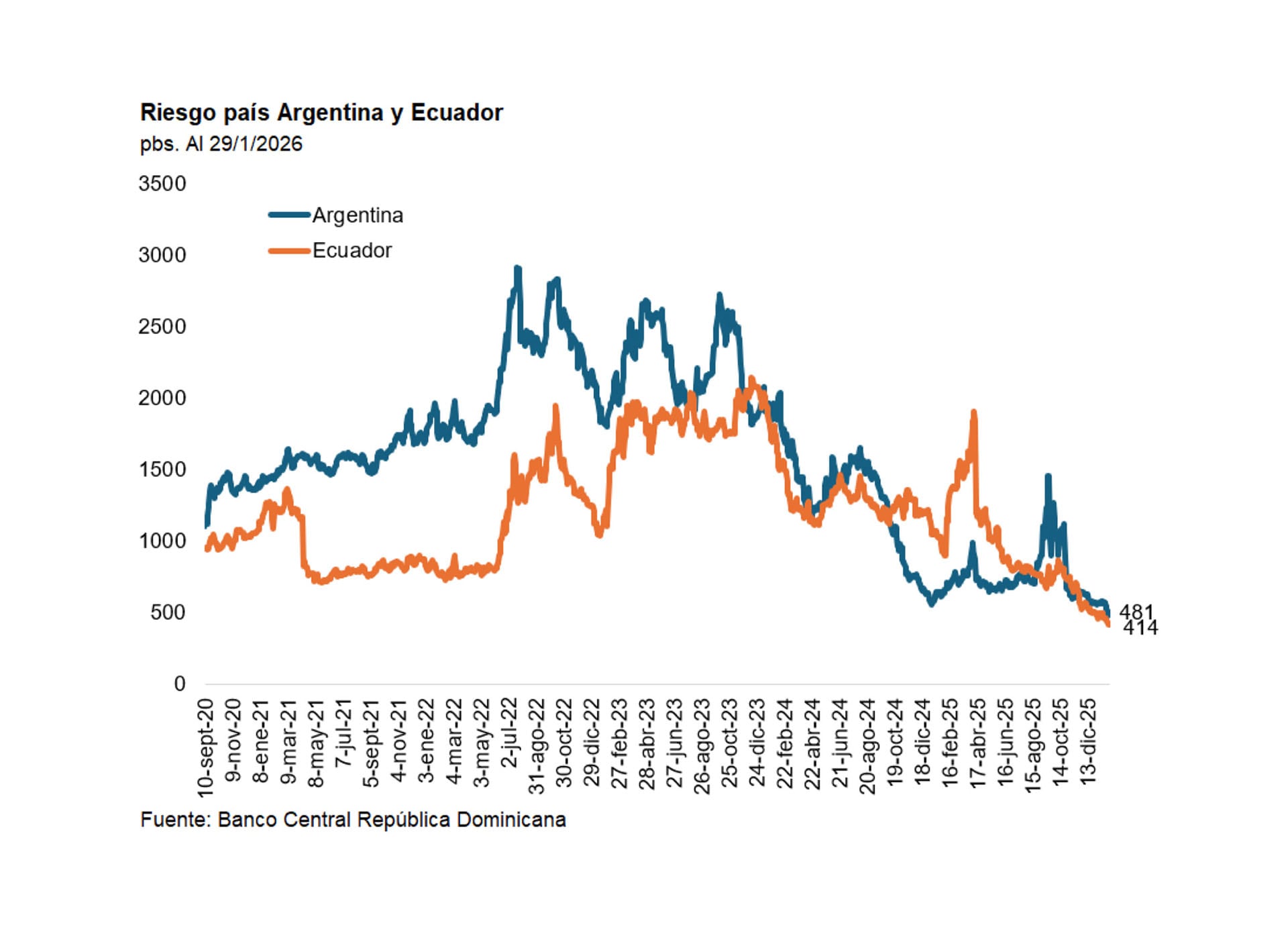

La cuestión es que desde fines de 2023 la correlación entre los niveles de riesgo-país de la Argentina y Ecuador es clara, como muestra un gráfico del informe (ver arriba).

Quantum precisa que el próximo 9 de julio el gobierno de Milei debe afrontar vencimientos de deuda soberana “por alrededor de USD 4.500 millones (brutos)” y enlaza esa cuestión con la decisión del BCRA de comprar -y acumular- reservas internaciones por más de USD 1.000 millones realizadas en enero, que contribuyó a que el riesgo país perforara los 500 puntos básicos, no muy lejos de los 414 puntos de riesgo país de Ecuador. De cualquier manera, acota, “el spread de la deuda soberana de Argentina sigue siento alto si se lo compara con otros países de la región, como el de Brasil, actualmente por debajo de 200 puntos.

Lo más importante, según el informe, es que la operación ecuatoriana muestra la existencia de una “ventana de oportunidad” y genera expectativas sobre la posibilidad de que Argentina siga el mismo camino, algo que desde hace varios años no estaba disponible. “De ser así -concluye- la baja del riesgo país podría también profundizarse, generando un círculo virtuoso en esta materia”.

Los bonos ecuatorianos tienen rendimientos de 8,75 y 9,25% y los ingresos se usarán para recomprar bonos precios, en particular “notas” que venden en 2030 y 2035. La calificadora Standard & Poor’s asignó un ranking “B-/B” a la emisión, con un panorama “estable”.

En la Argentina, voceros del gobierno dicen que no hay apuro por emitir y que la meta es llegar antes a un riesgo-país inferior a 400 puntos. Mientras tanto, el Banco Central sigue acumulando reservas, favorecido por compras “en bloque” de dólares de las emisiones de bonos corporativos y provinciales, que establecen e implican un riesgo país estimado entre 430 y 450 puntos básicos. En la semana que pasó, Córdoba emitió un bono por USD 800 millones a 9 años, con una tasa anual del 8,95%. Parte de los fondos se destinará recomprar deuda de corto plazo, una estrategia similar a la de Ecuador.

Diplomacy / Foreign Policy,South America / Central America,BUENOS AIRES

CLIMA NOTICIAS2 días ago

CLIMA NOTICIAS2 días agoA qué hora puede llover hoy en CABA, según el Servicio Meteorológico Nacional

CHIMENTOS2 días ago

CHIMENTOS2 días agoJulieta Díaz contó por qué no funcionó su noviazgo con Luciano Castro en medio de la separación con Griselda Siciliani

POLITICA3 días ago

POLITICA3 días agoMaximo Kirchner propuso que Axel Kicillof presida el PJ Bonaerense