ECONOMIA

«Kukitas queridos, ya no psicopatean a nadie»: el picante mensaje de Caputo para defender el REPO

El ministro de Economía Luis Caputo publicó un picante mensaje en redes, criticando al kirchnerismo, al citar un mensaje que cuestionaba el REPO por u$s3.000 millones para cancelar los vencimientos de deuda del próximo viernes.

«Ya no psicopatean a nadie», dice en una parte Caputo, al responder a una cuenta que sostuvo que el REPO generaba «más deuda», mientras «todos se encuentran distraídos con Venezuela».

El picante mensaje de Luis Caputo para defender el REPO

Una cuenta en X llamada «Tendencias Mundiales», publicó la noticia del REPO con un mensaje contra el Gobierno: «MÁS DEUDA», decía el título, y detallaba: «Porque mientras todos se encuentran distraídos con la situación de Venezuela, Toto Caputo aprovechó para endeudar nuevamente al país con un préstamo de u$s3.000 millones».

Sobre este mensaje, Caputo respondió sin filtro: «Kukitas queridos, ya no psicopatean a nadie. Deuda tomaban ustedes, porque tenían déficit. Como se les caía la cara de vergüenza de ser el gobierno que más deuda tomó en la historia, inventaron el concepto de ‘financiamiento neto positivo’, e incluso lo festejaban».

Y agregó: «Es decir, festejaban engañar a la gente y tomar deuda al mismo tiempo! Este Gobierno terminó con el déficit y bajó la deuda consolidada en 50 mil millones. Hoy tomamos 3 mil millones, para cancelar 4,300 millones. O sea, cancelamos deuda. Equivalente a financiamiento neto negativo, según su jerga. Un concepto que ustedes desconocen, porque siempre se dedicaron a aumentar el déficit y consecuentemente la deuda (300 mil millones mientras gobernaron). Besos para todos y sigan participando».

El picante mensaje de Luis Caputo en redes

La tasa del préstamo, una de las claves del REPO que consiguió Luis Caputo

Luis Caputo consiguió que el préstamo del club de bancos internacionales, por un total de u$s3.000 millones, fuera a una tasa de interés más baja que los anteriores, lo cual fue una novedad festejada en la City.

De acuerdo a la información oficial, el costo de este préstamo ascendió al 7,4% anual (SOFR más cuatro puntos adicionales).

Se trata de una tasa más baja que los anteriores «repo» rubricados por el propio Caputo.

En los primeros minutos de rueda había una leve suba de los títulos públicos en dólares.

Hace justo un año, la tasa de interés por el «repo» de u$s1.000 millones el Gobierno pagó una tasa de interés del 8,8% anual.

Fue equivalente a la tasa SOFR más un adicional de 4,75 puntos.

La segunda operación fue en junio del año pasado, por un total de u$s2.000 millones. En aquella instancia, el Gobierno afrontó un pago de 8,25% anual (SOFR más un plus de 4,5 puntos).

Finalmente, hoy, medio año más tarde, el costo se redujo al 7,4% anual. Eso fue gracias a una reducción de la tasa internacional pero también al adicional que debe pagar el Gobierno, que esta vez fue de 4 puntos.

Impacto en el mercado

Los analistas consultados por iProfesional aseguraron que esta operación, si bien quita del medio cualquier incertidumbre de corto plazo sobre la solvencia de la Argentina, no termina de cerrar algunos traumas que aquejan al país desde hace años.

«La mejora en el riesgo país puede ser en el margen», aseguró el economista Amílcar Collante. «Yo creo que solo una acumulación sistemática de reservas podría comprimir a 400 puntos el riesgo país«, concluyó.

En el mismo sentido opinó el analista Christian Buteler: «El plazo es un poco corto. Tal vez haya una reacción inmediata positiva, pero la realidad es que la Argentina sigue necesitando de más deuda para poder pagar sus compromisos», apuntó en diálogo con iProfesional.

Menor plazo; más garantías

Esta vez, los bancos participantes reclamaron garantías por alrededor de u$s5.000 millones. Una suma que excede en un 67% el monto de la deuda a pesar de que se trata de un convenio de corto plazo: 370 días.

El primer Repo, de comienzos del año pasado, se pactó a dos años y cuatro meses, y tuvo una garantía que en la proporción fue similar.

Algo parecido sucedió con el segundo «repo«, de junio del año pasado. Se pactó a abril de 2027 (22 meses), con una garantía de u$s3.350 millones sobre un préstamo de u$s2.000 millones.

Interés por el crédito

«El BCRA recibió ofertas por u$s4.400 millones, superando en aproximadamente 50% el monto licitado. A pesar del elevado nivel de demanda y considerando las proyecciones de fortalecimiento de las reservas internacionales, el BCRA decidió no ampliar el monto adjudicado», dijo un informe oficial.

Esta operación le permitirá al Gobierno contar con los u$s4.200 millones necesarios para el pago del vencimiento de deuda que cae el próximo viernes.

De ese total, unos u$s500 millones corresponden a organismos públicos y los restantes u$s3.700 millones con inversores particulares.

«Falta el ingreso de u$s706 millones de la venta de las hidroeléctricas y trascendió que habría un repo «puente» con bancos para cubrir el faltante hasta la colocación de deuda en los mercados internacionales», sintetizó un operador del mercado.

Esos fondos ingresarían en las próximas horas y completarían el stock que el Gobierno necesita para cumplir con los inversores.

Por otra parte, existen unos u$s1.700 millones adicionales en cabeza del Tesoro, que servirían para cumplir con el vencimiento del próximo mes de julio.

«El fuerte interés demostrado por los principales bancos internacionales afianza el proceso de normalización en el acceso a los mercados de crédito, en sintonía con la caída del riesgo país», añadió.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,luis caputo

ECONOMIA

Cambios en la tarjeta de crédito: se usa menos para financiar compras y más para llegar a fin de mes

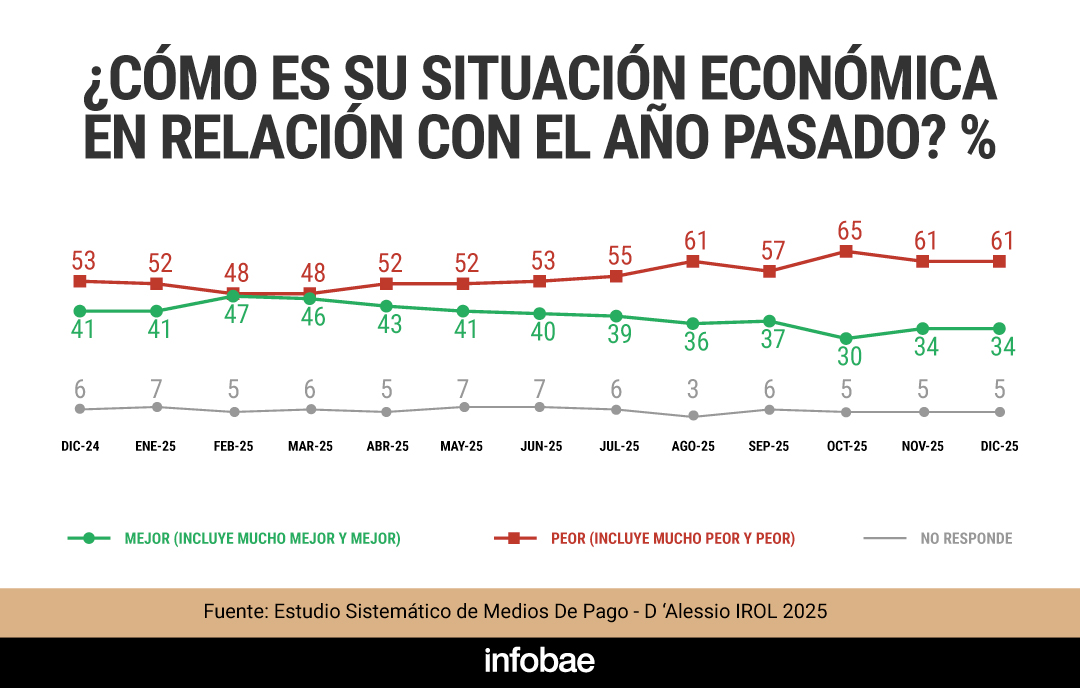

El uso de la tarjeta de crédito por parte de los consumidores argentinos tiene más relación con la necesidad de llegar a fin de mes ante aprietos económicos que con su intención de mejorar sus consumos. El hábito de tarjetear, de esa manera, es una señal de alarma en la “situación financiera desgastada” antes que un signo de optimismo, según un informe de D’Alessio IROL.

La morosidad en el financiamiento con tarjetas alcanzó el 8% y eso, asegura el reporte, “es una señal temprana de fatiga económica en una clase media que sigue pagando, pero cada vez con menos margen de error. En este contexto, la tarjeta deja de ser un instrumento de conveniencia para convertirse en una herramienta defensiva. Se usa para llegar, no para crecer».

Pagar con plástico, de esa forma, se volvió “una forma de administrar el límite y estirar el mes. Cuando el ajuste se prolonga, esa estrategia empieza a mostrar desgaste”.

El Estudio Sistemático de Medios de Pago elaborado por D’Alessio IROL revela que en 2025 el 35 % de los argentinos enfrenta dificultades para afrontar las deudas crediticias, las de tarjeta de crédito en particular, un fenómeno que afecta especialmente al grupo de entre 35 y 45 años que recién comienza a formar familia, sin distinción de nivel socioeconómico. Además, el informe detalla que 2 de cada 10 encuestados destina el 75 % de sus ingresos al pago de deudas.

La investigación indica que 6 de cada 10 personas observan cada vez más obstáculos para “mantener su economía personal en la calidad de vida respecto al año anterior”, y que el ajuste económico ”dejó de ser coyuntural para volverse parte de su vida cotidiana“. Y en lo que hace al dinero plástico destacó que, según datos oficiales, el 90,7% de las operaciones con tarjeta se hacen en un solo pago. Por ello, el uso de la tarjeta como vía de financiamiento para el consumo se ve reducido a atrasar el pago para transitar el fin de mes con mayor holgura.

Frente a este panorama, el estudio afirmó que el 81% de los argentinos ha modificado sus hábitos de consumo para adaptarse a la coyuntura, con estrategias que combinan de planificación, flexibilidad y búsqueda activa de ahorro. A la hora de comprar, el 44 % opta por la adquisición semanal en supermercados, mientras que el 36 % alterna compras grandes con pequeñas transacciones, eligiendo entre supermercados y comercios chinos, motivados por la búsqueda de promociones y descuentos.

Este escenario se enmarca en un contexto en el que, según la investigación de D’Alessio IROL, un 61% de los encuestados dijo en diciembre pasado que su situación económica personal es peor que un año atrás mientras que solamente el 34 aseguró estar mejor.

En base a estos datos, el estudio concluyó que en la Argentina actual la tarjeta de crédito funciona como puente de liquidez y no como motor de crecimiento de la economía personal.

“El riesgo ya no es solo la morosidad, sino la fatiga financiera silenciosa. El crédito no se usa para crecer, se usa para llegar a fin de mes”, señaló el estudio.

Destacó además que la utilización de tarjetas de crédito alcanza una presencia dominante en todos los niveles socioeconómicos de la población argentina, con porcentajes elevados en todos los casos de usuarios que informan haberlas utilizado para compras en el último mes, de acuerdo con el Estudio Sistemático de Medios de Pagos de D´Alessio IROL.

Una tendencia reflejada es la multiplicidad de opciones: solo el 10% de los usuarios utiliza un único medio de pago, mientras que, en promedio, cada persona dispone de al menos 5 alternativas para pagar y utiliza de manera habitual 4 de ellas. Este panorama marca un giro fundamental en la relación con el sistema financiero, “donde se privilegia la evaluación constante de cada medio de pago sobre la exclusividad de un solo proveedor».

El 89% de los usuarios consultados en la investigación dijo no abandonar su medio de pago principal, aunque sólo el 30% lo prioriza frente a otras alternativas. Lejos de atarse a la fidelidad de una determinada tarjeta o aplicación, las múltiples opciones dieron paso a una elección continua en cada transacción.

ECONOMIA

Caputo no dejó pesos sueltos en el mercado, pero tuvo que resignarse a pagar una tasa mucho más alta

Luis Caputo había llegado a su primera licitación del año más necesitado de liquidez que nunca. Con apenas $3 billones en la cuenta del Tesoro, no podía darse el lujo de dejar en la calle una cantidad importante de pesos, que necesita para comprarle dólares al Banco Central. Por otra parte, el dato de la inflación de diciembre confirmó las sospechas sobre la persistencia de una baja demanda de dinero por parte del público.

Una situación muy diferente a la de hace tres meses, cuando el ministro, en ese momento preocupado por la aguda falta de liquidez del sistema financiero, había renovado apenas un 45% de los vencimientos.

Pero en ese lapso muchas cosas cambiaron: el BCRA volvió a comprar dólares, con lo cual inyecta pesos al mercado, y las tensiones inflacionarias ya resultan inocultables.

En consecuencia, no resultó sorpresivo que consiguiera un «rolleo» casi total de los $9,6 billones que vencían este miércoles. La renovación del 98% implica que dejó en el mercado $0,2 billones.

Lo que sí resultó sorpresivo, en cambio, es el alto nivel de tasas de interés que el ministro tuvo que convalidar para que los bancos renovaran. En los títulos de renta fija a plazos más cortos fue donde se acumuló el grueso de la demanda. Por ejemplo, la Lecap que vence a fines de febrero, ofreció una tasa de 3,39% efectiva mensual, equivalente a una tasa anual efectiva de 49,16%.

Esto implica un quiebre de tendencia, dado que en la segunda mitad del año pasado se estaba constatando una disminución paulatina del costo de financiamiento para el Tesoro: desde el pavoroso 75,6% que se llegó a pagar en pleno pánico del mercado luego del desarme de régimen de las LEFIs -que le daban refugio «overnight» a la liquidez bancaria- hasta el 37,5% logrado sobre fin de año.

Malo, pero no tanto

Es cierto que, pese a la suba en las tasas, no resultó una licitación mala para el Gobierno. Primero, en los títulos con vencimiento de mediano plazo el mercado aceptó tasas más alineadas con las previsiones del gobierno. Por caso, en la Lecap que paga en noviembre, la tasa efectiva mensual cae a 2,5%. Es decir, sigue siendo una tasa elevada si se la compara con las proyecciones de inflación oficiales -20% para todo el año- pero que, de todas formas, prevé una tendencia a la estabilización.

Por otra parte, los inversores no mostraron interés por los títulos «dólar linked» -ajustables por el tipo de cambio oficial-, lo cual parece confirmar que en el mercado no hay una expectativa de que el dólar experimente un impulso al alza que lo haga traspasar el nuevo techo de la banda de flotación. Es una situación que contrasta con la previa a las elecciones legislativas, cuando había un marcado temor por un salto del dólar y, ante la demanda por cobertura devaluatoria, más de la mitad de la deuda que colocaba el Tesoro era en títulos dólar linked.

Tampoco hubo gran interés por los bonos CER -que ajustan con la inflación más un premio-. Es un tipo de inversión típicamente defensiva en momentos de alta volatilidad, cuando resulta arriesgado hacer proyecciones de inflación a largo plazo. Esta vez, apenas tuvieron demanda por un 13% del monto de deuda a renovar.

Luis Caputo cumplió con el objetivo de corto plazo

En términos generales, la licitación cumplió con el objetivo de corto plazo del Gobierno. Pero, de todas formas, no deja de tener un sabor agridulce. Porque confirma que el célebre «Punto Anker» prácticamente dejó de existir.

En el equipo de Caputo llamaban así al momento en el que la demanda por crédito en el sector privado subía de tal forma que resultaba natural que los bancos no renovaran el 100% de los vencimientos de deuda, ya que necesitaban esa liquidez para acompañar los requerimientos de una economía en crecimiento.

Por eso, la tónica del 2024 y el inicio del año pasado fue la de celebrar cada vez que en las licitaciones quedaba un «sobrante» de pesos. La interpretación oficial era que esa situación era normal, en el contexto de superávit fiscal y una recuperación del crédito. Según la célebre definición de Caputo, «los bancos vuelven a trabajar de bancos».

Sin embargo, hace ya varios meses que el sector público se queda con la mayor parte del ahorro, en detrimento de los préstamos bancarios para la producción y el consumo. Es, justamente, lo que Caputo y su equipo le reprochaba al gobierno peronista.

Dicho de otra forma, el Gobierno se vio en la dura disyuntiva de tener que elegir entre priorizar el crédito o la recomposición del Tesoro para manejar el exigente calendario de deudas. Y priorizó lo segundo.

De hecho, uno de los mayores temores de los analistas es que Caputo termine echando mano a los depósitos que el Tesoro tiene en la banca pública, donde hay unos $14 billones producto del superávit fiscal. En teoría, esos pesos podrían ser usados para comprar divisas. Pero el costo de esa decisión limitaría el margen de acción de los bancos estatales, que quiere estimular la actividad en el rubro hipotecario y tienen prestada la mayor parte de esos depósitos del Tesoro.

Los próximos vencimientos de deuda

Lo que viene en el corto plazo no será fácil. El calendario de la deuda en pesos emitida por el Tesoro indica vencimientos desafiantes en un mercado donde los bancos se siguen quejando de la falta de liquidez.

A fin de mes habrá vencimientos por $11,5 billones, y en febrero $15,8 billones. El promedio de los vencimientos mensuales hasta junio es de $12 billones.

La contracara de la situación del Tesoro es la caja del Banco Central, que el mismo miércoles de la licitación compró su mayor volumen de dólares del año: u$s187 millones en una sola jornada, en la que hubo muy poca demanda por parte de los inversores privados. Los más optimistas ven en este hecho un síntoma de que se mantiene la demanda de dinero por parte de los argentinos.

Lo cierto es que en lo que va del año el BCRA lleva comprados u$s515 millones. O, visto desde otro punto de vista, volcó al mercado unos $0,7 billones. Es un tema que está generando creciente polémica, porque si bien es cierto que había un clamor para que se acumularan reservas, aprovechando el momento de calma financiera, también hay quienes creen que esa política agravará la presión inflacionaria.

También ha generado críticas la intervención del BCRA en el mercado de bonos dólar linked y en el del dólar futuro. Ambas operaciones son consideradas formas de contener la demanda de divisas en el corto plazo, pero con un costo financiero a mediano plazo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,luis caputo,licitacion,tasas

ECONOMIA

Tras el salto de la inflación, el Banco Central aceleró la compra de dólares y el Tesoro subió las tasas en pesos

Con USD 187 millones adquiridos ayer, la cifra más alta desde el inicio de la ”fase 4” del plan monetario, el Banco Central de la República Argentina (BCRA) envió un mensaje claro al mercado: no hay marcha atrás ni se le pondrá un freno a este nuevo esquema pese al pico de 2,8% que arrojó la inflación de diciembre.

El nuevo sistema que arrancó en enero pone el foco en la acumulación de reservas como uno de los ejes centrales. La idea es que se compren divisas contra emisión de pesos, que luego no son absorbidos. De esta manera, el BCRA busca satisfacer el incremento en la demanda de dinero en un clima de mayor tranquilidad y confianza.

Algunos economistas, sin embargo, advirtieron que mantener este esquema tal como fue anunciado podría demorar el proceso de desinflación. En otras palabras, el Gobierno estaría priorizando en esta etapa la acumulación de reservas aún cuando signifique una baja de dinámica inflacionaria más lenta de lo que se venía proyectando.

Andrés Neumeyer, ex subgerente general del Central, alertó que tras el dato de diciembre “la inflación corre a un ritmo anualizado de casi 40%, lo que plantea un dilema de política monetaria. ¿Acumular reservas con un piso implícito al tipo de cambio nominal o comprar menos reservas y dejar apreciar más al peso?”.

Por el momento, no hubo que enfrentar este posible dilema. El Central compró el mayor monto desde que empezó la fase 4 a principios de enero, sin embargo el dólar minorista cayó un escalón hasta $1.480 y el mayorista a 1.453 pesos. Esto dejaría entrever que hay incluso mayor margen para seguir comprando y acumulando reservas sin que se produzca mayor presión sobre el tipo de cambio.

Miguel Kiguel, director de Econviews, también señaló ayer que el proceso de desinflación podría ser más lento de lo que esperan los analistas. El último Relevamiento de Expectativas de Mercado (REM) efectuado por el Central arrojó una estimación de 20,1% para la inflación de 2026.

A priori, parece un número complejo de alcanzar, salvo que la caída en los próximos meses sea muy significativa. También complica las cosas que el proceso de ajuste en servicios públicos aún no finalizó, lo que agrega presión sobre el índice tal como sucedió en diciembre.

Pero si bien se inyectan pesos por la compra de dólares, a su vez el Tesoro optó por renovar el 98% de los vencimientos de la licitación del miércoles, por casi $ 9,4 billones. Se trató de un mensaje de cautela, evitando expandir por demás la cantidad de liquidez en el mercado.

Incluso las tasas fueron algo más altas con el objetivo de seducir a los inversores a quedarse en moneda local. Para el plazo más corto fue del 49% anual en pesos, pero luego promediaron el 35%. Por otra parte, tiene lógica salir a pagar un rendimiento mayor teniendo en cuenta el dato de inflación de 2,8% en diciembre.

En el caso de los bonos CER, que se licitaron a plazos más largos, las tasas también fueron mayores. Para comprar títulos indexados y que vencen en junio de 2027, el rendimiento se ubicó en 7,2% sobre la inflación.

Los títulos más elegidos fueron las LECAP más cortas, porque pagaron tasas arriba del 40% anual. Se concentró casi la mitad de la licitación en los dos plazos más cortos.

El analista Nahuel Bernues indicó que “en la licitación casi no se dejaron pesos en la calle y se logró una vez más seguir estirando la duración de los títulos colocados por el Tesoro”. Al mismo tiempo, consideró que las tasas en pesos “quedaron atractivas para quedar comprado si confiás que el Gobierno va a ser exitoso en bajar la inflación”.

La gran incógnita hacia adelante es cuál será el nuevo nivel de compra de dólares mensual. En la medida que no aumente significativamente, un indicio de una mayor demanda de pesos, habrá mayor margen para que el Central acumule reservas sin presión excesiva sobre el tipo de cambio y la inflación.

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA1 día ago

POLITICA1 día agoCon el respaldo de Axel Kicillof, Claudio “Chiqui” Tapia seguirá al frente del Ceamse con un sueldo millonario