ECONOMIA

Hacé trabajar tus dólares: cuáles son los fondos que ofrecen una rentabilidad de hasta 9% anual

Con la tendencia a la baja de las tasas en pesos y un escenario cambiario más estable, muchos ahorristas volvieron a mirar los fondos comunes de inversión en dólares como alternativa para no dejar los billetes quietos en la caja de ahorro. La pregunta se repite en la City y entre inversores minoristas es si conviene asumir algo de riesgo para buscar rendimiento en moneda dura o mantener liquidez absoluta aunque la tasa sea baja.

En el mercado local, la oferta de FCIs en dólares se divide en tres grandes categorías: money market T+0 -me voy y tengo dólares disponibles de inmediato-, fondos de corto y mediano plazo con rescate T+1 -me voy y tengo dólares disponibles 24 horas después-, y estrategias de retorno total con mayor volatilidad.

Cada uno responde a un perfil distinto y a una necesidad concreta como lo es la liquidez inmediata, rendimiento moderado o búsqueda de mayor retorno asumiendo riesgo.

Money market en dólares

El primer escalón lo ocupan los fondos T+0 en dólares, diseñados para administrar liquidez. Son vehículos que invierten en instrumentos de muy corto plazo, con bajo riesgo crediticio y mínima fluctuación en el valor de la cuotaparte.

Entre los más utilizados del mercado aparecen:

- Adcap Ahorro Dólares C, con un rendimiento a anual de 1,91% y un patrimonio cercano a u$s125 millones.

- MEGAQM Liquidez Dólar B, con 1,59% anual y alrededor de u$s241 millones bajo administración.

- IEB Corto Plazo Dólar B, con 1,50%.

- Allaria Dólar Ahorro B, con 1,47% y un patrimonio en torno a u$s265 millones.

- SBS Liquidez USD B, con 1,43%.

Estas tasas, medidas a un día, reflejan el rendimiento acumulado en el período y sirven como referencia de la dinámica reciente. En términos anuales, se ubican en un rango bajo, pero la principal ventaja es la disponibilidad inmediata de los dólares ya que el inversor puede rescatar y disponer de los fondos el mismo día.

Dentro de la oferta de Allaria Fondos, el Allaria Dólar Ahorro Money Market presenta un perfil conservador y horizonte de corto plazo, con un rendimiento anual esperado de 1,4%. Es una herramienta clásica para quienes no quieren asumir riesgo de mercado y buscan simplemente que los dólares no queden parados.

Este tipo de fondo suele ser elegido por empresas que administran caja en moneda dura, inversores que esperan una oportunidad de mercado o personas que priorizan liquidez absoluta.

Corto y mediano plazo

Un segundo grupo lo conforman los fondos en dólares con rescate T+1 y una estrategia algo más amplia. Aquí ya se incorporan instrumentos corporativos o soberanos de mayor duración, lo que permite mejorar la tasa esperada.

En la gama de Allaria Fondos, el Allaria Dólar Ahorro Plus, también de perfil conservador y corto plazo, apunta a un rendimiento anual estimado del 4%. La diferencia frente al money market es que se resigna liquidez inmediata, pero se gana rentabilidad.

Más arriba aparece el Allaria Dólar Dinámico Corporativos Argentina, de perfil moderado y horizonte de mediano plazo, con un rendimiento anual esperado de 6%. Aquí la cartera ya incorpora deuda corporativa local en dólares, lo que introduce riesgo crediticio y cierta sensibilidad a tasas.

En el segmento soberano, el Allaria Dólar Global, enfocado en bonos argentinos en moneda dura, proyecta 7,5% anual. Este tipo de fondo depende en mayor medida del comportamiento de la deuda pública y del riesgo país. Si los spreads se comprimen, la cuotaparte puede subir con fuerza; si el riesgo se amplía, la volatilidad se hace sentir.

La clave en este tramo es el horizonte ya que no se trata de instrumentos para rescatar a los pocos días, sino de posiciones pensadas para varios meses.

Retorno total

En la parte más agresiva del espectro se ubican los fondos de retorno total. Estos vehículos combinan bonos de mayor duración, estrategias activas y gestión táctica de cartera.

El Allaria Dólar Retorno Total, también de Allaria Fondos, muestra un rendimiento anual esperado de 9%, con horizonte de largo plazo y perfil moderado. La tasa es sustancialmente más atractiva que la de un money market, pero el inversor debe tolerar variaciones en el valor de la cuotaparte.

En el universo T+1, se destaca además el Schroder Retorno Total Cuatro B, que exhibe un rendimiento a 30 días de 3,08% y un patrimonio cercano a u$s28 millones. Se trata de una estrategia que busca capturar oportunidades en distintos tramos de la curva en dólares.

En estos fondos, la dinámica de tasas internacionales, la evolución del riesgo argentino y la gestión activa del equipo administrador son determinantes para el resultado final.

El fenómeno Cocos

El crecimiento de las fintech, especialmente Cocos Capital, también impulsó el uso de FCIs en dólares entre inversores minoristas y merece un parrafo aparte. La plataforma ofrece fondos que permiten suscribir y rescatar desde el celular, con montos mínimos bajos y con una propuesta que arrasa con el resto de alternativas del mercado.

En especial es por el caso de Cocos Ahorro Dólares, la TNA promedio a 60 días se ubica en torno a 2,85%, con baja volatilidad y rescate ágil 24/7 -en cualquier horario del día y sin estar atado a los horarios del mercado-. En los últimos 30 días acumula una suba de 0,19% y en el año 0,29%.

Por su parte, Cocos Dólares Plus apunta a un rendimiento anual estimado de 7%, con un avance de 2,37% en los últimos tres meses, rescate en 24 horas y un patrimonio que ronda los u$s228 millones.

La diferencia entre ambos es la misma que en el resto del mercado ya que uno prioriza liquidez y estabilidad; el otro busca rendimiento adicional asumiendo riesgo moderado.

Tres variables para decidir

Antes de elegir un fondo en dólares conviene evaluar los tres factores centrales:

- Liquidez: T+0 o T+1.

- Horizonte de inversión: semanas, meses o más de un año.

- Tolerancia al riesgo: estabilidad versus búsqueda de rendimiento.

Un money market puede rendir 1% o 2% anual, pero prácticamente no fluctúa, y un fondo soberano puede proyectar 7,5%, aunque su valor diario puede oscilar con fuerza.

El retorno total promete hasta 9%, pero con mayor sensibilidad a tasas y spreads.

La diferencia de varios puntos porcentuales anuales puede parecer menor en montos chicos, pero en carteras de u$s50.000 o u$s100.000 el impacto es relevante.

¿Dólares quietos o trabajando?

Dejar los billetes inmóviles implica resignar rendimiento real -en dólares-, incluso una tasa de 4% anual ayuda a preservar poder adquisitivo frente a la inflación internacional. En un contexto de mayor normalización financiera y estabilidad cambiaria local, los FCIs en dólares volvieron a convertirse en herramienta habitual de cartera.

La decisión no es igual para todos y quien necesita disponibilidad inmediata elegirá un T+0 mientras que quien no prevé utilizar esos fondos en el corto plazo puede buscar rendimiento adicional. Y quien tenga visión de largo plazo podrá asumir mayor volatilidad a cambio de una tasa más atractiva.

El mercado ofrece opciones concretas para cada perfil, lo relevante es entender que no todos los fondos son iguales, que el rescate y la composición importan y que el diferencial de tasa es, en definitiva, el precio del riesgo asumido.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,city,fondos,inversiones,fondos comunes de inversión

ECONOMIA

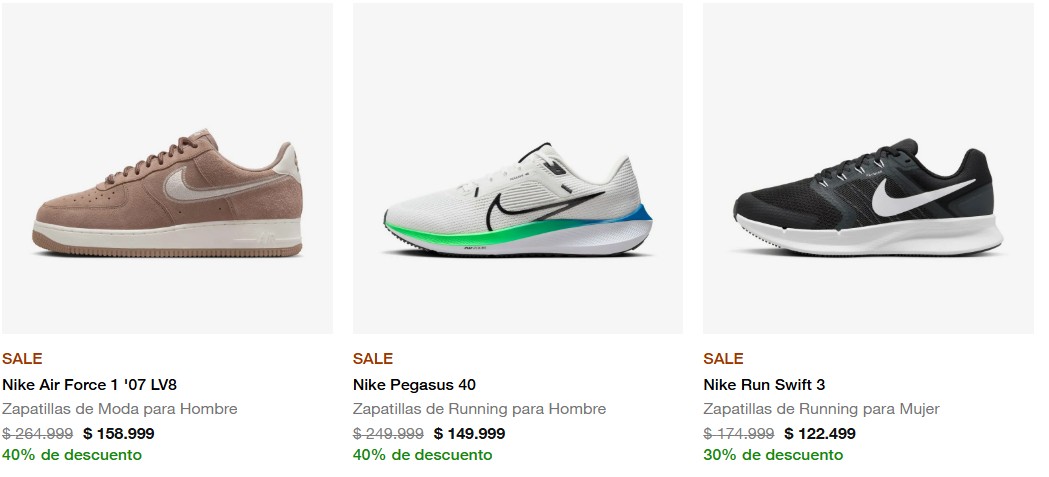

Outlet de Nike vende zapatillas con hasta 40% de descuento y 9 cuotas sin interés

Al igual que Adidas, Nike tiene en su sitio web una sección «outlet» en la que vende zapatillas y distintos artículos deportivos con fuertes rebajas y la posibilidad de pagarlos en hasta 9 cuotas sin interés.

En concreto, los descuentos alcanzan en algunos casos el 40%, por lo que se convierten en toda una oportunidad para quien está buscando renovar su calzado o simplemente quiere comprar nuevas zapatillas.

Outlet de Nike vende zapatillas con 40% de descuento y en cuotas sin interés

Para encontrar estas oportunidades hay que ingresar a la página oficial de Nike en Argentina e ir a la solapa «SALE«. Allí se despliegan todos los productos en oferta.

Si bien hay remeras, shorts, pelotas de fútbol y botines, las zapatillas sin dudas son las grandes estrellas de las rebajas. Hay varios modelos, tanto para running como «de moda», para hombres, mujeres y niños.

Además, en la página señalan que se pueden financiar sin interés: hay hasta nueve cuotas sin interés con tarjetas de bancos ICBC, Macro, BBVA, Galicia, Nación, Santander y Brubannk. Además, hay 6 cuotas sin interés con cualquier banco.

A continuación, algunas de las zapatillas en oferta, con rebajas de hasta 40%:

Zapatillas con descuentos y cuotas sin interés en el outlet de Nike

Zapatillas Air Jordan 1 Low

- Precio en oferta: $191.999

- Descuento del 20%

Jordan Flight Court

- Precio en oferta: $136.499

- Descuento del 35%

Zapatillas Luka .77 «Navidor»

- Precio en oferta: $175.999

- Descuento del 20%

Nike Dunk Low Next Nature

- Precio en oferta: $149.499

- Descuento del 35%

Nike Air Force 1

- Precio en oferta: $149.499

- Descuento del 35%

Nike Air Force 1 ’07 LV8

- Precio en oferta: $158.999

- Descuento del 40%

Nike Pegasus 40 (running)

- Precio en oferta: $149.999

- Descuento del 40%

Nike Run Swift 3

- Precio en oferta: $122.499

- Descuento del 30%

Nike Dunk Low Retro

- Precio en oferta: $158.999

- Descuento del 40%

Jordan Flight Court

- Precio en oferta: $125.999

- Descuento del 40%

Zapatillas Nike con hasta 40% de descuento en el outlet virtual de la marca

Adidas lanzó descuentos por tiempo limitado

La promoción de Nike busca competir con su archirivalAdidas, que también lanzó una promoción especial en vísperas de San Valentín. Por el Día de los Enamorados, la marca de ropa deportiva vende zapatillas con hasta 40% de descuento y ofrece la posibilidad de pagar en hasta 6 cuotas sin interés.

También se puede acceder a envíos gratis en las compras desde la página web si se supera un monto establecido. De esta manera, los enamorados que quieran regalar zapatillas pueden hacerlo pagando precios más económicos.

Según anuncia en su página web, los descuentos son por el Día de los Enamorados: es decir, que al menos hasta el próximo sábado 14 de febrero estarán vigentes. Por lo que, quienes quieran comprarse estos productos, pueden aprovechar a hacerlo antes de esa fecha.

Además, señala que como parte de la promoción cuenta con envíos gratis en compras superiores a $199.999. Y ofrece hasta 6 cuotas sin interés en compras desde $149.999.

Lo concreto es que, de acuerdo a un relevamiento realizado por iProfesional, es posible encontrar zapatillas con rebajas de hasta el 40%. Y, si bien los valores pueden quedar por debajo del mínimo para acceder a envío gratuito o cuotas sin interés, es posible combinar dos productos para tener ese beneficio.

También hay algunas camperas o remeras de entrenamiento con fuertes descuentos. A continuación, algunos ejemplos:

Zapatillas Campus 00s

- Precio en oferta: $107.999

- Descuento del 40%

Zapatillas Adidas VL Court 3.0

- Precio en oferta: $76.999

- Descuento del 30%

Zapatillas Adidas Gran Court Alpha

- Precio en oferta: $83.999

- Descuento del 30%

Zapatilla SL 72 RS

- Precio en oferta: $104.999

- Descuento del 30%

Zapatillas Sambae

- Precio en oferta: $101.999

- Descuento del 40%

Zapatillas Adidas Grand Court TD Lifestyle

- Precio en oferta: $62.999

- Descuento del 30%

Zapatillas Adi Racer Lo

- Precio en oferta: $118.999

- Descuento del 30%

Zapatillas Advantage Base 2.0

- Precio en oferta: $69.999

- Descuento del 30%

Campera Adidas Z.N.E.

- Precio en oferta: $90.999

- Descuento del 30%

Buzo de entrenamiento Tiro 25 Competition

- Precio en oferta: $69.999

- Descuento del 30%

Campera ligera con 2,5 capas Terrex

- Precio en oferta: $167.999

- Descuento del 40%

De esta manera, tanto Adidas como Nike tienen, en sus versiones «outlet» tienen fuertes descuentos y la posibilidad de pagar zapatillas y prendas deportivas en cuotas sin interés.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,consumo,precios

ECONOMIA

“Insólito y fuera de contexto”: la Justicia condenó a Manaos a pagar más de $800 millones a un exempleado

La Suprema Corte de Justicia de Mendoza condenó a Refres Now S.A., fabricante de las bebidas Manaos, a pagar más de $800 millones a un extrabajador que se desempeñó como distribuidor en Mendoza, San Juan y La Pampa entre 2013 y 2022. La decisión surge tras una extensa disputa judicial iniciada por el exempleado, quien denunció despido sin causa, irregularidades en la registración laboral, descuentos ilegales y maniobras de evasión previsional.

El caso se inició cuando el trabajador, que había comenzado sus tareas en octubre de 2013, reclamó que la relación laboral fue formalizada recién en 2015 y que, durante años, la empresa utilizó acuerdos poco claros y contratos que no reflejaban la realidad de su vínculo con la compañía. La Cámara Segunda del Trabajo de San Rafael, integrada por Gonzalo Rivero, Mariana Carayol y Javier Castrillejo, había fijado originalmente la indemnización en cerca de $1.500 millones, suma compuesta por $227 millones de capital y más de $1.200 millones en intereses y costas.

Refres Now S.A. apeló ese fallo y la disputa llegó a la Suprema Corte de Mendoza, que admitió parcialmente el recurso de la empresa. El tribunal, conformado por Omar Palermo, Norma Llatser y Mario Adaro, redujo considerablemente el monto de los intereses y determinó que la empresa deberá pagar $807.676.293,72, cifra que continúa generando intereses hasta el pago total. En su decisión, el máximo tribunal sostuvo la condena principal por despido y relación laboral encubierta, pero modificó la forma de calcular los intereses, aplicando la tasa de préstamos de libre destino del Banco Nación y tomando en cuenta el perfil económico del trabajador.

En una breve charla con Infobae, el empresario y fundador de la firma, Orlando Canido, cuestionó la decisión de la Justicia mendocina al considerar que se trata de un fallo “insólito y absolutamente fuera de contexto”. Canido expresó su sorpresa ante la medida judicial y remarcó que la resolución no se ajusta a las circunstancias del caso.

Los jueces analizaron el caso bajo el principio de “primacía de la realidad”, al considerar que existía una relación de dependencia laboral encubierta, y rechazaron el argumento de la empresa que negaba el vínculo laboral. El fallo también desestimó el rubro previsto en el artículo 80 de la Ley de Contrato de Trabajo, relacionado con la entrega de certificados laborales, pero ratificó la procedencia de las principales indemnizaciones, entre ellas la del artículo 245 de la misma ley.

Durante el juicio, se expuso que el trabajador firmó acuerdos ante el Servicio de Conciliación Laboral Obligatoria de CABA con abogados que no conocía, lo que puso en duda la transparencia de las negociaciones. Además, la Justicia determinó que ciertos acuerdos, supuestamente de desvinculación, no reflejaban la situación real, ya que el empleado continuó prestando servicios sin interrupciones.

Como parte de la sentencia, la Corte dispuso que la empresa pague la suma en un plazo de cinco días. El fallo, dictado en el contexto del debate nacional sobre la reforma laboral, se convirtió en un precedente relevante para conflictos similares, tanto por el volumen económico involucrado como por la interpretación judicial sobre la registración laboral y el cálculo de intereses en casos de despido.

Otro punto relevante es la trayectoria de los magistrados involucrados en la decisión: Norma Llatser cuenta con experiencia como camarista laboral y Mario Adaro fue subsecretario de Trabajo y Seguridad Social en Mendoza, antecedentes que aportaron una mirada especializada al análisis del caso.

El fallo generó repercusión en el ámbito empresarial y jurídico, no solo por el monto de la indemnización, sino también por la metodología adoptada para la actualización de intereses y la definición de los límites de responsabilidad en despidos y relaciones laborales no registradas. En la empresa en cuestión, además de Manaos, se producen líneas como Villa Manaos (aguas minerales), Placer (bebidas saborizadas), Bichi (gaseosas) y Fernandito (trago a base de fernet).

Manaos

ECONOMIA

Cencosud cerró 13 supermercados Vea, un Disco y un Easy en tres meses: qué motivos dio la empresa

A pesar de haber cerrado 2025 con márgenes positivos, el grupo chileno Cencosud profundizó en el último trimestre un proceso de reorganización comercial en los distintos países donde opera, incluida la Argentina, donde cerró varias de sus sucursales y se sumó a una tendencia que impacta en otras cadenas.

Lo concreto es que la compañía avanzó con un ajuste de su red de tiendas en busca de mayor eficiencia operativa y rentabilidad, en un contexto regional todavía desafiante para el consumo. De acuerdo con el reporte de resultados difundido por el holding, entre octubre y diciembre bajó la persiana a 55 locales: 18 en Argentina, 35 en Brasil y dos en Estados Unidos.

Según explicó, los cierres fueron «en línea con la estrategia de asegurar un crecimiento sostenible y rentabilidad de largo plazo».

En paralelo, inauguró ocho nuevas sucursales, dos de ellas en el mercado argentino, que se mantiene como el segundo más relevante para el grupo después de Chile. Cencosud también tiene presencia en Colombia y Perú.

El movimiento no pasó inadvertido entre los analistas del sector retail y fue uno de los ejes de la conference call posterior a la presentación de balances. El dato más llamativo fue que los cierres del cuarto trimestre crecieron 150% interanual, al pasar de 22 locales clausurados en el mismo período de 2024 a 55 en el tramo final de 2025. En el acumulado anual, la compañía cerró 77 tiendas de distintas marcas.

Cencosud explicó los motivos de los cierres de 18 supermercados en Argentina

El gerente Corporativo de Administración y Finanzas, Andrés Neely, explicó que la decisión respondió a un análisis interno que detectó sucursales con desempeño insatisfactorio desde hacía tiempo, según publicó el Diario Financiero de Chile

En la Argentina, detalló, existía cierta superposición geográfica entre tiendas, lo que llevó a discontinuar operaciones en un escenario de consumo retraído y con foco reforzado en la rentabilidad.

En el país quedaron afectados 13 locales Vea (ubicados en Buenos Aires, Tucumán, Catamarca, San Juan y Mendoza), un supermercado Disco en Buenos Aires, tres sucursales de Blaisten y un Easy también en la provincia de Buenos Aires. En su momento, fuentes gremiales advirtieron sobre la pérdida de puestos de trabajo y señalaron que la decisión se dio en un contexto de caída de ventas y suba de alquileres en algunas plazas comerciales.

Las aperturas, en tanto, incluyeron un nuevo Vea en formato express y una tienda Easy. Actualmente, Cencosud opera más de 350 locales de retail en Argentina, entre supermercados, mejoramiento del hogar y otros formatos.

En Brasil, Neely explicó que parte de los cierres obedeció a la existencia de tiendas «muy alejadas» de los centros logísticos del grupo, con altos costos operativos y resultados negativos. En Estados Unidos, la medida impactó en dos sucursales de The Fresh Market.

«Esto es dinámico (…) seguiremos buscando el mejor rendimiento. Por supuesto, cerrar tiendas es el último recurso que utilizamos. Pero es parte de las herramientas que tenemos para mejorar nuestra asignación de capital y nuestra rentabilidad en general», afirmó el ejecutivo.

Foco en marcas propias e inversiones por u$s600 millones

Pese al ajuste, el desempeño del negocio en Argentina mostró números destacados. El informe consolidado indica que los ingresos en el país crecieron 48,6%, frente a una inflación interanual de 31,5%, impulsados principalmente por supermercados y por la incorporación de Makro a la operación local.

El gerente general, Rodrigo Larrain, destacó además un récord en la penetración de marcas propias a nivel consolidado. En particular, subrayó el caso argentino, donde la participación avanzó cerca de 400 puntos básicos, favorecida -según señaló- por la reciente apertura del mercado importador.

En línea con esa estrategia, el mes pasado el grupo anunció un plan de inversiones por u$s600 millones para 2026 en los distintos países donde opera. La compañía proyecta la apertura de 20 nuevas tiendas en diversos formatos y la expansión de su negocio de centros comerciales.

Si bien no hay confirmación oficial, en el mercado trascendió que la filial argentina analizaría el desarrollo de un nuevo centro comercial en Córdoba, lindero a la tienda Easy ubicada sobre la avenida Cárcano. Parte de los fondos también se destinará a renovaciones, mantenimiento y transformación digital, ejes que la compañía considera clave para sostener competitividad en un escenario de consumo más selectivo.

La Anónima, otro supermercado que sintió el impacto de la caída del consumo

La caída en el consumo golpéo a distintas cadenas de supermercados, muchos de los cuales justamente debieron bajar sus persianas o reconvertirse.

A ese pelotón ahora se sumó el nombre de La Anónima, que acaba de reconocer un salto multimillonario en la incobrabilidad, además de señalar una baja importante en sus niveles de venta.

Según el balance presentado por la compañía ante la Comisión Nacional de Valores (CNV), La Anónima registró cargos por incobrabilidad del orden de los $19.255 millones versus los $2.830 millones constatados en 2024. La cadena, entonces, aparece como otras de las firmas del supermercadismo que atraviesa un presente de turbulencia financiera.

Al mismo tiempo, La Anónima indicó que la facturación de su estructura de supermercados cayó 4,2% también durante el último año, lo cual pega de lleno en su caja dado que esa área de negocios representa casi el 90% de la facturación del grupo.

Un aspecto particular, y que también viene a reconfirmar el mal momento que atraviesa el consumo, está en que la firma señala que la baja en las ventas tuvo lugar incluso en un contexto de nuevas aperturas de sucursales. En los últimos meses, La Anónima activó puntos de venta en Reconquista, Resistencia, Fernández Oro y San Patricio del Chañar.

Aún así, la comercialización en las bocas de expendio se vio impactada de la peor forma a lo largo de 2025. «El resultado operativo descendió un 46%, de $22.246 millones a $12.001 millones, debido al aumento de los costos operativos y salarios (9,77% interanual) y a la caída en la rentabilidad de los supermercados. La ganancia neta fue de $9.709 millones, apenas el 0,65% de los ingresos, frente al 1,71% del año anterior», detallaron al respecto medios patagónicos.

En contrapartida, La Anónima encontró un respiro económico en la exportación de carne, que también en 2025 mostró un incremento superior al 57,7% en comparación con el período anterior.

Hacia adelante, la preocupación en la cadena pasa por encontrar la fórmula para recuperar los volúmenes de comercialización en su estructura de supermercados. Y, en simultáneo, dar con la clave para recomponer la ruptura que comienza a evidenciar su cadena de pagos.

Lo concreto es que la caída del consumo impactó en las grandes cadenas de supermercados a lo largo del 2025. Las distintas marcas de Cencosud, La Anónima e incluso Coto, entre otras, debieron reajustar sus modelos de negocios ante este escenario.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,supermercado,consumo

POLITICA1 día ago

POLITICA1 día agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

ECONOMIA2 días ago

ECONOMIA2 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado

POLITICA1 día ago

POLITICA1 día agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo