ECONOMIA

Analistas dudan que los argentinos saquen los dólares debajo del colchón como aspira Luis Caputo

El ministro de Economía, Luis Caputo, anticipó que en dos semanas aproximadamente se anunciarán medidas para fomentar el uso cotidiano del dólar como parte de una estrategia de remonetización. Sin embargo, los analistas se muestran escépticos de que los argentinos vayan a sacar los dólares guardados debajo del colchón.

Caputo disertó en la Expo EFI 2025 donde también defendió la transferencia de utilidades del 2024 del Banco Central por $11,7 billones al Tesoro para ser usados eventualmente para cancelar deuda cuando en las licitaciones no se logren renovar todos los vencimientos, algo que viene ocurriendo en las últimas subastas. En la última licitación de deuda del Tesoro realizada el 24 de abril, el Tesoro tuvo un roll over bajo del 70%.

«Tenemos el desafío de remonetizar la economía. La última medida que han escuchado es sobre las utilidades del BCRA pasando a ser reservas en pesos del Tesoro del BCRA. No vamos a usar esa plata para financiar gastos, sino para tenerlas como reservas para cancelar deuda en el caso de que los bancos no hagan refinanciamiento de la deuda en pesos porque están más inclinados a prestarles al privado», justificó Caputo.

Medidas para alentar el uso de dólares: la visión de los analistas

Caputo señaló que «estamos en una competencia de monedas, queremos remonetizar la economía en dólares. En las próximas dos semanas, vamos a estar anunciando una medida que va a sorprender, que va a fomentar mucho el uso de los dólares, cada vez van a circular más dólares».

La economista Natalia Motyl juzgó que «fomentar el uso de dólares no va a ser ni fácil ni directo en el caso argentino, fundamentalmente porque el dólar es una moneda fuerte y actualmente se lo utiliza principalmente como reserva de valor, no como medio de pago».

«En contextos de inestabilidad, es más probable que la gente utilice una moneda más débil como el peso para las transacciones diarias y guarde los dólares (Ley de Gresham). Por eso, no veo tan claro que una medida del Gobierno pueda, por sí sola, impulsar el uso cotidiano del dólar», alegó.

De igual mirada, Sebastián Menescaldi, director de Eco Go, comentó que «no queda claro que es lo que pueden llegar a hacer para fomentar el uso de dólares. Yo entiendo que ellos, dentro de la dolarización endógena, piensan que la gente va a usar sus dólares para comerciar».

«Lo que veo es que el argentino no va a querer usar esos dólares que le costó conseguirlos. Por algo, luego de 50 años, vos los fuiste almacenando de esa manera. Hoy no veo que el argentino quiera dejar sus dólares en el colchón dentro del sistema por más que tengas un blanqueo o lo que sea», opinó.

A su vez, el analista financiero Christian Buteler remarcó que «hoy ya podes usar los dólares para comprar con la tarjeta de débito, pero no tuvo éxito, la gente no lo usó».

Por su parte, Pablo Lazzati, CEO de Insider Finance, consideró que «el pre-anuncio de Caputo sobre nuevas medidas que incentivarán el uso de dólares en el país es positiva si buscan fomentar el uso de dólares no sólo para mejorar la liquidez de divisas dentro del país, sino para comenzar a cambia la psicología del inversor argentino, impulsándolo a no utiliza el dólar como reserva de valor sino como una moneda de cambio más».

Asimismo, Pablo Repetto, jefe de Research de Aurum Valores, dijo que la directora del FMI Kristalina Georgieva aludió a la necesidad de que salgan los dólares que están debajo del colchón y que empiecen a circular, creo que «eso va a tardar muchísimo más tiempo en suceder, requiere estabilidad política,económica, jurídica, un montón de factores que todavía no están presentes».

«Que se pueda ir hacia eso y que en algún momento la psicología del argentino cambie, no digo que no pueda ser así, pero faltan muchos pasos para llegar a ese lugar», recalcó.

¿Qué medidas podría anunciarse Luis Caputo?

Motyl estimó: «Creo posible que se apliquen medidas que flexibilicen las restricciones existentes, por ejemplo, que permitan el uso del dólar para pagos en el mercado formal o reconociendo su uso para cancelar deudas dentro del sistema legal«.

«Eso implicaría también modificar la Carta Orgánica del Banco Central, por lo que habría que analizar la viabilidad legal de esas reformas», acotó.

Especuló que «otra posibilidad es que se avance en una reducción progresiva de restricciones cambiarias, incluso la eliminación del cepo en una segunda etapa, lo que permitiría una mayor competencia entre monedas en ciertas transacciones».

De todos modos, advirtió sobre los riesgos: «Todavía soy escéptica de que se pueda liberar completamente el mercado en el corto plazo. El BCRA aún no tiene el nivel de reservas suficientes y muestra vulnerabilidad cada vez que disminuye la oferta de dólares por factores estacionales o externos. La volatilidad del sector externo sigue siendo elevada, y eso puede tensionar el balance del BCRA si no se administra con cuidado».

«Y no es menor el contexto político. Este es un año electoral. No es un momento ideal para avanzar con reformas estructurales en el plano monetario, porque cualquier ruido político tiende a amplificarse y puede terminar afectando la estabilidad lograda hasta ahora en el mercado cambiario y en las cuentas del BCRA. Tal vez convendría esperar hasta después de las elecciones para avanzar con medidas de mayor profundidad», evaluó.

Tobias Sanchez, research analyst de Cocos Capital, planteó que «la idea principal es darle una mayor monetización a la economía, lo que podría ayudar a impulsar el crecimiento, considerando que los argentinos tienen una gran cantidad de dólares atesorados».

«El objetivo es ir eliminando trabas y brindar más comodidad a los argentinos para que esos dólares puedan utilizarse tanto para el consumo como para la inversión. Entre las posibles medidas se nos ocurre que podría venir una mayor flexibilidad de contrato como, por ejemplo, mayores posibilidades de pagar sueldos en dólares y/o menos restricciones para poder abrir cuentas de dólares en bancos para que parte de la economía que era informal pase al lado formal«.

Roberto Geretto, head Portfolio Manager de Adcap Grupo Financiero especuló que «las medidas pueden ser facilitar a los bancos expender dólares en cajeros, facilitar transferencias en dólares o aceitar los medios de pagos disponibles»

«Sin embargo, hacer circular el dólar no es algo tan fácil, porque es muy fuerte la idiosincrasia argentina de ahorrar en dólar y usar al peso como moneda transaccional. Habrá que ver si el beneficio de atraer dólares dentro del sistema predomina por sobre una potencial baja de la demanda de dinero en pesos si es que la gente los deja de usar para algunas transacciones cotidianas», esgrimió.

Por su parte, el analista financiero Gustavo Ber prevé que «podrían ser medidas que faciliten la utilización del dólar como mecanismo de pago, entre ellas, tal vez algún beneficio del tipo devolución en las compras«.

Fernando Baer, economista jefe de Quantum Finanzas, cálculo que hay unos u$s200.000 millones abajo del colchón, en cajas de seguridad, etc, y destacó que «el BCRA ya avanzó con los bancos en esta linea facilitando la apertura de cuentas en dólares y permitiendo los pagos transaccionales tambien, por lo que me imagino que podrían anunciar algún incentivo asociado a encajes de los bancos o tasas».

Para el economista Federico Glustein «lo más probable es que estas medidas estén ligadas a ampliar el abanico de productos y servicios que puedan ser comprados o vendidos en dólares a nivel local, quizás con algún beneficio especial para agregarle un incentivo extra».

El economista Amilcar Collante cree que las medidas que se anunciarán «pueden venir por el lado de uso de los dólares que ingresaron por blanqueo«.La última etapa del blanqueo vence el 7 de mayo.

Buteler concordó que podrían venir por el lado del uso de los dólares del blanqueo al recordar que «depende el monto blanqueado había que tenerlo inmovilizado en las cuentas determinado tiempo, capaz liberan eso, para usarlo como quieran, pero sería un arma de doble filo».

Transferencias del Banco Central al Tesoro: la opinión de los expertos

Según indicaron varios analistas al analizar datos oficiales conocidos el martes, el Tesoro Nacional ya tiene depositados los $11,7 billones de las utilidades del BCRA en su cuenta.Ingresaron el 25 de abril, un día después que lo anunciara el secretario de Finanzas Pablo Quirno.

Los analistas plantearon que esta medida busca despejar dudas sobre los vencimientos de deuda venideros, pero cuestionaron que implicará emisión monetaria.

En ese sentido, un informe de EconViews destacó que esta medida «descapitaliza al BCRA , revirtiendo la retórica de que había que capitalizarlo».

«El BCRA vuelve a financiar al Tesoro, aunque esta vez no es para el déficit fiscal, sino para bajar el nivel de deuda pública». Al respecto, la consultora afirmó que «en un escenario con menos pesos encepados, sostener la renovación de la deuda en moneda local se vuelve más desafiante».

Y advirtió que «se vienen meses intensos para el Tesoro: Los vencimientos en pesos que quedan para este año rondan los $73 billones, de los cuales el 43% vence entre mayo y junio».

Repetto juzgó que es «una decisión bastante controvertida, considerando que estaban insistiendo con el hecho de que no iba a haber emisión monetaria, no parecería ser lo más adecuado cuando el Gobierno viene señalando la necesidad de solidificar el balance del BCRA; emitir esos pesos para girar las utilidades al Tesoro es bastante malo, si termina usándose para que se pague deuda en pesos o dólares».

El economista Gabriel Caamaño explicó en su cuenta de X que «si esos pesos salen para cubrir falta de rollover en una licitación, entonces tendremos la vuelta de la emisión exogena para asistir financieramente al Tesoro. Luego tendremos la discusión si dicha emisión está o no convalidado por un aumento de la demanda de pesos».

Por su parte, la consultora PxQ juzgó que «a priori, la señal es de relajamiento monetario, contrario a lo que se señalaba en el acuerdo con el FMI, es decir, la meta monetaria es más laxa de lo que parecía dado que puede haber emisión de pesos sin que se compren divisas en el piso de la banda».

«Si bien es cierto que mientras el Tesoro mantenga esos pesos en su cuenta en el BCRA el efecto monetario es neutro, en el momento en que los utilice para cancelar deuda con el sector privado estará emitiendo pesos. En otras palabras, el BCRA no emite pesos para comprar dólares dentro de la banda (podría considerarse demanda genuina de pesos) pero si emite pesos porque no quiere que la tasa de interés sea endógena», cuestionó.

En ese marco, la consultora afirmó que «el relajamiento monetario puede atentar contra la estabilidad cambiaria y el objetivo de reducir la inflación».

En sintonía, Geretto planteó que «la transferencia de utilidades al BCRA de ahora tiene 2 diferencias sustanciales versus el pasado: La primera es que no provine de una devaluación, sino de una revalorización de títulos en cartera. Y la segunda es que no va a financiar déficit sino potencialmente a pagar deuda».

«Por tanto, parece tener menos efectos nocivos que en el pasado. También, puede a ayudar a remonetizar la economía si es que el BCRA no compra dólares. Sin embargo, la medida puede implicar una emisión monetaria que perjudique a la acumulación de reservas y desinflación», aseguró.

Para Ber, «la transferencia de utilidades del BCRA no tiene asociados efectos monetarios y así es que resulta una estrategia válida para enfrentar los mayores vencimientos de deuda de los próximos meses, no anticipando ante ello que generen efectos sobre la inflación que viene sumando positivas señales tras la liberación cambiaria».

Por su parte, Lazzati juzgó que «inicialmente es una buena medida ya que esta transferencia de utilidades del Tesoro al BCRA ayudaría a mejorar todavía más el libro del Central en el corto plazo». Además, «Caputo dijo que no serán usados para financiar gasto, sino para poder cancelar deuda en el caso de que los bancos no hagan 100% de refinanciamiento, para prestarle al sector privado», concluyó.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,luis caputo,banco central

ECONOMIA

Carrefour vende televisores con hasta 45% de descuento y 12 cuotas sin interés

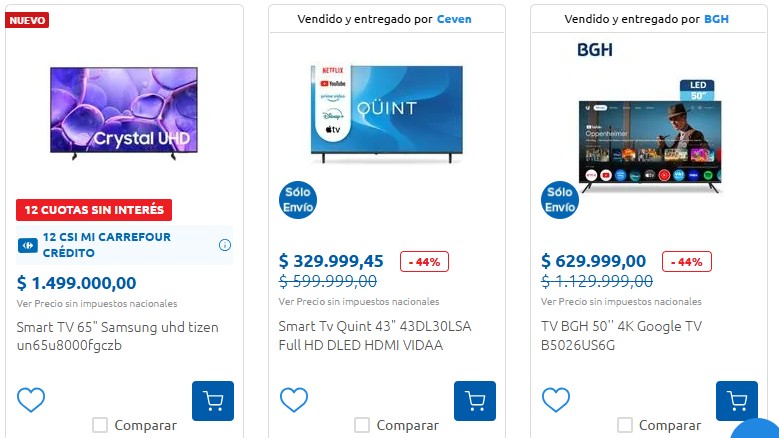

Como ya es habitual, la cadena de supermercados Carrefour lanzó una fuerte promoción en la que ofrece descuentos en televisores de distintas marcas y tamaños. Incluso, está la posibilidad de pagar en hasta 12 cuotas sin interés.

Así, mientras define si continúa operando en Argentina y se analizan las propuestas de los distintos interesados, Carrefour dispuso en febrero una nueva oportunidad para quienes busquen renovar su televisor o comprar uno más grande, justo en año de Mundial.

Carrefour vende televisores con hasta 45% de descuento y en cuotas

Dentro de sus habituales promociones para productos de consumo masivo, como alimentos y bebidas, desde hace tiempo Carrefour lanza periódicamente rebajas en artículos de tecnología y electrodomésticos.

En este caso, además, lanzó rebajas para comprar televisores de distintas marcas, modelos y tamaños. De acuerdo a un relevamiento realizado por iProfesional, en febrero los descuentos alcanzan el 44% y en algunos casos se puede pagar en hasta 12 cuotas sin interés.

Algunas de esas promociones son solo para compras online, con la modalidad «solo envío». Otros, en cambio, se pueden comprar por la web y retirar en alguna de las sucursales o directamente adquirirlos en la tienda física.

A continuación, algunas de las mejores promociones y descuentos de televisores en Carrefour:

Algunos de los televisores en oferta en Carrefour durante febrero 2026

Smart TV Noblex 43’’

- Precio en oferta: $389.000

- Descuento del 34%

- Se puede comprar en 6 cuotas sin interés

Smart TV BGH 43’’

- Precio en oferta: $429.000

- Descuento del 28%

- Se puede comprar en 6 cuotas sin interés

Smart TV 50’’ LG 4K

- Precio en oferta: $679.000

- Descuento del 15%

- Se puede comprar en 12 cuotas sin interés

Smart TV LED 4K Philips 55’’

- Precio en oferta: $749.999

- Descuento del 24%

- Se puede comprar en 6 cuotas sin interés

Smart TV Phillips 43’’

- Precio en oferta: $429.000

- Descuento del 29%

- Se puede comprar en 6 cuotas sin interés

Smart TV Noblex 43’’

- Precio en oferta: $389.000

- Descuento del 34%

- Se puede comprar en 6 cuotas sin interés

Smart TV 60’’ BGH

- Precio en oferta: $999.000

- Descuento del 16%

- Se puede comprar en 12 cuotas sin interés

TV 24’’ HD Noblex

- Precio en oferta: $199.000

- Descuento del 27%

- Se puede comprar en 6 cuotas sin interés

Smart TV BGH 50’’ 4K

- Precio en oferta: $629.999

- Descuento del 44%

- Solo envío (compra online)

Smart TV Quint 43’’

- Precio en oferta: $329.999

- Descuento del 44%

- Solo envío (compra online)

Hasta 44% de descuento en algunos modelos, ofrece Carrefour en febrero

Qué pasará con la salida de Carrefour de Argentina

Más allá de las ofertas puntuales en televisores o distintos artículos tecnológicos, la situación de Carrefour Argentina genera incertidumbre. La anunciada salida de la cadena francesa del país, anunciada oficialmente en julio del año anterior, parece haberse enfriado considerablemente. Todo indica que la operación de venta está empantanada, mientras la empresa continúa su plan de inversiones, expandiendo servicios y tecnología a nivel local. Estas señales sugieren una posible continuidad de Carrefour en el mercado argentino a mediano plazo, desvirtuando las expectativas iniciales de desinversión.

Un claro ejemplo de esta apuesta por el mercado local es la notable expansión de su sistema de Entrega Inmediata. Este servicio, que permite a los clientes recibir sus compras de supermercado en solo una hora, ya está operativo en 50 tiendas a lo largo del país. La modalidad mantiene los mismos precios y promociones que se ofrecen en las sucursales físicas, brindando una alternativa rápida y conveniente. Se extiende por la Ciudad de Buenos Aires, el Gran Buenos Aires Norte, Córdoba, Mendoza y Tandil.

Asimismo, Carrefour Argentina reforzó su estrategia tecnológica con la implementación de un mecanismo de Computer Vision en sus cajas. Esta solución con inteligencia artificial busca reducir los tiempos de espera y optimizar los pagos en cuatro tiendas específicas: Vicente López, San Fernando, Rincón de Milberg y el Carrefour Market de Vicente López. La iniciativa pretende mejorar la experiencia de compra y sumar valor con nuevas funcionalidades de cara al año 2026.

Estas inversiones, sumadas a la falta de avances concretos, permiten inferir una demora significativa en la elección del comprador para las más de 700 sucursales que el conglomerado europeo puso en venta. El objetivo inicial de Carrefour era concentrar sus operaciones en mercados considerados más estables y rentables, como Francia y España, para optimizar la eficiencia y los márgenes de ganancia.

Sin embargo, las negociaciones con los diversos interesados se complicaron en los últimos meses. Fuentes del sector señalan que existe una alta probabilidad de que el proceso de venta se anule, lo que implicaría que Carrefour continúe operando en el mercado argentino. Esta situación desdibujó las expectativas de un traspaso inminente.

El board de Carrefour en Francia contrató al Deutsche Bank para gestionar la venta de sus operaciones locales. La oferta incluía, además de las 700 sucursales en distintos formatos, una financiera, más de 17.000 empleados y una porción considerable del mercado, cercana al 21% del share total. El banco alemán confeccionó una short list de potenciales compradores.

Lo cierto es que, mientras analiza la salida del país, la cadena de supermercados Carrefour mantiene sus ofertas en distintos productos, entre los que se destacan electrodomésticos y televisores, con rebajas que alcanzan el 45% y se pueden pagar en hasta 12 cuotas sin interés.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,carrefour,precios,consumo

ECONOMIA

Industria del juicio: las demandas por accidentes de trabajo crecieron más de 4.300% en los últimos 20 años

La cantidad anual de juicios laborales por accidentes de trabajo en la Argentina registró un incremento de 4.353% entre 2003 y 2025. En ese período, las demandas iniciadas en el sistema de Riesgos del Trabajo pasaron de 3.012 casos en 2003 a 134.131 en 2025, el nivel más alto desde la creación del régimen.

Los datos surgen de la información oficial del sistema y fueron analizados por la consultora Libertad y Progreso (LyP), que advirtió sobre el fuerte aumento de la litigiosidad en los últimos años. Según el informe, durante 2025 se iniciaron más de 134.000 juicios, cifra que implica que los litigios se multiplicaron por 44 desde 2003. En promedio, eso equivale a más de 350 nuevas demandas por día hábil.

Las estadísticas muestran una ascendente de largo plazo en la cantidad de juicios por ART. La serie presentada por la consultora arranca con 3.012 casos en 2003, sube a 6.805 en 2005 y alcanza 27.170 en 2008. En 2012 ya sumaban 64.093 demandas y en 2016 llegaban a 127.503. Un año después, en 2017, se registraron 130.679 juicios.

Tras una baja transitoria en 2020, cuando se contabilizaron 44.600 casos, la litigiosidad volvió a crecer: 79.100 en 2021 y 134.131 en 2025, el máximo de la serie.

Mientras la cantidad de juicios siguió esa trayectoria, la evolución de los accidentes laborales mostró un comportamiento distinto. De acuerdo con el gráfico elaborado en base a datos de la Unión de Aseguradoras de Riesgos de Trabajo (UART), los siniestros laborales crecieron en una primera etapa de la serie, pero luego tendieron a estabilizarse e incluso a descender en los últimos años. Esa divergencia evidencia que el aumento de las demandas no fue acompañado por un incremento equivalente en los accidentes registrados.

El informe de LyP señala que “la brecha entre ambas dinámicas vuelve a poner en el centro del debate la necesidad de ordenar el régimen laboral, en un contexto en el que el Gobierno impulsa una reforma del sistema”. En ese sentido, remarca que “en la práctica, la cantidad de demandas crece muy por encima de los accidentes efectivos”.

El año 2025 marcó un nuevo récord de litigiosidad. Con 134.131 juicios iniciados, se alcanzó el valor más elevado desde la puesta en marcha del sistema de Riesgos del Trabajo.

La comparación internacional también muestra diferencias significativas. Según datos difundidos en informes sectoriales, la Argentina registra 132,8 juicios cada 10.000 trabajadores, frente a 5,8 en Chile y 8,5 en España. Esa relación ubica a la litigiosidad local en niveles varias veces superiores a los de esos países, aun con esquemas de cobertura que presentan estándares similares.

En paralelo, las estadísticas de siniestralidad muestran una tendencia de largo plazo a la baja. De acuerdo con datos del sistema, los accidentes laborales y los casos fatales disminuyeron en las últimas dos décadas, en el marco de la consolidación del régimen de ART y de políticas de prevención. Sin embargo, esa reducción no se reflejó en una menor judicialización.

El desajuste en el sistema tiene consecuencias económicas concretas. “El aumento de la litigiosidad eleva los costos del sistema de ART, se traslada a mayores cargas para las empresas y afecta especialmente a pymes y sectores intensivos en empleo formal”, sostiene el documento de LyP. Además, agrega que “la incertidumbre judicial se convierte en un factor que desalienta la contratación registrada y la inversión”.

El debate sobre los juicios laborales volvió a cobrar relevancia en el marco de la discusión sobre una reforma del sistema. Para la consultora, “el desafío es reducir la judicialización sin debilitar la protección del trabajador, corrigiendo incentivos que hoy favorecen el conflicto legal aun cuando los niveles de accidentes no lo justifican”.

La experiencia de otros países de la región aparece como referencia en ese análisis. En Chile, por ejemplo, el sistema de accidentes de trabajo presenta niveles de litigiosidad considerablemente más bajos. Según el informe, “la mayor resolución administrativa de los casos y reglas más claras permiten alinear mejor accidentes y reclamos, reduciendo costos y dando mayor previsibilidad al empleo formal”.

Un análisis reciente de la UART intenta explicar por qué hubo un aumento tan pronunciado en la cantidad juicios. Desde la entidad sostienen que el fenómeno no se explica por un aumento de los accidentes, sino por factores vinculados al funcionamiento del esquema judicial. En particular, señalan que la Ley 27.348 dispuso la creación obligatoria de Cuerpos Médicos Forenses en cada jurisdicción con el objetivo de unificar criterios técnicos y reducir la litigiosidad. Sin embargo, advierten que esa estructura no fue implementada plenamente en todo el país.

De acuerdo con el planteo de la UART, esa situación habilitó la intervención de peritos externos sin un marco homogéneo de supervisión, cuyos dictámenes establecen porcentajes de incapacidad por fuera de los baremos oficiales. Esas pericias, agregan, suelen ser convalidadas en sede judicial, lo que incrementa el volumen de reclamos.

A ese esquema se suma la modalidad de cálculo de los honorarios periciales, que se determinan como un porcentaje del monto de la sentencia. Según el informe, ese mecanismo introduce incentivos económicos que impactan en el nivel de las incapacidades reclamadas y, en consecuencia, en el monto final de los litigios.

El efecto también se refleja en los costos del sistema. La UART estima que el 45% de lo que abonan las ART en concepto de juicios corresponde a intermediación, es decir, honorarios de abogados, peritos y gastos judiciales. En términos prácticos, por cada millón de pesos destinado a una demanda, alrededor de $450.000 se canalizan a través de ese circuito.

aged,asking,care,clipboard,consulting,cropped,diagnosis,doctor,elderly,explaining,health,illness,infomation,man,medical,old,physiotherapist,practitioner,prescription,question,reading,result,senior,tablet,talking,woman

ECONOMIA

Aumentos 2026: cómo impactan los servicios en la economía familiar de la clase media

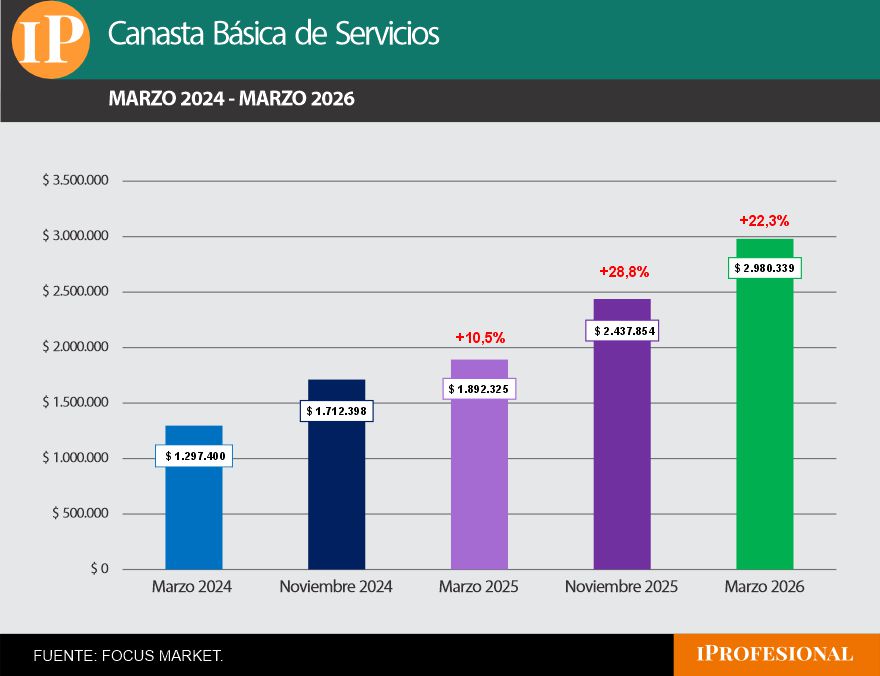

Aún existe una tensión entre una macro que se ordena y una micro que aun no termina de responder o reaccionar, atravesando la lectura del costo de vida y, específicamente en esta nota, el análisis de la canasta de servicios de una familia tipo.

Si evaluamos las transformaciones macro y su incidencia en la vida diaria, lo más notorio es que la inflación se encuentra estable, pero aún en un nivel elevado. En ese marco, las tarifas de los servicios siguen en proceso de corrección gradual, atravesada por una dinámica de «ajustar sin desbordar, contener sin atrasar».

El siguiente gráfico compara el costo estimado de la canasta de servicios, de una familia tipo, en noviembre de 2025 frente a una proyección de marzo de 2026.

Para esta canasta, la familia considerada está compuesta por cuatro integrantes: 2 adultos con empleo y 2 niños en edad escolar

La familia considerada está compuesta por cuatro integrantes: dos adultos con empleo y dos niños en edad escolar. El primer gasto inevitable es el techo. En noviembre del año pasado, podían alquilar un departamento de tres ambientes en el Gran Buenos Aires por un valor promedio de $760.860. Para marzo de este año, ese monto ascendería a $827.599. Este último valor surge de aplicar el incremento acumulado del IPC estimado. Sin embargo, durante 2025 los alquileres subieron alrededor de un 51% en el GBA, pese a que la inflación anual fue del 31,5%. La principal explicación está del lado de la oferta: la falta de desarrollo de edificios residenciales en propiedad horizontal y, en consecuencia, una menor disponibilidad de unidades en alquiler. Se trata de una escasez estructural de viviendas que persiste incluso tras el cambio en las reglas de juego del mercado inmobiliario, luego de la derogación de la Ley de Alquileres. La reducción del riesgo para el propietario logró atraer inversiones, pero por los tiempos y la magnitud que requieren las obras, ese movimiento no se traduce en un impacto directo en el corto plazo.

En cuanto a las expensas, para un departamento sin amenities de lujo, pasarían de $147.977 en noviembre a $161.476 en marzo, lo que representa un aumento del 9,12%. Vale señalar, que existe una brecha marcada entre las expensas del conurbano y las de la Ciudad de Buenos Aires: en CABA suelen ser el doble o más para viviendas comparables, en parte por actualizaciones tarifarias aplicadas en distintos momentos. Además, cuando la billetera se ajusta, este suele ser uno de los gastos donde primero aparece el recorte, y por ello en un edificio, entre el 15% y el 20% de las unidades registra deuda aún cuando las tasas de interés rondan el 6 por ciento.

Servicios públicos: tarifas con «lógica gradual»

Dentro de los servicios básicos, desde febrero comenzarán a regir nuevos valores para la electricidad y el gas. En noviembre de 2025, una familia sin subsidios pagaba en promedio $37.098 por la boleta de luz; para marzo, ese monto se estima en 53.744 pesos.

En el caso del gas natural, el ajuste sería más marcado debido a la implementación del Precio Anual Uniforme, conocido como «tarifa plana». La factura pasaría de $24.071 a $27.276, contemplando el aumento promedio nacional del 16,86% y las estimaciones del IPC+IPIM. El objetivo del nuevo esquema tarifario es eliminar los picos de facturación durante el invierno y redistribuir el costo hacia los meses de menor demanda, para amortiguar el shock estacional e incorporar, además, la cuota mensual correspondiente a la Revisión Quinquenal Tarifaria. A esto se suma que en febrero entra en vigencia el nuevo Subsidio Energético Focalizado, que reemplaza al esquema anterior de segmentación.

Por su parte, el servicio de agua y cloacas continuará ajustándose hasta abril con subas del 4% mensual, lo que dejaría en marzo una boleta aproximada de $36.486, un 17,40% por encima del valor de noviembre.

Transporte: la movilidad esencial con subas por encima del promedio

Otro servicio esencial es el transporte público que garantiza la movilidad cotidiana de las familias entre escuela, trabajo y otros traslados diarios. Durante 2025 los aumentos superaron ampliamente la inflación: 77,47% en la Provincia de Buenos Aires y 60% en CABA.

Ese comportamiento responde a los aumentos «excepcionales» sumado a la fórmula de actualización que contempla incrementos mensuales del 2% fijo más la variación de precios (IPC). Así, una familia que se desplaza diariamente combinando colectivos y trenes gastaría $89.381 mensuales en marzo, frente a los $70.605 mensuales de noviembre. En caso de no contar con SUBE nominalizada, el gasto ascendería a $147.120 en marzo, un 64% más.

El costo oculto del «uso moderado» del vehículo particular

Si los adultos contaran con un automóvil y lo utilizaran de manera moderada, solo para salidas de fin de semana, el costo del combustible y del seguro recortaría rápidamente el margen del presupuesto familiar. En noviembre, el litro de nafta súper costaba $1.435, y se estima que para marzo alcance los $1.727, en base a los aumentos esperados. En términos prácticos, llenar un tanque de 50 litros pasaría a costar $86.349, un 20% más que en noviembre.

Para este ejercicio se supusieron salidas los sábados y domingos, desde la Provincia de Buenos Aires hacia CABA (44 km ida y vuelta) como actividad recreativa. Bajo ese esquema, el consumo sería apenas inferior a un tanque completo, lo que implicaría un gasto aproximado de $72.947 en marzo, frente a los $60.614 de noviembre. A esto se suma el costo del seguro automotor. En noviembre, una cobertura mínima (terceros completo) se ubicaba en $83.686, mientras que para marzo se estima en $146.020. Naturalmente, este valor varía según el año y el precio del vehículo, la jurisdicción donde se contrata y el tipo de cobertura. En este caso se toma como referencia la opción mínima.

Además, si se considera el uso ocasional de taxis para cubrir imprevistos, un viaje entre PBA y CABA costaba en noviembre aproximadamente $23.040, mientras que en marzo se estima en $25.060. Con cuatro viajes mensuales, uno por semana, el gasto total ascendería a 100.243 pesos.

Salud, educación y conectividad: servicios que se vuelven inelásticos

La salud y la educación son pilares en cualquier sociedad y garantizar su acceso, no es un debate sino un consenso social. Si bien en Argentina existen escuelas y hospitales públicos, una parte importante de las familias opta por alternativas privadas en busca de mayor calidad o previsibilidad, aun cuando eso implique un gasto significativamente mayor.

En el caso de la educación, los colegios privados cuentan con libertad para fijar sus aranceles, mientras que aquellos que reciben algún porcentaje de aporte estatal se manejan dentro de una banda autorizada. Como resultado, las cuotas mensuales varían ampliamente entre instituciones. Para este ejercicio se tomó como referencia un colegio semiprivado de calidad intermedia: con dos niños en edad escolar, el gasto era de $352.206 mensuales. Para el ciclo lectivo 2026 se proyectan aumentos de al menos el 70%, por lo que enviar a ambos hijos al colegio costaría 605.794 pesos.

La magnitud de esa dispersión se observa con claridad al mirar el extremo superior: una institución 100% privada puede tener un arancel básico de $1.133.319 por mes. Para la mayoría de los hogares de clase media, superar los $2 millones mensuales solo en cuota escolar, sin contar el resto de los servicios, resulta directamente inviable.

Por su parte, muchas familias sostienen una prepaga, un rubro de peso en el presupuesto, pero difícil de recortar por su carácter esencial. En general, estos planes ajustan según IPC con un rezago de N-2. Así, una prepaga familiar básica que costaba $576.389 en noviembre pasaría a $647.044 en marzo.

Por último, los servicios de conectividad y entretenimiento ganaron relevancia en el hogar, tanto por su uso cotidiano como por su impacto en el gasto mensual. En telefonía, considerando dos líneas para el grupo familiar, el precio aumentaría un 5% en marzo respecto de noviembre. El servicio de internet, hoy indispensable, rondaría los $81.202 en el tercer mes del año, mientras que el cable se ubicaría en $32.762 para el paquete básico.

No obstante, muchas empresas ofrecen estos servicios en combo y aplican bonificaciones por seis meses, con posibilidad de renovación; sin embargo, para simplificar el cálculo se asumió el pago del 100% del valor. En el caso del streaming, se tomó como referencia la plataforma más extendida. En marzo, un plan familiar estándar costaría $26.698 mensuales, incluyendo IVA y Ganancias.

El valor final de la canasta

En términos totales, la canasta completa de servicios para una familia tipo ascendería en marzo de 2026 a $2.980.339. Esto representa un 22,25% mas que en noviembre del año pasado. Dado que se contemplan únicamente los servicios en ella, el nivel de gasto resulta elevado en relación con los ingresos percibidos por el hogar.

Además, duplica la inflación acumulada estimada del período, que se ubicaría por debajo del 10%. En parte, esto se explica porque los mayores incrementos se concentran en rubros que venían de un atraso o contención tarifaria y que, en muchos casos, los servicios privados no ajustan sus aumentos a la nueva «normalidad» inflacionaria.

Si se compara el valor de la canasta de marzo 2025 con el de marzo 2026, se observa un aumento del 57,5%, muy por encima de la inflación interanual del mismo período.

Si se compara el valor de la canasta de marzo 2025 con el de marzo 2026, se observa un aumento del 57,5%, muy por encima de la inflación interanual

Los avances macroeconómicos son valiosos y merecen ser reconocidos, pero todavía no logran traducirse plenamente en la vida cotidiana. En este contexto, las reformas estructurales que se discuten, como la modernización laboral, no tendrán efectos inmediatos, aunque sí pueden ser determinantes en el mediano y largo plazo. Para acelerar esa transmisión hacia la microeconomía, será clave avanzar en la eliminación progresiva de las restricciones cambiarias pendientes, permitiendo que el sistema en su conjunto funcione con mayor normalidad y previsibilidad, y habilite un sendero de estabilidad con crecimiento.

A su vez, el hecho de no atravesar un período electoral hasta 2027 abre una ventana de oportunidad poco frecuente: consolidar las medidas ya tomadas, sostener el rumbo y profundizar consensos en políticas estructurales. Si ese tiempo se aprovecha, la convergencia entre los logros macroeconómicos y la vida cotidiana de las familias podría acelerarse, reduciendo la brecha entre el orden de los números y el peso del día a día.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,clase media,tarifas,familias,servicios,inflación

POLITICA2 días ago

POLITICA2 días agoAcuartelamiento policial en Santa Fe: reclamo salarial y temor a un conflicto nacional de seguridad

ECONOMIA2 días ago

ECONOMIA2 días agoCuánto le cuesta a la clase media llenar el changuito y cómo varían los precios de los alimentos entre provincias

POLITICA2 días ago

POLITICA2 días agoLa advertencia de ATE a los gobernadores que apoyan la reforma laboral: “Firmarán su sentencia de muerte”