ECONOMIA

Dean & Dennys consolida su sistema de franquicias: cuánto hay que invertir para tener un local

El crecimiento de Dean & Dennys en el sector gastronómico se refleja en su ambicioso plan de expansión regional, que prevé alcanzar 120 puntos de venta en Latinoamérica para 2030.

La cadena, que abrió su primer local en 2012 en Palermo Soho, ya cuenta con 42 sucursales en funcionamiento y anunció la apertura de siete nuevos locales en Uruguay, consolidando su presencia internacional y su modelo de franquicias como una de las propuestas más atractivas del mercado.

El sistema de franquicias de Dean & Dennys exige una inversión inicial que oscila entre USD 180.000 y USD 300.000, según el formato elegido, ya sea a la calle, en centros comerciales o bajo la modalidad drive-thru. El plazo estimado para recuperar la inversión ronda los 20 meses, mientras que la rentabilidad promedio se sitúa en 18%, cifras que, según Francisco Ribatto Crespo, uno de los cuatro socios fundadores, posicionan a la marca como una de las alternativas más competitivas del sector gastronómico argentino.

Actualmente, 32 de los 42 locales de la cadena operan bajo el régimen de franquicia, lo que representa más del 75% de la red. Este modelo incluye un acompañamiento integral para los franquiciados, que abarca desde la capacitación y la provisión centralizada de insumos hasta campañas de marketing, auditorías periódicas y sistemas de gestión que aseguran la consistencia operativa.

Ribatto Crespo destacó que “más de tres cuartas partes de nuestros restaurantes son gestionados por franquiciados. Esto refleja no solo la confianza de los emprendedores en nuestra marca, sino también la robustez del soporte que brindamos desde la central”.

La expansión internacional de Dean & Dennys se consolidó en agosto de 2025 con la firma de un acuerdo de master franquicia en Uruguay, que prevé la apertura de tres locales antes de fin de año y un total de siete en el corto plazo. La compañía también proyecta desembarcar en Paraguay y Chile en 2026, para lo cual se encuentra en la búsqueda de socios estratégicos que permitan fortalecer su presencia en la región.

El concepto de fast good es el eje central de la propuesta de Dean & Dennys. La marca produce más de 700.000 medallones de hamburguesa cada mes en su planta propia de Villa Crespo y emplea a más de 700 personas en todo el país. Sus locales, distribuidos en vía pública, shoppings y estaciones de servicio, se caracterizan por un diseño moderno y procesos eficientes que buscan diferenciarse del fast food tradicional.

ECONOMIA

Minerales críticos: Argentina y Chile abastecen el 97% del litio que importa EEUU

En el contexto de la alianza sobre minerales críticos que recientemente lanzó el gobierno de Donald Trump, incluyendo a la Argentina, y el Project Vault, por el que busca garantizarse la provisión de esos minerales vía precios mínimos y acumulación de stocks a partir de un fondo de financiamiento por USD 12.000 millones, el Servicio Geológico de EEUU (USGS) dio a conocer esta semana el “Mineral Commodity Summaries 2026”.

El documento pasa revista a la situación de 84 minerales, 24 más que la más reciente lista de “minerales críticos” elaborada a partir de informes de los Departamentos de Estado, Guerra (antes llamado Defensa), Energía e Interior.

En cuanto al litio, el mineral en cuya producción global la Argentina tiene mayor incidencia, el informe consigna que que con 43% y junto a Chile (54%), los vecinos trasandinos dan cuenta del 97% de las importaciones de litio de EEUU.

El informe afirma que la demanda global sigue en alza por el avance de los autos eléctricos y el almacenamiento de energía y detalla que la producción mundial creció 31% en 2025, el consumo se incrementó un 20% y el precio muundial aumentó en la segunda mitad del año, impulsado por la expansión del mercado de baterías.

La construcción de plantas de reciclaje de baterías en EEUU y las asociaciones entre automotrices y recicladores, dice el documento, buscan asegurar el suministro del mineral en un contexto de fuerte dependencia de las importaciones.

El USGS explica que la producción de litio a escala comercial en EEUU provino de una operación de salmuera continental en Nevada y que dos empresas produjeron carbonato, cloruro e hidróxido de litio a partir de materia prima local e importada.

Además, detalla que a escala global el 88% de la producción litífera fue para producir baterías, 4% para refinación de cerámica y vidrio, 2% cada una para grasas lubricantes y tratamiento de aire y el resto para otros usos, incluyendo aplicaciones médicas.

El consumo de litio para baterías, dice la agencia norteamericana, aumentó mucho debido al uso de baterías recargables de litio en el mercado de vehículos eléctricos (EV) y en el de grandes baterías estacionarias para redes eléctricas, dispositivos electrónicos portátiles y herramientas eléctricas. Además, observa, durante el año continuó la construcción de plantas de reciclaje.

Excluyendo la producción de EEUU, dice el informe, la producción mundial de litio en 2025 aumentó un 31%, alcanzando unas 290.000 toneladas desde 222.000 toneladas en 2024. El USGS refiere volúmenes de litio metálico. Una tonelada de litio metálico equivale a 5,28 toneladas de carbonato de litio, la métrica básica del sector, en que también se mide la producción argentina.

Según los datos que consigna el USGS la producción argentina fue la que más creció el año pasado, de 13.800 toneladas de “litio metálico”)poco menos de 73.000 toneladas de carbonato) en 2024 a 23.000 toneladas (equivalente a poco más de 120.000 toneladas de carbonato) en 2025, un aumento de más del 66%, según el USGS, que revisó los datos de 2024 que había consignado en su informe anual anterior.

El fuerte aumento de la producción litífera argentina no llegó a sobrepasar las de Australia, China, Chile y Zimbabue, aunque la proyección es que el país podría escalar en el ranking en 2026 y en los años siguientes, debido al ramp-up (aumento de la producción) de los proyectos ya activos y el aporte de los que entrarán en producción en los próximos años.

Si se consideran las reservas que informa el USGS, la Argentina y Chile sumadas detentan el 36% de las reservas mundiales, por sobre Australia (22.7%) y China (12,4%).

De los minerales críticos cuyo dominio EEUU pretende limitarle a China, el litio es aquel en que el gigante asiático tiene la pata más floja “aguas abajo”. Aunque China detenta más del 60% de la capacidad de procesamiento, esa debilidad de reservas y suministro se hace más notable si se tiene en cuenta que las principales reservas pertenecen a países políticamente más cercanos a Washington que a Beijing, como Australia, Argentina, Chile y Canadá.

En un status intermedio puede situarse a Brasil (socio de China en el BRICS) y, más cercanos a China, a Zimbabue y Mali, en África. Pero cualquiera sea la cuenta que se haga, más del 90% de las reservas mundiales están en países más cercanos a EEUU que a China.

Por otra parte, según los datos que informa el Servicio Geológico norteamericano, en términos de “recursos” (insuficientemente explorados o cuyo costo de extracción no habilita contarlos como reservas) el mapa está aún más desequilibrado: la Argentina, Chile y Bolivia, el “triángulo del litio” sudamericano, suman 64 millones de toneladas, más de seis veces por sobre las 10 millones de toneladas de China.

El documento norteamericano recuerda que entre 2021 y principios de 2023 la demanda llevó a un pico del precio del litio, que se desplomó en los años siguientes.

Esa tendencia parece haberse roto el año pasado. “El considerable crecimiento en las ventas de vehículos eléctricos en China y Europa y el aumento de la demanda de sistemas de almacenamiento de energía (grandes baterías ”estacionarias”), contribuyeron al incremento de los precios del litio en la segunda mitad de 2025, dice el informe. En China, precisa, el precio spot (de contado) del carbonato de litio aumentó un 11% hacia noviembre pasado y el del espodumeno (litio de roca que empresas chinas compran de Australia y países africanos) aumentó 21 por ciento.

De hecho, según datos de la consultora Trading Economics, en lo que va del año y en los últimos doce meses el precio “spot” del litio aumentó respectivamente 21 y 88%, contra 17 y 75% que los mismos períodos aumentó el precio del oro.

También es destacable que aunque el desplome del precio del litio en años anteriores había llevado a cerrar y posponer proyectos litíferos en varios países del mundo, la Argentina esquivó esa tendencia. En 2025 –destaca el USGS, “se concretaron importantes expansiones de capacidad de producción en Argentina, Brasil, Canadá, Chile, China, Malí, EEUU y Zimbabue”.

Según expertos como Joe Lowry, CEO y fundador de Global Lithium, conocido como Mister Lithium, la “narrativa china” que deprimió los precios del litio desde principios de 2023 estaba destinada a agotarse entre 2025 y 2026.

La principal apuesta del gigante asiático para afrontar una potencial escasez de provisión litífera es el lanzamiento de las baterías de ion de sodio “Naxtra” de CATL, el principal productor chino y mundial de baterías.

Hasta ahora, las baterías de ion de sodio utilizadas en vehículos muy livianos (monopatines, bicicletas, motos) debido a su baja “densidad energética”, muy inferior a la de ion de litio.

A principios de este mes, sin embargo, CATL y la automotriz china Changan lanzaron el primer auto eléctrico con batería de sodio.

Las ventajas que argumentan son menores precios (el sodio es más abundante y barato que el litio), menor flamabilidad y mayor retención de energía a temperaturas de unos 20 a 30 grados bajo cero, y la futura organización de un sistema de canje rápido de baterías en estaciones de carga.

Por ahora, debido a su menor densidad energética, un auto a batería de sodio tiene una autonomía muy inferior al de uno a batería de litio. El argumento de mayor retención y capacidad de carga a temperaturas árticas o antárticas no parece que fuera a ser tan decisivo en el mercado mundial y apuntaría más bien a sostener una “narrativa china” para seguir manejando el precio mundial del litio.

Europe

ECONOMIA

El mercado calcula cuándo vendrá el alivio para la inflación e invierte en estos bonos en pesos

La inflación no afloja. La aceleración de los precios que se observó en enero (2,9% en el IPC general del Indec) se habría acentuado en los primeros días de febrero, de acuerdo con las mediciones de alta frecuencia de algunas consultoras económicas privadas. La evolución histórica indica que la estacionalidad juega a favor en febrero, aunque los ajustes de tarifas le pondrían un piso alto al índice, y en contra en marzo, por lo que el alivio podría venir a partir de abril.

Una de las consultoras que observó aceleración inflacionaria en el arranque de febrero es Orlando J. Ferreres (OJF): en la primera semana del mes, en base a precios del GBA, midió un IPC general y núcleo de 1,5% respecto a la semana anterior. Si bien es habitual que se registren subas elevadas en los primeros días del mes porque se concentra la mayor parte de los ajustes en servicios, de todas maneras se trata de una variación muy alta.

«A pesar de este efecto estacional, al comparar la variación semanal entre el 30 de enero y el 6 de este mes, es la inflación más alta desde diciembre de 2024, tanto para el nivel general como para el nivel núcleo», destaca Facimex Valores. A la vez, resalta que en el rubro de alimentos y bebidas hay señales mixtas, teniendo en cuenta que algunas consultoras registraron una fuerte aceleración semanal (2,5%, según LCG), pero para otras fue moderada (0,3%, según Econviews).

¿Tardará en volver la tendencia bajista en la inflación?

Otras consultoras, como Analytica y C&T, indicaron ante iProfesional que, contrario a otras mediciones privadas, en los primeros días de este mes observaron una desaceleración en el avance de precios, por lo que esperan que el IPC de febrero finalice con una variación levemente inferior a la de enero. De todas maneras, seguiría en niveles muy altos, arriba de 2% mensual, teniendo en cuenta el arrastre estadístico, la inercia y los ajustes programados.

El registro histórico indica que marzo suele ser adverso en materia inflacionaria, principalmente sostenido por los ajustes de precios vinculados con el rubro de educación. Por lo tanto, probablemente haya otro repunte el próximo mes. Una vez pasado este efecto estacional, el proceso de desaceleración podría retomarse a partir de abril.

«La típica estacionalidad más baja de febrero para los precios podría sugerir una desaceleración temporal antes de marzo, mes que se suele ver influenciado significativamente por aumentos en educación e indumentaria. Sin embargo, mediciones privadas de alta frecuencia sugieren que no descendería por debajo de 2,5% mensual por el impacto del ajuste de tarifas y servicios regulados», afirma el equipo de research de Aldazábal.

A la vez, en el marco de la fuerte acumulación de reservas por parte del Banco Central, espera que la «estrategia del Gobierno siga siendo administrar la liquidez con sesgo restrictivo para mantener la estabilidad cambiaria y, de esta manera, evitar un traspaso a precios significativo, retomando el sendero de desinflación gradualmente a partir del segundo trimestre del año».

«La inflación continuó acelerándose en los últimos meses, aún reflejando los efectos del desarme del apretón monetario preelectoral, cierto pass-through cambiario y la inercia, en parte impulsada por precios regulados, cuyo ajuste ahora está creando un piso para la inflación. Hacia adelante, estos efectos rezagados deberían disiparse y, tras el impacto de las reducciones de subsidios a las tarifas en febrero y marzo, la inflación debería retomar una tendencia descendente en los próximos meses», agrega Max Capital.

Ahora, la City mira estos bonos para aprovechar la inflación

Los analistas de IOL afirman que, al igual que los economistas corrigieron al alza las proyecciones de inflación, los inversores lo hicieron con la inflación implícita en los activos: en las últimas dos semanas, demandaron más bonos ajustados por inflación (CER) que a tasa fija, lo que hizo que la inflación break-even aumentara de 1,8% a 2,1% mensual en promedio para el primer semestre. Si bien prevén que la tendencia inflacionaria será a la baja, ponen en duda la velocidad en la que lo hará.

«En cuanto a estrategias de inversión, continuamos viendo valor en los bonos CER hasta mitad de 2026. A pesar del ajuste relativo, las dudas acerca de la dinámica inflacionaria nos inclinan a sobreponderar los Boncer, al menos hasta que la inflación vuelva a caer por debajo de 2,0% mensual. El bono CER TZX26 ofrece una tasa real de 5%, con un plazo de 140 días», detallan en IOL.

Entre los instrumentos que ajustan por inflación, Cocos Capital encuentra valor en los retornos a 1 año vista que ofrece el bono CER TZX28, en un contexto en el que «persiste la inercia inflacionaria y vemos plasmados los efectos con rezago de la caída de la demanda de dinero del tercer trimestre del año pasado», durante la previa electoral.

Facimex Valores prioriza los bonos CER TZX26 y TZX28, además de otro a tasa fija, el T15E7. La preferencia se debe a que «los datos de alta frecuencia vienen midiendo una inflación algo elevada en el arranque de febrero y los break-evens de inflación lucen algo optimistas para los próximos meses, pero pesimistas hacia 2027».

«Por este motivo, priorizamos el Boncer TZX26 en el tramo corto de la curva de vencimientos y el Boncap T15E7 en el tramo medio. En el tramo largo, priorizamos al Boncer TZX28, con espacio para la compresión para arbitrarse con la curva de bonos en dólares de ley local, aprovechando el carry de una inflación transitoriamente más alta durante el primer trimestre del año y el impulso de la baja estacional de la demanda de dinero en febrero», sostiene Facimex.

Al comparar las curvas de tasa fija y CER, resalta el equipo de research de Aldazábal, el mercado parece estar descontando un sendero de desinflación más optimista en el corto plazo. Esto lo lleva a inclinarse por instrumentos CER, como los bonos X29Y6 y TZX26, por encima de sus pares a tasa fija. Sin embargo, resalta, en el tramo largo prefiere a títulos a tasa fija, como T15E7 y T30A7, porque «el mercado pone en precios un sendero más pesimista que el nuestro».

A pesar de la aceleración inflacionaria, el 55% de la demanda en la licitación de deuda que realizó el Tesoro el miércoles se concentró en un instrumento a tasa fija que vence en abril, mientras los bonos ajustados por inflación captaron poco menos del 25% del total adjudicado. Este resultado, de acuerdo con Portfolio Personal Inversiones, sugiere que los inversores «continúan apostando al proceso de desinflación, al privilegiar rendimientos reales negativos y optar por tasa fija por debajo de la inflación«.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inflacion,bonos,inversion

ECONOMIA

Reforma laboral: cuál será el costo fiscal del proyecto tras los cambios en Ganancias y el fondo para indemnizaciones

La media sanción de la reforma laboral en el Senado de la Nación no solo modificó las condiciones de contratación y despido, sino que alteró profundamente el mapa fiscal proyectado por el Poder Ejecutivo. El eje central de este cambio reside en la eliminación del artículo que recortaba el impuesto a las Ganancias para sociedades y la implementación del Fondo de Asistencia Laboral (FAL), cuya estructura de financiamiento fue rediseñada, impactando directamente en la recaudación nacional y en la distribución de recursos con las provincias.

Según un análisis detallado del Instituto Argentino de Análisis Fiscal (Iaraf), el costo fiscal directo inicial anual de la reforma completa experimentó una reducción del 48% respecto al proyecto original. Mientras que la propuesta inicial demandaba una inversión pública de 0,89 puntos porcentuales (p.p.) del Producto Bruto Interno (PBI), el texto aprobado situó el costo total en 0,47 p.p. del PBI.

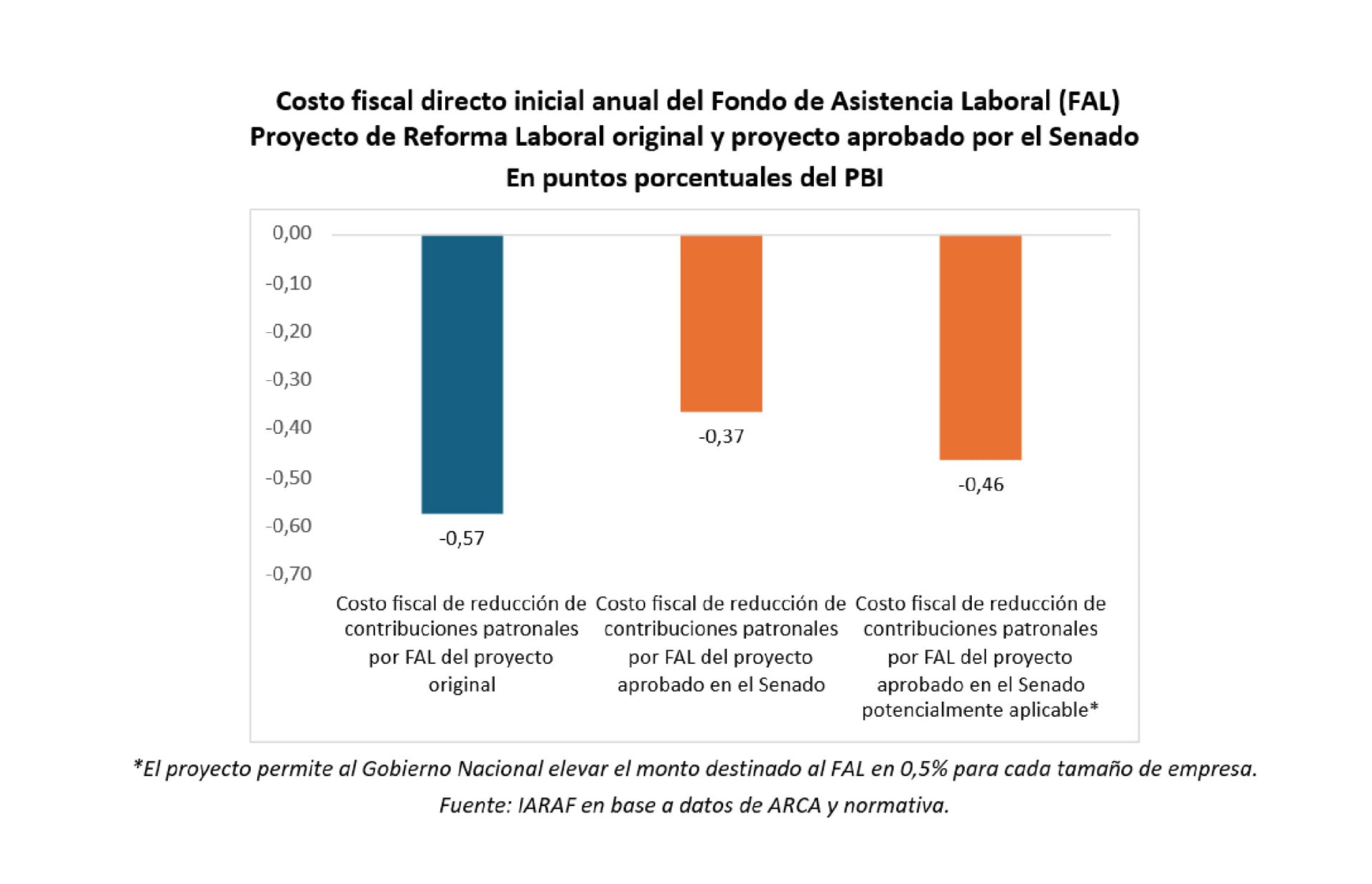

El componente más significativo de la reforma es la creación del FAL, un mecanismo de capitalización para que las empresas afronten indemnizaciones. En el proyecto original, la reducción de la alícuota de la carga patronal para financiar este fondo era del 3% lineal, lo que implicaba un costo fiscal de 0,57 p.p. del PBI.

Sin embargo, tras las negociaciones en el Senado, se estableció un esquema diferenciado: la reducción será del 1% para las grandes empresas y del 2,5% para las pymes. Como consecuencia, el costo fiscal directo del FAL bajó a 0,37 p.p. del PBI en el escenario base. El informe técnico aclara que existe una cláusula que faculta al Gobierno Nacional a incrementar esta reducción en 0,5 puntos adicionales, lo que elevaría el costo del fondo a 0,46 p.p. del PBI.

Al tratarse de una reducción en un tributo no coparticipable, este costo es absorbido en su totalidad por la administración central, sin afectar de manera directa las transferencias automáticas a las jurisdicciones provinciales.

Uno de los factores determinantes para la caída del costo fiscal total de la reforma fue la eliminación de la baja en las alícuotas del Impuesto a las Ganancias para empresas. El proyecto original preveía una reducción que costaría 0,22 p.p. del PBI, afectando recursos coparticipables. Al suprimirse este punto en la versión final, el costo fiscal por este concepto se redujo a cero.

Por otro lado, se mantuvo la eliminación de ciertos Impuestos Internos, lo que representa un costo fiscal de 0,1 p.p. del PBI. En este caso, al ser un impuesto que se distribuye federalmente, la pérdida de recursos se divide en 0,04 p.p. para la Nación y 0,06 p.p. para el conjunto de las provincias y la Ciudad Autónoma de Buenos Aires (CABA).

La reconfiguración del proyecto favoreció notablemente las arcas provinciales en comparación con la propuesta inicial. El informe del Iaraf destaca que, mientras el costo para el Gobierno Nacional descendió un 42% (de 0,71 p.p. a 0,41 p.p. del PBI), el impacto para las provincias y CABA se desplomó un 69%, pasando de 0,19 p.p. a solo 0,06 p.p. del PBI.

Esta dinámica responde a que el grueso del costo fiscal de la reforma actual se concentra en el FAL, que impacta exclusivamente en recursos nacionales, y no en Ganancias, que es el principal motor de la coparticipación federal.

Más allá del financiamiento, el proyecto introduce precisiones sobre el cálculo de las indemnizaciones. Se establece que solo se considerará la remuneración mensual, normal y habitual, excluyendo explícitamente conceptos de pago no mensual como el aguinaldo (SAC) o las vacaciones. Asimismo, se fija un techo para la base salarial y una tasa de actualización uniforme basada en el Índice de Precios al Consumidor (IPC) más un 3% anual.

El objetivo declarado de estas medidas es reducir la litigiosidad y otorgar previsibilidad a las empresas. Según fuentes del sector, “contar con ese respaldo ante una desvinculación es la diferencia entre seguir operando o bajar la persiana definitivamente por una contingencia judicial”. Por otro lado, desde sectores técnicos se advierte sobre el impacto en el Sistema Integrado Previsional Argentino (SIPA). Expertos como Ricardo Michel han señalado que “el mecanismo previsto para el nuevo fondo reduciría recursos al SIPA, administrado por la Anses”, en una cuantía equivalente a la desgravación otorgada a las empresas.

En definitiva, el costo fiscal anual del Fondo de Asistencia Laboral y de la reforma en su conjunto se ha moderado sustancialmente tras su paso por el Senado. La estrategia de concentrar la reducción impositiva en el FAL —un recurso no coparticipable— ha permitido blindar en gran medida los ingresos de las provincias, aunque persiste el debate sobre la sostenibilidad a largo plazo del sistema de seguridad social ante la merma de ingresos por contribuciones patronales.

adult,bad luck,being fired,belongings,box,business,business person,businessman,cardboard box,caucasian ethnicity,coronavirus,corporate business,covid-19,disappointment,displeased,downsizing,engineer,entrepreneur,epidemic,finance and economy,freelance work,frustration,hopelessness,indoors,lifestyles,males,man,new business,occupation,office,one person,people,place of work,problem,professional occupation,recession,social issues,stress,unemployment,white collar worker,working,worried,young adult

POLITICA2 días ago

POLITICA2 días agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

POLITICA2 días ago

POLITICA2 días agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo

ECONOMIA2 días ago

ECONOMIA2 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado