ECONOMIA

El dólar recupera terreno entre las mejores inversiones del 2025: así está el ranking que mira la City

El primer trimestre cierra para los ahorristas con un resultado volátil, debido a que la inestabilidad del mercado local e internacional impactó en las carteras. De esta manera, el oro fue la inversión más ganadora de marzo y también de lo que ya ha transcurrido de 2025. Un claro ejemplo de que en épocas de turbulencias la elección fue por una opción muy conservadora.

En tanto, el incremento que tuvo el precio del dólar en las últimas semanas en la plaza libre, comenzó a brindarle un mayor atractivo como instrumento de resguardo ante la incertidumbre que existe en la economía, como consecuencia a la falta de detalles sobre el acuerdo con el Fondo Monetario Internacional (FMI) y cierto estancamiento de las proyecciones de despegue de la actividad.

En resumen, el oro avanza 15% en pesos en todo el mes, y en el acumulado de todo el corriente año muestra un incremento de más de 31% en moneda doméstica.

Y en este escenario tan volátil, las acciones de empresas líderes argentinas, a través del índice Merval, muestran en todo marzo una suba interesante, mayor al 7%, una cifra que se ubica por encima del dólar libre, y que supera con creces a la inflación y a la tasa en pesos.

Muy cerca, se ubica el dólar libre, que avanza más de 6% en todo el mes, y también pasa a ser el más ganador de todo el año, después del oro, con un aumento acumulado de más de 10% en el 2025.

«La valorización del oro en los mercados mundiales y la del dólar a nivel local en las últimas semanas se traducen en un resultado singular para quienes optaron por el metal. También el Merval está desarmando el camino contractivo que tuvo en estas semanas de marzo, ubicándose como la opción que le sigue al oro en cuanto a la rentabilidad obtenida en el mes», concluye Andrés Méndez, director de AMF Economía, a iProfesional.

Para completar que, en este contexto, la «novedad» es la recuperación del dólar libre frente al peso, «producto de ciertas inconsistencias en lo político y del inminente acuerdo con el FMI que, seguramente, buscará que el mercado cambiario no sea un ´colador´ por el que se diluyen las divisas del país. En otros términos, quizás habrá un tipo de cambio más elevado que el actual».

El oro es la inversión más ganadora de marzo, al subir más de 15% en pesos.

En la misma línea de subas, cercana al 6% en todo el mes, se ubicaron el Bitcoin y el dólar blue.

Y entre los menos rentables del mes, se pueden mencionar a los plazos fijos, tanto tradicional como UVA, que ofrecieron una tasa apenas por encima del 2% mensual. Una ganancia muy similar a la inflación que se registra en la actualidad.

Mientras tanto, el dólar oficial se mueve desde febrero pasado bajo una devaluación estipulada, hasta el momento, de 1% mensual.

Cuánto se gana con una inversión de $1 millón en todo 2025

En el primer trimestre del año, las inversiones más ganadoras son el oro y, en segundo lugar, los dólares libres, que ofrecieron una renta positiva al superar a la inflación registrada en el mismo período.

Entonces, el ahorrista que invirtió $1 millón en oro el primer día hábil de enero, hasta este final de marzo acumuló un capital total de $1.302.000. Por ende, ganó más de $300.000 en los primeros tres meses del año.

En segundo lugar, se encuentra el dólar MEP, que al comprar $1.000.000 a principios de año, hoy equivale a tener un capital mayor de $1.122.000.

«Desde inicios del 2025 hasta ahora, el ahorrista está obteniendo mejores resultados con las opciones más conservadoras, como el oro, plazos fijos y dólar, ubicándose en las antípodas aquellas opciones más riesgosas, como el Bitcoin y las acciones del Merval», grafica Méndez a iProfesional.

Si al capital inicial de $1 millón de inicios de enero se lo actualiza por la inflación registrada en el primer trimestre, el monto resultante equivale a tener hoy alrededor de $1.071.800.

La inversión ganadora, hasta ahora, del 2025 es el oro, seguida por el dólar MEP.

Renta acumulada por $1 millón desde 2024 hasta ahora

En el caso de los ahorristas que piensan en el largo plazo, aquellos que invirtieron en enero de 2024 hasta el momento, las más ganadoras en estos 15 meses son el plazo fijo UVA, las acciones líderes del Merval y el Bitcoin. Estas tres alternativas son las únicas que le ganaron a la inflación acumulada, por lo que ofrecen desde entonces una renta positiva.

En conclusión, el ahorrista que hizo un plazo fijo UVA por $1.000.000 a inicios del año pasado, desde ese entonces hasta ahora suma un capital total de $2.975.000. Es decir, una ganancia que supera los $1.975.000.

En segundo lugar se ubica el índice de acciones de empresas líderes, el Merval de Buenos Aires, donde ese millón inicial invertido hace 15 meses atrás hoy creció hasta $2.388.000.

El podio lo completa el Bitcoin, donde $1 millón invertido en esa época en dicha criptomoneda hoy equivale a un capital total de unos $2.296.000.

«Si el análisis se realiza para una inversión realizada a principios de 2024, los resultados son diametralmente opuestos a los obtenidos en los últimos meses. Por un lado, emerge la solidez de los plazos fijos UVA, que tienden a tornarse redituables cuando la inflación se desacelera, algo que, al resultar abrupto en la primera mitad del año pasado, les otorgó mayor atracción en ese momento», recuerda Méndez.

Y finaliza: «Paralelamente, se advierte que tanto el Bitcoin como el Merval, amplios perdedores en 2025, resultaron inversiones sumamente atractivas al considerarlas en un periodo mayor desde al año».

En el lapso analizado, un capital de $1 millón ajustado por la inflación acumulada desde enero de 2024 hasta el presente equivale a una cifra de $2.279.204.

El plazo fijo UVA es la inversión más ganadora desde enero de 2024 hasta ahora.

Qué pasará con las inversiones ahora

Por lo pronto, marzo concluye con un precio de dólar libre que se ha recalentado en las últimas semanas, como consecuencia de las dudas en la confianza en el plan económico, al no tener el mercado una certeza concreta sobre cuándo se firmará el acuerdo con el FMI y cómo impactará eso en el tipo de cambio, que está considerado por algunos economistas como «atrasado».

Mientras tanto, la inflación se ubica en torno al 2%, al igual que la renta en pesos.

«Las expectativas para abril se concentran en descifrar si, ciertas turbulencias advertidas en el trimestre, pero particularmente en las últimas semanas, pueden ´suavizarse´ y otorgar más previsibilidad al mercado cambiario, quitándole a los dólares financieros el rol dinámico que atravesaron en esta primera parte del año», detalla Méndez.

Y agrega: «Probablemente, el eventual cierre de un nuevo acuerdo con el FMI y el ingreso de divisas por el inicio del período en el que se liquida una buena porción de la cosecha gruesa del campo, tranquilice al precio del dólar. Al respecto, otorgar mayor certidumbre en materia cambiaria podría liberar liquidaciones que, de otra forma, permanecerían en una especie de ´esperar y ver´, afectando negativamente la oferta de divisas comerciales».

A nivel internacional, Méndez considera que el mercado sigue refugiándose en el oro ante los cambios comerciales que plantea la nueva conducción ejecutiva de los Estados Unidos.

En otras palabras, quienes optaron por alternativas «conservadoras» enfrentarán un nuevo trimestre en el que, posiblemente, «no obtengan los contundentes resultados positivos» que cosecharon en el primer trimestre del año.-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ahorro,acciones,blue,bolsa,bitcoin,oro,pesos,dólar,ccl,plazo fijo,inversión,ganar plata

ECONOMIA

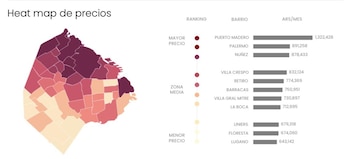

Cuánto cuesta alquilar un departamento de dos ambientes, barrio por barrio

Los alquileres en la Ciudad de Buenos Aires continúan en aumento pero las subas varían de acuerdo a la región y el barrio. En promedio, se registró un incremento de 3,5% en febrero, por encima de la inflación, que fue 2,9 por ciento.

Según un informe de Zonaprop, los precios de los nuevos contratos de alquiler anotan un incremento acumulado de 34,8% en los últimos 12 meses, superando tanto la inflación, que fue del 33,1%, como el ajuste del Índice para Contratos de Locación (ICL), que alcanzó el 33,9 por ciento.

Como referencia, el valor de alquiler para un monoambiente se ubica en $679.578 por mes. En el caso de los departamentos de dos ambientes, la media asciende a $790.801 mensuales. Aquellas personas que optan por una propiedad de mayor tamaño, específicamente de tres ambientes, deben considerar un costo promedio de $1.060.751 cada mes.

Por barrios, Puerto Madero encabeza la lista de los más costosos, con un precio promedio para un departamento de dos ambientes que alcanza los $1.322.428 mensuales.

En el ranking de zonas con mayores precios continúan Palermo, donde el alquiler medio se sitúa en $891.258, y Núñez, con un promedio de $878.433.

En el extremo opuesto, Lugano se posiciona como la alternativa más económica, con un valor promedio de $643.142 por mes. También figuran Floresta, donde el alquiler ronda los $674.060, y Liniers, con $679.318.

Respecto a las variaciones de precios, el portal inmobiliario indicó que los barrios con mayores incrementos anuales fueron Lugano (51,3%), Villa Pueyrredón (42,2%), Mataderos (39%), Palermo (36.1%), Saavedra (35%), Santa Rita (34,5%) y Paternal (33,9%).

En cuanto a aquellos que subieron por debajo del Índice de Precios al Consumidor (IPC) en los últimos 12 meses, figuran San Cristóbal (27%), San Telmo (26,6%) y Parque Avellaneda (25,2%).

En la comparativa por zonas, se encuentra que el Sur, Corredor Norte y el Noroeste fueron los que más aumentaron, con un avance de 43,8%, 36% y 36,4%, respectivamente.

Las diferencias en el ritmo de aumento de los alquileres entre los distintos barrios pueden estar vinculadas a factores como la demanda específica en cada zona, la disponibilidad de propiedades, el acceso a servicios y transporte, y las características urbanas o de desarrollo inmobiliario.

Además, la cercanía a polos comerciales, centros educativos o áreas de esparcimiento puede influir en la preferencia de los inquilinos y, por lo tanto, en la dinámica de los precios

Zonaprop destacó que desde el inicio de la pandemia, la oferta de alquileres mostró una caída constante hasta llegar a un mínimo histórico en febrero de 2023. En enero de 2024, tras la derogación de la Ley de Alquileres, la cantidad de departamentos disponibles para alquiler tradicional en la Ciudad de Buenos Aires experimentó un aumento del 62% en comparación con el mes anterior.

Luego de ese salto, el crecimiento de la oferta comenzó a desacelerarse. En febrero, se registró una baja del 6,1%. Actualmente, el volumen de oferta es 2,7 veces mayor que el nivel observado en febrero de 2023, cuando se alcanzó el mínimo.

También se relevó la evolución de los precios de venta de departamentos en la Ciudad de Buenos Aires. Tras un período de tres meses sin variaciones, los valores comenzaron a mostrar subas: en febrero, el metro cuadrado aumentó un 0,2% y se posicionó en 2.455 dólares. El incremento acumulado en los últimos doce meses fue de 1,15%.

El precio promedio de un monoambiente se encuentra en USD 108.337. Para los departamentos de dos ambientes, la cifra asciende a USD 129.998, mientras que las unidades de tres ambientes llegan a los USD 178.850.

Entre los barrios con valores más elevados, Puerto Madero lidera con un precio de USD 6.152 por metro cuadrado, seguido por Núñez (USD 3.413/m²) y Palermo (USD 3.390/m²).

En el segmento más accesible, Lugano registra el precio más bajo, con USD 1.098 por metro cuadrado. A continuación se ubican Nueva Pompeya (USD 1.478/m²) y La Boca (USD 1.560/m²).

alquiler,precio,evolución,ciudad,gráfico,economía,Argentina,pesos,mercado,vivienda

ECONOMIA

Locura total en supermercados: liquidan microondas con descuentos de hasta 40% y cuotas sin interés

Modelos de BGH, Samsung, Whirlpool y LG se consiguen desde $156.000 y cuentan con financiación en cuotas sin interés durante la promo

13/03/2026 – 07:41hs

Varias cadenas de supermercados como Carrefour, Jumbo y ChangoMás liquidan microondas con descuentos de hasta el 40%. También hay opciones para financiar en cuotas sin interés.

Las mejores ofertas en Carrefour

Los descuentos más agresivos los protagonizan dos modelos BGH mecánicos de 18 litros, que alcanzan el 40% de rebaja y quedan en $179.999, aunque solo están disponibles para envío.

- Microondas Philco digital 20 L 94MPHDW20UAP – 10% off – $180.000 (precio regular: $200.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas Carrefour Home 20 L Digital HMO20DBM Negro – 25% off – $170.000 (precio regular: $229.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas BGH 20 L digital B120DB20I Silver – 13% off – $215.000 (precio regular: $249.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas BGH 20 L mecánico B120M20I Blanco – 14% off – $195.000 (precio regular: $229.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas Digital 20 L Inox Drean HMD20ARSB0 – 21% off – $203.999 (precio regular: $259.998,70) – solo envío

- Microondas BGH Mecánico 18 L Silver Espejado B118MS25 – 40% off – $179.999 (precio regular: $299.999) – solo envío

- Microondas Samsung 900 W MG28F3K3TAS/BG – 13% off – $430.000 (precio regular: $499.000) – 6 cuotas sin interés con Mi Carrefour Crédito

- Microondas con grill Samsung MG23F3K3TAS/BG – 9% off – $360.000 (precio regular: $399.000) – 6 cuotas sin interés con Mi Carrefour Crédito

Entre los modelos de mayor capacidad, el Microondas BGH Quick Chef 23 L Digital Eco B223DS20 ofrece un 22% de descuento y se consigue por $285.713, mientras que el Microondas Digital con Grill 30 L Inox Drean HMD30ARSJ0 tiene una rebaja del 21% y cuesta $305.999.

Para quienes buscan equipos de gama alta, el Microondas Whirlpool 29 L Airfryer WMC29AB Plata está disponible por $549.000 con un 8% de descuento y la posibilidad de financiarlo en 6 cuotas sin interés con Mi Carrefour Crédito.

Otros modelos destacados incluyen:

- Microondas Digital 20 L Negro Drean HMD20ARNJ0 – 18% off – $189.999 (precio regular: $233.998,70) – solo envío

- Microondas BGH Mecánico 18 L Blanco B118MB25 – 40% off – $179.999 (precio regular: $299.999) – solo envío

Qué propone Jumbo para competir en el mercado

La cadena de supermercados Jumbo apuesta por descuentos del 15% en la mayoría de sus modelos, combinados con promociones bancarias y múltiples opciones de financiación para hacer más accesibles las compras.

Entre las opciones más económicas, el Microondas Negro HMD20ARNJ0 20 L Drean se destaca con un 15% de descuento y un precio final de $156.059,15.

- Microondas Quick Chef Digital Silver B120DS20 20 L BGH – 15% off – $218.925,15 (precio regular: $257.559) – promociones bancarias y cuotas disponibles

- Microondas Puerta Espejada HMD2 Inox 25 L Drean – 15% off – $216.749,15 (precio regular: $254.999) – promociones bancarias y cuotas disponibles

- Microondas Negro HMD20ARNJ0 20 L Drean – 15% off – $156.059,15 (precio regular: $183.599) – promociones bancarias y cuotas disponibles

- Microondas Inverter 42 L LG – 10% off – $395.999,10 (precio regular: $439.999) – promociones bancarias y cuotas disponibles

- Microondas Digital 20 L 94MPHDW20U Philco – 15% off – $177.594,75 (precio regular: $208.935) – promociones bancarias y cuotas disponibles

- Microondas BGH 20 L Digital Eco Black B120DN20I – 15% off – $205.061,65 (precio regular: $241.249) – promociones bancarias y cuotas disponibles

- Microondas Whirlpool con grill 25 L Plata – 10% off – $278.999,10 (precio regular: $309.999) – promociones bancarias y cuotas disponibles

Para quienes buscan mayor capacidad, el Microondas Quick Chef Digital Silver B228DS20 28 L BGH ofrece un 10% de descuento y un precio de $332.676, mientras que el Microondas Digital Eco Silver con Grill 23 L BGH tiene una rebaja del 15% y cuesta $295.952,15.

Otros modelos disponibles incluyen:

- Microondas 1050W Grill Easy Clean MH6032GAS 20 L LG – 10% off – $251.999,10 (precio regular: $279.999) – promociones bancarias y cuotas disponibles

- Microondas Digital 28 L Negro Atma – 10% off – $274.832,10 (precio regular: $305.369) – promociones bancarias y cuotas disponibles

- Microondas Whirlpool 20 L Plata WMS20BSDNA – 15% off – $237.999,15 (precio regular: $279.999) – promociones bancarias y cuotas disponibles

- Microondas Digital Eco Black con Grill B223DN20I 23 L BGH – 15% off – $277.083 (precio regular: $325.980) – promociones bancarias y cuotas disponibles

- Microondas Digital 700 W Negro 94MATDB20UBN 20 L Atma – 15% off – $232.103,08 (precio regular: $273.062,45) – promociones bancarias y cuotas disponibles

- Microondas Digital Eco Black con Grill B228DN20I 28 L BGH – 10% off – $311.602,50 (precio regular: $346.225) – promociones bancarias y cuotas disponibles

- Microondas Negro con Grill 94MATDGB23UAN 23 L Atma – 15% off – $340.136,84 (precio regular: $400.160,99) – promociones bancarias y cuotas disponibles

Como bonus, Jumbo también ofrece un Horno eléctrico 9 L Nex con 40% de descuento por $58.410, ideal para quienes buscan equipos compactos de cocción.

ChangoMás seduce con financiación extendida en hasta 12 cuotas

A diferencia de sus competidores, ChangoMás no destaca por los descuentos porcentuales sino por ofrecer financiación en hasta 12 cuotas fijas, además de 3 cuotas sin interés con Visa y Mastercard en modelos seleccionados.

El catálogo incluye principalmente modelos de la marca BGH y Drean, con precios que van desde los $203.999 hasta los $329.999 para equipos de mayor capacidad.

- Microondas Digital Drean 20 L HMD20ARSB0 Gris Plateado Espejo – $203.999 – hasta 12 cuotas fijas de $29.244,95

- Microondas BGH Digital Eco 20 L B120DN20 Negro – $221.997 – 3 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas de $31.825,11

- Microondas BGH Digital Eco 28 L B228DS20 Negro – $329.999 – 3 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas de $47.308,10

- Microondas Digital BGH 20 L Eco B120DB20 – $209.999 – hasta 12 cuotas fijas de $30.105,10

- Microondas BGH Digital 23 L B223DN20 Negro – $309.999 – hasta 12 cuotas fijas de $44.440,93

- Microondas Digital Drean 25 L HMD25ARSB0 Gris Plateado Espejo – $254.999 – 3 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas de $27.903,26

La propuesta de ChangoMás apunta a consumidores que priorizan la accesibilidad del pago mensual por sobre el descuento inmediato, con cuotas fijas que permiten planificar mejor el presupuesto familiar.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ofertas,supermercados,coto,carrefour

ECONOMIA

Salarios 2026: qué aumentos prevén las empresas para el primer semestre

Las proyecciones para el mercado laboral argentino durante la primera mitad del año indican un cambio de tendencia. Según el último Reporte Salarial de la compañía de talento Randstad, las empresas prevén otorgar aumentos promedio del 17,5% para el personal fuera de convenio durante el primer semestre de 2026. Esta cifra se consolida en un marco donde las organizaciones buscan pasar de esquemas de emergencia a políticas de beneficios más estratégicas y selectivas.

El informe, que analiza la evolución de las estrategias de actualización para trabajadores no sindicalizados, revela que el abanico de incrementos proyectados es amplio: mientras que algunas firmas prevén pisos de ajuste del 4%, otras planean alcanzar máximos del 35% en sus plantillas. Este escenario de dispersión responde a la necesidad de las compañías de equilibrar sus balances internos con la competitividad necesaria para retener perfiles clave en un mercado con alta demanda de perfiles especializados.

Los datos surgen de una muestra representativa de 256 empresas de diversos sectores en todo el territorio nacional.

Uno de los datos centrales del relevamiento es la relación entre las subas previstas y la inflación esperada. Con una previsión de incremento del Índice de Precios al Consumidor (IPC) del 12% para los primeros seis meses de 2026, el aumento promedio del 17,5% otorgaría un margen positivo que permitiría sostener la recuperación del salario real de los empleados fuera de convenio.

Este proceso viene precedido por un segundo semestre de 2025 donde los ajustes promediaron el 32%. Sin embargo, la desaceleración del ritmo inflacionario ha permitido que las empresas comiencen a espaciar sus revisiones salariales.

Sobre este cambio de paradigma, Andrea Avila, CEO de Randstad para Argentina, Chile, México y Uruguay, afirmó: “Las organizaciones continúan trabajando para equilibrar la sostenibilidad del negocio con la necesidad de acompañar las expectativas salariales de los colaboradores, en un contexto de mayor presión del costo de vida sobre las finanzas personales. Como parte de este proceso, la frecuencia de actualización se reduce acompañando la caída del ritmo de evolución de la inflación”.

De acuerdo con el estudio, las revisiones trimestrales siguen siendo las más frecuentes, aplicadas por el 31% de las empresas, seguidas por las semestrales (22%) y las mensuales (15%). La tendencia actual muestra un crecimiento marcado en las actualizaciones semestrales y cuatrimestrales, alejándose de los esquemas de ajuste mensual que predominaron en períodos de mayor inestabilidad de precios.

Para definir el porcentaje de incremento, las empresas argentinas continúan priorizando variables externas e internas. El Índice de Precios al Consumidor (IPC) se mantiene como la brújula principal, utilizado por el 82% de las organizaciones. No obstante, el peso de las paritarias de los sectores con convenio colectivo de trabajo también ejerce una influencia directa en el 66% de las firmas, que buscan evitar el solapamiento salarial entre jerárquicos y operarios.

Asimismo, se observa un crecimiento de la meritocracia como factor de corrección. El 46% de las compañías hoy utiliza el desempeño individual como un indicador clave para otorgar ajustes diferenciales, mientras que el 22% se apoya en encuestas de mercado para validar sus niveles de competitividad.

Al respecto, Avila destacó que en este nuevo escenario “ganan peso las revisiones caso por caso, con foco en desempeño, buscando corregir inequidades y una mayor precisión en las políticas de compensación a través de esquemas que combinan ajustes salariales con herramientas de reconocimiento y beneficios para retener talento clave”.

En lo que respecta a la dinámica del mercado, el reporte indica una actitud conservadora por parte de los empleadores. Solo el 30% de las empresas relevadas manifestó tener intenciones de aumentar su dotación de personal durante el primer semestre del año, lo que marca una expectativa moderada para la creación de nuevo empleo formal.

Por el lado de los trabajadores, la movilidad laboral también muestra signos de estancamiento. Durante 2025, la rotación promedio se ubicó en el 7%. La incertidumbre económica ha generado que los colaboradores prefieran la estabilidad en sus puestos actuales antes que aventurarse a cambios de firma.

“Las expectativas, tanto de trabajadores como de los empleadores, están fuertemente impactadas por las condiciones del contexto económico y laboral. Del mismo modo que la incertidumbre condiciona la expectativa de contratación a futuro por parte de las empresas, frente a algunas señales de alarma en relación a la evolución del empleo en el corto plazo, los trabajadores tienden a ser más conservadores en sus decisiones de carrera”, agregó la directiva de Randstad.

El estudio concluye que el foco de las áreas de Recursos Humanos para este 2026 estará puesto en la fidelización del talento existente a través de programas de desarrollo y beneficios no monetarios, ante la dificultad de expandir las plantillas de forma masiva en el corto plazo.

pesos argentinos,efectivo,transacción,economía,dinero,Argentina,intercambio,billetes,pago,finanzas

CHIMENTOS2 días ago

CHIMENTOS2 días agoMuni Seligmann respondió las críticas tras el accidente de su bebé y su viaje a Miami: “Hay que contarlo y naturalizarlo”

CHIMENTOS20 horas ago

CHIMENTOS20 horas agoEl ex novio de Luana de Gran Hermano reveló información sensible sobre su relación: “El bolso tenía plata”

POLITICA2 días ago

POLITICA2 días agoManuel Adorni explicó por qué viajó con su esposa en el avión presidencial a la gira del Gobierno en Nueva York