ECONOMIA

El escenario que ve la City post acuerdo con el FMI, pagos en tramos y régimen de bandas con flotación para el dólar

En medio de la volatilidad del dólar y los mercados, el Gobierno salió a dar algunas precisiones sobre cómo será el nuevo acuerdo con el Fondo Monetario Internacional. Por caso, el jueves el ministro de Economía Luis Caputo aseguró que el desembolso total será de u$s20.000 millones. Por el momento, desde el organismo simplemente ratificaron que ese fue el monto solicitado por Argentina.

La falta de certezas en torno al nuevo entendimiento es lo que provoca el ruido en el mercado. Se le suma la sangría de reservas que el Banco Central sufrió en los últimos días y que hace que esos fondos frescos sean fundamentales para el plan económico de Javier Milei.

Este viernes, una fuente del FMI confirmó que la directora gerente del organismo, Kristalina Georgieva, tuvo una llama con Caputo «para discutir los próximos pasos en la preparación de un nuevo programa EFF de 4 años, y que las autoridades argentinas solicitaron un paquete de financiamiento total de u$s20.000 millones».

«Cualquier paquete acordado y su distribución están sujetos a la aprobación del Directorio Ejecutivo del FMI. El progreso en el nuevo programa está muy avanzado y el compromiso continúa en todos los niveles para finalizar un acuerdo que ayude a Argentina a consolidar su ya exitoso programa económico», agregó el funcionario del Fondo.

Esas son, por el momento, las únicas certezas en torno al nuevo acuerdo. También se sabe, según las declaraciones de distintos funcionarios y del propio Presidente, cuál será el destino de los fondos. En torno a eso, giran decenas de escenarios posibles para los próximos meses.

Cómo llegarán esos fondos; qué pasará con el dólar, si es que el FMI pide una devaluación, y cuándo se saldrá del cepo, son algunos de los interrogantes actuales.

Cómo pueden ser los desembolsos del FMI: plazos, disponibilidad y el destino de los fondos

«Los u$s20.000 millones del Fondo van a ser de libre disponibilidad y van a sanear el balance del BCRA«, aseguró el jueves Manuel Adorni, quien aseguró: «El programa es nuestro y el Fondo se acopla, no es un programa del Fondo».

No dio demasiadas certezas sobre cómo serán los desembolsos. De hecho, es una de las principales incógnitas en torno al nuevo acuerdo. En conferencia de prensa, la portavoz del FMI Julie Kozack aseguró que todos los programas que firma el organismos tienen desembolsos por etapas, que suele ser motivo de negociación y que lo define el directorio.

Sin embargo, desde el Gobierno se ilusionan con que el primer envío de divisas será «un porcentaje mayor al que suelen dar porque el ajuste ya está hecho».

Contemplando un acuerdo por u$s20.000 millones, y teniendo en cuenta las prácticas generales del FMI, implicaría un primer desembolso de unos u$s6.000 millones. Aunque el Gobierno espera que sea mayor.

El nuevo programa se estructurará bajo un acuerdo de Facilidades Extendidas (EFF), con una duración de 10 años (hasta 2035) y un período de gracia de cuatro años y medio. De los u$s41.400 millones adeudados al 28 de febrero (un total casi similar al préstamo otorgado durante el Gobierno de Mauricio Macri en 2018/19) hasta fin de 2027 los vencimientos de deuda capital e intereses con el FMI suman US$ 12.000 millones.

Una alternativa es que los tramos de los desembolsos hasta llegar a los u$s20.000 millones calcen con los pagos que deberá ir haciendo al FMI, como pasó con el Gobierno anterior.

«Si, como todo indica, parte del nuevo acuerdo se empleará para cubrir esa misma deuda, el efecto sobre las reservas sería sustancialmente menor que la cifra anunciada«, dice el Informe de la Consultora ACM.

Una parte de los u$s20.000 millones se destinarán a cancelar la deuda del Tesoro Nacional con el Banco Central por los dólares que se tomaron del BCRA para cancelar deuda con el FMI y acreedores privados. Esas Letras se emiten a 5 o 10 años, renovables.

Tal como lo dijeron Milei y Caputo, el objetivo del Gobierno es «sanear» el activo del Banco Central.

Otros créditos y las reservas en u$s50.000 millones: el objetivo de Luis Caputo

A la par del nuevo acuerdo con el FMI, Caputo también negocia con el Banco Interamericano de Desarrollo (BID), el Banco Mundial (BM) y con la Corporación Andina de Comercio (CAF) una serie de créditos de libre disponibilidad.

Si bien no se conocen los montos de esos créditos, el ministro se entusiasma que, al recibir los fondos del FMI, el Banco Central contará con reservas por u$s50.000 millones. A partir de eso, explicó: «La base monetaria es de u$s 25.000 millones al dólar oficial y al cambio libre es de u$s 20.000 millones. Entonces, vamos a tener más del doble de reservas que de base monetaria».

«Hagan la cuenta como quieran, quítenle el swap (con China) si quieren, pero el nivel de respaldo que en unos días tendrán los pasivos del Banco Central no lo hemos tenido nunca. Ni siquiera en la convertibilidad y además con superávit fiscal», enfatizó el jefe de Economía.

Al margen del monto de dinero que pueda dar el FMI, los inversores se preguntan cuál será el nuevo financiamiento (los u$s20 mil millones incluirían los montos de refinanciamiento) y detalles de cómo continuará el régimen cambiario, interrogantes que luego de todas las palabras de este jueves no quedaron aclarados.

Sin devaluación y final del cepo, las promesas del Gobierno tras el nuevo acuerdo

Al respecto, el presidente Javier Milei aseguró en más de una oportunidad que el cepo al dólar ya no estará vigente en 2026, por lo que se descuenta que en algún momento de este año levantará las restricciones.

Además, este jueves insistió que no devaluará luego del acuerdo con el FMI. De hecho, sostuvo que es «irrelevante la discusión cambiaria».

«Hablar del tipo de cambio es irrelevante porque voy a tener tantos dólares que respaldan la base monetaria, que me podrían sacar toda la base monetaria al tipo de cambio oficial y me sobrarían u$s24.000 millones«, sostuvo en Radio El Observador Milei.

Luego agregó que «obviamente» no piensa en devaluar porque lo que faltarán en la Argentina serán pesos y no dólares y añadió que «es irrelevante la discusión cambiaria, solamente los mandriles econochantas se ponen a operar con esa cuenta».

El mandatario agregó que si ingresan al Banco Central los dólares del FMI se pasarán de u$s26.000 millones de reservas brutas a u$s50.000 millones. Entonces, desde su punto de vista, la base monetaria quedaría en u$s26.000 millones al dólar oficial y en u$s22.000 millones al paralelo. «Tengo el doble [de respaldo]», sintetizó Milei.

«La Argentina va a recibir dólares y a cancelar Letras [del Tesoro], representa una forma de fortalecer la hoja del balance del Banco Central. Ahora los pesos van a estar respaldados por dólares», remarcó y volvió a descartar que los fondos vayan a utilizarse para intervenir en el mercado cambiario.

Sin embargo, más allá de que el Gobierno asegure que no va a devaluar, en el mercado ya analizan cómo será el nuevo esquema cambiario: y se habla de las bandas de flotación.

Dólar: cómo funcionarían las bandas de flotación «asimétricas»

Si bien Milei y Caputo ratificaron qeu no devaluarán, en el mercado ya analizan posibles escenarios post elecciones. Las bandas de flotación del tipo de cambio, es uno de ellos.

Argentina ya tuvo un esquema de bandas de flotación. Fue una experiencia fallida que existió durante el gobierno de Mauricio Macri.

La idea de ese esquema es la de una «flotación sucia». Es decir, la cotización del dólar se puede mover dentro de las bandas elegidas (piso y techo); y el Banco Central solo interviene en caso de que la paridad toca el piso y el techo.

En el piso, el BCRA compra dólares y en el techo interviene con ventas. En el medio, el tipo de cambio «flota».

El economista Rodolfo Santángelo, director de la consultora MacroView, trabaja con la idea de que se viene un esquema de bandas asimétricas.

¿Cómo funcionarían? Un techo que se desliza con un tipo de cambio más acelerado que el «piso» de la banda, que podría continuar moviéndose a un ritmo del 1% mensual, como el actual «crawling peg».

En el medio, el tipo de cambio flotaría.

Al revés que durante la administración Macri, ahora el piso y el techo de la banda podrían estar separados por una calle angosta, como forma de evitar una volatilidad que perjudique las expectativas del plan.

Santángelo cree que, además de la banda cambiaria que regiría al tipo de cambio oficial, existe la posibilidad de que el FMI le impida al Gobierno a vender dólares en la «brecha».

Lo mismo sucedería con el «blend», un esquema por el cual se va el 20% de los dólares que ingresan al país por el comercio exterior, y que tendría los días contados.

Bandas de flotación parcial, otra alternativa que maneja la City

«Un problema de stocks»: con esa expresión respondía Javier Milei en cada entrevista en la que le preguntaban por los requisitos pendientes para poder levantar el cepo cambiario. Y ese es uno de los temas centrales que se están negociando en este momento: cómo separar las obligaciones pendientes que el Banco Central tiene que los privados -el stock- respecto de la provisión de dólares para las operaciones actuales -el flujo-.

La resolución de ese tema es fundamental para definir el nuevo esquema cambiario que se negocia con el Fondo Monetario Internacional. Y es lo que lleva a los analistas del mercado a pensar que podría instaurarse un sistema de «flotación parcial» para las operaciones de comercio exterior, mientras se podría emitir un nuevo bono -similar al Bopreal- para saldar los montos pendientes por importaciones y por las remesas de dividendos por parte de empresas transnacionales.

Las señales enviadas hasta ahora dejan entrever que el gobierno no está tan preocupado por los flujos futuros de divisas, aun con el retraso cambiario acumulado en los últimos meses.

El argumento esgrimido por el propio ministro de economía, Luis «Toto» Caputo es que cambió el paradigma clásico porque la economía argentina ya no depende exclusivamente de la campaña agrícola para equilibrar sus cuentas.

El ministro espera una secuencia virtuosa en la cual ingresarán unos u$s25.000 millones en el trimestre abril-junio por la cosecha, pero a eso se agregará en el segundo semestre el grueso de la exportación petrolera, la nueva esperanza de la economía. Se estima que este año la balanza energética dejará, en términos netos, unos u$s8.000 millones.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,luis caputo,javier milei,fmi,dolar

ECONOMIA

Una planta automotriz volvió a parar su producción por una nueva caída en la demanda interna y la exportación

La planta de Stellantis en El Palomar volvió a detener su producción de automóviles esta semana para readecuarse a la menor demanda de autos de la marca Peugeot y Citroën que se fabrican en Argentina. Se trata de los modelos Peugeot 208, 2008 y Partner, además de una menor producción del Citroën Berlingo.

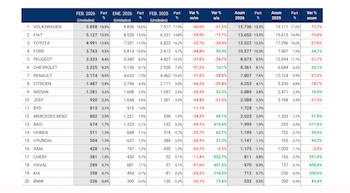

El motivo de esta nueva suspensión radica en una caída de ventas general, tanto en el mercado argentino como en el principal destino de exportación, Brasil. Localmente, Peugeot cayó sus ventas un 31,7% en el primer bimestre del año en relación con el mismo período de 2025, pasando de 12.694 a 8.673 unidades patentadas. El Peugeot 208 es el que más retrocedió con un 41,5%, mientras que el Peugeot 2008 tuvo una baja del 19,9% y el Partner un 18,5%. Citroën, contemplando todos los modelos que llegan importados de Brasil, registró también una caída del 18,7%.

La baja, aunque es la más significativa del mercado, no es única y exclusivamente de Peugeot, ya que Jeep registró una caída del 31,3%, Toyota un 27,6% y Renault un 27,2%, mientras otras marcas como Volkswagen y Fiat tuvieron bajas menores del 17,7% y 12,6% respectivamente. En el mismo escenario, Ford subió sus ventas un 34,1% gracias al Ford Territory que viene importado de China (Ranger cayó también un 28,7%), mientras Chevrolet también subió sus patentamientos un 25,1%.

El escenario es preocupante porque esta es la tercera parada de línea en cuatro meses. La primera fue la del período habitual de receso de todas las fábricas en verano, que en este caso se adelantó a diciembre en lugar de enero, y que tuvo una extensión de cuatro semanas en lugar de las dos habituales.

La segunda parada fue en las últimas dos semanas de febrero, en las que hubo dos días de feriado por carnaval, resultando efectivamente en 8 días de inactividad. Ahora, con esta tercera suspensión de la producción, serán 5 días adicionales que ya suman 13 en lo que va del año.

Según fuentes de la empresa, la suspensión de la actividad fabril contempla el pago de una compensación no remunerativa para los operarios afectados.

Los números son significativos y muestran una realidad ineludible. La caída de ventas de los dos modelos que se producen en la planta bonaerense de Stellantis no es únicamente en Argentina, sino también en Brasil, por volumen, el principal destino de exportación de Peuegeot.

En enero, el Peugeot 208 registró ventas por 568 unidades y quedó en el puesto 50, el último de la lista que publica la Federación Nacional de Distribución de Vehículos Automotores (Fenabrave), la ACARA de Brasil. Esa cifra ya representaba una caída del 30% respecto al promedio de ventas mensual de 2025, que era de 817 unidades, y en febrero volvió a retroceder, aunque sin cifra exacta porque el modelo no figura en los 50 primeros puestos.

Por su parte, el Peugeot 2008, aunque está levemente mejor posicionado por su característica de ser un SUV, vive una situación similar. En enero se habían patentado 774 unidades (el auto más vendido en Brasil es el VW T-Cross con 5.741 vehículos), una caída del 17%, y en febrero fueron 551, lo que implica que en el bimestre la retracción ya alcanza el 29% en relación a 2025.

La complejidad alcanza especialmente a Stellantis, la única marca que produce autos de pasajeros y SUV para destinos de exportación actualmente en Argentina. La caída de las ventas en el exterior de la industria nacional alcanzó en febrero un 30%, pero mientras las pick-up bajaron un 19%, los autos lo hicieron en un 45,2%, lo que marca una problemática particular para Peugeot y Fiat.

El Fiat Cronos, el otro modelo que se fabrica en Argentina y se vende en Brasil, tuvo también un retroceso en ese mercado, que alcanza el 27,3% tras los dos primeros meses del año, aunque con una recuperación en febrero, que alienta mejores expectativas, ya que Fiat es una marca arraigada fuertemente en Brasil (Peugeot no lo es), y el volumen de ventas es mucho más alto, con un promedio de 1.600 unidades por mes para el auto argentino.

Mientras la mayor parte de las automotrices argentinas redireccionaron su producción a vehículos utilitarios livianos, especialmente pick-ups, las plantas de Palomar de Stellantis y de General Motors en Alvear son las únicas que siguen produciendo autos y SUV.

Con un mercado de exportaciones cada vez más complejo por el propio costo fiscal argentino (12% de impuestos sobre cada auto que se exporta contra 3% de Brasil y 0% de México) y por la nueva dinámica internacional con una expansión china que parece incontenible, seguir fabricando autos de pasajeros en Argentina parece tener los días contados.

Mientras GM evalúa distintos proyectos para instalar en la planta de Santa Fe, como eventual reemplazo o complemento del Chevrolet Tracker, Stellantis tiene una potencial oportunidad de sumar incluso más rápido de lo imaginado a la marca china Leapmotor en Palomar, del mismo modo que se agregaron Fiat Titano y Ram Dakota en Ferreyra, Córdoba.

Leapmotor es una marca de autos híbridos y eléctricos cuyos derechos de producción y comercialización fuera de China son de Stellantis, y ya anunciaron que comenzarán a ensamblar en Brasil en 2027. Si se alcanza la localización de partes regionales mínimas exigidas por la reglamentación del Mercosur, esa producción brasileña permitirá exportar autos sin arancel a Argentina. Si se instala una línea de ensamble de algún modelo diferente en Palomar, una exportación también con arancel 0% a Brasil sería posible, y le daría una escala a la fábrica de Caseros que hoy no está alcanzando con Peugeot y Citroën.

ventas de autos,automóviles 0 km,febrero 2026,mercado automotor,DNRPA,ACARA,estadísticas,caída de ventas,Argentina

ECONOMIA

El Gobierno redefinió los períodos de ajuste del gas y así impactará en las boletas de los usuarios

Las facturas variarán dos veces al año tras la implementación de un nuevo cronograma, impactando el monto final de los consumos domiciliarios

11/03/2026 – 08:42hs

La Secretaría de Energía redefinió el mecanismo de ajustes estacionales del gas que impactan en las tarifas de los usuarios. La modificación implica volver a un esquema de dos períodos anuales, abandonando el formato semestral que regía desde 2018.

La decisión se oficializó este miércoles mediante la Resolución 60/2026, publicada en el Boletín Oficial. La norma cambia la forma en que las distribuidoras trasladan a las boletas el costo del gas que compran.

Según el nuevo esquema, habrá un período invernal que irá del 1 de mayo al 30 de septiembre. El estival, en tanto, abarcará del 1 de octubre al 30 de abril del año siguiente.

La medida modifica el Numeral 9.4.2.3 de las Reglas Básicas de la Licencia de Distribución, aprobadas originalmente por el Decreto 2.255/1992, que establece las condiciones bajo las cuales operan las empresas de gas por redes en todo el país.

Por qué cambia el esquema de actualización del gas en las tarifas

La normativa se sustenta en la Ley 24.076. Esa legislación determina que el precio de venta del gas por parte de las distribuidoras debe reflejar los costos de adquisición del combustible.

La reglamentación establece algo clave: las variaciones en el precio del gas deben trasladarse a la tarifa final sin generar ganancias ni pérdidas para las empresas distribuidoras o transportistas.

El mecanismo y la periodicidad de ese traslado quedan en manos de la autoridad regulatoria. Y ahí es donde interviene esta nueva resolución.

El esquema vigente hasta ahora había sido modificado en 2018. Una medida del entonces Ministerio de Energía y Minería alineó los períodos de actualización con los cuadros tarifarios semestrales.

Pero ese criterio perdió relevancia en el contexto actual, según argumentó la Secretaría de Energía, debido a la implementación del Precio Anual Uniforme (PAU), que fija un valor promedio anual del gas reconocido en la tarifa.

Bajo el PAU, la estacionalidad regulatoria ya no responde principalmente a cambios en el precio del gas. Ahora obedece al comportamiento de la demanda del sistema.

Y esa demanda suele dispararse a partir de mayo, cuando arranca el frío. De ahí la decisión de volver a un período invernal que comience justamente en ese mes.

Cómo se implementará la nueva periodicidad en las distribuidoras

La resolución establece que las distribuidoras de gas por redes deberán aceptar la modificación del esquema estacional. Pero el texto incluye una cláusula de aceptación tácita.

Si no hay manifestación expresa, se considerará aprobada automáticamente cuando las empresas presenten la primera solicitud de traslado del precio del gas utilizando la nueva periodicidad.

Esa solicitud debe presentarse ante el ente regulador, que evaluará el pedido según los parámetros fijados por la Resolución 60/2026.

La medida fue firmada por María Carmen Tettamanti, secretaria de Energía. Contó con la intervención de la Dirección de Tarifas y Regalías de la Dirección Nacional de Economía y Regulación.

También participó el servicio jurídico permanente del Ministerio de Economía, que revisó la legalidad del instrumento antes de su publicación oficial.

El primer ajuste bajo el nuevo esquema estacional podría aplicarse a partir del 1 de mayo, cuando arranque formalmente el período invernal definido por la norma, siempre que las distribuidoras presenten las solicitudes correspondientes ante el regulador.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,tarifas,gas,energía

ECONOMIA

La Argentina alcanzó un principio de acuerdo con dos fondos buitre que litigaban por el default de 2001

La Argentina alcanzó un principio de acuerdo con los fondos litigantes Attestor Master Value y Bainbridge Fund, los últimos acreedores que mantenían demandas activas contra el país por el default de 2001. Así lo informaron ambas partes a la jueza Loretta Preska en el Distrito Sur de Nueva York, según confirmaron a Infobae fuentes con conocimiento directo del tema. El entendimiento involucra a los demandantes con sentencia firme a favor, quienes mantenían reclamos judiciales por sumas millonarias y buscaban embargos sobre activos nacionales.

La firma de abogados que representa al Estado argentino presentó un escrito ante el juzgado de Preska para informar que las partes “han alcanzado un acuerdo de principio para resolver esta acción”.

“A la luz de este avance, las partes solicitan respetuosamente que el tribunal suspenda este proceso, incluyendo dejar en suspenso la moción presentada por Bainbridge el 17 de octubre de 2025, mediante la cual solicita la entrega de la participación de la República en el Banco de la Nación Argentina y Aerolíneas Argentinas hasta que se finalice el acuerdo de conciliación”, señala el documento y concluye que las partes anunciarán oportunamente al tribunal sobre el “estado del acuerdo y cualquier necesidad de continuar con el proceso”.

La notificación presentada a la magistrada norteamericana, que también lleva adelante el juicio por la expropiación de YPF, confirma el acuerdo, aunque no brinda detalles sobre los términos pactados. A partir de este avance, las partes solicitaron suspender el litigio en curso, incluyendo dejar en suspenso el pedido de Bainbridge del 17 de octubre de 2025, mediante el cual reclamaba la entrega de la participación del país en el Banco Nación y Aerolíneas Argentinas mientras se concreta la conciliación.

El abogado Dennis Hranitzky, representante de ambos fondos, confirmó el entendimiento alcanzado: “Tras muchos años de litigio, nuestros clientes han llegado a un principio de acuerdo con la República Argentina para resolver las reclamaciones de deuda pendientes. Las partes han acordado suspender los procedimientos pendientes mientras se avanza hacia el cierre del acuerdo. Nuestros clientes mantienen su compromiso de lograr una resolución justa y definitiva en este asunto”.

El abogado es un viejo conocido para la Argentina. Hranitzky participó en otro litigio contra el país, cuando representó al fondo NML-Elliott Capital Management y consiguió que se confiscara la Fragata Libertad en Ghana en el año 2012.

Bainbridge Fund es uno de los acreedores que no aceptaron la reestructuración de la deuda en default y que, hasta ahora, mantenían una disputa judicial con el Estado argentino desde 2016. La Justicia norteamericana ya había fallado a su favor, reconociéndole una suma de USD 95 millones más intereses.

Por su parte, Attestor Master Value, un fondo con sede en las Islas Caimán, mantiene un litigio con la Argentina desde 2014 para el cobro de la deuda argentina que adquirió luego de su fundación en 2012.

En concreto, las mencionadas firmas “llegaron a un acuerdo entre ellos para dividirse de manera no detallada, el colateral de los Bonos Brady embargados a la República Argentina que estaban depositados en la Reserva Federal”, explicó en su cuenta de X el experto Sebastián Maril, de Latam Advisos.

Por otra parte, la presentación ante el tribunal de Preska no aborda la moción sobre el traspaso de las acciones de YPF, solicitada previamente por el “fondo buitre”. Este acuerdo representa la resolución de los litigios más antiguos vinculados al default argentino y despeja el camino para cerrar uno de los últimos frentes judiciales abiertos en el exterior.

A mediados de 2025, el mismo día en que resolvió la transferencia del 51% de las acciones de YPF a los beneficiarios del juicio por la expropiación, la jueza Preska, dictó dispuso la entrega de los activos accionarios de la petrolera a Bainbridge Fund.

Durante 2024, Bainbridge había solicitado a la magistrada que la Argentina informe sobre el paradero y uso de las reservas de oro del Banco Central de la República Argentina (BCRA) depositadas en Europa, además de requerir detalles respecto a las acciones de YPF en poder del Estado.

Además, Preska había autorizado al beneficiario de su fallo que perciba parte de la deuda derivada de la sentencia favorable mediante la transferencia del paquete accionario de la petrolera. Esta decisión se tomó el mismo día en que Burford Capital, el fondo que adquirió los derechos del litigio por la expropiación de la firma energética en 2012, fue autorizado a recibir el 51% del capital accionario, algo que finalmente no se materializó.

Los litigios con los acreedores que rechazaron las reestructuraciones de deuda de 2005 y 2010 se resolvieron en su mayoría en 2016, tras el fallo del juez Thomas Griesa y la asunción de Mauricio Macri a la presidencia. En los primeros meses de ese año, el gobierno argentino logró acuerdos con la mayor parte de los fondos que tenían juicios abiertos o sentencias favorables, cerrando así uno de los capítulos más prolongados del default declarado en 2001. No obstante, algunos reclamos menores continuaron en los años siguientes.

CHIMENTOS3 días ago

CHIMENTOS3 días agoLa cruda confesión de Amalia Granata por el trastorno que sufre su hijo Roque: “Le hicimos estudios y salió que tiene TDAH, dislexia y disgrafia”

ECONOMIA3 días ago

ECONOMIA3 días agoEl mercado le está corriendo el arco a Caputo y el riesgo país no baja: en la City palpitan medidas

CHIMENTOS2 días ago

CHIMENTOS2 días agoJenny Mavinga angustiada tras una quemadura en Gran Hermano 2026: “¡Ay, me quemó!