ECONOMIA

El gigante dormido despertó: por qué Alibaba subió casi un 90% y cómo podés invertir desde Argentina

Durante años, invertir en China era sinónimo de volatilidad, regulaciones impredecibles y pérdidas abultadas. En el imaginario de muchos inversores argentinos, Alibaba se había convertido en un caso emblemático de ese desencanto: una empresa gigantesca, innovadora, pero aplastada por las decisiones políticas de Beijing. Sin embargo, en cuestión de meses, la narrativa cambió de manera abrupta. Alibaba subió cerca del 90% desde sus mínimos, recuperando niveles que parecían imposibles hace apenas un año.

Lo que muchos calificaron como «rebote técnico» rápidamente demostró ser mucho más que eso. El gigante del comercio electrónico y la nube volvió a encender motores gracias a un combo explosivo: estímulos estatales, reactivación del consumo, recompras millonarias de acciones y un resurgimiento del apetito inversor por empresas con valuaciones extremadamente deprimidas. La acción no solo está subiendo; está siendo reevaluada por todo Wall Street.

Lo más interesante es que esta recuperación no es exclusiva de grandes fondos internacionales. El inversor argentino puede participar desde su casa, con pesos y sin cuenta en Estados Unidos, gracias a los CEDEARs. En un año donde el dólar, la inflación y el riesgo local siguen complicando las decisiones, Alibaba aparece como una alternativa atractiva para dolarizarse de manera indirecta y capturar un ciclo alcista que está recién comenzando.

A continuación, desmenuzamos el fenómeno: por qué China volvió al radar, qué hizo Alibaba puertas adentro para recuperar su valor, cómo lo ven los bancos globales y cuál es la manera más simple y eficiente de invertir desde Argentina. La sorpresa no es que suba, sino que todavía quede espacio para seguir subiendo si los datos acompañan.

El despertar del Dragón: los estímulos de Beijing que cambiaron todo

La clave del rally de Alibaba tiene nombre y apellido: la reactivación económica liderada por el gobierno chino. Tras años de endurecimiento regulatorio, controles agresivos y una política macroeconómica restrictiva, Beijing cambió el tono. La desaceleración del consumo, la caída inmobiliaria y el debilitamiento general del mercado obligaron al Partido Comunista a pisar el acelerador y soltar la liquidez.

Ese giro se tradujo en bajadas de tasas, incentivos fiscales, flexibilización regulatoria y señales públicas de apoyo al sector tecnológico. Para el mercado, fue suficiente para entender que la etapa represiva había quedado atrás. La incertidumbre que espantaba a los inversores disminuyó rápidamente, dando paso a una recuperación que se aceleró semana tras semana.

Este cambio no solo mejoró el ánimo del mercado, sino que también levantó al consumidor chino, que venía retraído por temor a la crisis inmobiliaria. Con la confianza repuntando, plataformas como Taobao, Tmall y AliExpress —todas propiedad de Alibaba— volvieron a ver mejores volúmenes, impulsando ingresos y actividad.

En paralelo, China sigue siendo la segunda economía del mundo y el núcleo del comercio global. Cualquier estímulo interno se multiplica. Cuando el ciudadano chino vuelve a gastar, Alibaba lo siente antes que nadie. Y cuando eso sucede con una acción extremadamente barata, la reacción del mercado suele ser tan veloz como violenta.

La señal que encendió a Wall Street: recompras, valoraciones bajas y fundamentos sólidos

Mientras el mundo miraba a las Big Tech estadounidenses, Alibaba quedó rezagada durante años, operando con múltiplos que rozaban los niveles de «empresa en problemas», algo muy lejos de su realidad operativa. Esa desconexión entre precio y valor real es lo que muchos analistas llaman «oportunidad de valor», y Alibaba encajaba perfecto en esa definición.

La empresa aprovechó ese contexto para lanzar recompras masivas de acciones, reduciendo la cantidad de papeles en circulación y aumentando el valor por acción para quienes permanecen invertidos. Además, incorporó políticas más estables de devolución de capital a accionistas, incluyendo dividendos, algo que históricamente no formaba parte de su estrategia.

A esto se suma su capacidad para generar flujo de caja. Alibaba es rentable, altamente eficiente y tiene un ecosistema comercial y logístico incomparable en Asia. Incluso en los momentos más difíciles de regulaciones severas, la empresa siguió facturando miles de millones y mantuvo su posición dominante.

Cuando el mercado vio que Alibaba estaba barata, creciendo, recomprando acciones y beneficiándose del giro económico de Beijing, el movimiento fue inevitable. Fondos globales pasaron de evitarla a considerarla nuevamente una apuesta estratégica de mediano plazo. El resultado: una suba que ya ronda el 90% desde los mínimos.

Inteligencia Artificial y nube: el nuevo motor oculto detrás del boom

La narrativa clásica identifica a Alibaba como un gigante del e-commerce, pero la historia actual tiene otro protagonista: Alibaba Cloud, la división de nube más grande de China y una de las líderes del mundo. En los últimos meses, esta unidad ganó relevancia gracias al auge de la inteligencia artificial y al acelerado desarrollo de modelos propios.

El lanzamiento de Qwen, su modelo de lenguaje avanzado, posicionó a Alibaba como uno de los pocos jugadores capaces de competir tecnológicamente con grandes modelos occidentales. Esto no solo mejora la eficiencia de la plataforma, sino que también abre nuevas líneas de negocio para empresas que necesitan infraestructura de IA.

La nube es, hoy, el motor silencioso del valor de Alibaba. A diferencia del retail, que es más sensible al ciclo económico, la demanda de computación y de herramientas para entrenar modelos de IA se mantiene elevada. Esto es clave para la tesis alcista: Alibaba no es solo «un Amazon asiático», sino una empresa tecnológica profunda que está invirtiendo en el futuro digital de Asia.

Además, la reestructuración corporativa en seis unidades independientes permite que sectores como la nube, logística o entretenimiento puedan tomar caminos propios. Para el inversor, significa que en los próximos años podría haber salidas a bolsa, spin-offs o valuaciones independientes que revelen valor oculto.

Qué dice Wall Street: del pesimismo a las recomendaciones de compra

Durante mucho tiempo, Wall Street mantuvo una postura cautelosa hacia Alibaba y hacia China en general. Pero los fundamentos empezaron a ser demasiado fuertes como para ignorarlos. Bancos como Morgan Stanley, JP Morgan y Bank of America actualizaron sus informes con tono mucho más optimista, destacando la estabilización económica, la mejora en la nube y las valuaciones aún atractivas.

Para Morgan Stanley, la acción pasó a ser una de las «mejores oportunidades» dentro del universo tecnológico asiático. Ven una combinación inusual: crecimiento, baja regulación relativa y precio atractivo. JP Morgan, por su parte, resaltó la capacidad de generación de caja y los retornos al accionista mediante recompras agresivas.

Bank of America se concentró en la mejora operativa, destacando la eficiencia alcanzada en logística y la expansión de márgenes. Y, en general, el consenso es claro: el piso quedó atrás, pero la acción sigue lejos de niveles históricos donde cotizaba cuando China crecía a doble dígito.

El mensaje es uniforme: el riesgo nunca desaparece, pero el equilibrio entre precio y potencial volvió a favor de Alibaba por primera vez en años.

Qué es un CEDEAR y cómo te permite ganar en dólares desde Argentina

Para el inversor argentino, Alibaba está mucho más cerca de lo que parece. A través de los CEDEARs, se puede invertir en Alibaba usando pesos, sin necesidad de abrir una cuenta en el exterior ni enfrentar burocracia internacional.

Un CEDEAR replica el precio de la acción en Wall Street y lo ajusta al dólar Contado con Liquidación (CCL). Esto significa dos cosas claves para el ahorrista:

-

Si la acción sube, ganás.

-

Si el dólar financiero sube, también ganás en pesos.

Es, en la práctica, una forma de dolarización doble, muy útil en contextos de incertidumbre local.

Los CEDEARs permiten entrar con montos bajos y sin necesidad de comprar una acción entera. El ratio de conversión indica cuántos CEDEARs equivalen a una acción real; siempre conviene verificarlo antes de operar. La operatoria es simple: abrir una cuenta comitente, fondearla con pesos y buscar el ticker BABA.

Es una herramienta transparente, líquida y regulada por la CNV, ideal para quienes desean diversificar fuera de Argentina sin complicaciones adicionales.

Cómo invertir desde Argentina: paso a paso, claro y sin tecnicismos

1. Abrí una cuenta comitente en una ALyC o broker local. Se hace 100% online, con DNI y selfie.

2. Transferí pesos desde tu banco al broker. La acreditación suele ser inmediata.

3. Buscá el ticker del CEDEAR: BABA. Confirmá que estás operando en pesos.

4. Elegí cómo comprar: orden a mercado (rápida) u orden límite (más precisa). Cualquiera de las dos sirve para empezar.

5. Confirmá la operación. En 24 horas verás los CEDEARs en tu cartera.

Al vender, recibís pesos al valor del dólar financiero del momento. Es tan simple como operar un plazo fijo, pero con la diferencia de que invertís en una empresa global en crecimiento.

Riesgos reales: lo que tenés que tener en cuenta

Invertir en Alibaba no es una apuesta automática. Existen riesgos claros que cualquier inversor debe evaluar. El primero es el riesgo China: el gobierno puede cambiar políticas, imponer reglas nuevas o intervenir sectores estratégicos sin previo aviso. Aunque hoy la regulación es más flexible, la historia reciente obliga a mantener prudencia.

El segundo riesgo es la geopolítica. Tensiones entre Estados Unidos y China, restricciones comerciales o rumores de deslistamiento pueden impactar el precio de la acción de manera inmediata, incluso si los fundamentos siguen firmes.

El tercer riesgo tiene que ver con el dólar CCL. Si el dólar baja y la acción no compensa esa caída, el valor en pesos puede verse afectado. Es una inversión pensada para horizontes de mediano a largo plazo, donde las oscilaciones se equilibran mejor.

Por último, está la competencia tecnológica. Alibaba compite en e-commerce, nube, pagos digitales e IA. Cualquier paso en falso o avance de rivales como JD.com o Pinduoduo puede afectar su valoración. Por eso, la recomendación general de los analistas es mantener una cartera diversificada donde Alibaba sea una pieza importante, pero no la única.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,alibaba,wall street,inversiones,cedear

ECONOMIA

Las exportaciones crecieron casi 20% y el superávit comercial se acercó a los u$s2.000 millones

Las exportaciones treparon 19,3% interanual, mientras que las importaciones cayeron 11,9%. Así, el superávit comercial mejoró en el primer mes del año

19/02/2026 – 18:07hs

La balanza comercial argentina inició 2026 con un fuerte superávit y volvió a ubicarse cerca de los u$s2.000 millones, impulsada por un sólido crecimiento de las exportaciones y una nueva caída de las importaciones.

Según informó el Instituto Nacional de Estadística y Censos (INDEC), en enero el saldo comercial alcanzó los u$s1.987 millones, lo que implicó una mejora interanual de u$s1.825 millones frente a los u$s162 millones registrados en el mismo mes del año pasado.

Las exportaciones totalizaron u$s7.057 millones, con un crecimiento interanual del 19,3%. El avance respondió principalmente a un aumento del 18,5% en las cantidades, mientras que los precios subieron apenas 0,7%. En términos desestacionalizados, las ventas externas crecieron 11,4% respecto de diciembre y consolidaron una tendencia de recuperación.

Del lado de las importaciones, las compras al exterior sumaron u$s5.070 millones, con una caída interanual del 11,9%. La baja se explicó por una disminución del 12,1% en las cantidades, parcialmente compensada por una leve suba del 0,2% en los precios. En la medición desestacionalizada, las importaciones retrocedieron 6,1% mensual.

Qué exportó y qué importó Argentina

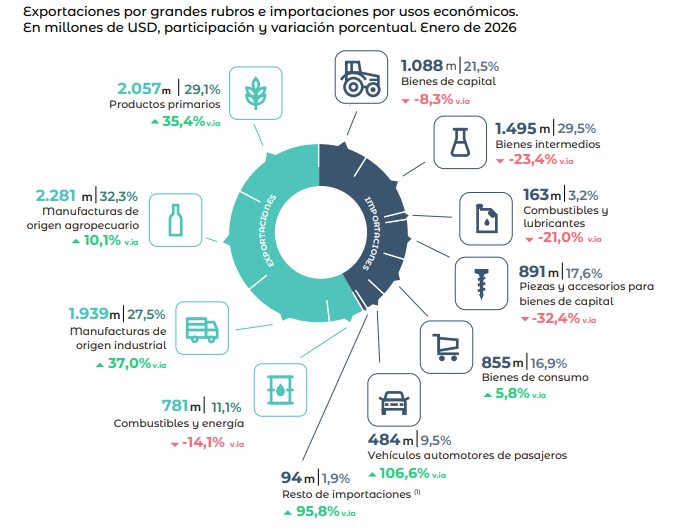

Exportaciones e importaciones por rubros, según los datos del INDEC

Entre los grandes rubros de exportación se destacaron los productos primarios, que alcanzaron u$s2.057 millones y crecieron 35,4% interanual; las manufacturas de origen industrial, con u$s1.939 millones (+37%); y las manufacturas de origen agropecuario, que sumaron u$s2.281 millones (+10,1%).

En contraste, combustibles y energía retrocedieron 14,1% frente a enero del año pasado.

En las importaciones, la mayor incidencia negativa provino de bienes intermedios (-23,4%) y piezas y accesorios para bienes de capital (-32,4%). También cayeron los bienes de capital (-8,3%) y combustibles y lubricantes (-21%).

En sentido contrario, sobresalió el salto de 106,6% en vehículos automotores de pasajeros.

Mejora en los términos del intercambio

El índice de términos del intercambio mejoró 0,4% interanual, lo que reflejó una leve recuperación en los precios relativos del comercio exterior.

El resultado de enero volvió a mostrar una marcada asimetría: un fuerte dinamismo exportador frente a una demanda importadora todavía débil. Esa combinación permitió ampliar el saldo positivo en el arranque del año.

Por socios comerciales, China volvió a ser el principal origen de las importaciones, mientras que Brasil y Estados Unidos se mantuvieron como destinos clave para las exportaciones argentinas.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,importaciones,exportaciones

ECONOMIA

Por exportaciones récord e importaciones a la baja, el superávit comercial fue de casi USD 2.000 millones en enero

Durante el primer mes de 2026, el intercambio comercial argentino alcanzó un superávit de USD 1.987 millones, cifra que representa una mejora sustancial en comparación con el saldo positivo de USD 162 millones registrado en enero del año anterior. De acuerdo con el informe oficial del Instituto Nacional de Estadística y Censos (Indec), este resultado consolida una tendencia favorable al marcar el vigésimo sexto mes consecutivo con saldo positivo para la balanza comercial del país. El valor total del intercambio comercial, que suma exportaciones e importaciones de bienes, ascendió a USD 12.128 millones, lo que implicó un incremento interanual del 3,9%.

Las exportaciones argentinas totalizaron USD 7.057 millones en enero, logrando un crecimiento del 19,3% respecto al mismo periodo de 2025. Este desempeño positivo estuvo apuntalado fundamentalmente por un fuerte incremento del 18,5% en las cantidades vendidas, mientras que los precios internacionales mostraron una variación marginal del 0,7%. En términos desestacionalizados, las ventas al exterior presentaron un ascenso del 11,4% en relación con diciembre de 2025, mientras que la tendencia-ciclo registró una mejora del 0,7%.

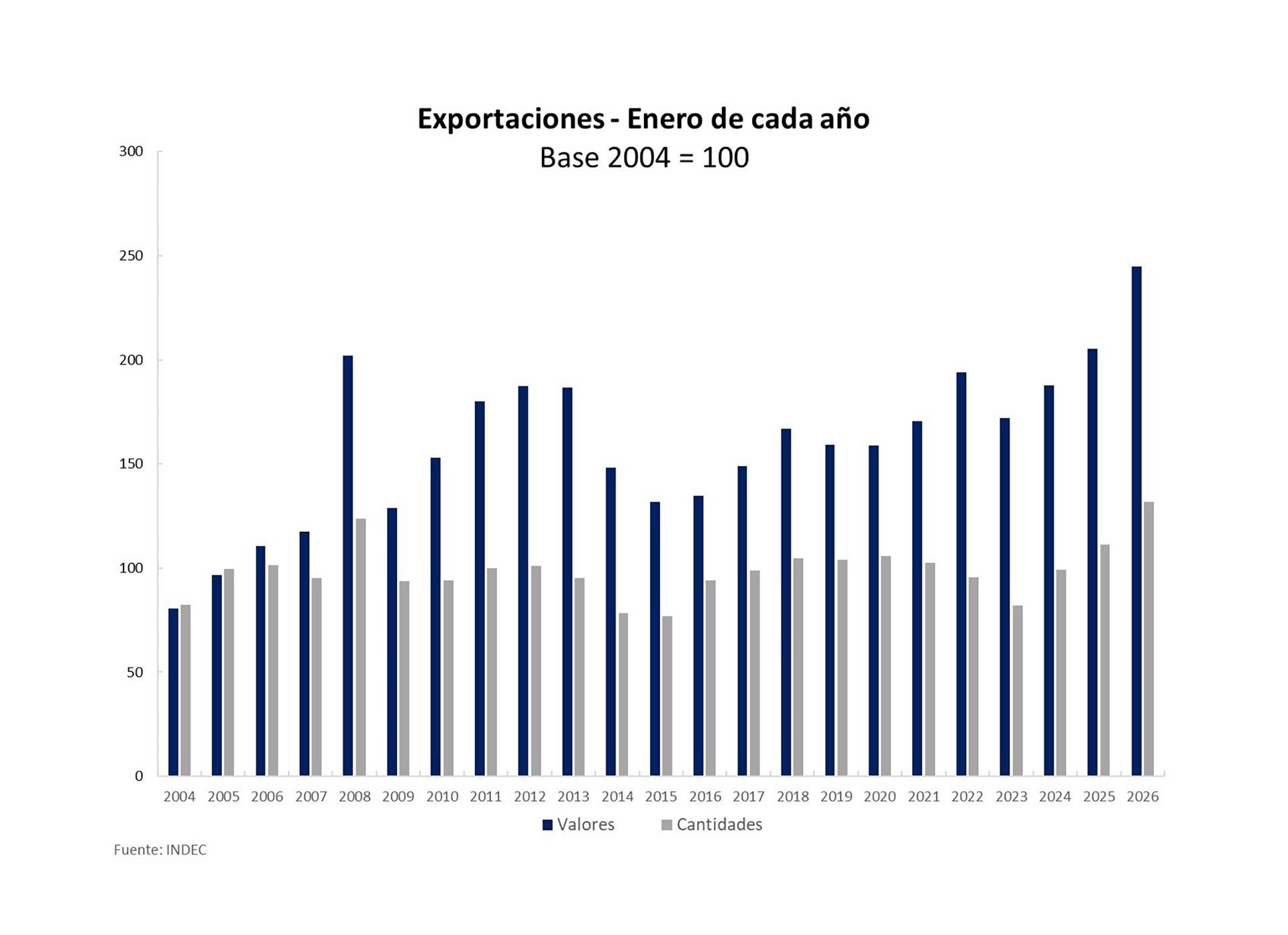

Según el economista Martín Vauthier, quien forma parte del equipo de asesores del Gobierno, con los USD 7.057 millones facturados se registró un récord histórico para un mes de enero, tanto en cantidades como en valores. El especialista publicó su comentario en X y acompañó el análisis con un gráfico que muestra la evolución histórica de las exportaciones en el primer mes de cada año.

Por su parte, las importaciones sumaron USD 5.070 millones, lo que significó una caída interanual del 11,9%. El retroceso en las compras externas fue consecuencia de una disminución del 12,1% en las cantidades adquiridas, la cual no llegó a ser compensada por el leve aumento del 0,2% registrado en los precios de los productos importados. Al analizar los datos desestacionalizados, las importaciones exhibieron una baja del 6,1% respecto al mes previo, mientras que la serie de tendencia-ciclo retrocedió un 1,4%.

En el análisis pormenorizado de las exportaciones por grandes rubros, los Productos Primarios (PP) lideraron el crecimiento con un incremento del 35,4%, totalizando USD 2.057 millones. Las Manufacturas de Origen Agropecuario (MOA) también mostraron una dinámica favorable al crecer un 10,1% y sumar USD 2.281 millones. También las Manufacturas de Origen Industrial (MOI) tuvieron un buen desempeño, con un crecimiento del 37%, alcanzando los USD 1.939 millones, y el rubro de Combustibles y Energía se contrajo un 14,1%, con ventas por USD 781 millones.

Respecto a la estructura de las importaciones, la caída fue generalizada en los principales usos económicos, destacándose el desplome del 23,4% en los Bienes intermedios, que sumaron USD 1.495 millones, y la baja del 32,4% en Piezas y accesorios para bienes de capital, con USD 891 millones. Los Bienes de capital también retrocedieron un 8,3%, totalizando USD 1.088 millones. Como contrapartida, los Bienes de consumo crecieron un 5,8% hasta los USD 855 millones, mientras que los Vehículos automotores de pasajeros registraron un salto excepcional del 106,6%, sumando USD 94 millones.

El Indec detalló el comportamiento en particular de algunos sectores en específico, que tienen mucho peso sobre la balanza comercial. El intercambio de los productos relacionados con el complejo sojero arrojó un superávit de USD 1.096 millones, lo que representó un descenso del 4,1% comparado con enero de 2025. Las exportaciones de este sector cayeron un 4,3% en términos de valor debido a bajas tanto en precios como en cantidades. El Indec detalló que “en relación con las cantidades, aumentaron 649,9% las de porotos de soja, incluso quebrantados, excluidos para siembra; mientras que descendieron 10,5% las de aceite de soja en bruto, incluso desgomado; y 7,2% las de harina y pellets de la extracción del aceite de soja”.

En lo que respecta al sector automotriz, el intercambio comercial resultó en un déficit de USD 850 millones, profundizando el saldo negativo de USD 718 millones del año anterior. Por otro lado, la balanza de combustibles y lubricantes registró un déficit de USD 163 millones, logrando una reducción del 21,0% respecto al rojo de enero de 2025. El organismo técnico también destacó una mejora del 0,4% en el índice de términos del intercambio, lo cual “reflejó una mejora en los precios relativos del comercio exterior y aumentó el poder de compra externo”.

En materia de socios comerciales, China se posicionó como el principal origen de las importaciones y el cuarto destino de las exportaciones. El intercambio con el país asiático dejó un déficit bilateral de USD 1.022 millones, con exportaciones por USD 414 millones e importaciones por USD 1.436 millones. Brasil, por su parte, generó un déficit de USD 293 millones para la Argentina, producto de ventas por USD 651 millones y compras por USD 944 millones.

En sentido opuesto, Estados Unidos se convirtió en el principal destino de las ventas externas con USD 941 millones, arrojando un superávit comercial de USD 465 millones para el país.

Finalmente, el informe del Indec subrayó la relevancia de la India como socio comercial estratégico, con un superávit a favor de Argentina de USD 331 millones, mientras que con la Unión Europea se registró un saldo negativo de USD 167 millones.

ECONOMIA

Fate no es la única: la lista de empresas emblemáticas que cerraron o se achicaron por importaciones

El cierre de Fate, considerada la principal fabricante de neumáticos a nivel local, con la consiguiente pérdida de más de 900 empleos, acentúo la discusión respecto del impacto a nivel productivo y laboral que viene generando la decisión oficial de abrir de forma irrestricta las importaciones. El cambio en cuestión, señalan diversas mediciones, disparó a nivel promedio cuanto menos un 35% el ingreso de insumos o productos terminados efectuado por actores industriales. En paralelo, sendos monitoreos señalan que las importaciones crecieron seis veces más que el PBI durante el período 2025. Es en ese contexto que se multiplican los cierres o el achique de compañías de peso de sectores como el textil, el electrónico, las autopartistas y la metalmecánica, por mencionar algunos nichos, con lo que eso implica en términos de cesación de empleos y reducción del producto nacional.

A la par de lo que ocurre en Fate, una muestra cercana en el tiempo de lo que viene ocurriendo con las empresas que son impactadas por el ingreso de productos desde el exterior o, en todo caso, han optado por redefinir sus esquemas de negocios hacia la comercialización de mercadería fabricada en el exterior, corresponde a Dass, la única fabricante de calzado para Adidas y Nike en la Argentina.

De origen brasileño, la firma viene de recortar 45 puestos de trabajo en su planta de Eldorado, en la provincia de Misiones, y en 2025 bajó la persiana de sus instalaciones productivas en Coronel Suárez, provincia de Buenos Aires.

En territorio misionero, la pregunta que prevalece es por cuánto tiempo más permanecerá abierta la planta de la compañía en cuestión. En los años recientes, Dass —un auténtico gigante en Brasil, con más de 36.000 empleados— redujo la dotación de personal en Eldorado de 1.500 a los actuales 220 operarios.

Textiles y calzados, en el tope de los nichos complicados

Sobre todo durante 2025, la firma pasó de mantener en operación unas 60 líneas de producción de manera simultánea a un presente de apenas 15 en estado de funcionamiento. En torno al personal de la compañía señalan que la fabricación en Misiones fue mutando rápidamente a una actividad de «ensamblado» de calzado para, luego, sufrir el efecto de los importados.

En ese sentido, fuentes misioneras señalan que marcas como Adidas y Nike vienen optando por ingresar a la Argentina calzado terminado proveniente de China y Asia en general, lo cual les permite bajar de manera contundente los costos de producción.

De acuerdo a Gustavo Melgarejo, delegado gremial de la Unión de Trabajadores de la Industria del Calzado (UTICRA), tan sólo en los primeros meses de 2025 una marca clave como Adidas importó alrededor de 12 millones de pares de zapatillas terminados mientras que, en contrapartida, las instalaciones de Eldorado elaboraron cerca de 700.000.

Otro caso de impacto es el de Eseka, la compañía produce las marcas Cocot y Dufour. La firma atraviesa una instancia de conflicto por el despido de 140 personas efectuado en los últimos dos meses. Al mismo tiempo, la empresa viene cubriendo salarios, aguinaldo y vacaciones bajo un régimen de cuotas.

Tal como expuso iProfesional en una nota reciente, la empresa estaría dirigiendo su negocio a la importación de prendas ya confeccionadas desde China en detrimento de su producción a nivel local. A eso respondería, también, la decisión de Eseka de mantener abierto un esquema de retiros voluntarios.

A estos nombres debe añadirse el caso de Textilana, dueña de la marca Mauro Sergio y proveedora de Kosiuko, y su controlada Hilamar, que a fines de 2025 informó que aplicaría un cronograma de suspensiones de personal que se extenderá hasta bien entrado este año.

En un primer momento, la firma anticipó que frenaría el desempeño de 170 empleados, pero luego ese número se amplió hasta los 250 operarios. En torno a la compañía señalan que Textilana y Hilamar recortaron 150 puestos de trabajo entre despidos y retiros, sólo en los últimos años.

Durante la primera mitad de 2025, Textilana, un ícono de los hilados de Mar del Plata, desaceleró su labor casi un 20% y aplicó una primera ola de 50 cesantías.

En torno a Textilana reconocen que, además de las importaciones provenientes de China, la comercialización también bajó por «la caída en el poder adquisitivo de la población, el cual impacta especialmente en el rubro textil».

En línea con los argumentos de que el producto asiático viene desplazando al nacional, desde Fundación ProTejer recientemente se indicó que ese movimiento viene consolidándose de manera acelerada en la Argentina.

«La desregulación del régimen courier, la flexibilización aduanera y la falta de controles sobre plataformas digitales abrieron una puerta que China aprovechó como ningún otro país. Hoy, el gigante asiático no solo domina más del 70% del mercado textil importado, sino que también está desplazando la producción nacional y el trabajo argentino», indicó la organización.

Siempre en el sector textil resta decir que en meses recientes TN & Platex discontinuó líneas de producción en Corrientes y La Rioja, dando de baja 88 empleos. De igual modo, Luxo y Vulcalar cerraron sus fábricas y dejaron un saldo de 168 personas despedidas.

Detalle de las compañías que aplicaron despidos o suspensiones en meses recientes.

Los sectores golpeados se multiplican

A raíz del arribo masivo de productos elaborados fuera del país, la industria argentina atraviesa una crisis que sólo en los últimos tres meses originó la pérdida de casi 4.400 empleos, según consultoras como Sistémica. La firma en cuestión documentó 21 situaciones de cierre, reestructuración y despidos masivos tan solo en el último trimestre de 2025.

Si bien cada firma presentó razones internas para ajustar operaciones, pero dos denominadores comunes se repiten al momento de abordar el mal momento comercial que se transita: la caída del consumo interno y la pérdida de competitividad frente a las importaciones.

En términos geográficos, precisó la consultora mencionada, las provincias de Buenos Aires y Santa Fe, y la región del NOA, aparecen como las áreas donde la crisis industrial no ha hecho más que agudizarse.

En septiembre del año pasado, la empresa de cerámicos ILVA cerró su planta en Pilar y aplicó 300 despidos. En ese mismo distrito, durante el mes de noviembre, la multinacional Whirlpool también bajó las persianas de su fábrica inaugurada apenas dos años antes, en 2022. El cierre afectó a 220 empleados del sector metalmecánico.

Por su parte, Mabe estableció un proceso de reorganización de sus operaciones en la Argentina. Dicha iniciativa comprende retiros voluntarios para parte de su personal y el cierre de su fábrica de Córdoba, que será reconvertida en depósito y hub de distribución.

Mabe hará de sus instalaciones en Río Segundo un centro de distribución, y concentrará la manufactura de cocinas, lavarropas y secarropas en Luque. Además, continuará con la producción de heladeras en San Luis, aunque a un ritmo más acotado.

La situación en esa firma no es más que otra confirmación del mal momento que atraviesan los productores de electrodomésticos en la Argentina, con niveles de fabricación que en la mayoría de los casos bordea el 50% de la capacidad instalada.

En noviembre pasado, en tanto, la fábrica de ollas Essen despidió a más de 30 trabajadores de su planta en Venado Tuerto, en la provincia de Santa Fe, señalando que la medida resultó consecuencia del bajo consumo y la suba de las importaciones. La empresa dio cuenta del avance de productos ingresados desde Asia.

El sector autopartista también sintió el golpe. Corven avanzó con despidos en su planta de, también, Venado Tuerto, alcanzando a 150 trabajadores desvinculados. SKF clausuró sus instalaciones de Tortuguitas, en Buenos Aires, dejando en la calle a 145 empleados.

En paralelo, Dana cerró su establecimiento de Naschel, San Luis. Cincuenta puestos de trabajo se perdieron en una región donde las alternativas laborales escasean. En la producción de plásticos, la firma PanPack cerró sus puertas a fines de noviembre de 2025 y la medida redundó en la pérdida de 80 empleos.

En la siderurgia, Acerías Berisso dejó de operar en octubre del año pasado. La medida implicó la desactivación de medio centenar de puestos de trabajo.

Se derrumba la electrónica en Tierra del Fuego

Otro nicho de negocios golpeado duramente por las importaciones es la producción nacional de electrónica. Recientemente, y a raíz de la avalancha de dispositivos ingresados desde el exterior, Newsan despidió a 150 trabajadores de su planta de Ushuaia.

Al mismo tiempo, la entrada en vigencia del arancel 0 para la importación de teléfonos celulares, en continuidad con las rebajas porcentuales establecidas a mediados del año pasado, abre interrogantes respecto de qué ocurrirá con la producción local de ese tipo de dispositivos.

En esa provincia temen que el ingreso irrestricto de celulares importados complique la continuidad de numerosos empleos. La industria electrónica genera unos 10.000 puestos de trabajo y la categoría celulares representa el 40% de ese total, siendo la que más peso tiene en el total.

Fuera de la isla, el sector de equipos eléctricos sumó el cierre de la fábrica de DBT-Cramaco en Sastre, Santa Fe. El cese de actividades tuvo lugar durante noviembre del año pasado y la medida implicó la pérdida de casi 40 puestos de trabajo.

Ya en el rubro alimenticio, la firma Otito dispuso el cierre de su planta en San Pedro, Jujuy, afectando a otros 40 empleados.

Las suspensiones masivas, otra tendencia que se acelera

A los cierres y despidos se sumaron suspensiones de gran magnitud. En esa línea, y dentro de la industria metalúrgica, Acindar (ArcelorMittal) suspendió a 200 trabajadores en su planta de Villa Constitución, Santa Fe.

El caso más resonante fue Mondelez. La compañía frenó la actividad de 2.300 empleados en su planta de General Pacheco, provincia de Buenos Aires.

Al mismo tiempo, la filial argentina de Stellantis resolvió adelantar las vacaciones en su planta de El Palomar, donde se producen los modelos Peugeot 208, 2008 y Partner, y Citroën Berlingo.

El receso de verano se extendió por un mes adicional, hasta el 4 de enero de 2026. La compañía emitió una señal clara de que, según lo que viene mostrando el mercado, la actividad no repuntaría en el corto plazo.

Se multiplican las mediciones que dan cuenta del impacto de los importados

Las consultoras y espacios de análisis que dan cuenta del impacto de los importados se multiplican y en todos los casos hay coincidencias respecto del duro momento que atraviesan los empleos industriales a raíz del cambio de régimen.

Según firmas como PXQ, los niveles de importaciones actuales comprenden valores comparables a los registrados durante la presidencia de Mauricio Macri, y se acrecentaron 25% —siempre en términos de valor— versus 2024.

La consultora detalla en un informe reciente que los ítems que más crecieron en los últimos meses corresponden a vehículos y tractores, máquinas y artefactos mecánicos, y máquinas y aparatos eléctricos.

Por su parte, el área de Estudios Económicos del Banco Provincia detalla que, siempre en 2025, el volumen de importaciones creció seis veces más que el PBI. Bienes finales y vehículos livianos concentran el 70% de la tendencia, según esa área especializada, y la perspectiva es que la ola se incremente afectando aún más la fabricación local de automóviles, motos y otros rodados.

Por último, resta mencionar una medición del Observatorio de Importaciones de APYME Santa Fe, el cual arrojó que la importación de bienes finales subió casi 45% en diciembre último respecto de igual mes pero del año anterior. Automotriz, textil, línea blanca, maquinaria agrícola y materiales para la construcción, entre los rubros que más incentivaron el ingreso de bienes e insumos generados fuera de la Argentina.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,empleo,importaciones,fate,despidos,textil,automotriz,industria

POLITICA2 días ago

POLITICA2 días agoReforma laboral bomba: menos indemnización, más horas y despidos más fáciles — el cambio que puede sacudir el empleo en Argentina

POLITICA3 días ago

POLITICA3 días agoCristian Ritondo: “Vamos a apoyar la ley de modernización laboral, pero no el régimen de licencias por enfermedad”

ECONOMIA3 días ago

ECONOMIA3 días agoEl presidente de Camarco habló tras el mensaje de Caputo a los empresarios: “Apoyamos fervientemente la reforma laboral”