ECONOMIA

El Gobierno entró al top 10 de mayores ventas diarias de dólares del Banco Central desde 2003

El esfuerzo que necesitó hacer este viernes el Banco Central (BCRA) para contener al dólar dentro de las bandas de flotación logró meterse entre los más importantes del historial cambiario reciente de la Argentina. Con los USD 678 millones que vendió la entidad conducida por Santiago Bausili, la intervención oficial en el mercado de hoy se ganó un lugar en el Top 10 de mayores ventas de reservas desde 2003 a esta parte. Desde ese año el BCRA informa las cifras de cada jornada.

Para encontrar una sangría de reservas mayor en un sólo día hay que remontarse a la crisis de 2018 y 2019, que truncó el plan económico de Mauricio Macri.

El dólar alcanzó esta semana el techo de la banda de flotación que estableció el Gobierno, en acuerdo con el Fondo Monetario Internacional (FMI), desde abril pasado. Fueron sólo 3 ruedas de choque entre el mercado y el límite superior de precio que permite el esquema del ministro de Economía, Luis Caputo. E implicó sacrificar USD 53 millones el primer día, USD 379 millones el segundo y otros USD 678 millones hoy, un total de USD 1.110 millones en sólo tres ruedas.

La velocidad, y sobre todo las dimensiones de las ventas, dan la pauta de que pese a las afirmaciones oficiales respecto a que el esquema cambiario no se va a modificar, la demanda por divisas a este nivel no muestra signos de aplacarse. Y al comparar el tamaño de las ventas se pueden hacer paralelismos con algunos de los momentos más volátiles y destructivos de la historia económica argentina reciente.

Los USD 678 millones de hoy son la décima venta más fuerte del BCRA desde 2003 a esta parte, tal como explica el gráfico que acompaña esta nota con datos recopilados en X por el diseñador Andrés Snitcofsky. Desplaza en ese puesto a los USD 645 millones que tuvo que vender Alejandro Vanoli, presidente del BCRA sobre el final de mandato de Cristina Kirchner, bajo las órdenes del entonces ministro de Economía Axel Kicillof. Eran tiempos de reservas escasas y ventas de futuros récord, para tratar de contener a la divisa hasta la asunción de Mauricio Macri como presidente.

Y se ubica justo debajo de las ventas que realizó Guido Sandleris, último banquero central de Macri, justo antes de las elecciones generales que consagraron a Alberto Fernández como presidente. El viernes anterior a los comicios, el 24 de octubre de 2019, fueron USD 691 millones.

Banco Central

Los otro ocho primeros puestos de intervenciones récord son, también, de la presidencia de Macri, que desde el comienzo de su gestión eliminó todas las restricciones cambiarias, el cepo que se había impuesto en el kirchnerismo. El récord corresponde a Federico Sturzenegger -entonces banquero central, hoy ministro de Desregulación y Transformación del Estado- cuando vendió USD 1.472 millones el 25 de abril de 2018.

Fue el día del “cambio de cartera” -como fue calificado por el Gobierno en ese entonces- que resultó ser puntapié inicial de un sudden stop, la crisis que terminó con el primer intento de plan de estabilización de Macri.

“Hasta las 14 horas el Banco Central llevaba vendidos USD 1.200 millones en el mercado mayorista para conseguir mantener al dólar en $20,56 en bancos y casas de cambio, y en la última hora de transacciones se desprendió de otros USD 272 millones. A menos de una hora de abrir la plaza, puso dos fichas de USD 50 millones a disposición de los compradores, de los cuales 70 millones se los llevó una gran empresa. El resto fue inmediatamente absorbido por el mercado. En la plaza mayorista, la divisa terminó a $20,26 y el Banco Central no la dejó levantar de esos valores», destacó ese día la nota de Luis Beldi en Infobae.

Sólo dos días más tarde las ventas del BCRA alcanzaron el segundo valor más alto de la serie, USD 1.382 millones. Y el 11 de mayo de ese mismo año, pocas ruedas después, el tercero: USD 1.095 millones.

cadena nacional del presidente javier milei, junto al ministro de economía, luis caputo,el secretario de finanzas, pablo quirno,el presidente del banco central, santiago bausili,y el vicepresidente del banco central, vladimir werning.

ECONOMIA

Fravega, Cetrogar y Copel liquidan celulares y televisores con 50% de descuento

Las ofertas, que también incluyen 12 cuotas sin interés, serán por tiempo limitado y en algunos casos hasta terminar el stock de productos

07/03/2026 – 08:00hs

La espera terminó para quienes buscaban renovar el televisor, cambiar el celular o equipar la cocina con precios más competitivos. Una nueva edición de Electro Fans llega al calendario comercial argentino, consolidándose como uno de los eventos de beneficios más importantes del sector. Durante tres jornadas consecutivas, los consumidores podrán acceder a una batería de promociones que combinan rebajas directas en el precio de lista con planes de financiación que resultan clave en el contexto económico actual.

Este evento, que ya transita su octava edición, se destaca por su carácter federal y omnicanal. Esto significa que los beneficios no estarán limitados únicamente a las compras a través de las plataformas de e-commerce, sino que también se podrán aprovechar de manera presencial en las sucursales físicas de las cadenas participantes en todo el país. Esta modalidad permite que los usuarios elijan entre el envío a domicilio o el retiro inmediato en tienda, una opción muy valorada para evitar esperas.

Cuándo es el Electro Fans y qué cadenas participan

La octava edición del Electro Fans se llevará a cabo desde el lunes 9 hasta el miércoles 11 de marzo inclusive. Durante estos tres días, las empresas líderes del mercado tecnológico y de electrodomésticos en Argentina trabajarán en conjunto para dinamizar el consumo. Entre las firmas que confirmaron su participación se encuentran Cetrogar, Frávega, Musimundo (ahora bajo la órbita de On City), Megatone, Naldo, Coppel y Hendel.

La propuesta central de esta edición es el «ahorro real», con descuentos que alcanzan el 50% en categorías seleccionadas. Aunque otro de los atractivos para el bolsillo de los argentinos es la posibilidad de pagar en hasta 12 cuotas sin interés. Esta herramienta financiera es, para muchos, el factor determinante al momento de decidir una compra de alto valor, como puede ser una heladera, un lavarropas o una computadora de última generación.

El abanico de productos es sumamente amplio. Además de los clásicos celulares y notebooks, las ofertas se extenderán a artículos de gaming, pequeños electrodomésticos, productos de cuidado personal, herramientas, colchones e incluso artículos de bazar y para bebés, pasando por supuesto por televisores, heladeras y aires acondicionados. Según explicaron desde la organización, el objetivo es ofrecer una experiencia de compra transparente y accesible en todo el territorio nacional.

Oportunidades de compra con descuento en tecnología y televisores

Uno de los segmentos que mayor interés despierta en esta edición es el de los televisores. Con la mirada puesta en los próximos compromisos deportivos de la Selección Argentina, con el Mundial de México, Canadá y Estados Unidos a la vuelta de la esquina, y la expectativa por las grandes competencias internacionales, muchos usuarios aprovechan estas fechas para saltar a pantallas de mayor pulgada y resolución 4K. La combinación de rebajas directas y las 12 cuotas sin interés posiciona a esta categoría como una de las estrellas del evento.

Para quienes prefieren la compra online, se recomienda ingresar previamente a los sitios oficiales de las cadenas participantes o al portal central del evento (electrofans.com.ar) para comparar precios y verificar el stock disponible. Dado que algunas ofertas son por tiempo limitado o hasta agotar unidades, la velocidad de respuesta en la web puede ser fundamental.

Asimismo, los especialistas recomiendan verificar siempre los costos de envío y los tiempos de entrega, que pueden variar según la provincia. La integración entre el mundo digital y los locales físicos busca, precisamente, que ningún consumidor quede fuera de estas oportunidades de ahorro, sin importar en qué punto del país se encuentre. La octava edición del Electro Fans reafirma así su lugar en el calendario como una cita obligada para el consumo inteligente en Argentina.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ahorro,descuento

ECONOMIA

Guerra en Medio Oriente: se disparó el precio de un insumo agrario clave y se espera un fuerte impacto en la próxima campaña

Aunque el precio del petróleo suele tomarse como el principal termómetro económico del impacto de la guerra en Medio Oriente, el conflicto afectó aún más fuertemente el precio del gas (en especial, el comercio de GNL, en buques metaneros) y el de los fertilizantes, cuyo principal insumo es, precisamente, el gas.

Eso tiene una importancia decisiva para el campo argentino. Guido D’Angelo, economista e investigador de la Bolsa de Comercio de Rosario (BCR) precisó a Infobae que cerca del 50% del consumo de fertilizantes de la Argentina es importado y que en 2025 el país había encadenado dos años seguidos de aumento de las compras, algo que hace tiempo no sucedía.

El año pasado el país importó poco más de USD 2.000 millones de fertilizantes, un aumento del 38% respecto de 2024, salto que en parte se debió a una parada técnica de Profertil y al temporal en Bahía Blanca, que también afectó la operación de la principal planta de producción de fertilizantes del país.

Los dos principales renglones de importación de fertilizantes, precisa un estudio de la BCR, son la urea, un fertilizante nitrogenado clave en la producción de trigo y maíz, y el fosfato monoamónico, MAP, el principal fertilizante fosfatado, de uso en el caso de la soja. La importación de fertilizantes potásicos tiene menor peso y se distribuye entre una amplia variedad de productos. Según datos de la Asociación Civil Fertilizar y de la Cámara de la Industria Argentina de Fertilizantes y Agroquímicos (Ciafa), maíz y trigo concentran el 70% del consumo de fertilizantes del país. La soja explica solo 8% del consumo, principalmente el fosfato monoamónico. Además, el maíz tuvo un impacto negativo en materia de precios, pues Irán es el principal importador mundial, abastecido mayormente por Brasil.

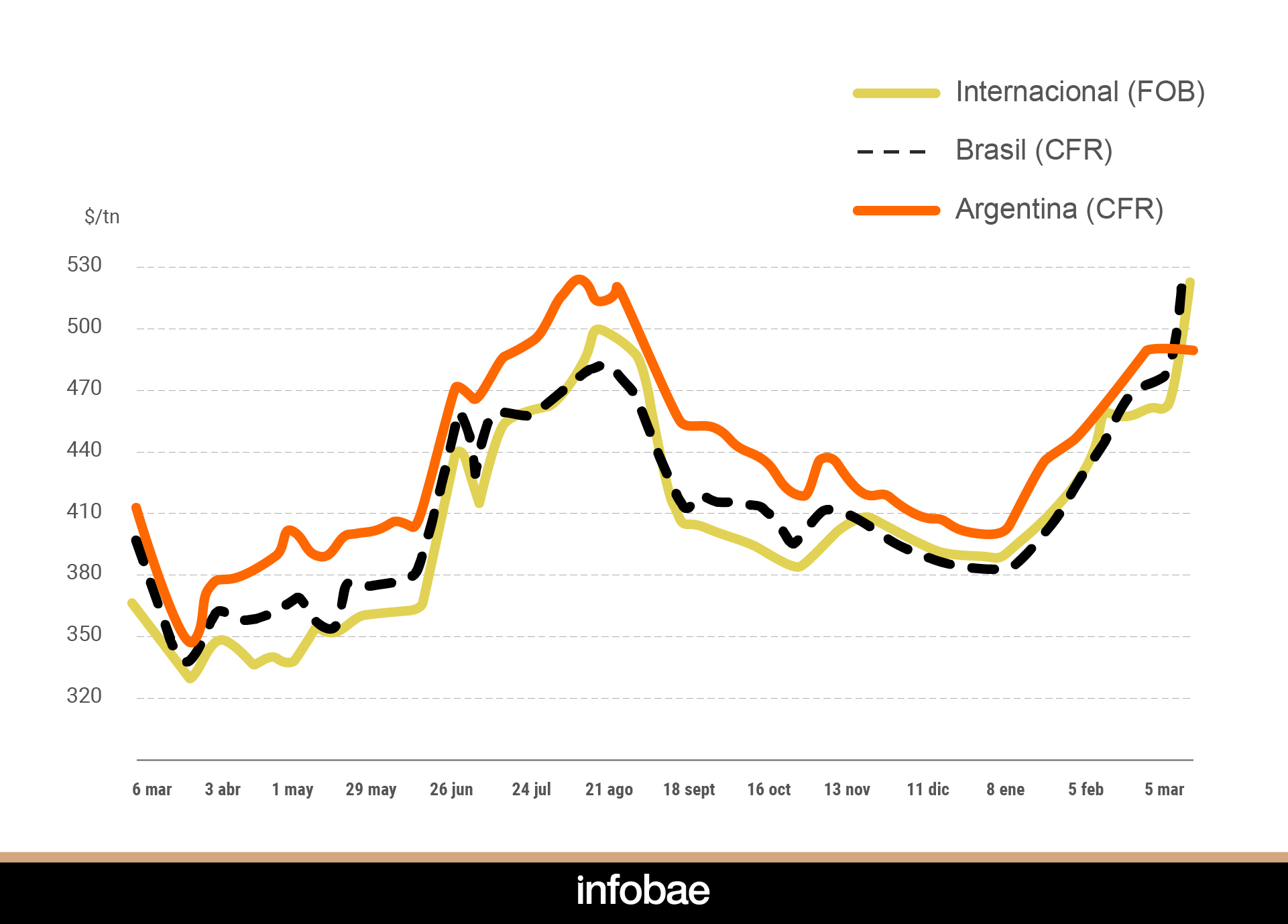

Según datos del “Reporte informativo de fertilizantes” de la consultora Ingeniería en Fertilizantes (IEF) fechado este viernes, que incluye el gráfico de abajo, del 26 de febrero al 5 de marzo el precio de la urea tuvo aumentos de entre 23 a 80 dólares la toneladas (según mercado, incluyendo costo y flete). En porcentaje, las variaciones fueron desde 11% del precio internacional FOB a aumentos del 14% en el Báltico , 18% en Egipto y 15% en Brasil. El reporte describe el escenario de crisis, con interrupciones en producción, logística y comercio internacional, en el mercado global y en la Argentina.

“El impacto se concentró en el Estrecho de Ormuz, corredor por donde circula cerca de un tercio del comercio mundial de fertilizantes, incluyendo urea, amoníaco y materias primas fosfatadas. La reacción fue inmediata: retiro de ofertas de productores, traders cubriendo posiciones, subas abruptas en precios físicos y derivados, paralización de compradores y problemas logísticos severos con buques detenidos, navieras suspendiendo tránsito y aseguradoras retirando cobertura. Incluso se declararon casos de fuerza mayor en cargamentos hacia India. La urea llegó a subir hasta 40% en pocos días, acercándose a los máximos observados durante la crisis energética de 2022”, dice un pasaje.

En consecuencia, el salto en los precios empezó a a trasladarse a los valores en Sudamérica. Al cierre de la semana, los precios CFR (esto es, costo y flete) ya habían aumentado 160 dólares la tonelada en el caso de la urea (para trigo y maíz) y 50 dólares la tonelada para los fosfatados (entre los cuales está el MAP, que usan los productores de soja argentinos) en solo siete días.

“En Argentina la reacción de la cadena comercial fue defensiva. Importadores y distribuidores prácticamente se retiraron del mercado ante la dificultad de estimar costos de reposición en un contexto de extrema volatilidad. Recién hacia el final de la semana reaparecieron ofertas muy cautelosas para cubrir necesidades puntuales de corto plazo”, dice el informe de IEF.

“Afortunadamente estamos más en tiempo de cosecha que de siembra, por lo que el consumo de fertilizantes no es ahora tan elevado, pero el aumento de precios sí está sucediendo a las puertas de la siembra en el hemisferio norte, en particular en EEUU, y eso pone presión adicional sobre los precios de los granos”, explicó D’Angelo, quien también precisó que el grueso de las importaciones de fertilizantes ocurre en la segunda mitad del año, pero las decisiones al respecto deben tomarse en mayo. Esto es, de aquí a unos dos meses.

De hecho, señala el Reporte de Fertilizantes, “en este momento del año, Argentina, Uruguay y Paraguay no presentan urgencia de compra frente a mercados como EEUU, Brasil o India, lo que reduce el incentivo de los traders a asumir riesgo comercial en la región. Factores clave a monitorear: evolución del conflicto en Medio Oriente, reapertura del Estrecho de Ormuz, continuidad de exportaciones desde Omán (actual vía logística viable), posicionamiento de India en el mercado y comportamiento de la demanda brasileña”.

La paralización del tránsito marítimo en el estrecho de Ormuz y la interrupción de operaciones energéticas en la región generaron una rápida reacción alcista de los fertilizantes.

“Al tratarse de una zona que concentra una porción significativa de las exportaciones globales de urea, las restricciones logísticas y productivas provocaron una inmediata búsqueda de orígenes alternativos. Al mismo tiempo, el aumento en los precios del gas natural y la incertidumbre sobre la disponibilidad de cargamentos incrementaron la volatilidad del mercado. A pesar del fuerte movimiento de precios, la demanda final agrícola continúa condicionada por la relación desfavorable entre fertilizantes y commodities agrícolas. En India surgieron riesgos para el abastecimiento debido a la posible interrupción de cargamentos provenientes de Medio Oriente comprometidos en recientes licitaciones de importación. La suspensión de exportaciones de LNG desde Qatar también amenaza con reducir la producción doméstica de urea al afectar el suministro de gas utilizado como insumo en las plantas”.

En gran medida, todo se debe a que la producción en Qatar se detuvo debido a los ataques a la infraestructura energética. En Irán la actividad productiva se detuvo y algunos embarques se hicieron desde puertos de Omán.

En Europa el aumento del gas natural y la incertidumbre de suministro llevaron fuertes aumentos, en EEUU la expectativa de menor oferta global impulsó el mercado para la temporada de aplicación de primavera y en Brasil el aumento del costo de reposición redujo la actividad comercial.

Al igual que el de la urea, el mercado de fertilizantes fosfatados como el MAP, para la producción de soja, también está atravesado por la incertidumbre. “La posible interrupción de exportaciones desde Arabia Saudita y el encarecimiento de materias primas como azufre y amoníaco llevaron a numerosos productores a retirar ofertas y adoptar una postura cautelosa”, dice el Reporte.

El mercado de EEUU es el más dinámico, debido a la cercanía de la campaña de primavera (boreal), mientras Sudamérica y Europa parecen en situación de espera. “En América Latina –prosigue- el mercado brasileño permanece prácticamente paralizado, con proveedores e importadores retirados de las negociaciones mientras evalúan la evolución del conflicto. Sin embargo, se reportaron operaciones de MAP ruso con destino a Brasil y al Cono Sur que reflejan valores superiores a los de semanas previas”.

Corporate Events,Creative Use,Europe,Military Conflicts

ECONOMIA

De Bioceres a Garbarino y Peabody: la lista de empresas que quebraron o entraron en concurso

El comienzo de 2026 expuso una tendencia que empieza a repetirse en distintos sectores de la economía argentina: empresas que recurren a la Justicia para intentar reorganizar sus deudas o directamente liquidar sus operaciones.

En los últimos meses se multiplicaron los concursos preventivos, cesaciones de pagos y procesos de quiebra, como fueron recientemente los casos de Garbarino y Bioceres, por ejemplo. Se da en un contexto marcado por consumo debilitado, mayores importaciones, dificultades de financiamiento y presión sobre los costos.

La lista de compañías que ingresaron en procesos concursales o falenciales incluye firmas de rubros muy diversos -industria, agro, tecnología, retail y consumo masivo-, lo que evidencia que el deterioro financiero no se limita a una actividad específica. En algunos casos, las empresas buscan negociar con acreedores para sostener su funcionamiento; en otros, el deterioro fue tan profundo que la Justicia avanzó directamente con la quiebra.

Electrodomésticos y retail, golpeados por la caída del consumo

Uno de los casos más recientes involucra a Goldmund, propietaria de la marca de electrodomésticos Peabody, que durante marzo solicitó ante la Justicia comercial la apertura de su concurso preventivo de acreedores.

La empresa, que logró consolidar su presencia en el mercado local con pequeños electrodomésticos y artículos para el hogar, enfrenta ahora un escenario complejo. El retroceso del consumo interno y la mayor presencia de productos importados impactaron en su negocio, por lo que la compañía busca a través del proceso judicial reordenar su pasivo y abrir una negociación formal con acreedores para preservar la continuidad de la firma.

Dentro del comercio minorista, otro caso emblemático fue el de Garbarino, histórica cadena de electrodomésticos. Luego de más de cuatro años de trámite judicial, el Juzgado Nacional en lo Comercial N°7 resolvió la quiebra definitiva de la compañía, tras fracasar el proceso de salvataje que intentaba encontrar un inversor dispuesto a rescatarla.

En su etapa de mayor expansión, Garbarino llegó a contar con más de 300 sucursales y alrededor de 5.000 empleados. Con el paso de los años, sin embargo, la combinación de problemas financieros, cambios en el negocio del retail y el avance del comercio electrónico redujo drásticamente su estructura, que antes de la liquidación judicial se limitaba a tres locales y menos de 20 trabajadores.

Textiles bajo presión por importaciones y caída de ventas

La industria textil aparece entre las actividades más afectadas por el nuevo escenario económico. En ese contexto, Hilados S.A., empresa del grupo TN & Platex, decidió recurrir al concurso preventivo para reorganizar su estructura financiera.

Desde la compañía explicaron que el objetivo del proceso judicial es ordenar su deuda y garantizar la continuidad operativa, luego de atravesar un 2025 caracterizado por una marcada caída de la actividad.

Según detallaron, el deterioro del negocio responde a una combinación de factores que impactaron en la rentabilidad: mayor ingreso de indumentaria importada, desregulación de las ventas digitales provenientes del exterior y crecimiento del mercado de ropa usada.

A ese escenario se sumaron costos financieros elevados y una fuerte caída en el nivel de producción, lo que llevó a la empresa a analizar la venta de activos no estratégicos como parte de su estrategia para sostener el negocio y evitar un cierre definitivo.

Otra firma del mismo rubro que inició un proceso similar es Emilio Alal S.A., compañía fundada en 1913, que formalizó su concurso preventivo tras atravesar una profunda crisis financiera.

La empresa decidió cerrar su división industrial y paralizar las operaciones en sus plantas ubicadas en Goya (Corrientes) y Villa Ángela (Chaco), lo que marcó el inicio de un proceso de reestructuración.

En su presentación judicial, la compañía señaló que el deterioro económico responde a varios factores que golpearon al sector: retroceso del consumo interno, mayor competencia de productos importados, aumento de costos —especialmente energía e insumos— y falta de financiamiento bancario.

En ese contexto, la firma evalúa redefinir su modelo de negocios, reduciendo su presencia industrial y orientando parte de su actividad hacia la comercialización de materia prima y la importación de productos terminados.

El agro también enfrenta tensiones financieras

Las dificultades tampoco quedaron restringidas al sector urbano. En el ámbito agropecuario, la empresa Italar SRL, con sede en Charata, Chaco, pidió la apertura de su concurso preventivo de acreedores tras enfrentar un fuerte deterioro de su situación financiera.

Durante los últimos años la firma había impulsado su expansión a partir de financiamiento bancario y emisiones de deuda en el mercado de capitales. Sin embargo, una serie de campañas agrícolas adversas afectó su producción y debilitó su estructura económica.

Según datos del sistema financiero, la compañía acumula deudas superiores a $16.200 millones, además de más de 40 cheques rechazados por falta de fondos.

Ante la Justicia, la empresa explicó que llegó a perder hasta el 95% de su capacidad productiva luego de varias campañas con rendimientos muy por debajo de lo previsto, una situación que golpeó especialmente a las explotaciones agrícolas de la región chaqueña.

El caso vuelve a poner de relieve los riesgos de los esquemas productivos altamente endeudados, sobre todo cuando se combinan factores climáticos adversos con restricciones al crédito.

Otro episodio que generó fuerte repercusión fue la quiebra de Bioceres S.A., la sociedad que dio origen al grupo biotecnológico creado en Rosario durante la crisis de 2001.

El juez civil y comercial Fernando Mecoli dispuso la apertura del proceso falencial al constatar el estado de cesación de pagos de la empresa, que acumulaba deudas por más de u$s39 millones y un patrimonio neto marcadamente negativo.

La situación también tiene un trasfondo societario complejo. En los últimos años el grupo realizó una reorganización corporativa que separó los activos globales —entre ellos Bioceres Crop Solutions, empresa que cotiza en el Nasdaq— de la estructura original radicada en Argentina.

Ese rediseño dejó a la sociedad local con pasivos propios y sin control directo sobre los negocios internacionales, lo que agravó su situación patrimonial. El conflicto también expuso diferencias internas entre los accionistas vinculados al empresario uruguayo Juan Sartori y el equipo directivo histórico encabezado por Federico Trucco.

Iluminación y actividad industrial

Las tensiones financieras también alcanzaron a empresas vinculadas a insumos industriales y equipamiento para iluminación, un segmento que suele depender del nivel de actividad económica.

Entre los casos recientes aparece Alic S.A., compañía dedicada a la comercialización de luminarias y lámparas LED, que solicitó la apertura de su concurso preventivo ante el Juzgado Comercial N°25.

La firma reconoció encontrarse en estado de cesación de pagos y con dificultades de liquidez para afrontar sus compromisos financieros.

En su presentación judicial, la empresa explicó que la paralización de la obra pública redujo de forma significativa la demanda proveniente de proyectos de construcción e infraestructura, lo que impactó directamente en sus ventas.

En conjunto, estos episodios reflejan cómo los procesos concursales volvieron a ganar protagonismo dentro del entramado empresarial argentino. Aunque cada compañía enfrenta su propia realidad, detrás de muchas crisis aparecen factores estructurales comunes, como consumo debilitado, altos costos financieros, mayor competencia externa y cambios en los mercados. Frente a ese escenario, acudir a la Justicia se convierte para muchas empresas en la última herramienta para intentar reorganizar sus cuentas y ganar margen de maniobra en un contexto económico todavía incierto.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,empresas,justicia

CHIMENTOS3 días ago

CHIMENTOS3 días agoEl hijo adoptivo de José María Muscari tomó una tajante decisión de vida a los 18 años

POLITICA1 día ago

POLITICA1 día agoJavier Milei habló de la crisis con la vicepresidenta: “No quiero la renuncia de Victoria Villarruel”

CHIMENTOS2 días ago

CHIMENTOS2 días agoEl desafortunado comentario de Yanina Zilli contra Daniela de Lucía, tras la muerte de su padre: “Jugamos con lo personal”