ECONOMIA

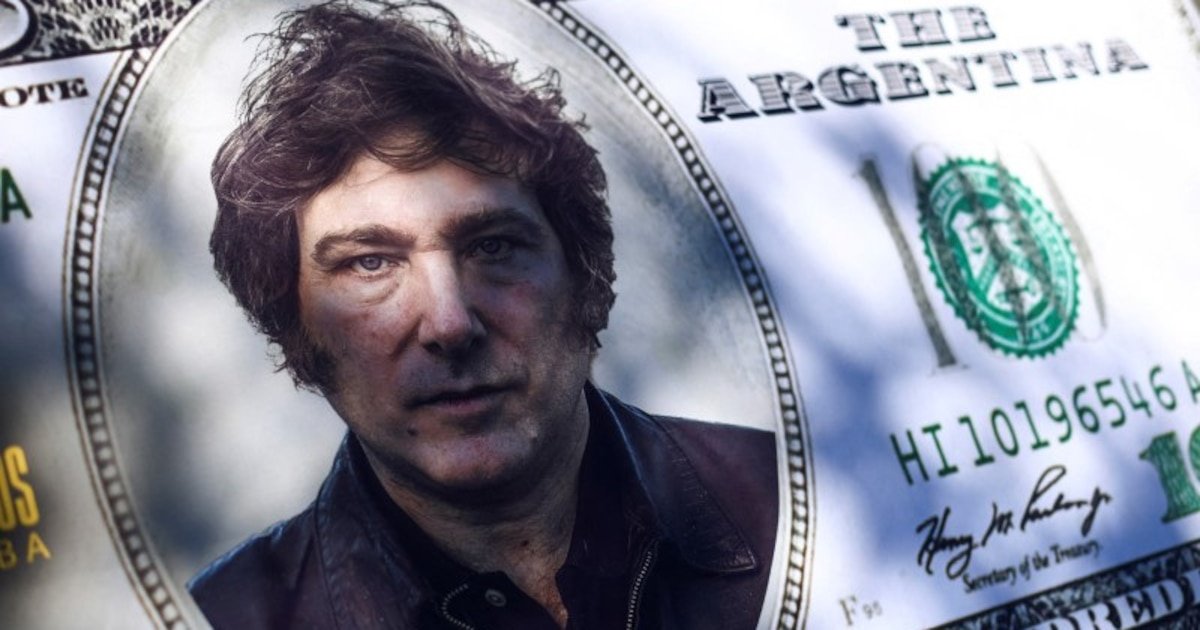

El Tesoro vendió USD 500 millones para contener el dólar y fue casi único oferente en el mercado

El volumen de negocios en el mercado mayorista se sostuvo elevado este miércoles, con USD 729,8 millones en el segmento de contado, aunque el BCRA no intervino en la operatoria dado el esquema de bandas flotación.

No obstante, fue crucial la presencia oficial con posturas a cuenta del Tesoro desde el inicio de la operatoria en el segmento de contado, para contener la suba del dólar, que subió 43 pesos o 3,1%, a 1.423 pesos.

Operadores señalaron a Infobae que las ventas Tesoro alcanzaron unos USD 500 millones en el día, lo que da cuenta de la escasa oferta privada, en contraste con una insistente demanda, en un mercado tenso, que le agrega a las habituales compras minoristas del inicio del mes, la presión propia de la demanda por cobertura en la previa electoral.

“Hoy el Tesoro puso dos ‘paredones’ en $1.425 por 800 millones de dólares. Fue el único offer del mercado. Según trascendidos, habría vendido USD 450 millones hoy», indicó Nicolás Cappella, analista de IEB.

Dado el remanente de liquidaciones del agro, en el marco de la eliminación temporal de retenciones la semana pasada, cabe verificar el saldo neto entre compras y ventas efectuadas por el Tesoro y su efecto sobre el stock de reservas.

Como es habitual, los depósitos en dólares de cartera propia de los bancos que salen del sistema a fin de mes, vuelven a ser colocados en cuentas del Banco Central y, por lo tanto, se integran al cálculo de las reservas internacionales.

Estos movimientos, en cumplimiento de la normativa sobre posición global neta en moneda extranjera exigida a las entidades, fue el principal motivo del incremento en USD 1.857 millones de las reservas del Banco Central este miércoles, que alcanzaron los USD 42.231 millones, el stock más alto desde el 5 de agosto pasado, casi dos meses atrás,

“Toda la subida de reservas de hoy se explica por la vuelta de los movimientos de bancos que compensan las salidas de los últimos días de septiembre. Son dólares que los bancos mueven a sus corresponsales en el exterior y luego regresan”, puntualizaron a Infobae desde la entidad monetaria.

Una fuerte liquidación de dólares de exportaciones agrícolas, tras una quita temporal de retenciones que representó el ingreso inmediato de cerca de 7.000 millones de dólares, y el apoyo brindado por Estados Unidos con la negociación de un swap de monedas por 20.000 millones de dólares parecían consistir fundamentos sólidos para aplacar la presión alcista sobre el dólar y habilitar a la vez compras de reservas a cuenta del Tesoro. El martes, este movimiento aportó compras oficiales netas de USD 30 millones, con impacto marginal en los activos del Central.

En septiembre los exportadores de oleaginosas y cereales liquidaron un total de USD 7.107 millones, un aumento del 187% interanual. Este fuerte incremento estuvo impulsado por la eliminación temporal de las retenciones, con un tope de USD 7.000 millones de liquidaciones. Bajo el esquema, el 90% de las ventas debía liquidarse dentro de los tres días posteriores a la registración. Del total, USD 6.300 millones correspondió a esta medida, de los cuales, el tesoro absorbió cerca de USD 2.200 millones, una cifra inferior a lo previsto, dado el costo fiscal de la iniciativa.

Por su parte, el Banco Central volvió a implementar trabas en el mercado de cambios por lo que los compradores de dólar oficial no pueden operar por 90 días con el mercado denominado ‘Contado con Liquidación’ o ‘MEP’ y viceversa para evitar negocios especulativos.

El martes el torniquete a la demanda de dólares se ajustó después de que el Banco Central impulsó que las billeteras virtuales dejen de vender dólar oficial a sus clientes, lo que impactó básicamente sobre dos compañías: Mercado Pago y Cocos Capital.

“El entusiasmo inicial terminó algo desinflado por las limitaciones de la situación y las perspectivas políticas, pero se pudo volver a acumular reservas corrientes lo que consideramos que es un paso indispensable en un eventual proceso de recuperación”, estimó VatNet Financial Research.

“La semana pasada el Tesoro habría comprado más de mil millones de dólares del agro, recuperando así lo perdido en las intervenciones de la semana previa”, recordó Roberto Geretto, economista de Adcap Grupo Financiero. “Esto parece ser un cambio de paradigma, donde antes el Gobierno priorizaba siempre un dólar más bajo. Así, la nueva postura es priorizar la actividad y sector externo por sobre una inflación menor al 2% mensual”, estimó.

“Si no surgen más novedades y sin correcciones antes de las elecciones todo hace esperar jornadas difíciles”, estimó el economista Pablo Moldovan, director de C-P Consultora. “Tras tres ruedas en que se ‘testeó’ el techo de la banda, el Gobierno tuvo que recurrir a un rescate de EEUU y medidas de emergencia. La inestabilidad del dólar podría golpear de vuelta las cotizaciones financieras y sostener este esquema hasta octubre tiene implícito un tránsito bastante turbulento”, añadió.

“Se observan crecientes señales de una mayor búsqueda de cobertura, no sólo de los exportadores sino también de inversores ante la antesala electoral y la baja de tasas del BCRA, por lo cual se especula que el ‘piso’ a corto plazo ya estaría muy cerca”, estimó el economista Gustavo Ber.

Corporate Events,South America / Central America,BUENOS AIRES

ECONOMIA

Supermercados liquidan notebooks desde $299.999 y cuotas sin interés

Varias cadenas de supermercados lanzaron promociones en notebooks, netbooks, monitores y accesorios de informática con descuentos que alcanzan hasta el 48%, según cada producto y modalidad de pago. Las ofertas están disponibles en sucursales físicas y tiendas online de Carrefour, Jumbo y ChangoMás, e incluyen opciones de financiación en cuotas sin interés con tarjetas seleccionadas y créditos propios de cada cadena.

Las promociones abarcan equipos de entrada con procesadores Intel Celeron y configuraciones básicas de memoria y almacenamiento, así como notebooks con procesadores Intel Core i5 y AMD Ryzen 7. También se incluyen monitores Full HD y modelos UHD 4K con funciones Smart.

A continuación, el detalle de los productos informados por cada cadena, con precios vigentes al momento de la publicación y condiciones específicas de pago.

Ofertas en Carrefour: notebooks con rebajas de hasta 49%

En Carrefour se informaron descuentos de hasta el 49% en notebooks seleccionadas y promociones en accesorios. Entre los equipos destacados figura la Notebook Lenovo 15 con procesador Intel Celeron N4500, 4 GB de RAM y 128 GB SSD (modelo 82LX00E), con 27% de descuento. El precio promocional es de $499.000 sobre un valor regular de $689.000, con la posibilidad de abonar en 9 cuotas sin interés mediante Mi Carrefour Crédito.

La Notebook EXO RM84 de 14 pulgadas con Intel Celeron, 4 GB de RAM y 128 GB SSD con Windows 11 presenta un 19% de descuento. Su precio es de $369.999 frente a $459.999, con 9 cuotas sin interés con Mi Carrefour Crédito.

La Notebook Lenovo V15 de 15,6 pulgadas con procesador Ryzen 3, 16 GB de RAM y 512 GB SSD Gen 4, sin sistema operativo Windows, se ofrece a $1.064.630,84 sin descuento, con 3 cuotas sin interés.

Entre los modelos con mayor porcentaje de rebaja se encuentra la Notebook HP 15-fc0235la con procesador Ryzen 3, 8 GB de RAM y 512 GB SSD con Windows 11, que registra 49% de descuento. El precio promocional es de $831.999 sobre un valor regular de $1.639.999, con pago contado.

También se informó un 48% de descuento en la Notebook ASUS Vivobook Go 14″ HD con Intel Celeron, 4 GB de RAM y 128 GB SSD con Windows 11, a $819.999 frente a $1.599.999, con pago contado.

Otros equipos con rebajas incluyen:

- Notebook Exo 14″ Intel Celeron N4020 4 GB 128 GB SSD RX38 con Windows 11: 34% de descuento, $299.999 (precio regular $459.999), pago contado.

- Netbook Exo 11″ Intel Celeron N4020 8 GB RAM 480 GB SSD con Linux RM255: 30% de descuento, $419.999 (precio regular $599.999), pago contado.

- Notebook Exo 14″ Intel Celeron N4020 4 GB 128 GB SSD R34 con Windows 11: 28% de descuento, $329.999 (precio regular $459.999), con 3 cuotas sin interés mediante Mi Carrefour Crédito.

- Notebook Exo R38 AMD Ryzen 3 8 GB RAM 480 GB SSD 15,6″ con Windows 11: 10% de descuento, $849.999 (precio regular $949.999), con 6 cuotas sin interés.

En accesorios, el combo HyperX que incluye auricular Cloud III y mouse Pulsefire Haste 2 tiene 45% de descuento, con un precio de $273.999 sobre $499.999. También se ofrece un combo de notebook HP Gaming 15 más mochila HyperX Delta con 40% de descuento, a $2.172.999 desde $3.649.999, con pago contado.

Ofertas en Jumbo: monitores y notebooks con rebajas del 15%

En Jumbo las promociones incluyen monitores y notebooks seleccionadas.

El monitor LG 27″ LED modelo 27MS500 Full HD con HDMI tiene un 15% de descuento. El precio informado es de $254.999,15 sobre un valor regular de $299.999, con pago contado.

El monitor LG 24″ LED 24MS500 Borderless 100 Hz también presenta 15% de descuento, a $212.499,15 frente a $249.999, con pago contado.

En notebooks, la HP 250 G10 de 15 pulgadas con procesador Intel i3-N305, 8 GB de RAM y 512 GB SSD con Windows 11 cuenta con 10% de descuento. El precio es de $899.999,10 sobre $999.999, con pago contado.

Por su parte, la Notebook Acer 15,6″ FHD LED con 16 GB de RAM y 512 GB SSD se comercializa a $1.499.999 sin descuento, con pago contado.

Ofertas en ChangoMás: hasta 12 cuotas sin interés con tarjetas bancarias

En ChangoMás las promociones se concentran en notebooks de la línea HP Pavilion y un monitor Samsung Smart.

La Notebook HP Pavilion 15,6″ con procesador Intel Core i5, 8 GB de RAM y 512 GB SSD con Windows 11 (modelo 91S43LA) tiene 10% de descuento. El precio es de $1.079.999 sobre $1.199.999. Se puede abonar hasta en 12 cuotas sin interés con tarjetas Visa y Mastercard, y hasta 6 cuotas sin interés con tarjeta Naranja.

La versión HP Pavilion 15,6″ con procesador AMD Ryzen 7, 8 GB de RAM y 512 GB SSD (modelo A4HB8LA) también presenta 10% de descuento, a $1.322.999 desde $1.469.999, con las mismas condiciones de financiación.

Otra variante HP Pavilion 15,6″ con Intel Core i5 (modelo EG2512LA) se ofrece con 10% de descuento a $1.223.999 sobre $1.359.999, con hasta 12 cuotas sin interés con Visa y Mastercard y 6 cuotas sin interés con Naranja.

En monitores, el Samsung Smart Monitor M7 de 32 pulgadas UHD 4K con funciones Smart TV registra 10% de descuento. El precio informado es de $899.999 sobre $999.999, con hasta 12 cuotas fijas.

Condiciones de pago y vigencia

Las condiciones de financiación varían según la cadena y el medio de pago. En el caso de Carrefour, varias promociones están asociadas a Mi Carrefour Crédito y contemplan planes de 3, 6 o 9 cuotas sin interés. En ChangoMás, las cuotas sin interés dependen del uso de tarjetas Visa, Mastercard o Naranja. En Jumbo, las ofertas informadas corresponden a pago contado.

Las promociones pueden estar sujetas a disponibilidad de stock y vigencia determinada por cada empresa. Los precios consignados corresponden a los valores informados por las cadenas al momento de la publicación.

Con estas campañas, las principales cadenas de supermercados amplían su oferta en el segmento de tecnología de consumo, incorporando equipos de informática, monitores y accesorios con distintos niveles de descuento y opciones de financiación.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,supermercados,coto,carrefour,notebooks

ECONOMIA

Dólar e inflación: a cuánto llegarán a fin de 2026, según los principales analistas locales y extranjeros

El arranque de 2026 exhibe un escenario dispar entre la evolución del dólar y la inflación en Argentina. Mientras la divisa estadounidense cotiza por debajo del nivel con el que cerró el año anterior, el índice de precios al consumidor retomó impulso y se ubica nuevamente cerca del 3% mensual. Esta diferencia obliga a monitorear de cerca el riesgo de atraso cambiario o, en sentido inverso, la persistencia de una inflación elevada en dólares.

En este contexto, las principales consultoras locales e internacionales actualizaron sus estimaciones para los próximos dos años. Los últimos relevamientos muestran pocos cambios respecto a las proyecciones de diciembre, lo que sugiere cierta estabilidad en las expectativas del mercado.

El informe más reciente de LatinFocus señala que el consenso de analistas apunta a una desaceleración inflacionaria, aunque persisten presiones derivadas tanto del esquema cambiario como del ritmo de depreciación del peso. Si bien el índice de precios mantiene una tendencia a la baja en términos interanuales, los datos de los últimos meses muestran una aceleración.

Según el reporte, la inflación “registró una marcada disminución en comparación con el año anterior. Se espera que la inflación siga disminuyendo en los próximos trimestres gracias a la contención del gasto público, la mejora de la competencia en el mercado y la flexibilización de las restricciones a las importaciones. Sin embargo, la fuerte depreciación de la moneda, sumada a la reducción de los subsidios, aumentará la presión alcista”. Las proyecciones sitúan la inflación promedio en 25,4% para 2026, 1,4 puntos por encima del cálculo previo, y en 15,7% para 2027, con un leve ajuste al alza respecto a la estimación de enero.

En cuanto al dólar, el reporte advierte que la apreciación del peso —es decir, un dólar que avanza menos que la inflación o incluso retrocede en términos nominales— intensifica la presión sobre los precios de bienes transables y productos importados.

“El Banco Central permite la depreciación del peso dentro de una banda indexada a la inflación pasada, una medida que busca evitar una apreciación real. El peso se cotizó a 1.432,90 pesos argentinos por dólar estadounidense el 6 de febrero, con una apreciación intermensual del 2,4%. El tipo de cambio del mercado paralelo se cotizó a 1.435 pesos argentinos por dólar estadounidense el 6 de febrero, con una apreciación intermensual del 5,9%. Se prevé que ambos tipos de cambio se debiliten para finales de 2026. Los panelistas de FocusEconomics prevén que el peso cierre 2026 en 1.728,60 pesos argentinos por dólar estadounidense y 2027 en 1.947,4 pesos argentinos por dólar”, puntualizó el estudio. Estas cifras implican leves correcciones a la baja frente a los informes de meses anteriores.

El comportamiento del tipo de cambio aparece como un factor central para explicar la dinámica de precios. El Banco Central viene aplicando desde 2026 un esquema que permite que la cotización del dólar aumente dentro de una franja ajustada por la inflación reciente, con el objetivo de evitar desfasajes cambiarios. No obstante, el consenso de LatinFocus prevé que el dólar avanzará 18,8% en 2026 —desde los $1.455 del cierre de 2025—, un ritmo menor que el de la inflación proyectada.

En paralelo, el informe destacó que “la actividad económica cayó un 0,3% interanual en noviembre, tras un incremento del 3,2% en octubre. El dato de noviembre fue el más bajo desde septiembre de 2024. En comparación con los datos del mes anterior, los datos de noviembre se moderaron en la manufactura (-8,2% interanual frente al -2,7% de octubre), la construcción (-2,3% frente al +5,3% de octubre) y el transporte y las comunicaciones (+1,8% frente al +2,5% de octubre). Por el contrario, los datos de la agricultura (+10,5% frente al +3,1% de octubre) y la hostelería (+0,3% frente al -0,4% de octubre) repuntaron. En términos intermensuales, la actividad económica disminuyó un 0,3% en noviembre, tras una caída del 0,4% en el mes anterior”.

Para adelante, la recuperación del salario real y tasas de interés más bajas podrían impulsar el consumo privado, mientras que la inversión mejoraría con el resultado de las elecciones de medio término y proyectos bajo el programa RIGI. “Nuestro consenso: Los panelistas de FocusEconomics prevén una expansión del PIB del 3,2% en 2026, sin cambios respecto al mes anterior, y del 3,2% en 2027″, concluyó el informe.

ECONOMIA

En medio del debate por la reforma laboral, cierra la mayor fabricante de neumáticos del país

El 12 de febrero pasado, se llevó a cabo una asamblea de accionistas convocada por el directorio de Fate casi de manera urgente.

La orden del día de esa reunión, que se llevó a cabo a las 15 horas en la sede social de la principal fabricante de neumáticos del país en la calle Marcelo T. de Alvear 590, 3er. piso, se centró en el análisis de la situación de la actividad de la sociedad.

También se realizó un análisis económico, financiero y comercial y se propusieron una serie de medidas para mantener la actividad de la compañía, fuertemente afectada por una crisis productiva derivada de la apertura de las importaciones.

De hecho, una de las propuestas se basaba en requerimientos de contribuciones financieras a ser realizadas por los accionistas pari passu en proporción a sus tenencias accionarias, incluido un aumento de capital por hasta el equivalente a u$s45 millones.

Sin embargo, la compañía que preside Aberto Martinez Costa y que forma parte del pool de activos de la familia Madanes Quintanilla, no recibirá esos fondos.

Sus ejecutivos decidieron tomar una medida mucho más drástica como es el cierre de la planta industrial ubicada en la localidad de Virreyes, del partido bonaerense de San Fernando.

Medida sorpresiva

De hecho, los 900 trabajadores del establecimiento están siendo informados por estas horas sobre la medida, al igual que los representantes del gremio al que pertenecen y las principales autoridades del gobierno nacional.

Por lo menos así se desprende de una carta pública enviada por el directorio de Fate a los medios de comunicación para anunciar oficialmente el cese de sus actividades, en medio del debate sobre la reforma laboral, cuyo proyecto de ley ya tiene media sanción del Senado y está a punto de iniciarse el debate en la Cámara de Diputados de la Nación.

«A lo largo de más de ocho décadas FATE construyó un liderazgo industrial sustentado en la inversión permanente, el desarrollo tecnológico de avanzada y un compromiso inquebrantable con la calidad», sostiene la nota.

La empresa también asegura haber sido la primera empresa en abastecer neumáticos radiales a la plataforma automotriz local y el único productor nacional de neumáticos radiales para transporte, consolidando además una fuerte presencia exportadora en mercados como Europa, Estados Unidos y América Latina.

Para justificar en parte la medida, sus ejecutivos explican que «los cambios en las condiciones de mercado nos obligan a encarar los desafíos futuros desde un enfoque diferente, sin dejar de valorar la vocación industrial que nos ha definido siempre durante todo este tiempo».

Fin de una etapa

Con este sintético comunicado, se da por finalizada una era en la industria local de neumáticos, teniendo en cuenta que Fate es una empresa de capitales argentinos que durante más de 80 años generó empleo, desarrolló proveedores locales, exportó tecnología y contribuyó al entramado productivo del país.

Si bien se trata de una decisión sorpresiva y que causará un fuerte impacto tanto económico como político, la situación de la empresa venía siendo crítica y lo que comenzó como un conflicto gremial recurrente derivó en una crisis estructural que combina factores económicos internos, competencia externa y una caída estrepitosa del consumo.

De hecho, en mayo de 2024, la empresa sacudió el sector al anunciar el despido de 97 trabajadores de su planta en San Fernando.

En ese momento, justificó esta decisión basándose en una «pérdida de competitividad» insostenible y la fábrica pasó de trabajar en un esquema de siete días a la semana a uno de cinco, eliminando los turnos de los fines de semana.

Sin embargo, este paliativo no parece haber sido suficiente y el establecimiento no pudo recuperar sus niveles de producción al punto que se mantuvo operando a niveles significativamente inferiores a su capacidad instalada debido a la falta de demanda derivada de varios factores como la recesión económica que ha golpeado de frente al sector automotriz.

Tormenta perfecta

Con menos ventas de autos 0km y una extensión forzada de la vida útil de los neumáticos usados por parte de los consumidores, la demanda local se desplomó.

En ese contexto, desde el directorio de Fate y desde el seno de la propia familia Madanes Quintanilla (dueños también de Aluar), se sostuvo que producir en Argentina era mucho más caro que en la región debido a los altos impuestos a la producción y los elevados costos laborales, no solo por salarios, sino por la alta litigiosidad y los convenios colectivos que la empresa considera «rígidos».

A este combo se le sumaron dificultades históricas para importar materia prima y el costo de la energía, así como la apertura de las importaciones a partir de medidas que fueron tomadas por por el Gobierno para facilitar el ingreso de neumáticos importados, especialmente de China y Brasil.

Mientras que para el consumidor esto puede significar precios más bajos, para la industria nacional representa una competencia que no pueden equiparar en costos de escala.

En ese contexto, la relación entre la empresa y el Sindicato Único de Trabajadores del Neumático Argentino (SUTNA) comenzó a tensarse cada vez más y es de esperar que, con el cierre de la producción, la situación empeore.

El sindicato sostiene que la crisis de Fate es una «maniobra empresarial» para flexibilizar las condiciones de trabajo y que la empresa ha acumulado ganancias extraordinarias en años previos que deberían cubrir este bache.

Con las persianas ya bajas en el medio de un fuerte debate sobre la nueva ley laboral y el anuncio de paro nacional decretado por la CGT, el escenario de este conflicto tendrá todavía un mayor impacto tanto social, como económico y político con derivaciones a esta hora impensadas.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,fate,madanes quintanilla,virreyes,senado,neumático argentino,américa latina,aluar

POLITICA1 día ago

POLITICA1 día agoCristian Ritondo: “Vamos a apoyar la ley de modernización laboral, pero no el régimen de licencias por enfermedad”

POLITICA3 días ago

POLITICA3 días agoUno de los jefes de la CGT adelantó que convocarán a un paro general por la reforma laboral: “Trabajaremos para que sea una gran huelga”

POLITICA14 horas ago

POLITICA14 horas agoReforma laboral bomba: menos indemnización, más horas y despidos más fáciles — el cambio que puede sacudir el empleo en Argentina