ECONOMIA

Fuerte respaldo: el FMI y EE.UU. ya coordinan un «plan de asistencia financiera» para Argentina

Una clara muestra de apoyo internacional al plan económico de Javier Milei llegó este viernes desde Washington. La directora gerente del Fondo Monetario Internacional (FMI), Kristalina Georgieva, reveló que mantuvo una conversación «muy buena» con Scott Bessent, secretario del Tesoro de Estados Unidos y uno de los hombres de máxima confianza del presidente Donald Trump, para coordinar la asistencia financiera hacia la Argentina.

El mensaje, difundido a través de la cuenta oficial de Georgieva en X (ex Twitter), ratifica que Washington trabaja en «amplios planes de asistencia financiera» para respaldar al país, incluyendo un mecanismo clave: el uso de las tenencias estadounidenses de Derechos Especiales de Giro (DEG), la moneda del FMI.

Fuerte respaldo del FMI y Estados Unidos al Gobierno de Javier Milei

«Muy buena llamada con @SecScottBessent sobre la coordinación del apoyo a las reformas integrales de Argentina», escribió la titular del Fondo. La referencia a Bessent cobra especial relevancia, dado que no se trata ya de un futuro funcionario, sino del propio secretario del Tesoro en funciones bajo la administración Trump, lo que eleva el rango político del respaldo.

En el mismo mensaje, Georgieva agregó: «Discutimos los amplios planes de Estados Unidos para la asistencia financiera, incluido el uso de las tenencias estadounidenses de DEG».

El mensaje de la titular del FMI Kristalina Georgieva

Los Derechos Especiales de Giro (DEG o SDR, por sus siglas en inglés) son un activo de reserva internacional emitido por el FMI. Que Estados Unidos ponga a disposición sus propios DEG para apuntalar la estabilidad financiera argentina implica un gesto contundente, con un potencial alivio inmediato para las reservas del Banco Central y un refuerzo de confianza para los mercados.

Estados Unidos cuenta con un importante stock de DEG dentro del FMI. Ese capital podría ser prestado o cedido directamente a la Argentina.

Lo que todavía no está del todo definido es si el acuerdo se estructuraría como un entendimiento directo con Washington o bajo el paraguas del Fondo. En la práctica, se perfila un esquema a tres bandas: Estados Unidos transferiría parte de sus DEG para reforzar la asistencia que el FMI ya otorga a la Argentina. No sería un préstamo adicional, pero permitiría sumar recursos frescos provenientes del gobierno norteamericano, según explican voces con experiencia en tratativas pasadas con el organismo.

El funcionamiento es claro: el FMI actúa como custodio de los DEG de cada país miembro. Por lo tanto, para que Argentina acceda a las tenencias estadounidenses, es imprescindible la autorización del propio gobierno de Donald Trump. El mensaje de Georgieva en redes sociales deja entrever que ese aval político ya está en camino.

El mensaje de Georgieva se inscribe en la ronda de negociaciones que mantiene el gobierno argentino para avanzar hacia un nuevo acuerdo con el organismo. «Espero con interés las conversaciones con las autoridades argentinas en los próximos días», concluyó la directora del FMI.

Se trata, hasta el momento, de la señal más explícita y coordinada de respaldo entre Washington y el Fondo a la estrategia de reformas que impulsa Milei. En los mercados, el gesto fue interpretado como un espaldarazo clave en medio de la presión cambiaria y de la necesidad urgente de recomponer reservas internacionales.

Viaje de Javier Milei y reuniones con Trump y Bessent

En las últimas semanas, el Gobierno apeló a tres cartas fuertes para contener el valor de la divisa en un escenario de alta volatilidad cambiaria. Esas tres cartas son: el anuncio de un nuevo viaje del presidente Javier Milei a Estados Unidos el 14 de octubre para cerrar el mega acuerdo financiero por 20.000 millones de dólares comprometido por el presidente de ese país, Donald Trump, y su secretario del Tesoro, Scott Bessent, en la reunión de la ONU; la eliminación temporal de retenciones a las exportaciones del agro hasta cubrir el cupo de 7.000 millones de dólares; y las compras de una gran parte de esos dólares por parte del Tesoro para luego venderlos en bloques en el mercado oficial de cambios (MULC).

En esa reunión bilateral de la ONU, Trump y Bessent se comprometieron a otorgar fondos al Gobierno de Javier Milei a través del Fondo de Estabilización Cambiaria (EFC), similar al que el Tesoro estadounidense brindó a México en 1995.

Por lo que pudo saber iProfesional, Milei viajaría el lunes 13 por la tarde o a última hora para aterrizar en la mañana del martes 14 en Washington.

Milei y su comitiva, aun sin confirmar, se alojarían en la casa de huéspedes de Trump, probablemente hasta el jueves 16 o viernes 17 de octubre.

Todavía ni la Casa Rosada ni Cancillería confirmaron la agenda, ya que Milei tenía previsto cerrar el Coloquio de IDEA en Mar del Plata, que finaliza el viernes 17 al mediodía.

El nuevo tuit de apoyo al Gobierno de Javier Milei, publicado el miércoles pasado desde la cuenta de X del secretario del Tesoro estadounidense, Scott Bessent, y sus posteriores declaraciones a una cadena televisiva, muestran no solo el respaldo sino también la preocupación del Gobierno de Donald Trump ante la posibilidad de que la situación económico-financiera de Argentina se complique más antes de las elecciones nacionales del 26 de octubre. Esto derivó en un viaje no programado para hoy del ministro de Economía, Luis Caputo, el titular del BCRA, Santiago Bausili, y parte del equipo económico.

«Ayer tuve una llamada muy positiva con el ministro Luis Caputo de Argentina», informó Bessent en el inicio de su posteo de ayer en la red social X. Y agregó: «Después de un intenso trabajo desde la reunión de Trump con el presidente Milei en Nueva York, en los próximos días espero que el equipo del ministro Caputo venga a DC para avanzar significativamente en nuestras discusiones en persona sobre las opciones para brindar apoyo financiero».

Opciones de financiamiento en negociación con EE.UU.

Bessent informó, además, que en las conversaciones mantenidas en estos días con ministros de Finanzas del G7 enfatizó la importancia de que las políticas de Milei sean exitosas, tanto para Argentina como para la región. Y cerró con un mensaje de apoyo: «El Tesoro está totalmente preparado para hacer lo que sea necesario y continuaremos observando de cerca los acontecimientos».

De acuerdo con lo que pudo saber iProfesional, rumores provenientes de operadores de bancos de Wall Street adelantaron que se estarían negociando tres alternativas con el Tesoro de Estados Unidos que podrían combinarse. Sin embargo, Bessent aclaró ayer que ya está dispuesto un swap por 20.000 millones de dólares.

Entre estas opciones se destacan:

- Un swap de monedas por 20.000 millones de dólares.

- Compra de deuda pública argentina en mercado secundario.

- Compra de deuda pública argentina en mercado primario.

En el primer caso, existiría el condicionamiento del Gobierno de Trump para que Argentina abandone el swap con China por 18.000 millones de dólares, de los cuales están activados unos 5.000 millones. Lo importante de esta opción es que no implica endeudamiento neto, sino una línea de crédito abierto del Tesoro que Argentina podrá utilizar en la medida que necesite los dólares.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,fmi,estados unidos,javier milei

ECONOMIA

Cómo exportar: guía práctica para pyme desde el diagnóstico hasta la primera Factura E

Exportar desde Argentina implica una combinación de diagnóstico interno, definición estratégica y cumplimiento de requisitos técnicos. Aunque el proceso suele asociarse a grandes empresas o productos premium, especialistas y organismos oficiales coinciden en que todas las empresas pueden exportar, siempre que ordene previamente su oferta, comprenda los mercados de destino y avance de manera estructurada.

“La preparación se tiene que dar antes de salir a vender al exterior. Quién improvisa pierde, y pierde mucho dinero”, dijo a Infobae Martín Clement, Socio Gerente en Clément Comercio Exterior.

Según el especialista, ingresar al mercado global es como entrar en un “comercio extremo” que exige estar bien guiado y con los impuestos al día.

El primer paso no está fuera del país, sino dentro de la propia empresa. “Antes de mirar al mundo, una empresa se debe mirar a sí misma”, explica Luciano Romero, Program Manager y Delivery Manager de Agilnex (ProMendoza), al referirse a la etapa inicial de autoevaluación.

Este diagnóstico permite conocer si la organización está en condiciones de cumplir con pedidos sostenidos. “Se analiza la capacidad productiva, la calidad y estandarización. Se debe evaluar también cómo está financieramente la empresa y los recursos humanos disponibles”, destaca Romero.

El primer error es salir a buscar clientes sin poder cumplir después con los pedidos. Esto ocurre cuando empresas se inscriben en ferias sin haber validado su estructura productiva (Romero)

“El primer error es salir a buscar clientes sin poder cumplir después con los pedidos. Esto ocurre cuando empresas se inscriben en ferias sin haber validado su estructura productiva”, advierte.

Romero dijo a Infobae que exportar no es sinónimo de exclusividad: “Muchas veces se piensa que la exportación es solo para productos premium, pero el mundo compra de todas las calidades. Siempre hay un cliente para cada producto”.

La internacionalización requiere que el empresario deje de lado la improvisación. Clement destaca que, si bien el productor conoce su mercadería, la exportación es una venta técnica que demanda el manejo de conceptos específicos.

“La parte más dura del comercio exterior requiere dominar ciertos conceptos que, en una feria, el cliente potencial va a preguntar. Hay que ir con una propuesta semiarmada”, explica Clement.

En este punto, la planificación se vuelve un activo estratégico. Según Martín Clement, el exportador novato suele intentar delegar procesos críticos, pero hay aspectos que el dueño o gerente debe conocer de primera mano. “Planificar en esto es muy importante, pero para planificar hay que conocer. Improvisar en comercio exterior puede salir muy caro. Es entrar en un mundo nuevo, más complejo que el comercio doméstico”, sentencia.

Una vez realizado el diagnóstico interno, el siguiente paso es definir el mercado. Luciano Romero resalta: “Muchas historias comienzan definiendo el destino primero y eso está mal. Hay que evaluar con quién intercambia productos Argentina hoy. Es mucho más difícil ser los primeros en exportar”.

Al definir el mercado, es recomendable analizar variables como:

- Aranceles y acuerdos comerciales: Evaluar si el producto ingresa con beneficios por acuerdos como el Mercosur.

- Estacionalidad del consumo: Entender cuándo el mercado destino demanda el producto (clave en frutas o moda).

- Hábitos culturales: “Hay que estar abierto a que el producto puede cambiar para adaptarse mejor al cliente afuera”, afirma Romero.

Cuestiones como el envase, el etiquetado y la vida útil son determinantes. Por ejemplo, el consumo de miel en Estados Unidos difiere drásticamente del resto del mundo, lo que obliga a repensar formatos y canales. “No todo producto que funcione de manera local va a funcionar afuera”, advierte el especialista de ProMendoza.

Más allá de la estrategia, existen pasos obligatorios ante los organismos de control argentinos. El cronograma oficial y los especialistas coinciden en la siguiente hoja de ruta técnica:

1. Inscripción y registro aduanero. Es el paso inicial obligatorio ante la Agencia de Recaudación y Control Aduanero (ARCA). Para ello, la empresa debe tener CUIT activo, clave fiscal nivel 3 y estar inscripta en el Registro de Importadores y Exportadores. Estar al día con las obligaciones fiscales es la “llave de entrada” al sistema.

2. Clasificación arancelaria: el ADN del producto. Consiste en asignar al producto un código numérico internacional. De esta clasificación dependen:

- Los derechos de exportación (impuestos).

- Los reintegros (devolución de impuestos internos).

- Las intervenciones de terceros organismos (Senasa, INAL, etc.). “Inscribirse es el paso uno. Después hay que hacer una adecuada clasificación arancelaria”, resume Romero.

3. Intervención de organismos sanitarios (Senasa). Si el producto es de origen animal o vegetal, o se trata de alimentos procesados. Se debe cumplir con:

- Habilitación de establecimientos: Los depósitos o plantas deben estar registrados bajo la Resolución Senasa 108/2010.

- Certificado Sanitario Internacional (CSI): Se tramita para cada envío a través de la Ventanilla Única de Comercio Exterior (VUCE). “No son trabas, son pasos necesarios. Que no los piensen como que no los van a dejar exportar”, aclara Romero para desmitificar la burocracia sanitaria.

4. Documentación de embarque y la Factura E. Para formalizar la salida, se requiere confeccionar la Factura de Exportación (E) y la Lista de Empaque. El Despachante de Aduana es quien oficializa el Permiso de Embarque ante el Sistema Malvina, permitiendo que la mercadería sea verificada por el servicio aduanero.

El capítulo logístico es donde muchas pyme enfrentan sus mayores desafíos.

Martín Clement es tajante: “El tema logístico es otro capítulo. No es lo mismo vender un palet que un contenedor completo. Los costos asociados y la logística son diferentes”. En este punto, es vital reunirse con agentes de carga y transportistas internacionales para optimizar los fletes.

Para regular estas operaciones se utilizan los Incoterms (cláusulas de comercio internacional). Los más comunes son:

- FOB (Free on Board): El exportador entrega la mercadería sobre el buque.

- CIF (Cost, Insurance and Freight): El exportador paga el flete y el seguro hasta el puerto de destino.

- FCA (Free Carrier): El exportador entrega en un punto acordado (útil para transporte multimodal). “Eso es super básico. Se fijan las responsabilidades y los riesgos de cada parte”, explica Clement.

El escenario para exportar ha tenido giros importantes en los últimos meses. Martín Clement destaca una tendencia hacia la desburocratización. “En general, todo se ha simplificado a todo nivel respecto de lo que era el anterior gobierno. En cuanto a las importaciones, se han simplificado los reglamentos técnicos, lo cual favorece a quienes necesitan insumos para producir y exportar”, comenta.

Un alivio fundamental para la competitividad regional ha sido la eliminación de los Derechos de Exportación -DEX- (Clement)

Un alivio fundamental para la competitividad regional ha sido la eliminación de los Derechos de Exportación (DEX). “Lo que ha pasado es que se han eliminado, en la mayoría de los productores regionales, los Derechos de Exportación. Eso simplifica la operativa bastante, pero siguen los controles de siempre”, dijo Clement.

La quita de estos impuestos permite que productos como el vino, las frutas y los manufacturados industriales lleguen al exterior con precios más competitivos.

No recorrer el camino en soledad es una de las recomendaciones más recurrentes. Programas como Agilnex, desarrollado por ProMendoza, proponen una lógica de “agilismo” para pyme. “Exportar implica pasos que no son secuenciales. Nosotros integramos el agilismo, entendido como liviano, no rápido o veloz”, explica Luciano Romero.

El enfoque apunta a que las empresas no se paralicen ante planes quinquenales rígidos. El objetivo es “ajustarse rápido a los cambios para poder hacer virajes ágiles y no pasarnos de largo”. A través de un “plan mínimo viable”, las pyme identifican un destino y lo testean. “El plan y el mercado se van hablando en el camino”, señala.

Finalmente, la imagen institucional juega un rol decisivo. Romero enfatiza que, antes de contactar a un importador, la empresa debe “limpiar su casa digital”. “Es fundamental tener una página web”, plantea.

Exportar desde cero es un proceso de transformación interna que trasciende la simple venta de un producto. Exige ordenar la administración, profesionalizar la logística y adoptar una mentalidad de largo plazo. “Cualquiera puede vender afuera. Lo difícil es sostenerlo”, resume Romero, haciendo hincapié en que cada venta impacta en la “Marca Argentina”.

Cada venta impacta en la Marca Argentina (Romero)

A pesar de la volatilidad global y los cambios en mercados como Estados Unidos o la Unión Europea, el camino de la internacionalización se presenta hoy más accesible gracias a la simplificación de trámites y el acompañamiento institucional.

Martín Clement concluye: “La clave está en la preparación: El que improvisa pierde, pero el que planifica y conoce los procedimientos puede convertir la exportación en el motor de crecimiento de su empresa”.

arm,background,beautiful,beauty,business,business success,businesswoman,closeup,concept,creative,cropped,efficient,employee,expression,fine,formal,generation,grey,growing,hand,handshake,job,leader,life,lifestyle,man,manager,occupation,people,posing,race,shaking,shot,solid,stylish,suit,team,two,union,wearing,woman,work,working,young

ECONOMIA

Empresa de seguros, bajo la lupa: tiene 15 días para demostrar que puede pagar sus deudas

Aseguradoras bajo la lupa. Como viene señalando iProfesional, la actividad de los reguladores del sector asegurador no se detienen. Y, no lo hacen, ni con propios o extraños a la gestión libertaria de Javier Milei. Porque el titular de Libra Seguros, Gabriel Bussola, tiene buena sintonía con las ideas de Javier Milei.

Sin embargo, el Boletín Oficial publicó la resolución de la Superintendencia de Seguros, que inhibió bienes de Libra Seguros por observaciones contables y le exigió balances rectificados y un plan de saneamiento para sostener su capital.

Libra Seguros, bajo la lupa: tiene 15 días para respaldar su patrimonio

La empresa Libra Compañía Argentina de Seguros S.A. tendrá quince días corridos para responder todas las observaciones que le realizaron los reguladores y que se leen en el expediente. La principal preocupación de las autoridades conducidas por el superintendente, Guillermo Plat, pasa por «las diferencias detectadas en la valuacion de las reservas de siniestros pendientes en juicio».

En ese sentido se resolvió verificó, «una situación deficitaria por PESOS UN MIL NOVECIENTOS NOVENTA Y CUATRO MILLONES DOSCIENTOS OCHENTA Y NUEVE MIL OCHOCIENTOS CUARENTA Y SEIS ($ 1.994.289.846).Y, se intimó a «LIBRA COMPAÑÍA ARGENTINA DE SEGUROS S.A. (CUIT 30-71233282-0) a que, dentro del plazo de QUINCE (15) días corridos, presente los Estados Contables al 30 de septiembre de 2025 rectificados».

Además, de «requerir a LIBRA COMPAÑÍA ARGENTINA DE SEGUROS S.A. que, dentro del plazo de quince (15) días corridos de explicaciones y adopte las medidas para mantener la integridad del capital, a cuyo efecto deberá presentar un Plan de Regularización y Saneamiento», conforme el procedimiento previsto por el artículo 31 de la Ley N° 20.091.

Al tiempo que se prohibió a «LIBRA COMPAÑÍA ARGENTINA DE SEGUROS S.A. realizar actos de disposición respecto de sus inversiones, a cuyos efectos se dispone su inhibición general de bienes, debiéndose oficiar a las instituciones que corresponda, en la inteligencia de su debida toma de razón. Se deja expresa constancia de que dicha medida no alcanza a las cuentas corrientes bancarias».

En la empresa Libra aseguraron a iProfesional que la situación ya se corrigió y pronto se verá reflejada en la SSN. «La compañía ya ha regularizado esa situación en el cierre posterior, correspondiente al 31 de diciembre de 2025, reflejando la adecuación patrimonial y técnica en los términos requeridos».

Gabriel Bussola, un empresario con alto perfil en el sector

Gabriel Bussola es uno de los referentes empresariales del mundo asegurador que viene trabajando desde hace años en la cuestión del fraude contra las empresas del rubro. En algunas columnas de opinión publicadas el año pasado en la prensa argentina sostenía que la industria del juicio es uno de los principales problemas del país.

«Durante años, un entramado mafioso se infiltró en el sistema asegurador argentino. Bajo la fachada de estudios jurídicos o de profesionales de distintas disciplinas, se montaron verdaderas organizaciones delictivas dedicadas a fraguar siniestros y estafar a aseguradoras y asegurados por igual», afirmó a TN.

«Este fenómeno, conocido como ‘industria del juicio’, no solo degradó el funcionamiento del mercado: minó la confianza de millones de personas que, con buena fe, pagan su seguro cada mes», explicó el empresario. El problema es que ahora la SSN le llama la atención precisamente por las previsiones necesarias para operar en el mercado asegurador local.

Bussola forma parte de la Asociación de Aseguradores Argentinos y, en julio del año pasado, explicaba lo bien que estaba trabajando la Super que hoy sanciona su empresa. «Por eso, reconforta ver que, después de tanta desidia, hoy empieza a cambiar. Gracias a las recientes investigaciones, la intervención clara de la Superintendencia de seguros, la participación activa de la justicia y detenciones muestran que, cuando hay voluntad, el sistema puede actuar con eficacia. Pero sabemos que esto no alcanza. Se necesita firmeza, decisión política y un compromiso real con la legalidad, más allá de las ideologías o los vaivenes partidarios», para terminar con lo que el empresario denuncia como la industria del juicio que mina las posibilidades de la actividad aseguradora nacional.

Para Bussola, «es tiempo de dejar atrás la cultura del ‘vivo’. De reconstruir un mercado más justo, donde las aseguradoras cumplan su rol social con responsabilidad y donde los ‘caranchos’, sean del rubro que sean, enfrenten el único destino que les corresponde: el de la Justicia penal», cerraba vehementemente.

El seguro del automotor, cada vez más complicado

La crisis del seguro de vehículos se profundiza con esta novedad en Libra. Es un problema que crece con la caída de Orbis y La Nueva, que iProfesional viene reportando desde comienzos del 2025.

Varios directivos de empresas líderes que prefieren hablar con discreción explicaronibra compañía de seguros del automotor que hay varios motivos que terminan por derribar las operaciones de empresas presentes en todo el territorio nacional.

La caída de la actividad económica «se siente en varios clientes que no pueden pagar las pólizas que, tuvieron aumentos importantes porque subieron los valores de los vehículos asegurados. Muchos de ellos y, fundamentalmente, en el caso de ORBIS, relacionado con AMCA, la mutual de los taxistas, se utilizan para trabajar como servicio público de pasajeros».

«La verdad es que las pólizas aumentaron cerca de un 100% porque un auto que estaba valuado por $ 4 millones, hace un año, hoy, se incrementó a $8 millones. Pero el que contrata el seguro sigue teniendo el mismo auto en la puerta de su casa».

No sólo se trata de valores en ascenso de los usados y 0 km sino que los seguros son más onerosos por la cuestión de los repuestos, siempre caros, y un incremento de accidentes y siniestros viales que producen una judicialización que va en aumento y que lleva a muchos peritos a convencer a los jueces para que las empresas paguen resarcimientos millonarios.

Los «peritos locos» le dicen en las empresas del sector. Y, son un problema porque se acumulan las sentencias impagas que terminan derivando en liquidaciones forzosas de las empresas que no cumplen, y eso es lo que miran en la SSN.

Precisamente, el organismo de control sumó otra exigencia al actualizar los valores de indemnización por responsabilidad civil, cuando ocurre una muerte o una lesión, que pasó de $ 40 millones a $ 80 millones y «en las sentencias, usualmente, se baja el martillo por una cifra cercana a los 80 millones», comenta un directivo consultado.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,seguros,deuda

ECONOMIA

Preocupa la caída de las ventas de autos 0 km y se espera una derrumbe interanual de 25% para este mes

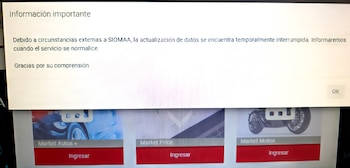

Las ventas de autos 0 km de febrero no arrancaron como el sector esperaba, después de alcanzar los 65.000 patentamientos en el primer mes del año. Pero no hay forma de saberlo con certeza, porque durante la última semana, ninguna terminal automotriz tuvo acceso a los datos del Sistema de Información On-Line del Mercado Automotor (Siomaa), entidad que trabaja en conjunto con la Asociación de Concesionarios de Automotores (Acara).

“No sabemos qué pasa que no tenemos información desde el viernes 6 de febrero, nunca nos había sucedido, así que tuvimos que volver al viejo sistema de consultas con los concesionarios para tomar el pulso de las ventas. Efectivamente, el mercado estuvo muy frío en las primeras dos semanas de febrero”, confirmaron desde una automotriz a Infobae.

La baja de ventas preocupa porque tras no conseguir igualar siquiera los casi 70.000 patentamientos de enero 2025, la vara sigue estando alta. Si bien febrero históricamente es un mes con menor cantidad de operaciones que enero, la cifra que debería superarse para recuperar parte de los 5.000 autos que no se vendieron en enero es de 44.569 unidades totales.

Hasta el 5 de febrero, último registro de ventas en el sistema, solo se habían recibido 6.500 altas de vehículos, lo que proyectando sobre los días hábiles que quedan del mes (que tiene dos días de feriado por carnaval), arrojaría un número muy optimista entre 32.000 y 35.000 operaciones.

El primer análisis que hacen las fábricas es que cada vez que baja el dólar, inmediatamente se enfría el mercado, por la especulación de los usuarios argentinos, acostumbrados a lidiar con inflación y descapitalización de sus ahorros y a esperar a una cotización alta de la moneda norteamericana para salir a comprar cambiando menos dólares.

El otro posible motivo es la expectativa por una baja de precios de los autos 0 km que se incentiva desde distintos sectores, pero que las marcas creen imposible mientras exista inflación y se mantenga la actual estructura impositiva. De hecho, en muchos concesionarios se están vendiendo autos al costo para lograr el mínimo de ventas que las marcas piden como condición para dar beneficios y premios.

“Hay una realidad que no se puede eludir. Hoy se tiene que multiplicar por 3 la cantidad de ventas para pagar los costos operativos, entre servicios, impuestos, sueldos y comisiones. Hay concesionarios que están vendiendo autos sin ganar plata, solo para cumplir con esos objetivos que les permiten cubrir los costos fijos. Más descuentos de los que se hacen no se pueden hacer” contaron desde otra marca.

La ausencia de datos desde el 5 de febrero llama la atención y genera especulaciones en el sector. El lunes pasado se conoció en el Boletín Oficial la disposición de la Dirección Nacional de Registros de la Propiedad Automotor (DNRPA) por la cual se solicitó a todas las dependencias de Registros del Automotor, que en el lapso de 15 días envíen a la Dirección Nacional todos los legajos de vehículos que no hayan tenido movimientos en los últimos 15 años, a fin de comenzar el proceso de digitalización de datos.

Este es el primer paso que da el Gobierno para formalizar la creación del prometido Registro Automotor Digital único a nivel nacional, que tenga el carácter de ser una herramienta de funcionamiento remoto, abierto, estandarizado y accesible, tal como se estableció en la Ley Bases presentada por el Gobierno a pocos días de asumir, en diciembre de 2023.

Indirectamente hay que entender que pedirle a los registros del automotor que entreguen la documentación de dominios más antigua y que no tiene movimientos, implica quitarle gran parte de su mayor activo, el de ser el archivo del mercado automotor argentino. Y que en el marco de una manifiesta situación de conflicto del Gobierno con los Registros del Automotor, a los que quiere eliminar desde antes de ganar las elecciones, quitarles poder es dar un paso en la dirección contraria a la que les conviene.

Sin embargo, los Registros del Automotor no pueden retener información de ventas. Estos datos surgen de un sistema centralizado con la Dirección Nacional. Cada vez que se pide un dominio, esos datos quedan en el sistema, de modo que, eventualmente, se trata de un problema en la DNRPA.

Infobae consultó a la entidad, que no dio respuesta al momento de publicar esta nota. Desde Acara confirmaron que efectivamente no están fluyendo los datos en los últimos días, y en el sitio web del Siomaa, que se nutre de la información que recibe Acara, cada concesionario, fábrica o importador que ingresó durante la semana para verificar los datos de ventas de automóviles y motos se encontró con la misma leyenda, en la que se explica que “debido a circunstancias externas a SIOMAA, la actualización de datos se encuentra temporalmente interrumpida. Informaremos cuando el servicio se normalice”.

SIOMAA,Argentina,autos 0 km,ventas,datos,interrupción,DNRPA,mercado automotor,estadística,información

POLITICA2 días ago

POLITICA2 días agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

ECONOMIA2 días ago

ECONOMIA2 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado

POLITICA2 días ago

POLITICA2 días agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo