ECONOMIA

Gigante de los lácteos, en crisis: debe u$s60 millones y le rechazaron 3600 cheques

La situación de una de las compañías de peso en el mapa nacional de la lechería no deja de complicarse y su futuro aparece cada vez más comprometido.

Si bien retomó parte de su actividad a fines de septiembre, tras cuatro meses de parate, y activó un plan de pago de salarios adeudados con sus casi 700 operarios —que igual sigue sujeto a demoras—, Lácteos Verónica continúa complicando su presente financiero y ahora enfrenta el reclamo de algo más de 150 tambos a los que debe millones de dólares por la falta de pago de leche cruda. Al mismo tiempo, los cuestionamientos a la empresa crecen a la par de una emisión de cheques sin fondos que parece no tener techo: Lácteos Verónica acumula 3.648 documentos girados de esa forma. La firma sigue perdiendo presencia comercial.

Mega empresa de lácteos, en crisis: debe millones de dólares y le rechazan miles de cheques

Según pudo constatar iProfesional en la base de datos del Banco Central (BCRA), Lácteos Verónica llega a esta instancia de 2025 con una deuda por cheques sin fondos del orden de los $13.145 millones. De todos los cheques que giró este año, la lechera apenas cubrió el 17.8 por ciento.

El BCRA detalla que Lácteos Verónica mantiene deudas con bancos como el Macro y el Galicia, y con entidades de crédito como Trend Capital, Credibel, Libertador e Intercapital Factoring, entre otras.

A la par de esta situación, la directiva de la compañía ahora afronta el reclamo de una serie de tambos a los que Lácteos Verónica adeuda montos millonarios en concepto de entrega de leche cruda. De acuerdo a sitios especializados como Bichos de Campo, tan solo en la zona de Suardi, en Santa Fe, la empresa debe pagos a 80 establecimientos.

Además, la compañía también posee deudas con 36 tambos del área de Lehmann y otros 35 distribuidos entre Clason, San Genaro y Totoras. Al mismo tiempo, Lácteos Verónica también incumplió pagos con 20 transportistas de leche. Se estima que, en total, la firma adeuda a sus proveedores alrededor de 60 millones de dólares.

Lácteos Verónica y su dependencia de terceros

Como expuso iProfesional en otros artículos, la falta de insumos complica la recuperación de Lácteos Verónica, que hoy depende de la producción «a fazón», esto es, para terceros, en dos de sus plantas (Lehmann y Suardi), aunque no consigue reactivar la elaboración de lácteos en sus instalaciones en Clason.

Precisamente, en ese punto productivo es que sigue manifiesta la crisis que atraviesa a la lechera: en Clason, Lácteos Verónica apenas si alcanza a procesar 20.000 litros de leche cada dos días. Ese flujo le permite concretar una hora de envasado.

En esa misma planta, la elaboración de quesos, dulces y manteca sigue detenida por completo, lo cual explica por qué Lácteos Verónica sigue ausente en la mayoría de las góndolas y heladeras de los supermercados.

«La planta de Clason sigue prácticamente parada. Los sectores donde se elaboran manteca, dulce y queso están parados por falta de leche y de insumos, porque no hay nada», declararon hace escasas semanas sendos delegados de los trabajadores de la lechera.

En paralelo, aclararon que en el resto de las plantas de la compañía la situación es diferente.

«En otras instalaciones, los dueños de la empresa vienen cumpliendo al pie de la letra, como está acordado. En Lehmann y en Suardi están trabajando, que es donde está el secado de leche y la producción de queso barra. Están trabajando las jornadas completas, pero es todo a fazón», añadieron las fuentes. Vale mencionar que la firma genera productos para compañías como Saputo y Punta del Agua.

La posibilidad de la venta, sin avances

En simultáneo a la decisión de retomar de alguna forma la producción en Lácteos Verónica, la posibilidad de que la familia Espiñeira, sus actuales dueños, promuevan un traspaso de activos sigue en la indefinición.

Vale recordar que recientemente un nombre comenzó a repetirse entre los potenciales interesados en la estructura productiva de la compañía. Se trata de una firma de capitales franceses que ya juega fuerte en el mapa de la lechería nacional.

Se trata de la francesa Savencia, que en la Argentina controla marcas como Milkaut, Santa Rosa, Ilolay, Adler y Bavaria. La firma en cuestión ocupa el tercer lugar en el ranking de las lácteas que más procesan leche a nivel nacional, con un volumen del orden de los 1.528.943 litros diarios.

Sin embargo, las diferencias que mantienen los integrantes de la familia Espiñeira entre sí redundó en una falta de avances respecto del futuro comercial —y societario— de Lácteos Verónica.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,empresa,deuda,crisis,bancos

ECONOMIA

Se alinean los planetas para Caputo: más reservas, menos riesgo país y un inminente salto al mercado

El Banco Central superó ayer la marca de u$s1.000 millones adquiridos en el mercado en lo que va de enero. Un objetivo impensado para el primer mes de 2026, dada la estacionalidad en el mercado cambiario, y que generó optimismo entre los financistas.

De hecho, este lunes, el índice de riesgo país retrocedió otro peldaño y se estableció en 514 puntos. Marcó un descenso del 10% en estas primeras semanas del año.

Ayer, fue la decimosexta jornada consecutiva de compra de dólares, y el BCRA embolsó u$s39 millones, equivalente al 11% del total operado en el mercado cambiario.

El Banco Central compra reservas en enero: ¿cerca de salir al mercado?

El Gobierno, contra las expectativas del mercado, tomó la decisión de salir a comprar reservas durante enero, con el objetivo de bajar el riesgo país.

El pago de deuda de comienzos de este mes, justamente, le demostró a Luis Caputo que el refinanciamiento de los pasivos en dólares sería complicado sin darle la señal al mercado de que un Banco Central robustecido.

Para cumplir con el pago, el Tesoro se vio obligado a tomar deuda más cara y consiguió a último momento, y trabajosamente, un «repo» por u$s3.000 millones con un club de bancos.

Cae el riesgo país

Ahora, con la mira en los próximos vencimientos, en especial el que opera en el mes de julio, el objetivo está puesto en que el riesgo país baje lo suficiente para salir al mercado de crédito voluntario a refinanciar esos pasivos.

«Riesgo país cerca de 500 puntos. Argentina entra en zona de emisión en los mercados internacionales (el mercado local tiene liquidez para acompañar a Wall Street). Se abre una ventana para emitir en la parte larga de la curva y recomprar AL29/30 y GD29/30 (atentos a lo que está haciendo Ecuador con una operación similar)», posteó el economista Federico Domínguez.

El economista Domínguez avanza con su postura: «Es preferible pagar un poco más de tasa y despejar la curva corta de vencimientos (siempre puede incorporarse algún sweetener (endulzante) para bajar un poco más la tasa). El costo promedio de la deuda argentina es bajo, y los beneficios de despejar la curva corta en términos de acumulación de reservas, demanda de dinero, expansión del crédito y crecimiento económico serían significativos», resumió en su propuesta.

El apoyo de un gran banco de Wall Street

Para los analistas, el Gobierno logró equilibrar el mercado tras las elecciones de octubre, luego de meses convulsionados.

Y que esta fortaleza política, en definitiva, fue la base sobre la que se apoya la actual estabilidad cambiaria, que el Gobierno reforzó en las últimas semanas auspiciando una suba de las tasas de interés.

«Argentina no enfrenta grandes desequilibrios externos, y nuestros economistas pronostican un déficit de cuenta corriente manejable en base caja del 1,2% del PIB para 2026″, apuntó el JP Morgan.

«La oferta potencial de dólares derivada de la emisión corporativa y una buena cosecha pueden ser factores favorables para la moneda (el peso). En general, esto parece una situación favorable para capturar el carry en los próximos meses», concluyeron.

Además, dijeron que el tipo de cambio real viene mostrando una corrección al alza de aproximadamente un 20% desde sus mínimos de abril, y que redundó en una mejora de la balanza comercial y de servicios.

Lluvia de dólares para Luis Caputo

Lo más interesante de este proceso es que dio inicio antes de la llegada de la época típica en la oferta de divisas, que suele arrancar a mediados o fines de marzo de cada año.

Por delante, el Gobierno tendrá a disposición la liquidación de la cosecha gruesa, que dejaría un volumen importante de divisas.

La próxima cosecha será récord en volumen: se aguarda una producción cercana a los 152 millones de toneladas, un 10% adicional a la cosecha versión 2025.

Sin embargo, las divisas no crecerán en ese mismo volumen dada la contracción de los precios internacionales de las materias primas. Y no solamente esa cuestión.

«Se debe a una combinación de menores precios esperados y a que no se repetirían factores excepcionales que hubo en 2025. Algo similar ocurriría con la oferta energética, afectada por el retroceso de los precios», resumió el último reporte de la consultora Eco Go.

Los millones que pueden llegar por exportaciones

«Tras finalizar con ventas agrícolas por u$s31.084 millones en 2025 y crecer 6,5 % anual, el valor exportable de la cosecha 2025/26 retrocedería 10,6% hasta los u$s27.804 millones en 2026″, estipuló Eco Go.

En relación a las cantidades de esta próxima cosecha, el volumen de envíos de granos tendría cambios (+0,4%) respecto de 2025, cuando alcanzó a 95,7 millones de toneladas, a pesar de la mayor oferta disponible.

«Si bien los cereales incrementarían su oferta exportable en 13%, esto se compensa con una merma de las cantidades exportadas de productos oleaginosos, producto de una menor cosecha y la normalización de las exportaciones de porotos de soja», destacó Marina dal Poggetto, directora de la consultora.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,reservas,banco central,riesgo pais,exportaciones

ECONOMIA

El crédito para el consumo se estancó a fines de 2025 por la morosidad y la caída del poder adquisitivo

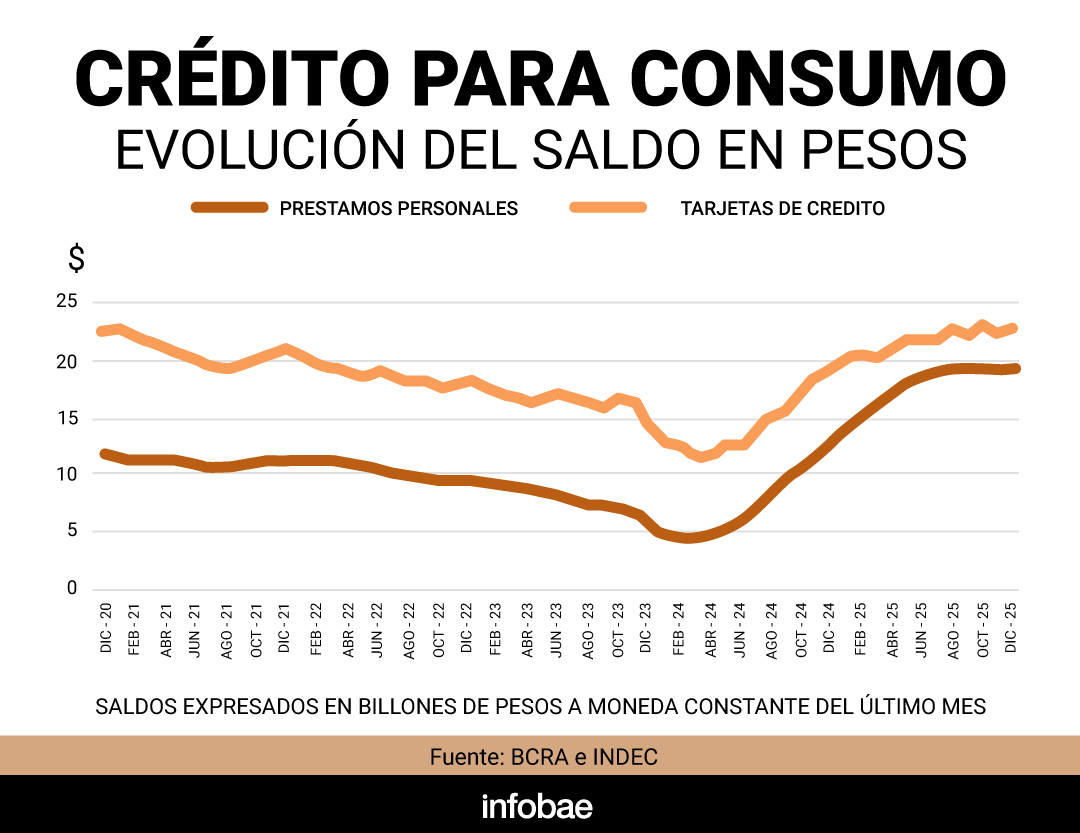

El sector del crédito para consumo en Argentina mostró una interrupción del ciclo expansivo en el último trimestre de 2025, luego de un período de crecimiento que comenzó a mediados de 2024. El crecimiento de la morosidad y la pérdida de poder adquisitivo de los ingresos trajeron un estancamiento de los préstamos hacia el final del año pasado, un escenario que podría extenderse en este año.

“La tendencia expansiva se ha detenido, exhibiendo señales de agotamiento que sugieren un escenario de mayor cautela para el 2026”, señaló un informe de Bastien Consultores, que caracteriza al último mes de 2025 como “un punto de inflexión”. En diciembre las tarjetas de crédito tuvieron un crecimiento marginal del 1.5% y se registró una caída real del -1.0% en préstamos personales.

La desaceleración sorprendió por su intensidad en diciembre, un mes habitualmente caracterizado por una mayor demanda crediticia vinculada al consumo estacional. Ambas líneas crediticias se conectan entre sí: ante la suba de la irregularidad, en los bancos impulsan la colocación de préstamos personales para cancelar deudas con tarjetas, cuyas tasas son más elevadas.

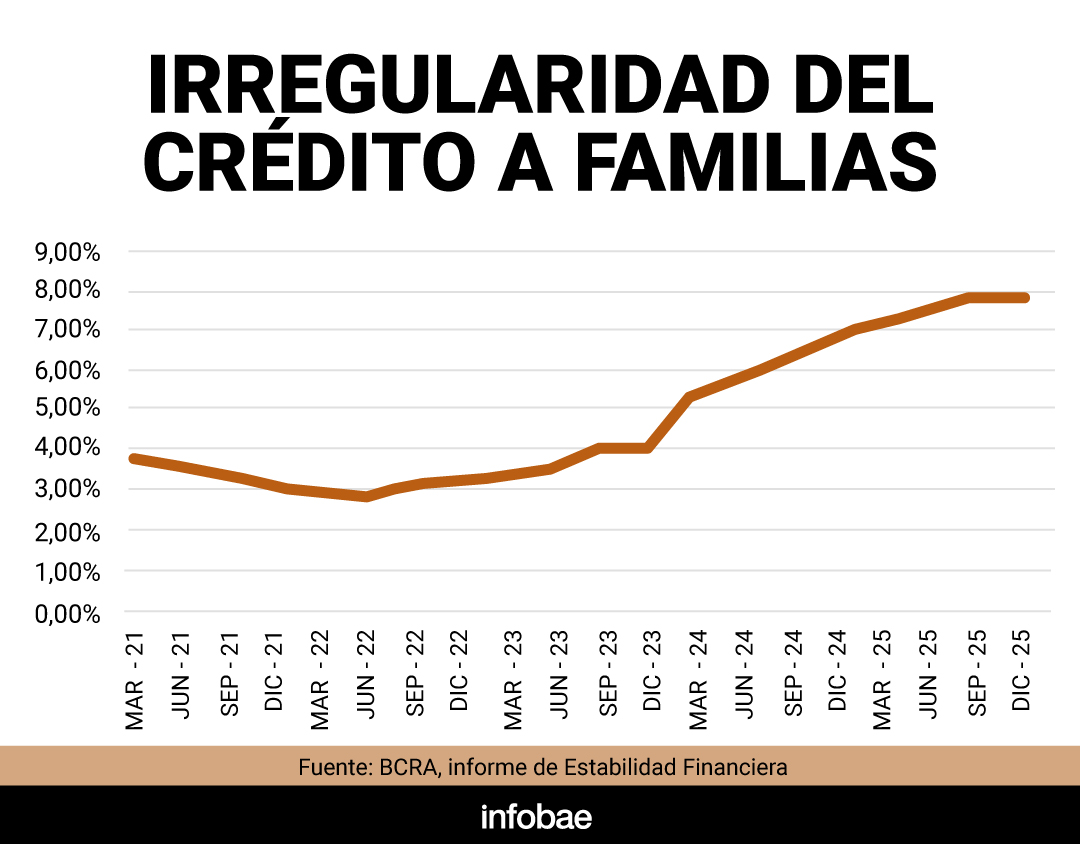

El informe identificó que la combinación de mayor morosidad de las familias y la debilidad de los ingresos reales incidió directamente en el cambio de tendencia. Los indicadores de cartera irregular alcanzaron niveles no vistos desde 2010: la morosidad en préstamos personales llegó al 9,9%, mientras que en tarjetas de crédito trepó al 7,7%. “La elevada morosidad actúa como freno natural: con préstamos personales en 9,9% de irregularidad y tarjetas en 7,7%, una proporción significativa de hogares ya no puede cumplir con sus obligaciones existentes, inhibiendo su capacidad para asumir nuevas deudas”, señaló el informe.

“A esto se agrega que los ingresos de las familias, si bien mejoraron respecto a los niveles de diciembre de 2023, no acompañaron el fuerte crecimiento que experimentaron los préstamos durante la fase de recuperación, generando un desbalance entre el stock de deuda acumulado y la capacidad de repago”, añadió.

La cautela del sistema financiero en la oferta de crédito también respondió a los cambios regulatorios instrumentados por el Banco Central de la República Argentina (BCRA) durante el segundo semestre, apuntó el informe. El aumento de los encajes no remunerados y las sanciones más estrictas por incumplimiento de efectivo mínimo elevaron el costo del fondeo bancario, lo que llevó a las entidades a restringir la originación de nuevos préstamos.

Por el lado de la demanda, el informe ejemplificó la lenta recuperación de los ingresos familiares con un dato clave: los salarios del sector privado registrado se ubicaron un 20% por debajo del promedio de 2017, lo que limitó la capacidad de endeudamiento. Incluso con cierta mejora respecto a diciembre de 2023, los niveles de ingreso resultaron insuficientes frente al mayor stock de deuda acumulado en la recuperación.

No obstante esos factores, la desaceleración del crédito se dio tras una etapa de fuerte expansión. Entre marzo de 2024 y octubre de 2025, el saldo de tarjetas de crédito prácticamente se duplicó, mientras que los préstamos personales se cuadruplicaron en términos reales. Esta recuperación, según Bastien Consultores, “refleja una fuerte apuesta de las entidades por recomponer carteras tras años de contracción”. Sin embargo, el auge perdió fuerza hacia el cierre del año, evidenciando el agotamiento del efecto rebote y el surgimiento de nuevas restricciones.

El informe cuantificó que el saldo de tarjetas pasó de $18,30 billones a $21,69 billones en 2025, un aumento del 18,7%, mientras que los préstamos personales escalaron de $12,63 billones a $18,91 billones, es decir, un alza del 49,1%. En dólares, los saldos de tarjetas de crédito subieron desde USD 90 millones en enero de 2021 a USD 565 millones en diciembre de 2025, con un pico de USD 680 millones en febrero de ese año. La estabilización posterior, en torno a los USD 550-640 millones, mostró el cambio de etapa en la dinámica crediticia.

El ratio crédito/PBI cerró 2025 en el 13,6%, muy por encima de los niveles de los últimos años y también lejos de la promedio regional del 44%, lo que, según Bastien Consultores, deja margen estructural para una mayor expansión en el futuro, aunque persisten las restricciones de corto plazo. El informe precisó: “La principal limitante para un crecimiento genuino del crédito al consumo sigue siendo el poder adquisitivo”.

El freno del ciclo expansivo tuvo impacto tanto en la oferta como en la demanda. Los bancos, enfrentados a una peor calidad de cartera y mayores exigencias regulatorias, endurecieron las condiciones. Al mismo tiempo, muchas familias, ya afectadas por la suba de la morosidad, vieron restringido el acceso a nuevos créditos.

“El crédito al consumo enfrenta un 2026 con condiciones macroeconómicas más favorables que en años anteriores, pero con una base de ingresos que aún no acompaña. Todo parece indicar que la velocidad de la recuperación dependerá menos de la disponibilidad de financiamiento y más de la capacidad de los hogares para tomarlo sin comprometer su situación financiera», concluyó el informe

A pesar del crecimiento real de los saldos, la sostenibilidad del proceso quedó en duda. El propio informe advirtió: “La ‘fase de rebote’ parece haber encontrado su límite estructural debido a dos factores críticos: el riesgo de cartera y la restricción de ingresos”. La liquidez bancaria mejoró hacia el inicio de 2026, pero la normalización de la morosidad y una mejora genuina en el ingreso real aparecen como condiciones indispensables para una nueva expansión.

El análisis de Bastien Consultores muestra que la expansión del crédito para consumo en 2025 fue uno de los datos positivos del año, aunque condicionado por el aumento de la irregularidad y la falta de recuperación de los ingresos reales. El informe resaltó que “la sostenibilidad del desarrollo futuro dependerá de la recuperación del ingreso real, la evolución de las tasas de interés, y la capacidad de las entidades financieras para equilibrar crecimiento con estándares prudenciales”.

Corporate Events,South America / Central America

ECONOMIA

El Gobierno, contra Techint: «Ofreció caños 40% más caros y luego dijo que podía igualar el precio»

El ministro de Desregulación Federico Sturzenegger publicó un largo y contundente mensaje en su cuenta de X para referirse a la licitación que la empresa india Welspun le ganó a Techint, la firma liderada por Paolo Rocca. La puja era por la provisión de caños para un gasoducto de 500 kilómetros, clave para el transporte y la exportación de gas natural.

La compañía india resultó adjudicataria del concurso para fabricar y suministrar los caños de acero del gasoducto que unirá Vaca Muerta con la provincia de Río Negro, donde el gas será licuado y exportado en barcos.

La oferta de Welspun fue de u$s200 millones, aproximadamente 40% más baja que la presentada por Techint.

A eso hizo referencia Sturzenegger en el duro mensaje contra Techint: señaló que, luego de ver las ofertas, la empresa argentina intentó mejorar la suya, diciendo que podía igualar el precio. Pero ya era tarde.

El mensaje de Sturzenegger sobre la licitación clave que perdió Techint

El mensaje de Federico Sturzenegger tras la licitación clave que perdió Techint

En un largo mensaje en redes, Sturzenegger hizo mención a la noticia, bajo el título: «Los tubos de Techint».

«Comparto unas reflexiones sobre esta nota, donde se habla de la adjudicación de caños para un gasoducto importante de Vaca Muerta a una firma india. La noticia es que se deja de lado a Grupo Techint, uno de los productores de caños más importantes del mundo. Me motiva compartir estas reflexiones, escuchar a mucha gente decir que el consorcio debería adjudicar a Techint por ser productor nacional. A la postre parece lo más lógico ¿no?: si lo podemos producir acá ¿por qué lo importaríamos? Sin embargo, un análisis más fino revela que hay argumentos que sugieren lo contrario. Veamos», comenzó su mensaje el ministro.

«Primero, Techint habría ofrecido los caños 40% más caros. Aunque alguien quizás pensara que aun así debería habérseles adjudicado (de hecho esa es la lógica del compre nacional felizmente derogado), creo que eso es indefendible. Caños más caros implican menor rentabilidad del proyecto, menores inversiones, menos empleo, menos exportaciones», continuó Sturzenegger.

«Como el precio del gas está fijo, ese mayor costo lo hubiéramos pagado quizás con un precio mayor de la energía para miles de empresas (incluyendo pymes) y consumidores. Es el costo argentino que le dicen», agregó.

«Segundo. Recordemos que cada importación genera la necesidad de una exportación. Es decir que la importación a menor costo genera un cambio en el tipo de cambio que genera rentabilidad en otras industrias de exportación con innumerables beneficios de eficiencia, empleo y riqueza. Son los beneficios de la apertura económica.No proveerse de insumos más baratos sería un mal negocio para las empresas y para el país. Si queremos ser competitivos no podemos imponer ineficiencias laborales (¡hola modernización laboral!), ni sobrecostos en los insumos. Si lo permitimos, nunca quebraremos nuestras décadas de estancamiento», subrayó.

«Techint habría dicho que sí podía ofrecer los caños a un 40% menos»

En tanto, el ministro también se refirió a una supuesta mejora en las condiciones presentadas por Techint, luego de conocerse los números que ofrecía la empresa india. «Pero la cosa se pone más interesante porque aparentemente Techint, luego de haber visto las ofertas, habría dicho que sí podía ofrecer los caños a un 40% menos (epa!) y también argumentó que el consorcio tenía que darle un first-refusal que quiere decir la posibilidad de mejorar cualquier oferta que se presentara», subrayó.

«¿Ahora cómo defendemos no darle el contrato a Techint? Porque con estas nuevas condiciones ya no corre más el argumento que los caños de afuera son más baratos. ¿No deberían entonces las empresas cambiar el proveedor y elegir el local? Voy a tratar de argumentar, por qué, a mi entender, tampoco deberían», sostuvo.

Y volvió a enumerar: «Primero, si las licitaciones se hacen otorgándole un first-refusal a una empresa, es probable que no se presenten muchos oferentes. Sabrían que muchas ofertas que hagan serían inútiles porque habrá una empresa que podrá ganarles luego de ellos presentar su precio. El resultado será mucha menos competencia futura en el sector y, eventualmente, costos más altos«.

«Segundo, si cambiaran el contratista porque Techint les ofrece el mismo precio (incluso si fuera algo menor) luego de la licitación, la pérdida de credibilidad de las empresas sería total. El proveedor extranjero diría ‘me presento en una licitación y luego me birlan mi oferta’. ¿El resultado? A nadie le interesaría competir en el futuro para proveer insumos baratos a esta industria. Simplemente, no valdría la pena. Nuevamente, costos más altos», continuó.

Y concluyó: «Vaca Muerta va a representar oportunidades increíbles en los próximos años. Habrá negocios, empleo y riqueza para crear para todos. Pero para ello hay que mirar con sentido estratégico. Pensar a largo plazo. Y en ese contexto lo más importante es respetar los contratos y las reglas de juego. Algo que le ha costado horrores a Argentina donde parece prevalecer el corto plazo aun si implica resignar todo el futuro. Es mucho más negocio para todos (incluso para Techint aunque hoy no lo vea así) que esta industria crezca competitiva y sana. El día que dejemos de mirar el próximo paso dejaremos de andar en círculos y empezaremos a andar en serio. Tenemos todo el futuro por delante».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,federico sturzenegger,vaca muerta

POLITICA3 días ago

POLITICA3 días agoMientras Quilmes arde, Mayra Mendoza viaja a Bogotá para defender a Cristina Kirchner

POLITICA2 días ago

POLITICA2 días agoJuan Grabois contó que le pidieron plata para ir a un programa de C5N

POLITICA3 días ago

POLITICA3 días agoLa apuesta del Gobierno por la “Argentina Week” en Nueva York: los funcionarios y líderes de sectores estratégicos que asistirán