ECONOMIA

La actividad económica volvió a crecer y Caputo lo celebró: «El nivel más alto desde junio del 2022»

La actividad económica sumó su décimo mes consecutivo en alza y anotó su cuarta mejora interanual en febrero. Así se desprende del Estimador Mensual de actividad económica (EMAE) difundido este martes por el INDEC.

La noticia fue celebrada en redes por el ministro Luis Caputo, en un mensaje que fue compartido por el presidente Javier Milei.

Creció la actividad económica en febrero y lo celebró el Gobierno

En febrero de 2025, el estimador mensual de actividad económica (EMAE) registró una suba de 5,7% en la comparación interanual (ia) y de 0,8% respecto a enero en la medición desestacionalizada (s.e.). Así, en los primeros dos meses del año acumula una mejora del 6,2% frente al mismo período de 2024.

«Importante«, escribió en sus redes el ministro de Economía Luis Caputo. Y destacó que es el «nivel más alto en la serie desestacionalizada desde junio 2022». «Tendencia-ciclo creciendo por onceavo mes consecutivo», agregó.

El mensaje de Luis Caputo sobre el dato del EMAE

Según informó INDEC, con relación a igual mes de 2024, once de los sectores de actividad que conforman el EMAE registraron subas en febrero, entre los que se destacan Intermediación financiera (30,2% ia) y Pesca (28,3% ia).

La actividad de Intermediación financiera (30,2% ia), a su vez, fue la de mayor incidencia positiva en la variación interanual del EMAE, seguida por Comercio mayorista, minorista y reparaciones (7,4% ia) e Industria manufacturera (5,0% ia).

Por su parte, cuatro sectores de actividad registraron caídas en la comparación interanual, entre los que se destacan Otras actividades de servicios comunitarios, sociales y personales (-2,6% ia) y Hoteles y restaurantes (-1,4% ia).

Estas actividades, junto con Administración pública y defensa; planes de seguridad social de afiliación obligatoria (-1,2% ia), le restan 0,17 puntos porcentuales al crecimiento interanual del EMAE.

«La actividad económica volvió a crecer en febrero, manteniendo un ritmo de expansión por encima del 5%. Y tras la unificación del mercado de cambios y la eliminación de restricciones a los movimientos de capitales, incluso podría acelerar para cerrar el 2025 con una expansión del PBI más cerca del 6%», analizó Eugenio Marí, Economista Jefe de la Fundación Libertad y Progreso.

«Este crecimiento en términos generales se está dando de la mano de un reacomodamiento de la estructura económica, a medida que cambian los incentivos por la baja de la inflación, las reformas y las desregulaciones. Algunos sectores están bien posicionados para canalizar capitales, crecer y absorber empleo, mientras que obviamente en otros se están desnudando los problemas de competitividad», subrayó.

Y agregó: «La clave en esta transición es acelerar la implementación de las reformas que aumenten la productividad y bajen los costos no salariales, como las privatizaciones, la reforma impositiva y la laboral. Y aquí es clave el Congreso, lo que les da más valor a las elecciones de medio término».

El FMI mantuvo la proyección de crecimiento para Argentina en 2025

El Fondo Monetario Internacional (FMI) ratificó su pronóstico de crecimiento de 5,5% para la Argentina en 2025, a partir de los buenos datos que se observaron en los primeros meses del año.

«Aún tenemos ese pronóstico básicamente por los datos positivos que vimos. Pese al ajuste fiscal hubo un aumento en la confianza y eso nos permite sostener el pronóstico», señaló Petya Koeva Brooks, integrante del cuerpo de jefes de Economía del FMI.

No obstante, alertó que los riesgos para que se concrete esta expansión han aumentado por el riesgo que conlleva mayores «restricciones financieras» a partir de la actual coyuntura global y por los «efectos en los precios».

El cuerpo de economistas jefes del FMI ofreció este martes una conferencia de prensa en el marco de la Asamblea Anual de Primavera del organismo. Advirtió que la economía global enfrentará una desaceleración significativa en 2025 a raíz del endurecimiento de las políticas comerciales de Estados Unidos.

La rueda de prensa hizo foco en la situación global, que sufrió un fuerte cambio de rumbo tras las medidas arancelarias impuestas por Donald Trump.

En ese marco, el organismo aseguró que la incertidumbre generada por la política arancelaria de Donald Trump provocará una ralentización de la economía mundial e instó a que se logre una estabilización para evitar un impacto mayor. El organismo ajustó a la baja a 2,8% el potencial crecimiento global.

Según el informe de Perspectivas Económicas Globales (WEO, en inglés), las nuevas medidas arancelarias impuestas por Washington y las contramedidas implementadas por sus socios comerciales constituyen un shock negativo relevante para el crecimiento económico mundial, especialmente para los países emergentes y en desarrollo, incluyendo América Latina.

«Todos los países se verán afectados a la baja por la incertidumbre que recorta inversiones y producción«, señaló Pierre Olivier Gourinchas.

En ese marco, apuntó que algunas economías emergentes podrían verse beneficiadas por un nuevo ordenamiento del comercio internacional. Como objetivos para reencauzar la economía, el FMI instró a «restablecer la estabilidad de las relaciones comerciales» porque «la economía mundial necesita previsibilidad».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,indec,industria,construccion,luis caputo

ECONOMIA

Una automotriz argentina exportará vehículos utilitarios a Estados Unidos y Canadá

A mediados de diciembre, aprovechando la inauguración de un centro de visitas en la histórica planta de Virrey del Pino, las autoridades de Prestige Auto, el grupo empresario que compró la representación comercial y productiva de Mercedes-Benz para sus divisiones de automóviles y vehículos utilitarios livianos, mencionó que entre los objetivos para 2026 estaba como prioridad regresar a los mercados de Norteamérica, e intentar una primera exportación de las vans y furgones Sprinter argentinas a países de África.

“Creemos que en el caso de la 19+1, (una configuración de carrocería de van de pasajeros que se produce en Argentina) podemos entrar en mercados como el mexicano o como el de Estados Unidos y, por qué no, al mercado de África. Si uno ve la transición a los eléctricos, a lo mejor en África va a ser más lento y por ahí tenemos un lugarcito para hacer los trabajos complejos o en unidades que no se fabrican en Estados Unidos, donde no se fabrican las combis”, adelantó en ese momento Daniel Herrero, presidente de la compañía.

Este miércoles se confirmó el avance de esas negociaciones y primero de manera informal y luego orgánicamente, Prestige Auto comunicó que el regreso a Estados Unidos es una realidad, y que la expansión es incluso mayor en Norteamérica.

“¡Tenemos una gran noticia! Desde Prestige Auto damos un nuevo paso y comenzaremos a exportar la Sprinter a América del Norte, específicamente a Estados Unidos y Canadá. Siempre estamos pensando en cómo seguir creciendo y abriendo nuevos mercados, y este logro representa un hito muy importante para nuestra empresa y para la industria nacional”, posteó este jueves Alfonso Prat-Gay, vicepresidente de Prestige Auto en su perfil de X.

Sobre el final del día, oficialmente la marca emitió un breve comunicado confirmando el avance de las gestiones que ya se encuentran en el proceso técnico de implementación, ya que este trabajo se desarrolla en coordinación con la Casa Matriz en Alemania y con las filiales de Mercedes-Benz en Estados Unidos y Canadá, e incluye el cumplimiento de los estándares técnicos y regulatorios exigidos por esos mercados, condición necesaria para habilitar las próximas etapas.

Al respecto, Herrero señaló que “estamos en conversaciones para exportar la Sprinter fabricada en el país a Estados Unidos y Canadá, posiblemente durante la segunda mitad del año o en 2027”.

El anuncio de este crecimiento de las exportaciones se da en un escenario doblemente desafiante para la industria automotriz argentina, en el que se solapan una fuerte expansión de marcas chinas a todos los mercados impulsadas por una subvención del Estado, y un marco impositivo argentino que todavía aplica una carga fiscal del 12% a las exportaciones automotrices.

“Hoy tenemos esa simetría porque estamos llegando a Latinoamérica con aranceles de exportación cuando otros países llegan con incentivos del Estado. Entonces propusimos hacer más unidades con la misma gente. Eso nos permitió incrementar producción sin aumentar costos fijos. Esa absorción de costos fijos nos permitió ir a los distribuidores a decir: ‘Te bajo el precio, dame más volumen’ y ya órdenes de compra del exterior por 11.000 unidades para 2026”, explicó Herrero.

La transformación de la operación industrial de Mercedes-Benz en Argentina comenzó a mitad de año pasado, cuando Prestige Auto se hizo cargo efectivamente del 100% de la operación luego de un período de trancisción de 6 meses con la gestión anterior de la marca. Así, el plan industrial de 2025 que era de 14.000 unidades de producción con una exportación levemente superior a las 10.000, se mejoró con un incremento de velocidad de línea que le permitió llegar a 16.000 vehículos, lo que representó un crecimiento del 15%.

Para este año está proyectado un volumen de 20.000 unidades, el máximo que permiten dos turnos de planta. La capacidad total de Virrey del Pino es de 30.000 vehículos con tres turnos de trabajo.

Cuando en diciembre se supo que en el proyecto de ley de Reforma Laboral que ingresó al Congreso existe un capítulo impositivo que contempla la eliminación del impuesto interno a los automóviles, Prestige Auto tomó la decisión de establecer un esquema de devoluciones de un porcentaje equivalente a la eventual baja de precio que podrían tener los autos que alcanzados el “impuesto al lujo”.

“Desde nuestra empresa apoyamos esta iniciativa y confiamos en que una implementación ágil permitirá que sus beneficios se reflejen plenamente en el sector y en los consumidores. En este sentido, nosotros como política comercial vamos a devolver el valor de esos impuestos a todos los clientes que compren nuestros vehículos entre diciembre y enero, si la norma se establece hasta el 31 de enero”, señaló Prestige Auto en un comunicado oficial en ese momento.

Actualmente, tras la decisión tomada en enero de 2025 de suspender la escala 1 y reducir a la mitad la escala 2, los autos con un precio superior a los $103.000.000 deben pagar un 17,5% (22% efectivo) por este tributo, lo que lleva el precio de esos vehículos hasta unos $125.00.000.

Pero al fracasar el tratamiento de la reforma laboral en diciembre y pasar para febrero, esa acción de Prestige Auto debió cambiar porque como consecuencia directa de la incertidumbre, se frenaron las ventas de vehículos de esa franja de precios.

Lo que hizo la compañía fue establecer un monto aproximado al 10% para los modelos que superan esos $103.000.000 y en conjunto con los concesionarios ofrecer un de descuento para quienes compren unidades durante enero y febrero. Ese monto no es del 17,5% porque una reducción impositiva no impacta completa en el precio.

Ese descuento no es una devolución sino una baja real de precio, y se mantendrá todo febrero, lo que implica un beneficio seguro y no una medida paliativa ante una eventual eliminación de un impuesto. En caso que durante febrero no se apruebe la reforma laboral con el capítulo impositivo completo, lo que mantendría el impuesto interno vigente al 17,5% como está actualmente, ese descuento se suspenderá y los precios serán los que marca la lista de precios de Prestige Auto mes a mes.

2025uspolitics,american,americas,arizona,auto,automobile,automobiles,autos,business news,car,cars,city transport,economy,foreign relations,government,government news,industries,international relations,macro economics,north american,politics,trade,trade agreements,trade policy,trade tariff,trade tariffs, wars,trade wars,transportation and logistics,u.s. government,u.s.a.,united states of america,us,usa,vehicle,vehicles

ECONOMIA

Aumentos de febrero: agua, gas, prepagas, transporte, expensas y más

Febrero llega con una agenda cargada de ajustes que impactarán directamente en el presupuesto de las familias argentinas. Tras un inicio de año marcado por el reordenamiento de precios relativos, el segundo mes de 2026 se perfila como un período de definiciones en sectores clave como el transporte público, la energía y los servicios de salud, con incrementos que en algunos casos superan el promedio inflacionario.

Este escenario de subas programadas responde, en gran medida, a la quita de subsidios y a las actualizaciones automáticas pactadas en diversos contratos. Desde el lunes, los usuarios del Área Metropolitana de Buenos Aires (AMBA) y los inquilinos de todo el país deberán afrontar nuevos valores que pondrán a prueba la capacidad de consumo y el ahorro en un contexto de alta sensibilidad económica.

El transporte lidera las subas: colectivos y subtes más caros

El transporte público vuelve a estar en el centro de la escena con ajustes diferenciados según la jurisdicción. En la Ciudad Autónoma de Buenos Aires, el boleto de colectivo tendrá un incremento del 2,8%, lo que llevará la tarifa mínima para el tramo de 0 a 3 kilómetros a los $650,11 para quienes tengan la tarjeta SUBE registrada. En tanto, en la provincia de Buenos Aires, el impacto será mayor: se aplicará una suba del 4,5%, elevando el pasaje básico a $721,08.

Por su parte, el subte porteño también sentirá el ajuste. El valor del viaje pasará de $1.259 a $1.336 para usuarios con tarjeta nominada, mientras que el Premetro fijará su tarifa en $467,60. Es importante recordar que quienes no tengan sus datos validados en el sistema SUBE deberán afrontar costos significativamente superiores, que en el caso del colectivo pueden superar los $1.000 por viaje.

Alquileres, prepagas y tarifas: el mapa de los incrementos

Los alquileres presentan una situación mixta dependiendo de la legislación bajo la cual se firmó el contrato. Para aquellos que todavía se rigen por la ley derogada (ajuste anual por ICL), el incremento en febrero será del 34,6%, reflejando una leve desaceleración respecto a meses previos. En cambio, los contratos nuevos bajo el régimen de libre pactación (DNU) verán actualizaciones trimestrales que rondan el 7,86% o cuatrimestrales cercanas al 8,22%, según el índice acordado entre las partes.

En cuanto a los servicios del hogar, febrero marca la entrada en vigencia del nuevo Registro de Subsidios Energéticos Focalizados (ReSEF). Para el gas, se estima un aumento promedio nacional en la factura del 16,86%, aunque el impacto final dependerá del nivel de consumo y la situación patrimonial del usuario. El agua no se queda atrás: AySA aplicará un incremento del 4% en la región metropolitana, llevando la factura promedio a niveles cercanos a los $26.900 para zonas medias.

Las expensas vendrán con aumentos en febrero

Finalmente, la medicina prepaga autorizó una suba del 2,8% en sus cuotas, monto que también se trasladará a los valores de los copagos. El sector de telecomunicaciones también notificó ajustes que oscilarán entre el 2,8% y el 3,5% para los servicios de cable, internet y telefonía móvil, completando un combo de aumentos que exigirá, en muchos casos, un reajuste minucioso de las finanzas personales.

Expensas y peajes, también aumentan en febrero

Por el último acuerdo alcanzado por el gremio de encargados de edificios (SUTERH) se confirmó el pago de un bono remunerativo de $120.000 para los encargados, el cual se abonará de manera íntegra e impactará directamente en las expensas que los consorcistas recibirán en febrero. Además, a este monto fijo se le suma un incremento salarial del 2%, lo que eleva el piso de los costos operativos fijos de cada inmueble.

Por su parte, el Gobierno de la Ciudad de Buenos Aires, desde el Ministerio de Movilidad e Infraestructura, ya comunicó un aumento del 4,8% en los peajes que comenzó a regir desde el 1 de febrero. El ajuste contempla la variación del Índice de Precios al Consumidor más un 2% adicional aplicado sobre la tarifa vigente.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,aumento,inflación

ECONOMIA

Créditos Anses: cómo consultar el monto de las cuotas pendientes y las fechas de pago

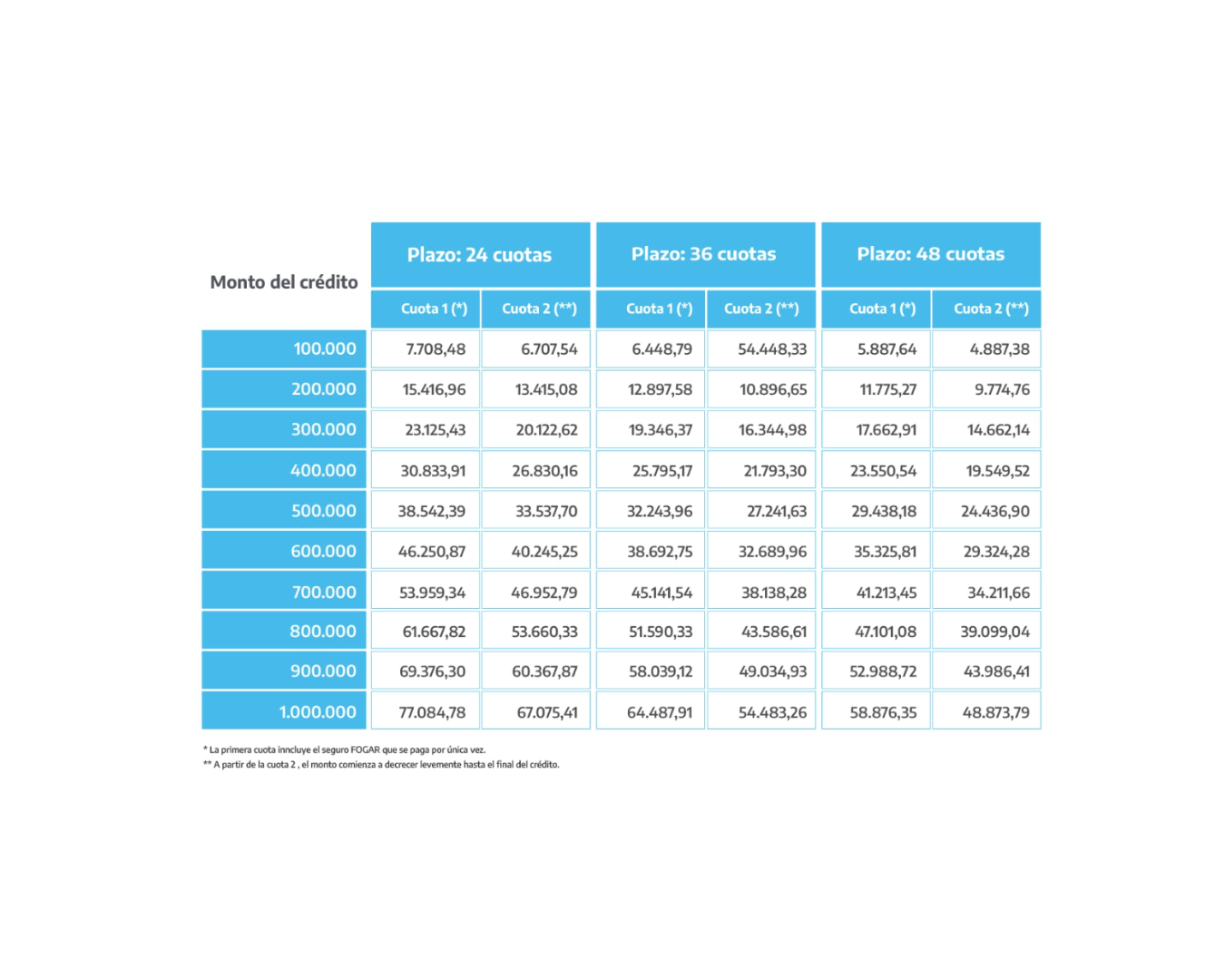

La Administración Nacional de la Seguridad Social (ANSES) comunicó recientemente el procedimiento actualizado para que los titulares de créditos personales, otorgados durante el gobierno anterior, puedan consultar el monto de sus cuotas. Esta medida busca brindar mayor claridad a quienes mantienen obligaciones vigentes con el organismo

La mayoría de los préstamos se implementaron durante el gobierno de Alberto Fernández, cuando ANSES habilitó líneas crediticias que permitían solicitar hasta $1.000.000, con la opción de cancelar el total en plazos de hasta 48 cuotas mensuales. Esta modalidad se diseñó para atender la demanda de financiamiento de distintos grupos de beneficiarios,

Según comunicó el organismo previsional, el débito de las cuotas se produce entre el 1 y el 10 de cada mes, por lo que es fundamental disponer de fondos suficientes en la cuenta bancaria asociada para evitar intereses por mora.

La primera cuota del préstamo suele ser más elevada porque incorpora los gastos vinculados al seguro de garantía.

Para acceder al detalle del crédito, los beneficiarios deben ingresar a la plataforma digital de Mi ANSES o utilizar la app oficial. El sistema requiere el ingreso del CUIL y la Clave de la Seguridad Social.

Dentro del menú correspondiente, la opción “Créditos ANSES” permite revisar préstamos vigentes, modificar la CBU para el débito automático y descargar el contrato, donde figura la cantidad de cuotas y el monto correspondiente a cada una.

Al revisar los movimientos bancarios, cada cuota debitada aparece identificada con la leyenda “Normal”. Si no se logra efectuar el débito por insuficiencia de fondos, en el siguiente mes el sistema descuenta tanto la cuota impaga como los intereses generados y la cuota del período en curso. En ese caso, la operación se refleja bajo la denominación “Mora” en el resumen bancario.

Este mecanismo busca facilitar el control y la gestión de los préstamos para quienes accedieron al beneficio, permitiendo mantener actualizada la información sobre el estado de los créditos y evitar cargos adicionales por demoras en el pago. La consulta periódica y la correcta actualización de los datos bancarios son fundamentales para quienes continúan abonando los créditos otorgados por ANSES.

La política de préstamos por parte de la ANSES durante la gestión anterior fue notoria. Por caso, en enero de 2020, previo a la pandemia, otorgaba un promedio de 2.260 préstamos diarios a jubilados, pensionados, beneficiarios de Asignación Universal por Hijo (AUH) y de otras prestaciones sociales; con tasas inferiores a las de mercado.

“El objetivo es ir desendeudando progresivamente a los jubilados, reforzando el poder adquisitivo de los haberes mínimos y la AUH como se hizo con el bono de fin de año, lo que da por resultado que los beneficiarios mejoren sus ingresos de manera genuina, evitando recurrir al endeudamiento para poder afrontar sus necesidades elementales”, explicaban en aquel entonces en el organismo.

A su vez, en el tramo final del gobierno de Fernández, en noviembre de 2023, los jubilados podían acceder a préstamos de hasta 600 mil pesos, mientras que los trabajadores en relación de dependencia podían solicitar hasta 1 millón de pesos, ambos con tasas preferenciales y opciones de pago en 24, 36 o 48 cuotas. Por ello, la devolución de esos préstamos todavía está en curso.

Con el comienzo del Gobierno actual, se eliminaron todas las líneas crediticias que se ofrecían, aunque aún quedan jubilados y trabajadores deudores que deben afrontar las cuotas de los préstamos tomados en ese entonces.

En este contexto, un grupo de legisladores opositores presentó el proyecto “Programa de desendeudamiento de las familias argentinas” para asistir a hogares con altos niveles de deuda a tasas elevadas, principalmente en tarjetas de crédito y operadores no financieros (fintechs, cooperativas, mutuales).

Proponen que ANSES otorgue préstamos directos, con un monto máximo de $1.500.000 a tasa TAMAR más 10 puntos, para cancelar estas deudas y refinanciarlas bajo condiciones más favorables, limitando la cuota al 30% del ingreso y ajustando el plazo según capacidad de pago.

CHIMENTOS3 días ago

CHIMENTOS3 días agoLa escandalosa prohibición de María Susini: por qué no quiere que Facundo Arana se acerque a sus hijos

CLIMA NOTICIAS2 días ago

CLIMA NOTICIAS2 días agoA qué hora puede llover hoy en CABA, según el Servicio Meteorológico Nacional

CHIMENTOS2 días ago

CHIMENTOS2 días agoJulieta Díaz contó por qué no funcionó su noviazgo con Luciano Castro en medio de la separación con Griselda Siciliani