ECONOMIA

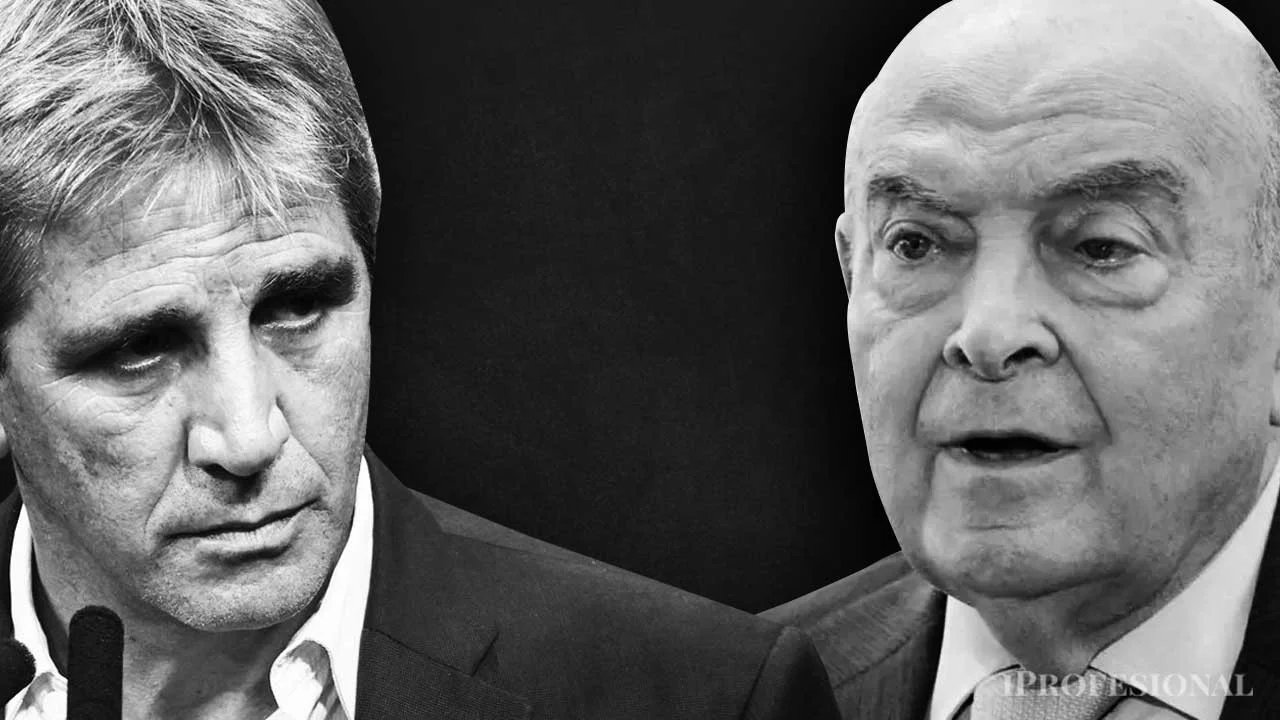

La advertencia de Domingo Cavallo al Gobierno sobre el acuerdo con el FMI y el precio del dólar

En su habitual columna, el exministro de Economía Domingo Cavallo analizó el nuevo acuerdo del Gobierno con el FMI, al que calificó como «muy importante», pero no suficiente para conseguir la estabilidad cambiaria.

En ese escenario, se refirió a la posible utilización de los fondos frescos para intervenir en el mercado cambiario y mantener el atraso cambiario, lo que -según sus palabras- puede ser «contraproducente y significar el fracaso del proceso de desinflación».

Acuerdo con el FMI y precio del dólar: la advertencia de Domingo Cavallo al Gobierno

La columna de Cavallo se titula: «Lo que natura non da el FMI non presta», que significa algo así como «Lo que la naturaleza no da, el FMI no lo presta».

Y allí señala que «el financiamiento del FMI y de los demás organismos internacionales es muy importante para aventar el riesgo de default de la deuda externa, algo imprescindible para que disminuya la tasa de interés que Argentina debe pagar para acceder al mercado de capitales en monedas convertibles». «Es decir, para que el riesgo país que hoy está entre 700 y 800 puntos básicos, pueda descender al rango 200-300 que consiguen la mayor parte de nuestros vecinos», señaló.

«Pero el financiamiento del FMI no puede sustituir el esfuerzo que Argentina debe hacer para asegurar el equilibrio de las cuentas externas y conseguir que la estabilidad cambiaria permita consolidar el proceso de desinflación», aseguró.

Y se refirió a la intervención del Banco Central en el mercado cambiario: «Pensar en el uso de las reservas externas conseguidas a través de los organismos financieros internacionales para intervenir en el mercado cambiario e inducir o mantener una apreciación exagerada del peso (también llamado vulgarmente «atraso cambiario«) es contraproducente y puede significar el fracaso del proceso de desinflación».

«La simple continuidad del manejo cambiario y el uso de reservas que pertenecen a los depositantes de dólares en el sistema bancario para intervenir tanto en el mercado cambiario oficial como en los mercados pseudo libres (CCL y MEP) no conduce a consolidar el clima de desinflación», agregó.

Y detalló: «Una definición clara de las reglas a la que se sujetaran las políticas monetaria y cambiaria debe ser parte integral del programa que se acuerde con el FMI. El gobierno está en condición de hacerlo con éxito».

Domingo Cavallo sobre la salida del cepo: ¿habrá salto en el precio del dólar?

Cavallo también analizó, en ese escenario, la posible salida del cepo. «El presidente Milei siempre menciona que en algún momento se debe salir del cepo y que el sistema monetario debe ser de competencia de monedas. Esto significa que el objetivo final de la organización cambiaria es un mercado único y libre de cambios, con el dólar y el peso como monedas convertibles, es decir, sin restricciones para ser usadas como medios de pago e instrumentos de canalización del ahorro hacia la inversión», explicó.

«El funcionamiento actual del sistema monetario y cambiario está todavía lejos de ese ideal. Hay multiplicidad de mercados y ninguno es completamente libre. Los mercados CCL y MEP enfrentan tantas restricciones como el mercado oficial y el Banco Central interviene en todos ellos utilizando reservas», agregó.

Y, en ese sentido, subrayó: «Argumentar que se pasará del actual sistema a un mercado único y libre de cambios sin ningún sobresalto cambiario y con el tipo de cambio oficial ajustándose al 1 % mensual para llegar a un tipo de cambio unificado y fijo, puede tener el efecto no deseado de generar desconfianza».

«Por esa razón es imprescindible que el gobierno explique cómo será el tránsito de la situación actual al mercado único y libre de cambios con competencia de monedas. En la transición es inconducente razonar con el paradigma del tipo de cambio fijo», subrayó.

«Hasta el momento en que el ministro Caputo habló de un nuevo sistema monetario y cambiario, era evidente que el equipo Milei-Caputo-Bausili razonaba con el paradigma del tipo de cambio fijo descripto en detalle por Ricardo Arriazu», sostuvo Cavallo.

«Dicho paradigma se basa en la observación empírica de que todos los planes de estabilización exitosos incluyeron al menos un período inicial de tipo de cambio fijo y de que, además de equilibrio monetario y fiscal, el proceso de desinflación requiere fijación del tipo de cambio y excluir cualquier sobresalto cambiario», explicó.

«En los planes de estabilización exitosos, verbigracia el plan de convertibilidad, el tipo de cambio que se fijó ya era un tipo de cambio único y que los mecanismos de diferenciación cambiario que existían (retenciones a las exportaciones y elevados y variables aranceles de importación) se eliminaron de cuajo al inicio mismo del plan de estabilización. Además, existía completa libertad para el movimiento de capitales, asegurada precisamente por la regla de convertibilidad que obligaba a que cualquier emisión de pesos estuviera respaldada por entrada de reservas al Banco Central», subrayó.

Y agregó: «La diferencia con el control del tipo de cambio que acompañó al plan de estabilización de Milei-Caputo-Bausili es que para sostenerse requirió y sigue requiriendo uso de reservas escasas del Banco Central y se basa en el sostenimiento de un tipo de cambio que no es único ni libre. Este control del tipo de cambio es conceptualmente un tipo de fijación blanda (tablita cambiaria) que pretende terminar en una fijación dura, pero que no tiene mecanismos que aseguren que cuando se logre esa fijación, el tipo de cambio será único e inducirá entradas netas de capitales (y no salidas como las que vienen ocurriendo desde el segundo semestre de 2024, acentuadas en el primer trimestre de 2025)».

¿Tipo de cambio fijo o flotación a la peruana?

«Esta es una decisión que el gobierno deberá tomar cuando llegue el momento de la unificación y liberalización del mercado cambiario y comience a funcionar la competencia de monedas, continuó Cavallo en su columna, enfocada en qué debería hacer el Gobierno con el tipo de cambio

«No es necesario que se anticipe ahora. Si para ese momento aún existe inercia inflacionaria, la fijación del tipo de cambio será probablemente lo más conveniente, al menos por un período inicial. Claro que en ese caso tendrá que diseñarse un sistema que, como la convertibilidad de los 90, asegure la sostenibilidad del tipo de cambio fijo», sostuvo.

«Si para el comienzo del mercado único y libre ya no existe inercia inflacionaria, lo más conveniente probablemente será ir a una flotación a la peruana. La ventaja de este tipo de flotación es que permite cierta flexibilidad cambiaria como para atenuar el efecto de shocks externos, pero requiere que el Banco Central tenga reservas como para evitar las fluctuaciones cambiarias que corran el riesgo de espiralizarse. Además, la política monetaria del Banco Central deberá utilizar como instrumentos los encajes bancarios diferenciales y las operaciones de mercado abierto, tanto con bonos en pesos como con bonos en dólares para inducir tasas de interés que ayuden a preservar la estabilidad cambiaria en un sentido tendencial», subrayó.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,domingo cavallo,dolar,fmi

ECONOMIA

Cómo Milei construye su relación con los empresarios en la Argentina Week de Nueva York

Durante la Argentina Week en Nueva York, Javier Milei ratificó su postura frente a los empresarios más influyentes del país, diferenciando aliados y adversarios en un contexto de tensiones recientes, según se debatió en Infobae en vivo.

En una charla con el equipo de Infobae a la Tarde, integrado por Manu Jove, Maia Jastreblansky, Paula Guardia Bourdin y Marcos Shaw, se abordó el modo en que Milei expone públicamente su distanciamiento con ciertos referentes del sector privado. Los conductores analizaron cómo el presidente, en una gira clave ante el círculo rojo argentino y figuras internacionales, profundizó la brecha con empresarios de peso como Paolo Rocca de Techint y Javier Madanes Quintanilla de Fate.

“La empresa más importante del país es Techint, con todas sus filiales y todos sus desprendimientos, y es Paolo Rocca”, expuso Maia Jastreblansky, subrayando el peso simbólico de la confrontación. Milei en su reciente entrevista evitó cualquier gesto de conciliación: “Salvo que besáramos el anillo. Nosotros no estamos dispuestos a hacer eso”, afirmó al relatar la presión para que el gobierno habilitara la distribución de dividendos de Techint, lo que pudo haber impactado en el tipo de cambio.

El presidente, según relató el equipo periodístico, sostiene un discurso de polarización que clasifica a los empresarios entre “de bien” y “empresaurios”. Maia Jastreblansky explicó: “Para Milei hay empresarios de bien y empresarios de mal, como él utiliza ese término”. La ausencia de Rocca en la Argentina Week —y de cualquier representante de Techint— fue interpretada como señal de esa distancia, en contraste con la presencia de otros grandes nombres del rubro energético y financiero.

Javier Milei también acusó a Madanes Quintanilla de ejercer presiones históricas sobre el Estado: “Era una práctica tradicional del señor Javier Madanes Quintanilla de apretar gobiernos con que si no le daban la protección para Fate y para Aluar, les tiraba las 920 familias a la calle”.

La delegación argentina en Nueva York incluyó a funcionarios como Luis Caputo, Pablo Quirno, Federico Sturzenegger y Mario Lugones, con encuentros previstos junto a referentes globales de banca e inversión, entre ellos Jamie Dimon, CEO de JP Morgan.

Entre los empresarios argentinos que viajaron, Maia Jastreblansky destacó la participación de figuras como Alejandro Bulgheroni (PAE) y Ariel Szarfsztejn (CEO de Mercado Libre), todos con vínculo fluido con el presidente.

“La mayoría de los grandes empresarios está, menos Paolo Rocca”, enfatizó la conductora. La exclusión de Techint y la reciente aparición de Rocca junto a Lula en Brasil fueron leídas como un mensaje político. Milei, en cambio, ha cultivado cercanía con otros miembros influyentes del sector privado, como Bettina Bulgheroni, presidenta del CICyP, y Eduardo Eurnekian, a través de cuadros técnicos que pasaron por el gobierno.

El staff de Infobae a la Tarde remarcó que esta diferenciación no responde solo a la magnitud de los negocios con el Estado sino a la disposición de los empresarios a confrontar o alinearse públicamente con el Ejecutivo. “No es que los enemigos de turno son los que más negocio tienen con el Estado, sino los que confrontan abiertamente con el gobierno”, resumió Manu Jove.

El análisis del programa resaltó cómo Milei utiliza la sátira y la polarización para disciplinar al empresariado y posicionarse frente al electorado. “En algún punto, terminamos todos acostumbrados, pero pataleando quizá por algunos usos y costumbres, que aparte mismo ya empiezan a burlarse desde el mismo espacio de ese pataleo”, reflexionó Maia Jastreblansky sobre el efecto de la retórica presidencial.

En exposiciones públicas recientes, como en Expo EFI y foros empresariales, Milei profundizó esta lógica de “amigos y enemigos”, recurriendo a términos como “empresaurios” y “econochantas”, y diferenciando a quienes apoyan su programa económico de quienes cuestionan las políticas oficiales. El presidente se vale de la indignación y la confrontación permanente para disciplinar a los interlocutores y fortalecer su liderazgo.

El contexto económico, con sectores fabriles en baja y la energía y minería como principales polos de empleo, acentúa la tensión entre el discurso oficial y el reclamo empresario. “Hay un desfasaje entre lo que plantea el gobierno y lo que se siente en la economía real”, advirtió el staff, mientras la delegación argentina busca capitalizar la Argentina Week para atraer inversiones y proyectar una imagen de apertura, en medio de internas no resueltas con parte de la elite local.

—

Infobae te acompaña cada día en YouTube con entrevistas, análisis y la información más destacada, en un formato cercano y dinámico.

• De 7 a 9: Infobae al Amanecer: Nacho Giron, Luciana Rubinska y Belén Escobar.

• De 9 a 12: Infobae a las Nueve: Gonzalo Sánchez, Tatiana Schapiro, Ramón Indart y Cecilia Boufflet.

• De 12 a 15: Infobae al Mediodia: Maru Duffard, Andrei Serbin Pont, Jimena Grandinetti, Fede Mayol y Facundo Kablan.

• De 15 a 18: Infobae a la Tarde: Manu Jove, Maia Jastreblansky y Paula Guardia Bourdin; rotan en la semana Marcos Shaw, Lara López Calvo y Tomás Trapé

• De 18 a 21: Infobae al Regreso: Gonzalo Aziz, Diego Iglesias, Malena de los Ríos y Matías Barbería; rotan en la semana Gustavo Lazzari, Martín Tetaz y Mica Mendelevich

Seguinos en nuestro canal de YouTube @infobae.

Milei,Paolo Rocca,Roberto Méndez,Madanes Quintanilla,Argentina,economía,negocios,política,empresarios,líderes

ECONOMIA

Vuelven préstamos en dólares: qué banco sale a la cancha con créditos de hasta u$s1 millón

Banco Macro lanzó una nueva línea de créditos en dólares que incluye préstamos hipotecarios con montos de hasta u$s1 millón, tasa fija del 11,5% nominal anual y plazos de hasta 60 meses. También incorpora préstamos personales al 9% y anticipa la próxima incorporación de prendarios para la compra de vehículos.

La entidad fondeará estos productos con divisas provenientes de Obligaciones Negociables (ON) colocadas en el mercado. La estrategia busca ampliar las alternativas de financiamiento en moneda dura dentro del sistema financiero local, en un contexto de mayor demanda por parte de inversores y ahorristas.

Desde el banco señalaron que la iniciativa apunta a ofrecer soluciones competitivas para la adquisición de viviendas, vehículos y el desarrollo de proyectos personales. El objetivo es permitir a los clientes acceder a liquidez en dólares sin necesidad de desprenderse de sus inversiones vigentes, manteniendo así su portafolio activo.

Préstamos hipotecarios en dólares: tasas, plazos y montos disponibles

El producto estrella de esta nueva familia Macro Selecta es el préstamo hipotecario en dólares, disponible tanto para primera como para segunda vivienda. La línea ofrece condiciones claras: tasa fija del 11,5% nominal anual, plazo máximo de 60 meses y financiamiento de hasta u$s1 millón.

El crédito podrá cubrir hasta el 50% del valor de tasación del inmueble. La amortización se realizará bajo el sistema francés, con cuotas mensuales fijas en dólares durante toda la vida del préstamo.

Esta estructura permite previsibilidad en el pago, un factor clave para quienes buscan estabilidad en sus compromisos financieros en moneda extranjera.

Además, la entidad incorporó una alternativa pensada para situaciones específicas del mercado inmobiliario. Se trata de un préstamo personal en dólares con pago único de capital e intereses al vencimiento.

Este producto está diseñado para quienes necesitan acceder a capital antes de concretar la venta de una propiedad, ofreciendo un plazo de 12 meses y una tasa fija del 9% nominal anual.

La modalidad de pago único al vencimiento permite a los clientes evitar cuotas mensuales mientras gestionan la transición entre la compra de una nueva vivienda y la liquidación de la anterior.

Créditos prendarios en dólares para la compra de vehículos

Banco Macro anticipó que sumará próximamente préstamos prendarios en dólares para la compra de vehículos en concesionarias adheridas. Esta línea contará con plazos de hasta 36 meses y apunta a impulsar el financiamiento dentro del sector automotor.

La incorporación de prendarios completa una oferta integral en moneda extranjera. Los clientes del segmento Macro Selecta podrán acceder a financiamiento tanto para vivienda como para vehículos, dos de los activos de mayor valor en el patrimonio familiar.

Desde el banco indicaron que los interesados podrán gestionar estas líneas a través de la red de sucursales en todo el país. Ejecutivos especializados brindarán asesoramiento sobre requisitos, documentación necesaria y condiciones específicas de cada producto.

El lanzamiento se produce en un momento clave para el sistema financiero local. Las entidades comienzan a explorar nuevas alternativas de financiamiento en moneda extranjera, en línea con la evolución del mercado y el creciente interés de los clientes por instrumentos vinculados al dólar.

Créditos en dólares: los cambios regulatorios que abrieron esta posibilidad

La posibilidad de este tipo de financiamiento se vincula con un cambio regulatorio introducido por el Banco Central en febrero de 2024. A través de la Comunicación «A» 8202, la autoridad monetaria habilitó a las entidades financieras a otorgar créditos en dólares a personas y empresas.

La novedad radica en que los tomadores no necesariamente deben tener ingresos en moneda extranjera. Hasta ese momento, el acceso al crédito en dólares estaba limitado principalmente a exportadores o empresas generadoras de divisas.

La flexibilización está sujeta a una condición central: los bancos deben fondear esos préstamos con recursos propios, emisiones de deuda en el mercado -como Obligaciones Negociables- o líneas de financiamiento provenientes del exterior.

Esto significa que las entidades no pueden utilizar los depósitos en dólares del público para otorgar este tipo de créditos. La restricción responde al marco prudencial vigente desde la crisis de 2001/2002.

El artículo 23 del decreto 905 establece que los depósitos en moneda extranjera solo pueden destinarse a financiar operaciones de comercio exterior o actividades vinculadas. Esta norma limitó durante años el desarrollo del crédito en dólares para particulares y pequeñas empresas sin vinculación directa con exportaciones.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,credito,prestamo,dolar

ECONOMIA

Ante la volatilidad global, el FMI insiste en reforzar las reservas para enfrentar crisis cambiarias

Una nueva recomendación del Fondo Monetario Internacional (FMI) sobre la urgencia de acumular reservas internacionales resuena con fuerza en el escenario actual, donde la fragmentación geopolítica y los conflictos, como la reciente escalada en Medio Oriente, profundizan los riesgos para las economías emergentes.

Si bien el FMI no hizo mención a la Argentina sino que se trató de un llamamiento general a todos los bancos centrales, el caso argentino es particular ya que el Gobierno incumplió la meta de acumulación de reservas fijada por el organismo multilateral en el marco del acuerdo por 20.000 millones de dólares.

De hecho, el ministro de Economía, Luis Caputo, deslizó que el objetivo debería ser anual en vez de trimestral. “Para mí decir vamos a comprar más o menos dólares en tal fecha sería arrogante, eso incluso lo hablamos con el Fondo. Normalmente, tenemos que poner metas trimestrales, y nosotros le decimos: ‘Podemos poner metas trimestrales, pero lo lógico sería una meta anual, porque yo, realísticamente, no puedo decirles con certeza que puedo comprar más en esta fecha que en esta’. Porque por ahí los exportadores retienen o adelantaron exportaciones y después cancelan, no podés saber. Si podés tener una estimación sobre cuánto vas a comprar”, consignó.

En tal sentido, el Banco Central de la República Argentina (BCRA) aceleró la compra de divisas a partir de enero y acumula más de USD 3.000 millones en lo que va del año. Sin embargo, esa cifra no tuvo un impacto directo en las arcas de la autoridad monetaria ya que buena parte se utilizaron para que el Tesoro cancele compromisos de deuda en moneda extranjera y el stock actual se ubica por debajo de los USD 46.000 millones de dólares.

En ese contexto, el economista jefe del organismo, Pierre-Olivier Gourinchas, publicó un artículo titulado “Reservas adecuadas protegen a las economías frente a shocks y refuerzan su resiliencia” en el que plantea que la acumulación de divisas es clave para blindar a los países ante crisis externas y evitar tensiones cambiarias de gran impacto.

La fragilidad que caracteriza al entorno global, según subraya Gourinchas, requiere que los países en desarrollo y los mercados emergentes refuercen su capacidad de resistencia. Para ello, el FMI recomienda fortalecer los colchones de reservas, aun cuando existan resistencias internas y desafíos políticos.

Bajo la perspectiva del prestamista de última instancia, la experiencia histórica muestra que los países con bajos niveles de reservas enfrentan un riesgo elevado de crisis, ya que cuentan con un margen muy reducido para afrontar episodios de volatilidad o cambios bruscos en el flujo de capitales.

“La importancia de las reservas va más allá del régimen cambiario adoptado. Los países con tipo de cambio fijo suelen requerir más reservas para respaldar su moneda, pero las reservas también son fundamentales para quienes adoptan regímenes más flexibles. Estas ayudan a contener una volatilidad cambiaria excesiva y los costos macroeconómicos asociados”, apunta el documento.

En los últimos 25 años, el volumen global de activos de reserva oficial se incrementó de manera sostenida. Sin embargo, la distribución de estas reservas se mantiene muy concentrada: un grupo reducido de países logró acumular grandes sumas, a veces superiores a lo necesario para afrontar shocks externos. Para estos casos, el desafío es gestionar el exceso de reservas y no la escasez. En cambio, muchas economías, especialmente las de ingresos bajos, carecen de colchones suficientes y enfrentan dificultades para acceder a los mecanismos de protección.

El FMI utiliza un indicador de suficiencia de reservas para evaluar la capacidad de los países de soportar shocks severos. Según este indicador, un nivel más alto de reservas se traduce en mayor resiliencia. No obstante, el reporte de Gourinchas advierte que, pese a los beneficios bien documentados—entre ellos, mayor protección ante crisis y menores costos de financiamiento—, no todos los países consiguen implementar las políticas necesarias para aumentar sus reservas. Las razones suelen estar vinculadas a cuestiones político-económicas, como la presión para lograr resultados inmediatos que lleva a las autoridades a tomar decisiones que ponen en riesgo la estabilidad a largo plazo.

“A pesar de los beneficios conocidos, como una mayor protección y menores costos de financiamiento, los países con bajos niveles de reservas a veces enfrentan dificultades para implementar las políticas necesarias. Esto obedece a consideraciones político-económicas, como cuando la búsqueda de beneficios políticos de corto plazo lleva a las autoridades a postergar medidas necesarias y agotar las reservas. Los países que lograron superar estos obstáculos y dejaron atrás la inestabilidad fueron los que consiguieron generar consenso en torno a principios macroeconómicos básicos de disciplina fiscal y externa”, reza otro pasaje del análisis.

El proceso para engrosar las arcas de los bancos centrales -define Gourinchas- suele comenzar con superávits fiscales y de cuenta corriente, bases a partir de las cuales se pueden adquirir reservas de forma sostenida. A medida que la situación macroeconómica se estabiliza, el ingreso neto de capitales privados cobra mayor relevancia.

Sin embargo, el análisis de la entidad presidida por Kristalina Georgieva subraya sobre los riesgos de depender en exceso de flujos financieros volátiles y de una flexibilidad cambiaria insuficiente. En muchos casos, los programas de estabilización terminaron abruptamente cuando cesaron los flujos de capital, especialmente en países que mantenían tipos de cambio sobrevaluados. El equilibrio del balance de pagos, entonces, depende de la capacidad del país para mantener superávits comerciales que permitan cubrir el pago de dividendos e intereses sobre pasivos externos y, al mismo tiempo, acumular o sostener niveles adecuados de reservas.

El costo de mantener reservas también es tema de análisis en el artículo de Gourinchas. “Las reservas implican un costo elevado”, señala el economista jefe del FMI, quien destaca que, por su naturaleza líquida y segura, estos activos ofrecen retornos mucho más bajos que otras alternativas de inversión. El alto costo de oportunidad, definido como “el precio de la autoaseguración”, suele desalentar la acumulación. A esto se suma el riesgo de que, si la compra de reservas no se acompaña con medidas de esterilización monetaria, pueda generarse presión inflacionaria.

Ante este escenario, el organismo multilateral plantea la necesidad de buscar estrategias que reduzcan el costo global de acumular reservas. Entre las alternativas, propone ampliar las opciones de inversión disponibles para los bancos centrales, lo que permitiría abaratar la acumulación y alentaría a los países a reforzar sus colchones. Otra consiste en aumentar la oferta de activos de reserva en dólares, por medio de la inclusión de bonos en dólares a mayor plazo y otros instrumentos en carteras diversificadas, además de los tradicionales bonos del Tesoro de corto plazo. Además, sugiere canalizar estas reservas a través de un fondo común podría reducir los costos de transacción y preservar la liquidez.

Por último, Gourinchas reconoce que muchas economías emergentes lograron avanzar en esta dirección, equilibrando los distintos objetivos de política, como el control de la inflación, la estabilidad externa y el crecimiento sostenido, a la vez que han promovido el consenso social alrededor de principios básicos de disciplina económica. El FMI considera que estos avances deben ser apoyados desde el ámbito internacional, facilitando la acumulación sostenible de reservas y promoviendo la cooperación entre países para reducir el costo de la autoaseguración.

CHIMENTOS1 día ago

CHIMENTOS1 día agoLa cruda confesión de Amalia Granata por el trastorno que sufre su hijo Roque: “Le hicimos estudios y salió que tiene TDAH, dislexia y disgrafia”

POLITICA3 días ago

POLITICA3 días agoTrump anunciará la creación del Escudo de las Américas, una alianza regional que integrará Milei para enfrentar al narcoterrorismo y a China

ECONOMIA1 día ago

ECONOMIA1 día agoEl mercado le está corriendo el arco a Caputo y el riesgo país no baja: en la City palpitan medidas