ECONOMIA

La industria volvió a caer en diciembre pero cerró 2025 con un crecimiento de 1,6%

La actividad industrial volvió a mostrar un retroceso en diciembre, aunque el balance del año terminó siendo positivo. Según informó el Instituto Nacional de Estadística y Censos (Indec), el índice de producción industrial manufacturero (IPI) registró en el último mes de 2025 una caída interanual del 3,9%, mientras que el acumulado de enero a diciembre cerró con un aumento del 1,6% respecto de igual período del año anterior.

La dinámica mensual también reflejó una leve contracción. De acuerdo con la serie desestacionalizada, la producción industrial mostró en diciembre una variación negativa del 0,1% frente a noviembre.

De esta manera, los datos oficiales muestran que diciembre profundizó una secuencia de variaciones negativas en el tramo final del año. En noviembre, la industria ya había registrado una caída interanual del 8,7%, mientras que en octubre la baja había sido del 2,8%. Con este resultado, el sector cerró el año con un desempeño dispar entre meses, aunque con un saldo anual positivo.

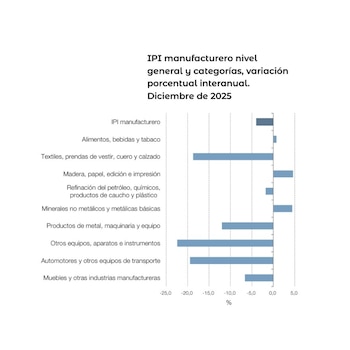

En términos interanuales, el retroceso de diciembre se explicó por el comportamiento de la mayoría de las ramas industriales. Según el informe, diez de las dieciséis divisiones que componen el índice presentaron caídas respecto de diciembre de 2024.

Entre los sectores que más incidieron en la baja del nivel general se destacó el complejo automotor. La división “Vehículos automotores, carrocerías, remolques y autopartes” registró una caída interanual del 21,6%, siendo la de mayor incidencia negativa en el índice.

También se observaron retrocesos significativos en “Prendas de vestir, cuero y calzado”, con una baja del 16,7%; “Maquinaria y equipo”, con una disminución del 14,8%; y “Otros equipos, aparatos e instrumentos”, que cayó 22,4% interanual.

El Indec informó además caídas en “Productos textiles”, que retrocedieron 25,7% respecto de diciembre de 2024; “Productos de caucho y plástico”, con una baja del 18,3%; y “Productos de metal”, que disminuyeron 7,5%. A estos se sumaron descensos en “Muebles y colchones, y otras industrias manufactureras” (-6,6%), “Productos de tabaco” (-7,6%) y “Otro equipo de transporte” (-2,9%).

A pesar del resultado negativo del nivel general, algunas divisiones mostraron un desempeño interanual positivo en el último mes del año. Entre ellas se destacó “Industrias metálicas básicas”, con una suba del 7,4%, que tuvo una incidencia positiva relevante en el índice.

También registraron variaciones interanuales positivas “Madera, papel, edición e impresión”, con un incremento del 4,6%; “Refinación del petróleo, coque y combustible nuclear”, que avanzó 4,0%; y “Alimentos y bebidas”, con una suba del 0,8%.

En el mismo sentido, el informe consignó aumentos en “Sustancias y productos químicos”, que crecieron 1,0%, y en “Productos minerales no metálicos”, con una variación positiva del 0,3%.

Más allá de los números mencionados, hay algunas ramas industriales en particular que vale la pena analizar más a fondo. El rubro de alimentos y bebidas, por ejemplo, mostró en diciembre un crecimiento interanual del 0,8% y cerró el año con un aumento acumulado del 2,1%. En su interior, se destacaron subas en la preparación de frutas, hortalizas y legumbres, productos lácteos y molienda de cereales, mientras que se observaron caídas en carne vacuna, molienda de oleaginosas y bebidas.

La refinación del petróleo registró un aumento interanual del 4,0% en diciembre y acumuló una suba del 2,2% en el año. Según el Indec, dentro de este sector se verificaron incrementos en la producción de gasoil, fueloil y asfaltos.

Por su parte, el bloque de madera, papel, edición e impresión creció 4,6% interanual en el último mes del año y acumuló un alza del 3,8% en el conjunto de 2025. El desempeño estuvo impulsado por la producción de madera y productos de madera y corcho, así como por papel y productos de papel.

soldadura,industria,metalúrgica,operario,fábrica,seguridad laboral,chispas,manufactura,trabajo industrial,equipo de protección

ECONOMIA

El dólar cerró la semana a la baja y quedó a 10% del techo de las bandas cambiarias

El dólar mayorista cedió diez pesos o 0,7%, a $1.432, un mínimo desde el 22 de enero. A lo largo de la semana, el tipo de cambio oficial experimentó un descenso de 15 pesos o 1 por ciento. Asimismo, desde que empezó el 2025 el dólar comercial resignó 23 pesos o 1,6 por ciento.

Los negocios en el segmento de contado fueron de importantes 541,9 millones de dólares.

Dado que el Banco Central fijó para la fecha una banda superior de su régimen cambiario en los $1.574,05, el dólar mayorista quedó a 142,05 pesos o 9,9% de ese límite de libre flotación, el margen más amplio desde el 13 de octubre del año pasado (10,2%).

En forma similar al mayorista, el dólar al público restó diez pesos o 0,7%, a $1.450 para la venta en el Banco Nación.

En tanto, la cotización del dólar blue retrocedió cinco pesos o 0,3%, a $1.435 para la venta, piso desde el 5 de diciembre. El billete informal recorta en febrero 35 pesos o 2,4%, mientras que en el primer tramo de 2026 descuenta 95 pesos o 6,2 por ciento.

“El mercado va a seguir muy de cerca las compras en el MULC en un contexto en que la demanda estacional de pesos comienza a ceder. En tanto, el BCRA flexibilizó algunas disposiciones relativas a encajes para dar algo más de aire a la liquidez de entidades financieras, en lo que es otro paso mas hacia una mayor monetización de la economía en pesos”, señaló Juan Manuel Franco, economista jefe del Grupo SBS.

El jueves el Tesoro argentino hizo efectivo un pago por USD 832 millones al Fondo Monetario Internacional (FMI), en momentos en que una misión técnica del organismos e encuentra en el país, para analizar junto al equipo económico del ministro Luis Caputo el cumplimiento de las metas dela cuerdo de facilidades extendidas.

El equipo de Research de Adcap Grupo Financiero indicó que “Caputo brindó más detalles en una entrevista radial, donde explicó que el Tesoro había comprado DEG al Tesoro de Estados Unidos y luego los utilizó para cumplir con el pago al FMI. Sin embargo, al viernes el Tesoro contaría con apenas USD 526 millones en cuentas del Banco Central, y el propio Caputo subrayó que la operación no implicó nueva deuda, lo que sugiere que al menos una parte de la compra de DEG podría haberse financiado en pesos”.

“Por su parte, el Tesoro estadounidense confirmó que la venta de DEG tuvo lugar el jueves pasado. Por el momento, no está claro por qué el Gobierno eligió este mecanismo para pagarle al FMI, aunque vale recordar que un esquema similar ya había sido utilizado en octubre”, añadieron desde Adcap Grupo Financiero.

“La preocupación del BCRA por los desvíos experimentados en el proceso de desinflación se traduce en recuperar el ‘ancla cambiaria’ para disciplinar las actualizaciones de precios. Por el momento, el objetivo -no explicitado- es estabilizar el tipo de cambio nominal en torno a los 1.450 pesos por dólar, recurriendo a una política de “rienda corta” en términos monetarios», consideró Jorge Vasconcelos, economista del IERAL de la Fundación Mediterránea.

“Las compras netas de dólares a un ritmo de 60 millones/día llevó a bajas sucesivas de riesgo país, lo cual ayudó a contener la demanda de divisas por particulares y activó emisiones de deuda de compañías y provincias -de las concretadas, por más de 8.000 millones de dólares, menos de la mitad de las divisas han sido ‘descargadas’ en el mercado oficial de cambios-. Este principio de ‘círculo virtuoso’, de todos modos, necesita girar varias veces para impactar en la economía real, más allá del hecho que hay una contribución positiva por la merma experimentada en la ‘fuga de capitales’ de personas físicas”, agregó Vasconcelos.

Por otra parte, el BCRA permitió a los bancos trasladar hasta 5% de su encaje mínimo mensual al mes siguiente. La medida no implica una reducción de los encajes, pero brinda mayor flexibilidad operativa.

Corporate Events,Europe

ECONOMIA

Juicio por YPF: Argentina presentó una declaración jurada sobre el oro del Banco Central

El proceso judicial vinculado a la expropiación de YPF sumó un nuevo capítulo cuando la República Argentina entregó ante la corte del Distrito Sur de Nueva York una declaración jurada sobre el oro del Banco Central de la República Argentina (BCRA). El escrito responde a una solicitud del tribunal a cargo de la jueza Loretta Preska, quien falló a favor del fondo Burford Capital en la causa por la estatización de la petrolera.

La defensa argentina sostuvo ante la magistrada que las reservas internacionales del BCRA tienen inmunidad y no pueden ser objeto de ejecución judicial en los Estados Unidos ni en ningún otro país, independientemente de cualquier pedido de discovery. Esta posición se plasmó en una declaración jurada firmada por el secretario de Legal y Técnica del Ministerio de Economía, José Ignacio García Hamilton.

El documento dejó constancia del conocimiento disponible en la repartición sobre la ubicación y administración del oro, mencionando que se consultó al ministro de Economía, Luis Caputo, así como al Ministerio de Seguridad y al propio BCRA, que ratificó la imposibilidad de entregar la información requerida.

La declaración argentina llegó tras la negativa inicial a revelar detalles sobre las tenencias internacionales de oro del BCRA, un tema sensible debido al interés de los fondos demandantes en identificar bienes susceptibles de ejecución para cumplir la sentencia dictada por la expropiación de YPF. El pedido de información incluyó la identificación de cuentas, movimientos y localización del oro, así como la disposición de un funcionario con conocimiento directo para declarar sobre el tema.

El BCRA remarcó que entregar información sobre la ubicación geográfica pasada, presente o futura de las cuentas utilizadas para mantener activos de reserva en custodia podría afectar la política monetaria y cambiaria, así como el respaldo de los depósitos y la seguridad del sistema financiero. Según el organismo, la administración de las reservas constituye una función bajo su órbita como ente autárquico, y responder a solicitudes de este tipo vulneraría su independencia funcional.

Fuentes oficiales subrayaron que “las reservas del BCRA gozan de inmunidad y no están sujetas a ejecución en los Estados Unidos, en la Argentina ni en ningún otro país, con independencia de cualquier solicitud de discovery”. Además, afirmaron que “cualquier información relacionada con la ubicación geográfica pasada, presente o futura de las cuentas que utiliza para mantener sus activos de reserva en custodia podría afectar la política monetaria y cambiaria implementada, el respaldo de los depósitos y la seguridad del propio sistema financiero”.

La posición del Estado argentino se apoyó en la consulta a diversas áreas del Gobierno, incluyendo al Ministerio de Seguridad y al Ministerio de Economía, así como al propio BCRA, que reiteró su postura de proteger la confidencialidad y el resguardo de las reservas internacionales.

El conflicto se inscribe en el marco de la ejecución de la sentencia por la expropiación de YPF, que condenó a la Argentina a pagar 16.100 millones de dólares a los fondos Petersen Energía Inversora y Eton Park Capital Management. Los demandantes vienen insistiendo desde mayo de 2024 mediante pedidos formales de discovery para obtener información clave sobre los activos del país, en particular sobre más de 1.000 millones de dólares en reservas de oro.

A pesar de que la jueza Preska ordenó expresamente en agosto de 2025 que la Argentina presentara a un testigo para declarar sobre el oro, la defensa argentina sostuvo que el representante enviado no contaba con las credenciales ni la preparación requeridas para responder a las preguntas del tribunal. Ante la falta de respuesta satisfactoria, los fondos solicitaron la convocatoria a una audiencia probatoria con la comparecencia de funcionarios con conocimiento directo, incluyendo al ministro Caputo.

La declaración jurada presentada por el secretario Legal y Técnico de Economía buscó dejar en claro el alcance de la información disponible por parte del Estado y el criterio adoptado respecto al resguardo de datos sensibles. El BCRA insistió en que revelar detalles sobre la localización del oro comprometería la política de seguridad y la autonomía de la entidad, además de contrariar el interés público.

La Procuración del Tesoro también intervino en la presentación, reiterando que la información sobre las reservas se encuentra bajo la administración exclusiva del BCRA y que facilitar esos datos “vulneraría su independencia funcional”. El criterio de confidencialidad, argumentaron, se justifica por razones de seguridad, respaldo de los depósitos y resguardo del sistema financiero.

El pedido de discovery de los fondos incluyó la exigencia de que el Estado argentino identificara dónde se encuentra el oro, en qué cuentas está depositado y cómo llegó allí, además de poner a disposición un funcionario capacitado. Si la Argentina alegaba no tener acceso a la información por estar bajo control del BCRA, los demandantes pidieron la convocatoria a una audiencia con funcionarios con conocimiento directo.

Hasta el momento, la jueza Preska no emitió una resolución definitiva sobre la solicitud de los fondos ni sobre la posibilidad de realizar una audiencia específica sobre el oro. Tampoco resolvió el pedido de suspensión de todo el proceso de discovery que la defensa argentina presentó ante el tribunal. En caso de rechazo, la defensa anticipó que recurrirá a la Corte de Apelaciones del Segundo Circuito.

La postura argentina incluyó la advertencia sobre la legitimidad de los pedidos de información y la defensa de los principios constitucionales y de derecho internacional. En despachos oficiales no ocultan su cansancio con estos pedidos a los que consideran ilegítimos porque vulneran las leyes locales, la Constitución Nacional y los principios básicos del derecho internacional.

El conflicto judicial por YPF y sus derivaciones sobre los activos del BCRA representa un punto de tensión relevante para la política económica y financiera argentina, en un contexto de presión internacional por el cumplimiento de la sentencia y el resguardo de los intereses soberanos.

La situación genera incertidumbre sobre los próximos pasos en el proceso judicial y sobre la estrategia del Estado argentino para proteger sus reservas internacionales y evitar eventuales embargos o ejecuciones en el exterior.

Corporate Events,South America / Central America

ECONOMIA

Mercados: subió la Bolsa argentina y cortó una serie negativa de siete ruedas consecutivas

Con indicadores de las bolsas de Nueva York que se recuperaron más de 2% este viernes, los activos argentinos aparecieron como más demandados después de una extendida serie negativa.

El índice S&P Merval de la Bolsa de Comercio de Buenos Aires ganó un 1,5%, en los 2.977.118 puntos, para cortar con una racha adversa de siete rondas de negocios en las que acumuló una pérdida de 9,6% desde el 28 de enero.

Los bonos soberanos en dólares -Globales y Bonares- subieron un 0,4% en promedio, mientras que el riesgo país de JP Morgan restó seis enteros para la Argentina, en los 512 puntos básicos.

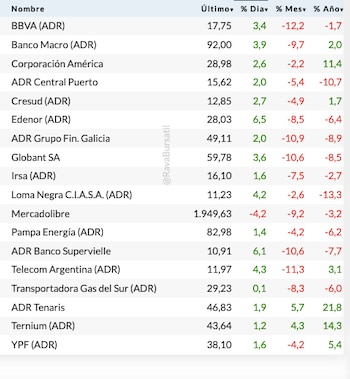

Entre los ADR y acciones de compañías argentinas negociados en dólares en Nueva York destacaron las alzas de Bioceres (+7,3%) y Edenor (+6,5%).

Juan Manuel Franco, economista jefe del Grupo SBS, advirtió que el reciente descenso de precios de los activos argentinos se produjo en “en un contexto global adverso y en el que se evidencio el alto beta de Argentina. En el mes se acumula una perdida de 8,5%, llevando al acumulado de 2026 al terreno negativo luego de un buen enero”.

“Mientras tanto, el BCRA sigue acumulando reservas y compró el jueves USD 126 millones en el MULC, llevando al acumulado de 2026 por encima de los USD 1.400 millones”, añadió Juan Manuel Franco.

“Seguimos favoreciendo la exposición a activos en moneda dura, apoyados en la acumulación sostenida de reservas internacionales y en la expectativa de una compresión del riesgo país”, indicó el equipo de Research de Adcap Grupo Financiero.

“El Gobierno está señalando que no está dispuesto a emitir a los spreads actuales, en torno a los 500 puntos básicos, ni a pagar cupones en el rango de 8,75%–9,25%, como hizo Ecuador. Por eso, creemos que Argentina buscará volver a los mercados más cerca de mayo, una vez que la acumulación de reservas alcance aproximadamente USD 4.000 millones en el año y se traduzca en condiciones de emisión más favorables», agregó Adcap.

A comienzos de la semana, el ministro de Economia Luis Caputo afirmó: “No tenemos intención de emitir nueva deuda en los mercados internacionalesˮ, postura que luego fue reforzada por un mensaje del presidente Javier Milei orientado a generar “escasez de bonos argentinosˮ.

“El principio de ‘círculo virtuoso’ que se ha puesto en movimiento por el cambio en las condiciones financieras necesita retroalimentarse desde el lado del sector real de la economía, pero las secuelas de tres trimestres de estancamiento del nivel de actividad complican la recuperación de la inversión pública, del crédito al sector privado -con excepción de los préstamos en dólares- y del empleo. Esto en un contexto en el que el gobierno está volviendo a recurrir al “ancla cambiaria”, preocupado por el hecho de que, desde septiembre, la inflación se ha instalado por encima del 2% mensual», explicó Jorge Vasconcelos, economista del IERAL de la Fundación Mediterránea.

El ministro de Relaciones Exteriores, Pablo Quirno, y el representante de Comercio norteamericano, Jamieson Greer, firmaron el acuerdo Argentina–EEUU sobre comercio e inversión recíprocos.

El acuerdo busca reducir barreras arancelarias y no arancelarias, facilitar el comercio de bienes y servicios, modernizar los procedimientos aduaneros y promover inversiones en sectores estratégicos como minería, minerales críticos, infraestructura y tecnología.

“Entre otras disposiciones, el acuerdo contempla una apertura recíproca de mercados para productos clave. Por un lado, EEUU eliminará aranceles recíprocos sobre ciertos recursos naturales no disponibles domésticamente y sobre insumos no patentados para uso farmacéutico”, precisaron desde max Capital.

Por otro lado, “Argentina otorgará acceso preferencial al mercado estadounidense para exportaciones que incluyen productos farmacéuticos, químicos, maquinaria, bienes de tecnología de la información, dispositivos médicos, vehículos y diversos productos agropecuarios. Ambos países también mejorarán las condiciones de acceso bilateral para la carne vacuna, con EEUU otorgando trato preferencial a 100.000 toneladas de carne argentina. Además, EEUU se comprometió a revisar los aranceles al acero y al aluminio. El acuerdo ahora requiere aprobación del Congreso”, puntualizó Max Capital.

Business,Corporate Events,North America

ECONOMIA2 días ago

ECONOMIA2 días ago¿La revancha de Don Chatarrín?: acuerdo Trump-Milei puede favorecer a Rocca ante el avance asiático

CHIMENTOS3 días ago

CHIMENTOS3 días agoDesconcertada y sin la China Suárez: así reaccionó Magnolia tras el maltrato de un guardaespaldas

INTERNACIONAL2 días ago

INTERNACIONAL2 días agoTop fiery moments as Democrats clash with Treasury Secretary Bessent in chaotic Hill hearings