ECONOMIA

La mejor forma para realizar una transferencia bancaria segura desde el celular

Las transferencias bancarias son cada vez más habituales en los argentinos. Debido a la posibilidad de transferir el monto que se desee de forma inmediata y sin costo, explica su popularidad. Sin embargo, si bien es una práctica segura, no está exenta de riesgos.

Además, factores como la imposibilidad de cancelarla una vez realizada, dependiendo en gran parte de la buena voluntad del usuario que recibió los fondos por error, hacen que sea de suma importancia tener en cuenta algunos aspectos a la hora de operar.

Aspectos a tener en cuenta para realizar una transferencia segura desde el celular

Evitar el uso de redes Wifi públicas

Si bien es muy común utilizar las redes públicas como las de bares, aeropuertos o plazas. No obstante, estas suelen ser poco seguras, por lo que no es una buena idea realizar una transferencia, ya que, al ingresar al homebanking, puede ser interceptada mediante técnicas conocidas como el «man-in-the-middle«.

Chequear dos veces el CBU/CVU y el alias del destinatario

Un error en una letra o número puede derivar en mandar dinero a una cuenta equivocada. Debido a que se trata de transferencias automáticas, no pueden ser revertidas, por lo que el usuario debe contactarse con el destinatario por su cuenta propia para solicitar la devolución.

Para evitar este problema, se debe copiar y pegar el CBU o alias desde una fuente confiable, y antes de confirmar, chequear que el nombre del destinatario coincida con el esperado.

Activar el segundo factor de autenticación (2FA)

El segundo factor de autenticación agrega una capa de seguridad adicional al pedir un código por SMS, app o token físico para confirmar una operación. Esto protege la cuenta, incluso si alguien logra acceder a la contraseña.

Evitar compartir claves y tokens

Los estafadores, a través del phishing y las estafas telefónicas, suelen pedirle a los usuarios que entreguen sus claves, el token y/o el código único que llega por SMS. Con estos datos, los delincuentes acceden a la cuenta del usuario y sustraen los fondos.

Verificar el horario y los límites a transferir

Si bien las transferencias se pueden hacer en cualquier momento y horario, lo mejor es realizarla en horario bancario. De esta forma, si surge un inconveniente, se puede consultar con el banco.

Además, operar fuera de horario puede derivar en transacciones más lentas, demorándose la acreditación. A su vez, existen límites diarios con respecto a los montos que se pueden transferir a terceros e incluso entre cuentas propias. Este varía según la entidad con la que se opere, por lo que, si se va a realizar una operación por un monto elevado, es clave chequear previamente las limitaciones.

Revisar el comprobante de la operación

El comprobante es el documento legal que certifica que se hizo la transferencia. Además, permite verificar el monto, destinatario, fecha y hora en la que se hizo la operación, entre otras cuestiones. Por lo tanto, es fundamental guardarlo en formato PDF o enviarlo a una cuenta de correo electrónico propia ante cualquier inconveniente.

Evitar realizar una transfderencia desde un dispositivo ajeno o público

Tanto un celular de un tercero, como dispositivos públicos (por ejemplo, una computadora de un hotel) pueden tener programas maliciosos instalados, como keyloggers o spyware, los cuales capturan la información bancaria de los usuarios que ingresan sus datos. Para evitar este problema, las transferencias siempre deben hacerse desde un dispositivo personal.

Borrar de la agenda de transferencias todos los usuarios que no son habituales

A la hora de realizar una transferencia única, como puede ser el pago de una compra, es muy común agendar al destinatario. Sin embargo, el mantenerlo en la agenda de destinatarios, puede derivar en una confusión a la hora de enviar dinero.

Por lo tanto, es clave revisar la lista de contactos en el home banking o billetera virtual y borrar los alias, CBU o CVU que no se necesiten. De esta forma, se reduce considerablemente el margen de error.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,transferencias,celular,

ECONOMIA

Evasión multimillonaria en gigante lácteo: exdirectivos procesados y retención de aportes

El estado crítico que atraviesa SanCor parece no dejar de ganar en intensidad y, a la par de un endeudamiento que se acrecienta con el correr de los meses, proliferan los procesos judiciales en contra de la plana mayor de la unión de cooperativas. En esa línea, José Pablo Gastaldi y Alberto Eduardo Sánchez, dos expresidentes de la lechera, acaban de ser procesados por la presunta apropiación indebida de al menos $1.600 millones que, señala la Justicia, debieron destinarse al pago de los aportes de los operarios de la firma. La medida en cuestión, establecida por Aurelio Cuello Murúa, juez federal de Rafaela, incluyó un embargo por $90 millones aplicado a ambos exejecutivos. También se rechazó la posibilidad de que Gastaldi y Sánchez obtengan una suspensión del juicio fijado por el mismo Cuello Murúa. Según reconocen en torno a la unión de cooperativas, SanCor suma más de 300 pedidos de quiebra en su contra.

La decisión del magistrado es producto de una investigación iniciada en diciembre de 2023, momento en que los trabajadores de la planta de la localidad santafesina de Sunchales denunciaron ante el Ministerio Público de la Acusación (MPA) de la provincia de Santa Fe que sus empleadores «no realizaron los depósitos correspondientes a las sumas de dinero retenidas en concepto de aportes al Sistema de Jubilaciones y Pensiones ni los correspondiente al Sistema de Obras Sociales».

Se multiplican las acusaciones contra la directiva de SanCor

«En simultáneo, los empleados de la planta de la ciudad bonaerense de Don Torcuato, presentaron una denuncia similar ante el Juzgado Federal en lo Criminal y Correccional Nº1 de San Isidro, que se declaró incompetente para intervenir y la remitió al Juzgado Federal de Rafaela, donde se acumularon las actuaciones», se indicó.

De acuerdo a la plataforma Fiscales, se estableció que Gastaldi, al frente del consejo de administración de la firma entre febrero de 2020 y octubre de 2022, «incurrió en 17 hechos de apropiación indebida de los recursos de la seguridad social, delito previsto y penado por el artículo 7° del Régimen Penal Tributario (modificado por Ley 27.430). Por su parte, a su sucesor -entre noviembre de 2022 y febrero de 2024- se le atribuyeron otros 16 hechos«.

«Según las constancias de la causa, los exdirectivos de Sancor Cooperativas Unidas Limitadas no depositaron, dentro de los 30 días corridos del vencido el plazo correspondiente, los importes retenidos a sus dependientes en concepto de aportes al sistema de la Seguridad Social. La suma evadida asciende a $1.644.440.882,68», se detalló.

Al mismo tiempo, se especificó que SanCor ejerció como agente de percepción y retención de los aportes y que, en tal carácter, ejecutó esa labor pero no hizo los ingresos «dentro de los plazos legalmente establecidos, lo cual permite colegir, en grado de probabilidad, un apropiamiento indebido de los mismos por parte de la contribuyente», fundamentó el representante del Ministerio Público Fiscal al solicitar los procesamientos de los exdirectivos.

SanCor y una situación por demás agravada

La empresa debe más de $20.000 millones sólo en concepto de sueldos impagos y coberturas sociales y sindicales. Y, según reconocen en torno a la unión de cooperativas, suma más de 300 pedidos de quiebra en su contra.

En esa línea, Guillermo Vales, juez a cargo del concurso de la láctea, recientemente invitó a los acreedores de la compañía a presentar planes de reactivación para SanCor, en una acción que se considera inédita para ese sector comercial.

La compañía apenas se sostiene a partir de los contratos a fasón, esto es, la producción para terceros que aún mantiene con firmas como Elcor, Punta del Agua y La Tarantela.

A principios de noviembre, la directiva de la empresa presentó ante la Justicia un plan de crisis que propone, a modo de aspecto sobresaliente, el recorte de 304 empleos como medida concreta para mejorar el presente financiero de la lechera.

En los últimos dos años SanCor implementó 370 despidos aunque, más allá del tenor de la medida, la láctea no logró reducir su rojo operativo y financiero.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,sancor,juicio,deuda,aportes,sueldo,quiebra

ECONOMIA

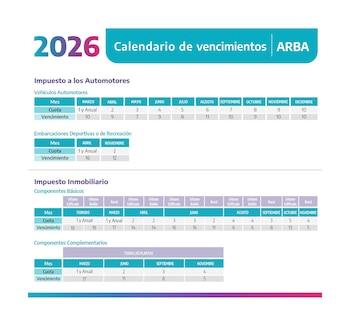

Calendario ARBA: cuándo se pagan los impuestos patrimoniales en Buenos Aires y qué beneficios hay por hacerlo a término

La Agencia de Recaudación de la provincia de Buenos Aires (ARBA) difundió el calendario de vencimientos 2026 para los principales impuestos patrimoniales y confirmó beneficios y descuentos para quienes paguen a término.

Los gravámenes incluidos dentro del organigrama son el impuesto inmobiliario, en sus componentes básico y complementario, el impuesto a los automotores y el tributo sobre embarcaciones deportivas o de recreación.

Con la publicación del cronograma, el gobierno de la provincia de Buenos Aires busca otorgar previsibilidad y facilitar la planificación de pagos para contribuyentes. Los vencimientos de las cuotas y los pagos anuales de los distintos tributos se distribuyen entre febrero y noviembre de 2026, de manera que se cubren todas las variantes de inmuebles y vehículos alcanzados por la normativa provincial.

Según publicó ARBA, el primer vencimiento de este año corresponde al Impuesto Inmobiliario Urbano, un tributo provincial que grava la propiedad de inmuebles ubicados en zonas urbanas y se calcula sobre la valuación fiscal de casas, departamentos, locales y oficinas.

Tanto para propiedades edificadas como baldías, está fijado para el 19 de febrero. La primera cuota y la opción de pago anual del Impuesto inmobiliario rural tendrán como fecha límite el 17 de marzo, de acuerdo con el esquema oficial publicado por la entidad.

En tanto, para el pago del Impuesto a los Automotores, que se calcula en función del valor fiscal y la antigüedad del vehículo, el calendario establece que el mismo iniciará el 10 de marzo bajo una modalidad mensual. Se trata de una medida orientada a ordenar el cronograma y distribuir el esfuerzo fiscal a lo largo del ejercicio.

La comunicación oficial detalla que, en el caso de las embarcaciones deportivas, los vencimientos son el 16 de abril para la primera cuota anual y el 12 de noviembre para la segunda. El impuesto a las embarcaciones deportivas de ARBA es un tributo provincial que grava la propiedad de lanchas, veleros y otras naves de recreo radicadas en la provincia de Buenos Aires, y se calcula según el valor fiscal y las características de la embarcación.

Con la divulgación del calendario 2026, la agencia de recaudación bonaerense busca reafirmar su política de promover el cumplimiento voluntario y consolidar un esquema de pagos claro y previsible para los contribuyentes bonaerenses.

La agencia provincial también anunció la continuidad de los beneficios para quienes cumplen en tiempo y forma con sus obligaciones, aunque resaltó que los descuentos no son acumulables.

ARBA confirmó que quienes opten por el pago anual anticipado accederán a un descuento del 15% sobre el monto total del impuesto, siempre que no registren deudas exigibles de períodos anteriores.

A su vez, la agencia ratificó que también se mantiene la bonificación del 10% por buen cumplimiento. Éste podrá aplicarse sobre cada cuota para quienes se mantengan al día y abonen en término, sin importar el método de pago utilizado. De hecho, están incluidos el débito automático en cuenta bancaria y la tarjeta de crédito.

Cabe destacar que ARBA informó que los beneficios por pago anual anticipado y por buen cumplimiento no son acumulables. Esto quiere decir que cada contribuyente podrá acceder a uno solo de estos incentivos, de acuerdo con la modalidad de pago seleccionada y su situación fiscal, sin que el descuento total supere el 15 por ciento.

En relación a quienes registran deudas, el organismo mantiene habilitados distintos planes de regularización tributaria que permiten ponerse al día antes del primer vencimiento del año. De esta manera, quienes regularicen su situación tendrán la posibilidad de acceder a los descuentos previstos para 2026.

declaración de la renta

ECONOMIA

Aumento de peajes desde febrero: montos y autopistas incluidas

El Gobierno nacional inició el proceso para actualizar los cuadros tarifarios en los accesos a la Ciudad y rutas nacionales. El impacto en el bolsillo

14/01/2026 – 11:47hs

El Gobierno nacional, a través de la Dirección Nacional de Vialidad, formalizó el inicio del proceso para aplicar un nuevo aumento en los cuadros tarifarios de los peajes de jurisdicción federal. La medida se dio a conocer mediante la convocatoria a una consulta ciudadana, paso administrativo obligatorio para validar los incrementos en los servicios públicos. El objetivo de esta actualización es compensar el aumento de los costos operativos y garantizar la continuidad de las obras de mantenimiento en la red vial concesionada a la empresa estatal Corredores Viales S.A.

Este ajuste tarifario llega en un momento de reordenamiento de los precios. Según los fundamentos técnicos presentados por el organismo nacional, los valores actuales en las cabinas de peaje quedaron rezagados frente a la evolución de los precios de los insumos básicos, como el asfalto, la señalización y la energía. De cumplirse los plazos previstos, los nuevos montos comenzarán a regir a partir de los primeros días de febrero, afectando la estructura de costos de miles de usuarios que transitan diariamente por las rutas del país.

Nuevos precios de los peajes: suba del 18%

El eje central de esta propuesta gubernamental es un incremento del 18% sobre las tarifas vigentes. Este porcentaje se aplicará de manera uniforme en las estaciones de peaje distribuidas en los principales corredores del territorio nacional. Por ejemplo, en el caso de la Autopista Riccheri, un vehículo particular de Categoría 2 que actualmente abona $900 en horario pico, pasará a pagar aproximadamente $1.062. En tanto, para quienes circulen en horario no pico, el valor se elevará de los $700 actuales a unos $826.

Es importante destacar que el aumento del 18% también alcanzará a las categorías de transporte de carga y pasajeros. Los camiones de gran porte, que representan el motor de la logística nacional, verán reflejado este ajuste en sus planillas de costos, con valores que podrían superar los $5.000 en los tramos más extensos del interior. El Gobierno busca con este porcentaje mantener un equilibrio entre la necesidad de fondos para la infraestructura y el impacto en la inflación mensual.

Cuáles son las rutas nacionales afectadas por el aumento de peajes

La actualización tarifaria tiene un alcance federal y se sentirá con fuerza en las vías que conectan las zonas productivas más importantes de la Argentina. Además de la Riccheri, el aumento del 18% impactará en los peajes de las Rutas Nacionales 3, 5, 7, 8, 9, 12, 16, 19, 34 y 188. Estas arterias atraviesan provincias clave como Buenos Aires, Santa Fe, Córdoba, Mendoza y Corrientes, uniendo los puertos con los centros de producción agrícola e industrial.

Un factor a tener en cuenta para mitigar el impacto en el bolsillo es el uso del sistema TelePASE. Las autoridades de Vialidad Nacional confirmaron que se mantendrán las bonificaciones para los usuarios que utilicen el dispositivo de pago electrónico, fomentando la fluidez del tránsito y la reducción del uso de dinero en efectivo en las cabinas.

Con esta nueva medida, el costo del transporte vuelve a ser un tema de debate para los argentinos en el inicio de 2026. Para un conductor que viaja por trabajo todos los días utilizando la Riccheri, este aumento representa un incremento mensual significativo que se suma a la reciente suba de combustibles. La consulta ciudadana permanecerá abierta hasta finales de enero, tras lo cual se publicarán los cuadros definitivos en el Boletín Oficial.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,aumento,peajes

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA1 día ago

POLITICA1 día agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA2 días ago

POLITICA2 días agoIncendios en Chubut: el fiscal general aseguró que el responsable podría recibir hasta 20 años de prisión