ECONOMIA

Los cheques rechazados por falta de fondos crecieron casi 30% en septiembre

En septiembre de 2025, los cheques rechazados por falta de fondos crecieron casi 30% en términos mensuales y más de 170% en la variación interanual, alcanzando el nivel más alto en lo que va del gobierno de Javier Milei, según datos oficiales.

Las estadísticas se desprenden del Informe Mensual de Pagos Minoristas del Banco Central de la República Argentina (BCRA). El reporte señala que la proporción de papeles no admitidos creció de 2,9% en agosto a 3,6% del total compensado en septiembre, lo que representa el salto más significativo del periodo analizado y una cifra inédita desde el inicio del mandato actual.

En números absolutos, la cantidad de cheques sin respaldo subió de 71.708 a 92.535 por un monto nominal de $278.777 millones entre agosto y septiembre, reflejando una suba mensual de 29% y un salto interanual de 177,1%. Esta cifra marca la tensión que experimentó la cadena de pagos y el deterioro de la liquidez tanto de consumidores como de empresas.

La información elaborada por el BCRA advierte que el incremento de 20.827 en los rechazos se produjo en paralelo al apretón monetario que ejecutó el equipo económico, que implicó secar la plaza de pesos para evitar un alza del tipo de cambio y, en consecuencia, una disparada inflacionaria.

Es un dato que se suma a lo revelado en el último informe de bancos del Central: la irregularidad del crédito al sector privado se ubicó en 3,7% en agosto, tras trepar 0,5 puntos porcentuales respecto a julio; la mora para los préstamos a familias ascendió a 6,6% y para empresas en 1,4%.

Dentro del total de 5,3 millones de cheques compensados en septiembre (por $20,3 billones), la mayor parte fue procesada como cheques electrónicos (ECHEQ), que concentraron el 58,9% de las operaciones y el 81,8% de los montos, con 3,1 millones de documentos y $16,6 billones comprometidos en este segmento.

Los datos del Central muestran que el repunte en los cheques rechazados estuvo precedido con un reordenamiento en el uso de tarjetas y formas electrónicas de pago por parte de los consumidores. En agosto (último dato disponible), las tarjetas de débito registraron 178 millones de transacciones por $4,7 billones, reflejando caídas interanuales del 15,3% en cantidad y 13,5% en monto, lo que sugiere una menor disponibilidad o preferencia por el uso directo de fondos propios.

En contraste, el uso de tarjetas de crédito creció 9% interanual en cantidades y 5% en montos reales, con 180,4 millones de pagos por $9,4 billones. Entre las formas de utilización, los canales presenciales y el pago por QR interoperable representaron el 39,1% del total, seguidos de cerca por el comercio electrónico con 37%. El débito automático concentró el 14,2% de las operaciones y el QR interoperable abarcó el 4,3%. La mayoría de las operaciones con tarjeta de crédito se realizaron en un solo pago, acumulando el 87% de las transacciones y el 64% de los montos.

Otras herramientas de pago digital también mostraron comportamientos disímiles. La tarjeta prepaga evidenció una lógica diferente: 34,1 millones de pagos por $0,59 billones, con subas interanuales de 23,4% en cantidad y 18,6% en monto real. Los pagos en transporte, principalmente con tarjeta SUBE, sumaron 351,2 millones de validaciones y $0,15 billones, con aumentos reales y una caída en la cantidad total de usos de -10,6%.

El ecosistema de pagos electrónicos inmediatos se fortaleció con operaciones a través de transferencias por QR, que totalizaron 71,6 millones de movimientos en septiembre, 54,3% más que un año antes. El 98,2% de estas operaciones se realizó por transferencias inmediatas “push”, movilizando $1,38 billones, aumento de más del 70% real. El 58,1% tuvo destino en cuentas virtuales y el 55,6% se originó desde cuentas bancarias tradicionales. El protagonismo creciente de las fintech y las billeteras digitales se consolidó en el último año.

Sobre las cuentas de pago y fondos administrados electrónicamente, el saldo a agosto ascendió a $0,5 billones, con 12,1 millones de cuentas activas sobre 55,3 millones abiertas. Los fondos volcados en estas plataformas y en fondos comunes de dinero representan el 6,3% del total de depósitos privados en peso, consolidando la fuerza de proveedores de servicios de pago y billeteras digitales.

En el canal de pagos inmediatos en pesos, 649,2 millones de transacciones movilizaron $70,2 billones. La suba en cantidad y monto respecto al año previo fue de 23,5% y 22,8%. El 75,8% de las operaciones partió o terminó en cuentas virtuales. En moneda extranjera, 2,1 millones de operaciones representaron USD 3.393,4 millones, con alzas de 27,2% en cantidad y 37% en monto.

Por último, las transferencias inmediatas tipo “pull” alcanzaron 37,7 millones, una leve baja interanual en cantidad, pero con suba de 24,9% en monto, y los débitos directos retrocedieron 2,4% en operación y redondearon $1,7 billones.

adult,asian,box,business,buy,cardboard,cart,casual,caucasian,checking,computer,concept,consumer,credit,customer,deliver,delivery,e-commerce,ecommerce,entrepreneur,freelance,girl,home,indoors,internet,laptop,lifestyle,marketing,modern,online,order,owner,package,packaging,packing,parcel,product,purchase,sell,seller,service,shipping,shop,sme,store,technology,woman,work,young

ECONOMIA

Adiós a Garbarino: la justicia ordenó la quiebra de la cadena de electrodomésticos y la liquidación de todos sus bienes

Tras un extenso proceso judicial que se prolongó por más de cuatro años, el Juzgado Nacional en lo Comercial N°7, bajo la titularidad del juez Fernando D’Alessandro, dictó la quiebra de la cadena de electrodomésticos Garbarino.

La resolución marca el cierre definitivo de la compañía, que no logró alcanzar un acuerdo con sus acreedores para reestructurar su millonaria deuda ni consiguió inversores interesados en rescatar la firma durante la etapa final del proceso.

La decisión judicial implica el cese inmediato de las actividades y el inicio de la liquidación de activos. El magistrado fundamentó la medida en la carencia de condiciones para sostener el concurso preventivo, que se encontraba abierto desde noviembre de 2021. Al no obtenerse las adhesiones necesarias de los acreedores y ante el fracaso del mecanismo de cramdown (salvataje), la Justicia procedió a la instancia de quiebra, manteniendo además la inhibición general de bienes sobre la sociedad.

Tras la sentencia firme, la sindicatura tiene ahora la tarea de inventariar un patrimonio que, aunque diezmado, conserva piezas de valor estratégico para el mercado. El proceso de remate no se limitará únicamente a los inmuebles remanentes, sino que abarca un abanico de activos de distinta naturaleza. En primer lugar, se destaca el patrimonio intangible: las marcas Garbarino y Compumundo poseen aún un alto nivel de reconocimiento, lo que podría atraer a inversores interesados en relanzar los nombres bajo nuevas estructuras operativas o plataformas digitales.

En el plano industrial, la Justicia pondrá a disposición las unidades productivas que el grupo posee en el sur del país. Se trata de los establecimientos Tecnosur y Digital Fueguina, plantas radicadas en Tierra del Fuego que en el pasado fueron el motor de ensamblado de la firma, pero que hoy se encuentran en un estado de parálisis total. Estos activos representan uno de los puntos más complejos de la liquidación debido a su ubicación geográfica y la infraestructura tecnológica que contienen.

Asimismo, la desarticulación del holding alcanza a otras unidades de negocios que alguna vez diversificaron los ingresos de la familia fundadora y luego de la gestión de Rosales. El proceso judicial absorberá los restos de la financiera Fiden y los activos vinculados a la unidad de turismo, Garbarino Viajes, cuya quiebra ya había sido dictada a mediados del año pasado. De esta manera, el juzgado busca consolidar todos los recursos posibles para conformar la masa de fondos que, eventualmente, se distribuirá entre la larga lista de acreedores que esperan el cobro de sus acreencias desde 2021.

La declaración de quiebra se precipitó tras el agotamiento de los recursos legales previstos en la Ley de Concursos y Quiebras. El mecanismo de cramdown, que funcionaba como la última instancia para transferir la administración de la cadena a manos de terceros, concluyó sin resultados positivos. A pesar de que la firma Vlinder se había anotado en el registro oficial para evaluar la compra de las acciones y ensayar un plan de pagos, el plazo de cinco días otorgado por el tribunal en agosto expiró sin que se materializara una propuesta concreta de reestructuración.

Esta parálisis en las negociaciones también arrastró a Compumundo, el brazo informático del holding. El juzgado aplicó el mismo criterio de liquidación para esta unidad de negocios, que ya arrastraba un historial de intentos de venta fallidos. Un antecedente clave ocurrió en 2021, cuando el grupo intentó desprenderse del 51% del paquete accionario de la cadena de tecnología mediante una subasta pública con un piso de $58 millones; en aquel entonces, la convocatoria no atrajo a ningún oferente, prefigurando el escenario de desinversión que ahora desemboca en su cierre definitivo.

En medio de una crisis que tiene llevaba más de seis años y la llevó a cambiar de manos, apenas tenía tres locales abiertos, de las 200 sucursales que llegó a tener en todo el país. En su momento de esplendor registró 4.500 empleados.

En noviembre de 2021, antes del concurso, la empresa envió 1.800 telegramas de despido a sus empleados, tras meses con sus locales cerrados y sin pago de salarios. Ante el reclamo de la Federación Argentina de Empleados de Comercio y Servicios, el ministerio de Trabajo de la Nación dictó la conciliación obligatoria por quince días, suspendiendo la efectividad de los despidos mientras se intenta negociar una solución.

Unos meses antes, la cadena había pasado a manos de Carlos Rosales, titular del grupo asegurador Prof y directivo de San Lorenzo en ese momento. Rosales no logró revertir la crisis financiera de la cadena y la pandemia de COVID-19 precipitó los planes del empresario de mantener entre 10 y 15 sucursales en todo el país.

La deriva financiera de la empresa se intensificó tras la fallida negociación de venta en abril de 2021, cuando la única propuesta concreta, encabezada por Facundo Prado, presidente de Supercanal Arlink y CEO de Centrocard, se desplomó antes de concretarse.

ECONOMIA

Informe muestra la posición de Argentina entre los países con peor desempeño industrial

La actividad manufacturera de Argentina se encuentra en caída sostenida, situándose como la segunda peor entre 56 economías, solo detrás de Hungría. La tendencia del país va en dirección contraria al resto de América Latina, donde la mayoría de las economías regionales registra crecimiento industrial.

Un estudio de la consultora Audemus indica que en los últimos dos años la producción industrial del país se contrajo en promedio 7,9%. En comparación:

- Hungría: -8,2%

- Bulgaria: -6,7%

- Alemania: -6,3%

- Canadá: -5,2%

- Italia: -4,8%

- Países Bajos: -3%

Del otro lado, otras naciones como Taiwán experimentaron un aumento del 32,3%, seguida de:

- Taiwán: 32,3%

- Vietnam: 23,8%

- Egipto: 19,5%

- Costa Rica: 16,3%

- China: 13,3%

- Rusia: 13%

- Singapur: 12,8%

«En Argentina, en cambio, la crisis manufacturera responde fundamentalmente a decisiones de política económica doméstica: un tipo de cambio apreciado que erosiona la competitividad, una apertura comercial acelerada y sin selectividad sectorial, y la ausencia de cualquier instrumento de política industrial activa«, señaló Audemus, la consultora de Matías Kulfas, ex ministro de Desarrollo Productivo.

Comparación regional y medidas en otros países

Mientras Brasil registró un crecimiento promedio de 3,5%, Chile 5,2%, Perú 6,5% y Uruguay 3,7%, Colombia y México mostraron retrocesos leves de -0,7% y -0,4%, respectivamente.

El informe destaca que, pese a condiciones similares dentro del Mercosur y la competencia china, Brasil implementó políticas activas como el programa Mover en la industria automotriz y mantuvo un tipo de cambio más competitivo, factores que permitieron una trayectoria opuesta a la de Argentina.

«El retroceso industrial argentino no puede explicarse por el contexto global ni regional», concluyó el estudio.

Cierres de empresas y caída del empleo

En los primeros dos años del gobierno de Javier Milei, 2.436 empresas del sector industrial cesaron sus aportes al sistema de ART, lo que refleja ya sea su cierre definitivo o una reducción drástica de sus operaciones.

Esta cifra equivale a casi el 5% del total de firmas del sector y se aproxima a los niveles más bajos observados durante la pandemia. Las plantas activas enfrentan un uso de capacidad instalada de apenas 57,9%, el más bajo en la última década fuera de los años de la crisis sanitaria.

En términos de empleo, se perdieron 72.955 puestos de trabajo en manufactura desde 2023, equivalente a un retroceso del 6% del total del sector. Luego de un primer semestre de 2024 con caída intensa, se percibió una leve recuperación, aunque a partir del tercer trimestre de 2025 la pérdida de empleo se aceleró nuevamente.

La postura del Gobierno

Ante la crisis, el ministro de Economía, Luis Caputo, relativizó la pérdida de puestos industriales: «Se echa gente en todos los países del mundo y no es un drama. ¿Por qué? Porque en 48 horas la gente consigue empleo y tal vez mejor. Ahí es donde tenemos que ir. Estamos del lado de la gente que no tiene empleo».

En declaraciones a El Cronista, señaló que «el debate no es entre un modelo industrialista y uno aperturista, sino entre un esquema que fue ‘prebendario’ y otro que promueva competencia e inversión».

Por su parte, el presidente Javier Milei afirmó en la apertura de sesiones ordinarias: «Desde hace casi un siglo, la Argentina está atrapada en la trampa del fetiche industrialista. Nos dijeron que la única forma de generar empleo era sostener un esquema industrial fuertemente subsidiado. Nos dijeron que solo podíamos crecer si vivíamos con lo nuestro».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,industria,argentina,américa latina,industria manufacturera

ECONOMIA

Fue a una emblemática pizzería porteña y pidió una cena para dos: el ticket se viralizó

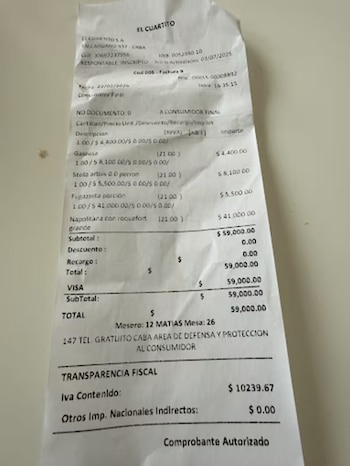

El valor de una pizza grande napolitana con roquefort en una de las pizzerías más tradicionales de Buenos Aires provocó debate entre cientos de usuarios tras la publicación del ticket en plataformas digitales. El Cuartito, ubicado en Talcahuano 937, es reconocido tanto por turistas como por residentes y se posiciona como un símbolo dentro del circuito gastronómico de la ciudad. La viralización de un comprobante fiscal con los importes exactos pagados por una clienta reavivó la conversación sobre los precios actuales en locales emblemáticos.

La protagonista de la publicación es Cristina González, quien ostenta el rango de Local Guide en Google Maps. Ella visitó el histórico local un domingo, poco antes de las 16, y documentó la experiencia en una reseña. Destacó que el ambiente del salón se mantenía tranquilo, la atención resultó rápida y no encontró filas en la puerta, algo infrecuente en un sitio que suele recibir largas esperas en la vereda.

El foco del interés colectivo se centró en el ticket que González adjuntó a su comentario. Allí se detallaron los precios vigentes en marzo de 2026 para un almuerzo compuesto por platos tradicionales y bebidas comunes. El pedido principal incluyó una pizza grande napolitana con roquefort, cuyo valor alcanzó los $41.000. Además, se sumó una porción individual de fugazzeta, especialidad de la casa, por $5.500. Las bebidas acompañaron el menú: la elección consistió en una gaseosa a $4.400 y un porrón de cerveza por $8.100.

El monto total del comprobante ascendió a $59.000, cifra que no contempló ni servicio de mesa ni propina ni postre. El consumo reflejó solamente los platos principales y las bebidas, elementos que suelen integrar la mayoría de los pedidos en este tipo de establecimientos. La publicación de la cuenta generó comentarios variados, desde quienes consideraron elevado el importe hasta quienes defendieron la relación entre precio y calidad, argumentando que la tradición y la materia prima justifican el gasto.

El local de El Cuartito arrastra una historia que se remonta a 1934, cuando abrió sus puertas en un espacio reducido que inspiró el nombre del negocio: un “cuartito” donde se despachaba pizza al paso. Con el tiempo, el sitio amplió su superficie y su clientela, convirtiéndose en punto de encuentro obligatorio para vecinos del barrio y turistas interesados en la gastronomía porteña. La vigencia del local se atribuye a su técnica de elaboración y al uso de ingredientes seleccionados, factores que defensores del establecimiento señalan como determinantes para el nivel de precios exhibido en el ticket viral.

La reseña de González aportó detalles sobre el ambiente y la atención. Valoró con cinco puntos la comida, el servicio y el entorno. Mencionó que el nivel de ruido en el salón era alto, característica habitual de los bodegones y pizzerías tradicionales, aunque resaltó que la conversación resultaba posible sin dificultad. El comentario sumó información relevante para quienes planifican una visita y buscan referencias actualizadas sobre el costo de una salida gastronómica en la Ciudad de Buenos Aires.

El fenómeno de compartir tickets y reseñas en plataformas digitales se consolidó como tendencia en los últimos años. Los usuarios recurren cada vez más a estas publicaciones para comparar precios, analizar la evolución de la oferta y demandar transparencia en los valores cobrados por los locales de comida. Este caso se sumó a una serie de ejemplos recientes vinculados a otras pizzerías tradicionales de la ciudad, como Güerrín, donde los comensales publicaron comprobantes para confrontar la relación entre el precio y la calidad del producto ofrecido.

La cuenta publicada por González detalló cada ítem solicitado. La pizza napolitana con roquefort representó el mayor gasto del almuerzo, mientras que la porción de fugazzeta, una de las especialidades de la casa, se posicionó como la segunda opción más costosa. El ticket fiscal también incluyó los valores actuales de las bebidas: una gaseosa y un porrón de cerveza, ambos con precios que superan los valores habituales en supermercados, pero que responden a la lógica de consumo dentro de restaurantes y pizzerías céntricas.

El Cuartito mantiene una ubicación estratégica en el corazón de Retiro, sobre una de las calles más transitadas por quienes circulan por el microcentro porteño. La afluencia de turistas y la fidelidad de los vecinos del barrio sostienen la actividad del local, que ostenta una trayectoria de casi un siglo. El crecimiento experimentado desde sus primeros años de vida permitió que el espacio se expandiera y modernizara, aunque la propuesta gastronómica se mantuvo fiel a la receta original y a la modalidad de atención que caracteriza a los despachos tradicionales de pizza.

La publicación de la cuenta en redes sociales se transformó en una referencia para quienes planean una salida o comparan la evolución de los precios en locales históricos. El análisis de los importes pagados por González permitió establecer una base de comparación respecto a otras opciones similares en la ciudad. El debate generado en torno al ticket expuso diferentes posturas: algunos usuarios consideraron que los valores resultan acordes a la calidad, la tradición y la experiencia, mientras que otros manifestaron sorpresa por el monto requerido para un almuerzo sin postre ni propina.

La costumbre de exhibir comprobantes de pago en plataformas como Google Maps se consolidó entre los consumidores que buscan información precisa antes de elegir un lugar para comer. La reseña de González, sumada a las miles de opiniones disponibles en la página del local, habilitó una discusión sobre los precios, la calidad de los productos y la vigencia de los clásicos de la gastronomía porteña. El Cuartito figura entre los locales más visitados por turistas y porteños, y su permanencia en el tiempo refuerza la importancia de la transparencia en el circuito gastronómico.

Los datos incluidos en la publicación viralizada permiten dimensionar el costo de una comida en uno de los espacios emblemáticos de Buenos Aires. La suma de los productos seleccionados por González —pizza napolitana con roquefort, porción de fugazzeta, gaseosa y porrón de cerveza— alcanzó los $59.000 en marzo de 2026, sin incluir adicionales ni propinas. Este tipo de información constituye una herramienta útil para quienes planifican una salida y desean anticipar el gasto en locales reconocidos por su historia y su propuesta culinaria.

POLITICA3 días ago

POLITICA3 días agoPuertas adentro, Villarruel explotó: «El esfuerzo no lo hizo la política» y demolió el relato económico de Milei

POLITICA3 días ago

POLITICA3 días agoPetri y Villarruel se cruzaron por un gesto en el Congreso: de “golpista” a “te conozco por el trencito de la alegría”

CHIMENTOS1 día ago

CHIMENTOS1 día ago¡Interna total! Pablo Layus explotó y blanqueó quiénes son los que arruinan Intrusos: «Te matan»