ECONOMIA

Nueva estrategia para el dólar alteró el «GPS» de la City: en qué recomienda invertir desde enero

El Gobierno «calibró las tuercas» que le pedía el mercado al anunciar, para el inicio del 2026, que las bandas de flotación del dólar dejarán de moverse 1% mensual para empezar a ajustar por la inflación, con el objetivo de que no se generen desfasajes en la economía, ni un atraso cambiario. Así, el billete estadounidense dejará de ser el «ancla» para el resto de los precios y el Banco Central saldrá a comprar reservas, para poder pagar los cuantiosos compromisos de deuda. En este nuevo marco, analistas consultados por iProfesional aconsejan en qué acciones y bonos invertir.

Con la modificación del rango de las bandas cambiarias, entre las cuales el Banco Central no interviene, ahora se ajusta el «techo» de flotación a través de la inflación, en este caso, aplicará para enero el IPC de 2,5% de noviembre, lo que le brinda mayor flexibilidad al Gobierno y alivia la presión de vender divisas en el valor máximo establecido en las franjas.

Además, se anunció la compra de reservas, por lo que se espera que empiece a bajar más el riesgo país, hecho que impactará positivamente en los bonos, ya que al disminuir la tasa, comenzará a subir el precio de estos papeles.

Esto también incidirá en beneficio de las empresas y, por ende, de sus acciones, debido a que las compañías comenzarán a poder financiarse en el exterior a menor costo, hecho que además impactará a favor de sus balances, debido a que tendrán un menor gasto por intereses.

Además, aquellas firmas argentinas que exportan o facturan en dólares verán incrementados sus ingresos en pesos, e irán a la par de la inflación.

Estas medidas impactaron de manera positiva en los mercados el lunes, donde el principal índice de acciones de empresas líderes, el Merval, subió 1,1%, con alzas de hasta 3,4% en firmas financieras, como Banco de Valores y Supervielle. Asimismo, subieron los bonos en dólares y el Par en pesos hasta casi 3%.

«El hecho de que el Banco Central se comprometa a recomponer reservas, y que se implique a que el tipo de cambio no pierda contra la inflación, mejora las perspectivas macro para el 2026, y eso es bueno tanto para los bonos como para las acciones«, resume Rafael Di Giorno, director ejecutivo de Proficio Investment, a iProfesional.

En este sentido, Gustavo Neffa, economista y analista de Research for Traders (RfT), agrega: «Bienvenido sea lo que anunció el Gobierno el lunes, es lo que el mercado estaba pidiendo, que debe atravesar el 2026 acumulando reservas. Y esta modificación del esquema cambiario es mucho más racional, ya que una banda cambiaria que deslizaba al 1%, mientras la inflación mensual llegó al 2,5%, iba a chocar contra ese techo e iba a tener que salir a vender divisas para defender la banda, y así perder reservas«.

Según un informe de IOL, para administrar la cantidad de dinero, el BCRA participará en el mercado secundario de LECAPs, «algo que ya se ha visto en el pasado reciente», y hará REPOs con entidades financieras a la tasa de interés definida por el Banco Central, «que tendrá una operatoria similar a BYMA Simultáneas».

Bonos para invertir con «nuevo» dólar

Con el nuevo esquema cambiario, la estimación que el Gobierno comprará más reservas y que bajará el riesgo país, los analistas consultados por iProfesional consideran que los bonos a más largo plazo ganarán mayor atractivo. Por lo que son los más recomendados a la hora de invertir.

«El Gobierno apunta a no dejar atrasar el tipo de cambio y acumular reservas. Temas claves que le demandaba el mercado y venía reclamando sistemáticamente el FMI. Por eso, las medidas contribuyen a una comprensión del riego país y una consiguiente disminución del costo de financiamiento para el soberano como para el privado. Así, seguimos positivos con la renta fija, especialmente con la parte media de la curva de bonos, como los bonares al 2035 (AL35) y 2038 (AE38)», resume Juan Diedrichs, analista de mercados de Capital Markets.

En la misma línea, José Bano, economista y analista financiero, dice que las medidas del Gobierno destraban una nueva zona para que baje al riesgo país, por debajo de 500: «Siendo así, obviamente los activos que tenés que tener son los bonos en dólares y a largo plazo, ya que tienen un mayor upside, como los emitidos al 2041 (AL41) y el Global al 2035 (GD35)».

Por su parte, Andrés Repetto, analista de Andy Stop Loss, coincide: «Si baja el riesgo país, también van a ajustar los bonos, es decir, va a subir el precio del bono. Entonces, las oportunidades estarán en los que tienen menor paridad, que son los bonos largos, como los emitidos al 2035 (AL35) y al 2041 (AL41), que son los que más me gustan«.

Es decir, en palabras de Di Giorno, todas estas medidas «coordinan un escenario mejor, por lo que van a rendir más los bonos ley argentina y los títulos más largos, porque es un escenario donde se cumplen todos los contratos son los que mejor van a reaccionar, porque tienen mayor duration».

En ello, suma Leonardo Guidi, analista de AN Conectar Bursátil: «Recomiendo a los emitidos en 2035 (AL35) y 2038 (AE38) porque, al tener las mayores Modified Durations, sus precios son más sensibles a las bajas de la tasa interna de retorno (TIR). Por lo que si asumimos que el riesgo argentino bajará, porque se acumularán reservas, las TIRs que el mercado les exige a los bonos argentinos serán menores y los precios subirán, donde los más favorecidos son los que tienen más duración».

Acciones para invertir en este momento

En este escenario, las acciones de las empresas también comienza a ser atractivas para invertir, porque con una baja de riesgo país, las compañías podrán bajar sus costos de financiamiento y podrán crecer. Además, un dólar que dejará de estar «anclado» favorecerá a las firmas exportadoras o que facturan en moneda estadounidense.

«Una baja grande del riesgo país va a pegar positivamente en todas las acciones argentinas. No hay alguna que no se vea más impactada. Entonces, desde ahí, las acciones argentinas me gustan todas. En forma puntual, para los bancos estas modificaciones son una mejor noticia«, reflexiona Bano.

En ello coincide Guidi, al considerar que «el sector más favorecido será el de los bancos, porque son los que todavía tienen más para recuperar».

Además, Joaquín Arregui, analista y socio de la consultora Extensio, detalla: «Con el nuevo esquema del Banco Central, el precio del dólar deja de quedar congelado mientras los costos en pesos suben. Eso beneficia a exportadoras reales, como Aluar o San Miguel. O a Ternium, que vende en dólares sus productos localmente. En resumen, estas empresas venden aluminio, acero o limones al mundo en dólares, pero pagan sueldos, energía y gastos en pesos».

En resumen, considera que si el movimiento del dólar acompaña a la inflación, «los ingresos dejan de quedar pisados y los márgenes se vuelven más previsibles».

«También están las empresas de servicios globales, como Globant, que facturan en dólares, pero gran parte de sus costos están en Argentina. Un tipo de cambio flexible a la inflación permite que los ingresos crezcan al ritmo de los costos locales, sin licuar rentabilidad», concluye Aguirre.

Diedrichs, recomienda el sector de oil & gas, con acciones de YPF, Vista, Pampa y TGS. Además, señala que «Loma constituye una buena apuesta para invertir en el sector de la construcción».

En ello coincide Di Giorno, al afirmar que el sector de la construcción tenía «un dólar caro, por lo que el costo del metro cuadrado en dólares también estaba caro. O sea, todas estas medidas evitan el atraso del tipo de cambio«.-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,acciones,bonos,bolsa,ahorro,inversión,ganar plata,dólar,inversiones

ECONOMIA

El bono en dólares del Gobierno redefine la estrategia para remonetizar la economía y evitar estrés de reservas

La cotización del dólar interrumpió la tendencia bajista que mostró desde el comienzo del año. No obstante, el balance general fue negativo para la divisa y muy positivo para el balance del Banco Central y su racha de compras de contado que se mantuvo por 43 ruedas consecutivas.

En lo inmediato, diversos factores frenaron la caída de la cotización del dólar mayorista, estableciendo los $1.400 como un límite donde el Gobierno parece optar por coordinar la dinámica del comercio exterior, la inflación y las compras oficiales.

A diferencia de lo ocurrido desde enero, la absorción de divisas del Banco Central empezó a darle sostén a la cotización de la divisa. Se observó un límite el 23 de febrero en $1.360 desde donde el tipo de cambio mayorista rebotó hasta ubicarse el viernes en $1.416 por dólar.

También hubo demanda específica para cubrir vencimientos, como fue el caso de la provincia de Buenos Aires, que afrontó en el comienzo de marzo el pago de un bono por unos 400 millones de dólares.

Los inversores institucionales por su lado presionaron del lado de la demanda ante un previsible escenario de baja de tasas de interés en pesos. Una mayor liquidez también empujó al dólar en un corto plazo.

El Tesoro emitió una señal con el rollover por debajo de los vencimientos en la licitación de bonos en pesos del miércoles 25 de febrero, que replicó en una inyección de liquidez de 560.000 millones de pesos.

Tras estos movimientos, emerge una posible modificación en la estrategia oficial orientada a evitar un atraso cambiario sensible si el dólar continúa en descenso ante la inminente llegada de la fuerte liquidación agroindustrial del segundo trimestre y la continuidad de colocaciones de Obligaciones Negociables por parte de grandes empresas junto con bonos provinciales.

A la vez una apreciación global del dólar en los últimos días, a partir de la escalada bélica en Irán y el salto de los precios del petróleo, aportó desde el frente externo a la tendencia local de la divisa.

Si el Tesoro capta divisas con títulos públicos para enfrentar los vencimientos de deuda del 9 de julio, absorberá menos dólares al Banco Central. De este modo, las compras de reservas que efectúa la entidad podrían favorecer el objetivo de remonetizar la economía, aumentando la cantidad de pesos en circulación y habilitando tasas de interés más bajas para fomentar la actividad y el crédito.

Las compras de reservas podrían favorecer el objetivo de remonetizar la economía, aumentando la cantidad de pesos en circulación y habilitando tasas de interés más bajas para fomentar la actividad y el crédito

Esa inyección de pesos también podría complementarse con renovaciones de deuda del Tesoro por debajo de los vencimientos en las próximas semanas.

Además de la colocación de bonos en pesos por $6,7 billones en la última licitación, el Tesoro emitió el Bonar 2027 (AO27) por USD 250 millones, con una tasa de corte de 5,89% anual, inferior al cupón de 6%. De este modo, logró emitir el título soberano sobre la par, es decir aun precio superior a su valor nominal o facial.

Respecto de este instrumento bajo ley local en dólares, el Tesoro espera recaudar aproximadamente USD 2.000 millones con sucesivas emisiones hasta la primera mitad de año para cubrir el vencimiento de capital de deuda soberana programado para julio.

Juan Manuel Franco, economista Jefe del Grupo SBS (especializada en intermediación financiera), consideró que “el mercado muestra apetito por un papel corto que paga intereses mensuales en un contexto de depósitos privados en dólares en máximos recientes, por encima de USD 38.000 millones, que buscan tasa de interés y generan exceso de demanda de un papel como este”.

El mercado muestra apetito por un papel corto que paga intereses mensuales en un contexto de depósitos privados en dólares en máximos recientes (Franco)

A la vez, evaluó que “en la licitación en pesos el rollover fue de 93%, aunque esto no debiera preocupar en un contexto en que la liquidez del sistema en pesos viene algo ajustada y en que no se ofrecieron en esta ocasión papeles cortos de tasa fija. Hacia adelante, el foco inversor seguirá sobre las compras del BCRA en el MULC, que continúan, y en el entorno de tasas de interés en pesos, que es el factor determinante a la hora de pensar en un impulso del crédito privado y la actividad”.

Amílcar Collante, economista de Profit Consultores, explicó: “Si el Tesoro Nacional logra cubrir el programa financiero en dólares vía deuda AO27, dejaría de comprarle los dólares al BCRA y ya no ‘destruye pesos’ para cumplir con obligaciones en dólares. Monetariamente se reduce el sesgo contractivo del Tesoro. Hay mayor margen para baja de tasas de interés en pesos”.

Collante observó que si el BCRA “continúa con las compras, recapitaliza activo y mejora su hoja de balance. Ahora sí empieza la remonetizacion” de la economía -sube la demanda de dinero-.

Los rendimientos cortos en pesos ceden rápidamente, lo cual es interpretado como ‘señal’ de corto plazo de piso para el dólar y de ‘techo’ para las tasas de interés (Ber)

En relación con los instrumentos en pesos, Eric Ritondale, economista Jefe de la entidad financiera Puente, comentó que “el resultado del tramo en moneda local también dejó definiciones importantes sobre la estrategia del equipo económico. Con una adjudicación de $6,74 billones frente a vencimientos por $7,3 billones, el Tesoro alcanzó un rollover del 93,3 por ciento”.

“Esta nivel, por debajo del 100%, sugiere un sutil cambio de marcha: el Gobierno parece sentirse cómodo dejando algo de liquidez en el sistema -una inyección neta moderada- en un contexto de dinámicas cambiarias que vienen mejorando de forma sostenida, algo ya insinuado con intervenciones de mercado para dar liquidez y bajar las tasas cortas en las jornadas previas a la licitación”, explicó Ritondale.

Max Capital destacó que “la próxima licitación está programada para el 12 de marzo, cuando vencerán alrededor de $10,1 billones -unos $8,6 billones en manos privadas-, mientras que el Tesoro contaría con apenas $4,2 billones disponibles tras los pagos remanentes de esta licitación”. Entonces el nivel de renovación de vencimientos aportará un indicio más claro sobre el objetivo oficial de liquidez del sistema y la compresión de tasas.

El Gobierno parece cómodo dejando algo de liquidez en el sistema -una inyección neta moderada- en un contexto de dinámicas cambiarias que vienen mejorando (Ritondale)

El economista Gustavo Ber, titular del Estudio Ber, consignó que “a partir de la mayor liquidez que se viene evidenciando en los últimos días, incluida la liberación de pesos en la licitación del miércoles, los rendimientos cortos en pesos ceden rápidamente, lo cual es interpretado entre los operadores como ‘señal’ de corto plazo de piso para el dólar y de ‘techo’ para las tasas de interés”.

Según Ber, “la hipótesis es que podría ser parte de una estrategia para ayudar en simultáneo a bajar la inflación y aumentar la actividad, toda vez que hacia allí se dirigen las miradas de los agentes, y por el ende la evolución en el tiempo del respaldo al plan económico”.

La consultora Empiria precisó que “la estrategia oficial de no convalidar tasas de interés altas se pondrá a prueba muy pronto con los vencimientos de marzo y abril, que suman $35,4 billones. El destino de los fondos captados con el AO27 ya está definido: serán utilizados completamente para cubrir los pagos de capital de julio 2026″.

billetes,pesos argentinos,dólares,finanzas,economía,oficina,cambio de divisas,dinero,calculadora,escritorio

ECONOMIA

Inflación: Caputo espera un alivio en el dato de febrero, pero detectan aceleración en marzo

Luego del 2,9% que marcó la inflación en enero, hilvanando cinco meses de aceleración mensual, el Gobierno espera que el dato de febrero sea algo inferior y permita aliviar bolsillos y expectativas.

Los relevamientos de las consultoras privadas indican que la inflación del segundo mes sea similar a la del primero, pero ya advierten para marzo un repunte, impulsados por los aumentos en alimentos y tarifas.

El dato de enero llevó el acumulado de doce meses 32,4% y generó ruido, no solo por el salto en el número, sino por la decisión del Gobierno de que no se usara la “nueva fórmula” (a partir de actualizar la canasta de consumo, pasando de la de 2004 a la de 2017/2018). Los equipos técnicos habían trabajado en esa actualización y había un compromiso al respecto con el FMI.

Si bien la decisión de no usar la canasta actualizada provocó la renuncia de Marco Lavagna al Indec y generó un ruido inconveniente, ahora permitiría atenuar el efecto de los datos, pues según las consultoras de aplicarse la nueva canasta el índice de marzo daría un aumento superior al resultante de mantener la vieja.

Anoche, entrevistado en LN+, el presidente Javier Milei afirmó que después del primer trimestre la inflación retomará un sendero bajista y que hacia junio-agosto el guarismo mensual comenzará “con un cero adelante”.

No obstante, el fuerte aumento del precio del petróleo en los mercados de futuros en la noche del domingo, con el precio de los crudos WTI y Brent escalando por arriba de USD 100 el barril y los mercados asiáticos cayendo 6 por ciento, abren un escenario internacional más adverso.

“Lo más probable es que la inflación de marzo arranque con 3”, destacaron en Equilibra, que en la primera semana del mes registró un aumento de precios del 1,7% (+0,4 punto porcentuales versus primera semana de febrero). “En el desagregado, los precios regulados ascendieron 2,5%, impulsados por transporte público y tarifas energéticas, mientras que aún no se observa un impacto del shock internacional en el precio de la nafta local», destacaron.

La novedad de la semana fue que la inflación núcleo escaló 1,8%, por alzas en Educación y Carnes, que aportaron 0,4 y 0,3 puntos porcentuales respectivamente. A su vez, los precios estacionales descendieron 0,7%, debido a estabilidad en el rubro indumentaria y bajas en frutas y verduras.

Una estimación más favorable hizo la consultora Analytica: en la primera semana de marzo registró una variación semanal del 0,4% en Alimentos y bebidas en el Gran Buenos Aires, con un aumento promedio de 2,7% en las últimas cuatro semanas y una proyección en torno al 2,8% para marzo.

Entre los aumentos más notorios de la primera semana del mes, Analytica destacó el de Pescados y mariscos, con un alza de 7%, seguido por el de Carnes y derivados, con 4,9%, que hace meses viene presionando sobre el IPC. En contraste, los precios de verduras y de panes y cereales mostraron menores incrementos: 0,9% y 0,7% respectivamente.

Las proyecciones de Analytica contrastan con las de Econviews, que también subrayó el impacto de alimentos frescos y bebidas en el comienzo de marzo. Su relevamiento de precios arroja una suba de 0,6% en la primera semana de marzo, para una canasta de alimentos y bebidas en supermercados. “Esta semana destacan Bebidas (+1,1%), Carnes (+1%) y Verdulería (-2%). Las últimas 4 semanas acumulan una suba del 2,8%”, comentaron en un informe que puso el foco en la dispersión de precios por rubro y canal de venta. Bebidas y carnes encabezaron las alzas y frutas y verduras experimentaron una baja en la primera semana. El promedio móvil de cuatro semanas en supermercados mantuvo la tendencia por debajo del 3%, aunque el nivel general sigue condicionando la previsión para el resto del mes.

Los distintos relevamientos privados muestran así un abanico de factores que inciden en marzo. Los aumentos en regulados, como transporte y tarifas energéticas, se suman a incrementos en alimentos frescos y procesados. Al mismo tiempo, la inflación núcleo, que excluye los productos estacionales y los precios regulados, exhibe una dinámica propia, motorizada por ajustes en educación y carnes. La dispersión de los incrementos según el rubro y la región complica la lectura sobre el avance de los precios y obliga a los analistas a ajustar permanentemente sus pronósticos.

Cabe recordar que la “vieja canasta” (la vigente) mantiene la ponderación de Alimentos y bebidas no alcohólicas en 26,9%, contra la reducción al 22,7% de la nueva y postergada. Lo opuesto ocurre en el rubro Vivienda, Agua, Electricidad y otros combustibles: 9,4% según la vieja y vigente canasta, y 14,5% según la que por ahora no se aplica. .

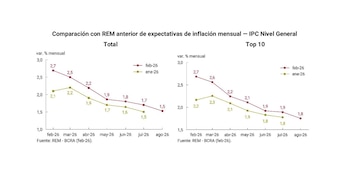

Por otra parte, el Relevamiento de Expectativas de Mercado (REM) que dio a conocer la semana pasada el Banco Central (BCRA) arrojó para febrero un promedio de proyecciones del 2,7%, inferior al dato de enero pero 0,6 puntos superior a lo que habían pronosticado un mes antes. También ajustaron hacia arriba su proyección para marzo. Del 2,2% que predecían hace un mes, ajustaron su predicción a una inflación mensual del 2,5 por ciento.

El presidente Javier Milei señaló en su momento que en agosto 2026 la inflación mensual comenzaría con un cero (esto es, que sería inferior al 1%) “Mientras nos mantengamos en este curso, tranquilamente este año la inflación podrá empezar con 0”, afirmó más recientemente el ministro Luis Caputo, quien también aseguró que la variación del IPC de febrero será inferior al 2,9% de enero, pero aclaró que sus estimaciones no necesariamente coinciden con las que del Indec.

Para los meses que restan del año, las consultoras privadas marcaron en el REM una desaceleración escalonada de la inflación, para llegar a 1,5% en agosto, todavía por sobre las expectativas oficiales, pero mejor que los datos iniciales del año.

ECONOMIA

El petróleo a más de USD 100 agrava el panorama inflacionario de la Argentina

El petróleo abrió en el pre market con un aumento de 17,15% a USD 1087,6 y seguía en alza. Es el valor más alto de los últimos 8 años. Estos precios arrastran la suba de los granos porque el biocombustible será más demandado.

La soja estaba por encima de USD 440, el precio más alto desde mediados de junio de 2024. También es fuerte la suba del trigo de 5,65% a USD 227 por tonelada.

Las Bolsas de Nueva York estaban en baja al igual que el oro. El NASDAQ, el índice de las tecnológicas perdía más de 2%. El oro se derrumbaba en igual proporción porque el dólar se fortalecía 0,60% ante la posibilidad de que las tasas de interés se mantengan elevadas para contener el impacto inflacionario que traerá la suba de los combustibles.

El movimiento implica que los inversores están apostando a una guerra de larga duración y por eso no hay refugios y aparece una inminente inflación que perjudicaría al mundo y en particular a la Argentina.

Si bien el país exporta combustibles, los precios internos no pueden sustraerse a los internacionales, por los aumentos de fletes y costos de explotación. Todo lo que importe la Argentina con sus fronteras bien abiertas, será más caro y se sumará a la inflación de los productos locales.

Por supuesto, se aleja la posibilidad de ingresar a los mercados internacionales de capitales para financiar los vencimientos de la deuda.

Las consultoras locales, redactaron sus informes sin conocer los precios del domingo, pero previendo que iban a incidir en lo que ocurra esta semana. Aldazabal & Cía advirtió que “los mercados quedaron a merced de la incertidumbre generada por la guerra de Irán por su impacto sobre la oferta global de petróleo, en la inflación y en el crecimiento de las economías mundiales”.

La Alyc cree que el Banco Central “continuará con su racha compradora” y que se reafirma la decisión del ministro de Economía Luis Caputo de desistir de la posibilidad de hacer un canje de los globales 2029 y 2030 por bonos más largos”.

El viernes se conoció el REM, la encuesta que hace el Banco Central entre las principales consultoras sobre las variables financieras. Por supuesto, que los cálculos sobre la inflación de 26,1% para todo este año, perforando 2% desde mayo, quedaron desenfocados.

Para EconViews, la consultora que dirige Miguel Kiguel, cambió el escenario favorable que tenía la Argentina por la llegada de capitales del exterior que buscaban riesgo. El informe señala que “algunos países aprovecharon esa ventana. Ecuador, por ejemplo, volvió a los mercados internacionales después de varios años de ausencia. En la Argentina, tanto empresas y provincias colocaron deuda por más de USD 10 mil millones desde las elecciones. Ese flujo de capitales ayudó a sostener la calma financiera: el Banco Central pudo avanzar con fuerza en la compra de reservas, el tipo de cambio se apreció y el riesgo país llegó a perforar los 500 puntos”.

Según EconViews, “la escalada bélica, al menos por ahora, pone en pausa ese viento de cola. Es cierto que en los últimos días los mercados ya mostraba algo más de nerviosismo. La incertidumbre sobre el impacto potencial de la inteligencia artificial en la productividad y el empleo, y el fallo de la Corte Suprema de Estados Unidos sobre los aranceles impulsados por Trump, habían empezado a introducir ruido. El conflicto bélico terminó de cambiar el humor. Subió el petróleo, aumentaron las tasas en Estados Unidos, se fortaleció el dólar y las bolsas corrigieron”.

La consultora agrega que la clave ahora es el tiempo. “Los shocks internacionales recientes tuvieron impactos relativamente acotados y los mercados mostraron una resiliencia notable. Pero Medio Oriente podría ser un capítulo distinto. Si el conflicto se prolonga, el efecto puede ir mucho más allá del precio del petróleo. Un encarecimiento persistente de la energía y del transporte podría trasladarse a otros precios y obligar a la Reserva Federal a mantener tasas altas por más tiempo, o incluso a endurecer su postura. En ese escenario, los flujos hacia emergentes podrían empezar a secarse. Para la Argentina, sería una muy mala noticia. Por ahora, el impacto fue moderado”.

En tanto, “el riesgo país subió hacia la zona de los 550 puntos y hubo algo más de presión sobre el tipo de cambio, pero ambas variables se movieron menos que en otros países de la región. El Banco Central, además, pudo seguir comprando reservas”.

No hay que confiarse, agrega el informe. “La calma cambiaria actual depende en buena medida del flujo de dólares financieros que viene de las colocaciones corporativas y provinciales. Si ese canal se enfría por el ruido global, el equilibrio puede volverse mucho más frágil. El aumento en las exportaciones por mejores precios de la energía y commodities agrícolas es un punto a favor importante, pero difícilmente compensen un freno en los flujos financieros, y seguramente también tenga algún impacto inflacionario”.

En este contexto surge una pregunta inevitable: ¿Argentina dejó pasar la ventana para volver a los mercados?.

Según la consultora, “el mercado, de hecho, ya mira más allá. Los vencimientos de 2026 y 2027 son exigentes si se suman los compromisos con el FMI, los bonos soberanos, los BOPREAL y los REPO. En parte por eso el riesgo país no logra perforar de forma sostenida la zona de los 500 puntos.

Cualquier shock externo vuelve esa ecuación mucho más exigente. La Argentina llega a este episodio en mejor posición que en otros momentos de estrés, con superávit fiscal y un Banco Central comprador, aunque todavía con reservas limitadas. Pero los márgenes siguen siendo estrechos. Durante meses, el viento internacional jugó claramente a favor. Si ahora empieza a soplar en contra, las fragilidades que hoy parecen manejables pueden volver rápidamente al centro de la escena.

La consultora 1816 coincide en los problemas del viento de frente que soportan las economías. Y señala que “se vuelve relevante que la Argentina consiga emitir Bonares a 2028, es decir, con vencimiento en el próximo mandato. El spread entre BOPREAL octubre 28 y octubre 27, que mide el temor del mercado por comprar bonos post fin de este mandato, tocó un máximo interanual, pero se mantiene lejísimos de los niveles pre diciembre”.

También destaca que “los depósitos en dólares y fondos comunes de inversión en dólares, vuelven a hacer máximos, algo muy positivo”.

Pero advierte que “mientras no esté claro de qué manera financiará los vencimientos en moneda extranjera 2026 y 2027 las compras del BCRA son una necesidad. Más allá del impacto financiero de la volatilidad internacional, los nuevos precios de la energía que, de prolongarse, tendrán impacto positivo en las cuentas externas. Hace un mes, con el precio del petróleo de USD 60, el Gobierno estimaba superávit comercial energético de USD 10.000 mm en 2026 y USD 15.000 mm en 2027”.

Para Inversiones Pergamino “La decisión más importante del año para los mercados todavía no llegó. En mayo se producirá el cambio en la presidencia de la Reserva Federal, y será Donald Trump quien proponga al sucesor de Jerome Powell. El mensaje político ya está dado: Trump quiere tasas de interés más bajas. Si la nueva conducción de la Reserva Federal avanza en ese camino, el impacto puede ser significativo

- Menores tasas en EE.UU.

- Regreso del apetito por riesgo en equity (acciones)

- Mayor flujo hacia mercados emergentes

El informe agrega que “la Argentina, aunque aún no forma parte formal de ese universo en muchos índices, se vuelve extremadamente atractiva en términos de rendimiento bajo el nuevo esquema económico. Para nuestros bonos soberanos, la lógica es bastante directa: Si bajan las tasas de Estados Unidos, las tasas globales comprimen y los activos de mayor riesgo tienden a revalorizarse. Es, en gran medida, el escenario que Luis Caputo parece estar esperando cuando señala que Argentina no tiene apuro por volver a los mercados internacionales de deuda. La estrategia es clara: esperar un contexto financiero global más favorable”.

El informe de la consultora F2. que dirige Andrés Reschini, señala que “el desempleo en estados Unidos escaló al 4,4% y pone en una situación más incómoda a la Reserva Federal que ahora debe decidir entre empleo e inflación en un escenario en el que la escalada en las cotizaciones de la energía pone presión a los precios incrementando chances de tasas altas por más tiempo que impactarán en la actividad. El fortalecimiento del dólar se notó en la gran mayoría de las monedas del mundo sin excepción del real, mientras el peso argentino, desde el martes acompañó a esta dinámica. Los spreads de deuda de la región sufrieron la volatilidad del contexto global. Aun así, el BCRA logró continuar con su política de compra de divisas sin pausa y en la semana acumuló un saldo de USD 291 millones, volviendo a desacelerar levemente”.

El informe agrega que “más allá de que el tipo de cambio se ha acoplado en las últimas ruedas al comportamiento de las monedas de la región, sigue tendiendo a apreciarse desde las elecciones de medio término, pero curiosamente, esta vez ocurre con una mejora en la balanza comercial. De todos modos, en un contexto global con el dólar fortaleciéndose, acelerar la apreciación puede ser demasiado riesgoso dada la necesidad de divisas que enfrentan el Tesoro y el BCRA”.

También destaca que “los préstamos en pesos se mantienen estancados en el nivel de fin de junio y la alta selectividad que tienen los bancos por la alta morosidad no ayuda. Los préstamos en dólares siguen en crecimiento, pero no abarcan a toda la economía y la mayoría de los sectores sigue con dificultades en la actividad”.

Para hoy se espera otra rueda negativa para bonos y acciones. El riesgo país puede acercarse a los 600 puntos básicos si no aparecen noticias positivas.

Las tasas de interés en pesos podrían cambiar su tendencias bajista. El dólar hoy es la clave.

POLITICA3 días ago

POLITICA3 días agoJavier Milei habló de la crisis con la vicepresidenta: “No quiero la renuncia de Victoria Villarruel”

CHIMENTOS2 días ago

CHIMENTOS2 días agoWanda Nara involucrada en la separación de su hijo Valentino: su ex nuera contó toda la verdad

POLITICA3 días ago

POLITICA3 días agoEl Gobierno promulgó la reforma laboral: desde cuándo rige y las claves