ECONOMIA

Semáforo de bonos: cuáles están en verde, amarillo y rojo, tras anuncio del FMI de un nuevo desembolso

Con la transición a un esquema de tasas endógenas, la salida de las LEFIs, la suba del tipo de cambio oficial y las expectativas puestas en el próximo desembolso de u$s 2.000 millones del FMI, el mercado de bonos entra en una nueva etapa. Las estrategias de carry trade, cobertura frente al dólar y defensa frente a la inflación (CER) volvieron a tomar protagonismo en las carteras de los grandes jugadores, pero con una lógica completamente distinta: ahora no hay tasa de referencia explícita y las decisiones deben ajustarse al pulso de un mercado que muta día a día.

En este contexto, las principales mesas de la City —Allaria, GMA Capital, IEB, Facimex, SBS y PPI— actualizaron sus recomendaciones con especial énfasis en el nuevo entorno. Las claves pasan por tres ejes:

- Administración de la liquidez

- Resistencia frente a shocks cambiarios

- Exposición a la inflación

Un escenario de transición

El mercado espera el desembolso del FMI, que según lo anticipado por el ministro Luis Caputo sería de u$s 2.000 millones, habilitado tras la revisión del acuerdo.

Se especula además con que el organismo acepte flexibilizar la meta de acumulación de reservas, lo que podría relajar la exigencia sobre el BCRA sin romper el esquema general del programa.

Ese dato se volvió central en el reordenamiento de las carteras.

Las LECAPs vuelven a ser protagonistas

En este entorno, los bonos de tasa fija en pesos, ideales para hacer carry trade, volvieron a dominar el interés de los inversores. Tanto IEB como Allaria destacan a la S31O5 por ofrecer tasas reales atractivas y por su bajo riesgo de duración. En un mercado sin tasas explícitas, tener un bono que rinda en torno al 43,5% TNA con vencimiento antes de las elecciones es un lujo.

Facimex, que mantiene una estrategia combinada entre carry trade y cobertura, incluye en su portafolio sugerido la S29G5, con vencimiento en agosto y condiciones similares. Para esta consultora, el tramo corto sigue siendo ideal para capturar rentabilidad sin exponerse a movimientos de tasa.

El detalle técnico más fino lo aporta GMA Capital, que calcula para cada bono el dólar breakeven. En el caso de la S29G5, ese umbral se ubica en $1.321: mientras el dólar oficial no cruce ese nivel al vencimiento, el inversor gana. Para el T17O5, un bono tasa fija con vencimiento el 17/10, el breakeven es de $1.389.

GMA, a su vez, destaca que el TZXD5 y el T15D5 necesitan que el dólar no cruce los $1.466 y $1.482, respectivamente, para evitar pérdidas.

CER para cobertura

A su vez, los bonos ajustables por inflación (CER) siguen ganando protagonismo como instrumentos de defensa. La inflación implícita en la curva llegó al 2,2% mensual, y eso elevó las tasas reales a valores cercanos al 15% anual en los tramos medios.

Facimex recomienda una exposición del 70% a estos activos dentro de su estrategia de pesos. En particular, señala al TX26, al DICP y al TZXO5 como opciones equilibradas entre duración y liquidez. En tanto, IEB sugiere incorporar el TZXO6 con buena relación riesgo-retorno.

Dollar linked

Aunque ya no ocupan el centro de la escena, los bonos atados al dólar oficial siguen cumpliendo un rol dentro de las carteras más defensivas. PPI sugiere el D31O5 y el TZVD5 como instrumentos tácticos para cubrirse ante un escenario disruptivo. Su horizonte corto y sus condiciones de emisión los vuelven manejables incluso en condiciones adversas.

SBS es más cauteloso: destaca que, si las tasas reales siguen elevadas y el tipo de cambio no se recalienta, estos bonos quedarán rezagados.

Por eso, recomienda monitorear el dólar breakeven y evitar los vencimientos más largos.

Bonos en dólares

Los bonos soberanos en dólares (Globales) siguen rindiendo a niveles altísimos. Según IEB, muchos de ellos se negocian con paridades propias de economías en crisis. A pesar de que el riesgo país se mantiene en torno a los 743 puntos, el flujo comprador aún no aparece de forma consistente.

Allaria observa una oportunidad en los GD35 y GD30, especialmente si se concreta el giro de fondos del FMI y si el Gobierno logra mantener la disciplina fiscal. SBS, por su parte, sugiere mantener una porción táctica en estos instrumentos, pensando en un trade electoral que podría verse potenciado si el oficialismo consolida apoyo político.

Para GMA, el mercado aún no «compró» el nuevo esquema. Pero eso no implica que los bonos no tengan recorrido. Si la política acompaña, el rebote puede ser fuerte pero hoy el mercado parece seguir en modo «wait & see»

Cambió el tablero

Más allá de las elecciones y del acuerdo con el FMI, todas las mesas coinciden en que el cambio más profundo del semestre fue la desaparición de las LEFIs. Desde entonces, el sistema opera con tasas endógenas -y no tanto-, y eso multiplica la volatilidad.

Las tasas de caución llegaron al 120% TNA al cierre del viernes 18 de julio y luego retrocedieron, según el cierre de ayer (28/7) al 35%. El mercado de futuros redujo su volumen diario a la mitad. Y los inversores institucionales tuvieron que rehacer carteras enteras en apenas dos semanas.

Según GMA Capital, el proceso de remonetización aún está incompleto dado que la demanda de dinero sigue tres puntos por debajo del promedio 2016-2019. Esto explica por qué la tasa de interés sigue tan volátil y por qué cualquier exceso de pesos genera reacciones inmediatas en el precio del dólar.

Agosto será una prueba de fuego. Con vencimientos desafiantes por delante, el Tesoro deberá elegir entre convalidar tasas más altas o devolver liquidez al sistema. El giro del FMI puede ayudar a contener la presión cambiaria.

El semáforo de los bonos

Bonos en verde (alta recomendación)

- S15G5, S29G5 y S12S5 (LECAPs cortas): preferidas por Allaria, IEB, Facimex y GMA. Rinden por encima del 42% TNA, con bajo riesgo de duración.

- TX26 y DICP (CER): defensivos y con tasas reales atractivas. Buen equilibrio entre protección inflacionaria y devengamiento.

- GD35 y GD30 (Globales): con potencial de suba si se consolida el respaldo del FMI y mejora el panorama político.

Bonos en amarillo (interesantes, pero con riesgos)

- T17O5 (LECAP): breakeven en $1.397, con retorno interesante si el dólar oficial no se dispara.

- D31O5 y TZVD5 (dollar linked): útiles como hedge, pero con upside limitado si no hay devaluación.

- BPOD7 (Bopreal 2027): buena cobertura cambiaria, con poca volatilidad en el precio pero con menor recorrido al alza.

Bonos en rojo (bajo consenso o alta incertidumbre)

- BPY26: su rendimiento en dólares de apenas al 2,52% TNA lo vuelve irrelevante frente a dejar los dólares en la cuenta remunerada de los bancos.

- LECAPs de vencimiento lejano (T30J6, S29Y5 y T15E7): expuestas a posibles recortes de tasa o cambios en el régimen monetario.

- Globales ilíquidos o de plazos muy extensos (AL41, GD41 y AL35): muy volátiles y sin drivers concretos en el largo plazo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,bonos,dolares,inversion

ECONOMIA

Dólar hoy en vivo: a cuánto se negocian todas las cotizaciones minuto a minuto este jueves 15 de enero

El Tesoro renovó casi todos los vencimientos en la primera licitación de deuda en pesos del año, pero al costo de secar la plaza y elevar las tasas para las LECAP que vencen a fin de febrero a 3,39% efectivo mensual, lo que equivale a un rendimiento de casi 50% efectivo anual. Este título tuvo un premio de 5 puntos con relación a la cotización en el mercado secundario donde rendía 2,87%. La letra que vence a fin de mayo paga 2,86% efectivo mensual. Entre estos dos plazos absorbieron $5,81 millones, el 62% de lo licitado.

ECONOMIA

Fracasó la paritaria de la UTA: cuándo podrían paralizar el transporte de colectivos en el AMBA

Lejos de resolverse, la paritaria de los choferes de colectivos se profundiza tras cada reunión entre la Unión Tranviarios Automotor (UTA) y las cámaras empresariales. El último encuentro se llevó a cabo este martes y el gremio ratificó el estado de alerta y advirtió con disponer un paro general que afectará el servicio en el Área Metropolitana de Buenos Aires (AMBA).

En la audiencia realizada en forma virtual bajo el monitoreo de la Secretaría de Trabajo, el sindicato rechazó la oferta del 1 por ciento mensual, en tanto que el titular de la UTA, Roberto Fernández calificó la propuesta como una «burla». Fuentes gremiales señalaron que «las patronales no están haciendo ningún esfuerzo y vinieron con el mismo ofrecimiento que en la anterior reunión; es decir, no mejoraron nada».

Según las empresas, no pueden dar un aumento por encima del 1%

Los representantes de las cámaras empresariales sostienen que otorgar un incremento por encima de la pauta del 1 por ciento mensual provocaría el colapso de la actividad. Remarcaron la situación de «extrema fragilidad» que vienen atravesando y apuntaron al «estrangulamiento financiero» por la falta de actualización tarifaria como así también a la actualización de los mecanismos de compensación económica por parte del Estado.

Desde la Asociación Argentina de Empresarios del Transporte Automotor (AAETA), la Cámara Empresaria del Autotransporte de Pasajeros (CEAP), la Cámara Empresaria del Transporte Urbano de Buenos Aires (CETUBA), la Cámara del Transporte de la Provincia de Buenos Aires (CTPBA) y la Cámara de Empresarios Unidos del Transporte Urbano de Pasajeros de Buenos Aires (CEUTUPBA) apuntaron a «la suba constante combustibles, repuestos y seguros».

Agregaron que «estamos frente a una situación cuasi terminal que compromete el pago de salarios, cargas sociales y proveedores estratégicos» y avisaron que, «mientras no se reconozca una nueva estructura de costos por parte de las autoridades, no podrán realizar ofrecimientos que satisfagan las aspiraciones sindicales».

Una protesta que afectaría a miles de usuarios del AMBA

La UTA, en tanto, aclaró su posición: «Estamos abiertos al diálogo, pero no podemos permitir que el ajuste de la actividad lo paguen los trabajadores con sus ingresos» y amplió: «La herramienta que tenemos para que nuestro reclamo se escuche es el paro de los servicios» que en este caso afectaría a los miles de usuarios del AMBA.

Fernández no solo criticó a los empresarios, sino también al gobierno, exigiendo una respuesta de parte del Estado a la situación. Alertó que «sabemos que el 40 por ciento de las empresas que operan en el sector se encuentran al borde de la quiebra». Sin embargo, subrayó que «no podemos ser rehenes de las patronales y el Ejecutivo, que se tiran la pelota mientras se deteriora el poder de compra de los trabajadores».

En esa línea, pidió formalmente que, ante «la dilación de la negociación y el impacto que puede tener una afectación del servicio o una profundización de la precaria situación en la que se encuentran los trabajadores», en la próxima audiencia se encuentre presente el secretario de Trabajo, Julio Cordero.

Cuándo es la fecha «limite» para decidir la huelga

Ante el riesgo inminente de una huelga que deje a millones de usuarios sin transporte, el ministerio de Capital Humano, a través de la dirección nacional de Relaciones del Trabajo, exhortó a las partes a mantener la «paz social» y extremar los esfuerzos para evitar el conflicto. Por ese motivo convocó a una nueva audiencia virtual para el martes 20 de enero a las 14.

La organización gremial tomó nota horas del cónclave, aunque los voceros indicaron que «se trata de una fecha límite, ya no podemos esperar más. Si no hay un acuerdo que satisfaga nuestras demandas, llamaremos a una protesta que paralice totalmente las actividades en todas las líneas del AMBA».

El último acuerdo paritario data de julio y finalizó en noviembre, y también se dio en un marco conflictivo con paros. El incremento salarial consistió en una suba del 11,5 por ciento (liquidado en cuotas), con un salario básico que hoy quedó en 1.682.000 pesos, sin adicionales como antigüedad y presentismo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,colectivos,paro,uta

ECONOMIA

Vuelos en alerta máxima: termina la conciliación de los controladores aéreos y se reaviva el riesgo de paros en vacaciones

Mañana viernes 16 de enero vence la conciliación obligatoria que frenó las asambleas impulsadas por Atepsa, el gremio de los controladores aéreos, en la previa de las Fiestas. En medio de la temporada alta y con un conflicto paritario sin resolución a la vista, el sindicato podría retomar los reclamos y, así, afectar nuevamente a la actividad aeronáutica.

A pesar de que la tregua obligatoria que dictaminó el Gobierno el 23 de diciembre rige hasta el viernes, esta seguramente se prorrogará por otros cinco días hábiles más pedido de la Empresa Argentina de Navegación Aérea (EANA). Una vez que finalice ese período, las posibilidades de que se reavive el fuego del conflicto son altas, según alertaron fuentes del sector a Infobae.

Si bien el reclamo principal es salarial, el conflicto también incluye denuncias penales, investigaciones judiciales por presuntas maniobras fraudulentas y la situación de dos funcionarias bajo la lupa de la Justicia.

El trabajo de los controladores aéreos es indispensable para la actividad aeronáutica. Ubicados en las Torres de Control o los Centros de Control de Área (ACC), son los encargados de gestionar el tránsito aéreo, separar y guiar a los aviones durante sus vuelos, despegues y aterrizajes en todos los aeropuertos del país.

EANA es la prestadora de este tipo de servicios en el país, mientras que su personal se encuentra nucleado en la Asociación de Técnicos y Empleados de Protección y Seguridad a la Aeronavegación (Atepsa).

Dado que EANA es una compañía estatal, al igual que sucede en el resto de las negociaciones salariales del sector público, la pauta no se define de manera individual por cada empresa.

Por el contrario, la Oficina Nacional de Empleo Público es el área que establece el marco de referencia que el Gobierno está dispuesto a ofrecer a los gremios. Si bien depende de la Jefatura de Gabinete, su accionar también se enmarca en la estrategia de ordenamiento fiscal y reforma del Estado que impulsa en general el núcleo económico del Gobierno y en particular el Ministro de Desregulación Federico Sturzenegger.

(Maximiliano Luna)

Una vez que ese esquema queda cerrado en la paritaria con la Unión del Personal Civil de la Nación (UPCN, el gremio mayoritario del sector público), suele trasladarse al resto de los organismos y empresas del Estado, aun cuando las conversaciones con otros sindicatos todavía no estén formalmente abiertas. Hasta el momento, no hay un porcentaje paritario definido.

La disputa entre EANA y Atepsa tiene larga data. Solo en 2025, el conflicto tuvo varios capítulos y se mantuvo latente a lo largo de casi todo el año, con medidas de fuerza que, aun cuando eran informadas con antelación, terminaron afectando la actividad aerocomercial.

El primer pico de tensión se dio en julio, en la previa de las vacaciones de invierno. En ese momento, Atpsa había anunciado un esquema de medidas de fuerza que amenazaba con impactar en plena temporada alta. Frente a ese escenario, la Secretaría de Trabajo dictó la conciliación obligatoria, lo que permitió desactivar las protestas y evitar una afectación directa sobre los vuelos durante el receso invernal.

Sin embargo, la tensión volvió a escalar en agosto, cuando el gremio llevó adelante medidas de fuerza durante tres jornadas distintas, que afectaron los despegues de toda la aviación en los aeropuertos del país. Tras esas acciones, Atepsa y EANA alcanzaron un acuerdo paritario, que contempló una recomposición salarial del 15% en cuatro tramos para todo 2025, lo que derivó en el levantamiento de las protestas.

Pese a la vigencia de ese acuerdo, en noviembre el gremio retomó las medidas de fuerza. En ese mes, ATEPSA realizó nueve jornadas de paro, focalizadas exclusivamente en los vuelos de carga en todo el país. Además, paralizó la totalidad de las capacitaciones del personal y las tareas de mantenimiento de la infraestructura tecnológica.

El conflicto tuvo un nuevo y fuerte capítulo en diciembre, cuando el sindicato anunció un cronograma de medidas a partir del 17 de diciembre, que incluía restricciones a los despegues durante cinco jornadas en plena temporada alta y en el marco de las Fiestas de fin de año. A diferencia de las acciones previas, el plan de lucha apuntaba a afectar vuelos de pasajeros, tanto de cabotaje como internacionales.

De ese esquema, se llegaron a concretar dos jornadas de paro. Ante el riesgo de una afectación mayor del tráfico aéreo en un período de alta demanda, el 23 de diciembre la Secretaría de Trabajo dictó la conciliación obligatoria, con vigencia hasta el viernes 16 de enero a las 8 de la mañana, con la posibilidad de una prórroga por cinco días hábiles.

En paralelo al conflicto salarial, en los tribunales de Comodoro Py avanza una investigación judicial que involucra a la conducción de Atepsa y a la ex presidenta de EANA durante el gobierno anterior. La causa apunta a una presunta maniobra fraudulenta vinculada a un supuesto acuerdo paritario firmado a fines de 2023 entre el gremio y la entonces conducción de la empresa estatal, cuya existencia no pudo ser acreditada en los registros oficiales.

El expediente se originó a partir de una presentación judicial del sindicato, que reclamó el cumplimiento de un acta que habría establecido aumentos salariales anticipados para el primer trimestre de 2024.

Según la denuncia, el documento no figura en los circuitos administrativos, legales ni de liquidación de haberes de EANA, ni habría sido aplicado mientras la ex presidenta de la compañía, Gabriela Logatto, permanecía en funciones. En ese marco, la Justicia investiga el rol tanto de Logatto como de Paola Barritta –hija de José “El Abuelo” Barritta, histórico jefe de la barra brava de Boca– y secretaria general de Atepsa.

Además, EANA presentó una denuncia penal contra Atepsa al considerar que algunas de las protestas gremiales pusieron en riesgo la seguridad operacional y la integridad de pasajeros y trabajadores. La causa incluye material probatorio como imágenes de una bandera sindical colocada en el exterior de una torre de control, que —según la empresa— podría haber interferido con la operación y generado riesgos para terceros.

CHIMENTOS3 días ago

CHIMENTOS3 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

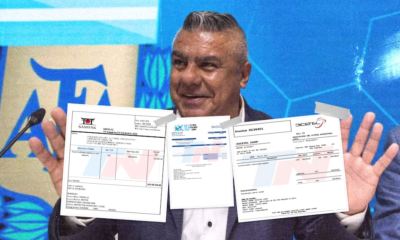

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA2 días ago

POLITICA2 días agoCon el respaldo de Axel Kicillof, Claudio “Chiqui” Tapia seguirá al frente del Ceamse con un sueldo millonario