ECONOMIA

Tras seguidilla de subas en el gasto público, en abril volvió la motosierra: ¿un cambio de tendencia?

Uno de los mayores temores de quienes analizan con lupa los números de las finanzas nacionales era el lento, pero continuo, deterioro del logro del que más se enorgullece el gobierno: el superávit fiscal, una de las tres anclas -junto con la monetaria y la cambiaria- del plan de Luis Caputo.

En el arranque del año, los números se mantenían en positivo, pero no por el recorte del gasto sino por la recuperación en la recaudación impositiva. Puesto en números, el primer trimestre los ingresos crecieron un 0,6% real interanual mientras el gasto primario -es decir, sin contar el pago de intereses de la deuda- lo hacía al 11,1% interanual.

Se trata de una situación que contradecía el discurso oficial de la «motosierra» y que llevaba a algunos economistas a poner en duda la continuidad del equilibrio fiscal. Siendo un año electoral, varios expresaron dudas respecto de que el recorte en rubros sensibles, como los subsidios a la energía, los salarios del sector público y la inversión en obra pública, se pudieran sostener.

Esta situación hacía recaer todo el peso del superávit fiscal en un crecimiento potente de la recaudación tributaria. De momento, con la actividad económica recuperándose, ese efecto se cumple, pero en la medida en que la comparación deje de hacerse contra el momento más recesivo de 2024, podrían darse tasas de crecimiento menores.

Según el Instituto Argentino de Análisis Fiscal, se necesitaría que la tasa de crecimiento real en el ingreso tributario prácticamente se triplicara respecto del nivel actual para que se alcance la proyección acordada con el Fondo Monetario Internacional -un 1,3% del PBI-.

Abril, un punto de inflexión para el Gobierno

Pero, cuando el tema ya empezaba a generar preocupación, los primeros números de abril trajeron una sorpresa: por primera vez en el año, se registró una disminución real en el gasto público. El informe de la Oficina de Presupuesto del Congreso marca que en abril hubo un recorte de 5% en comparación con el año pasado, lo cual marca un punto de inflexión después de tres meses consecutivos de incremento real del gasto.

Estos números suelen ser considerados un predictor de las cifras oficiales, que se darán a conocer dentro de pocos días por la secretaría de Hacienda. El reporte cubre la administración central -no todo el sector público- y se trata de cifras «base devengado» y no «base caja» -es decir, sobre los gastos hechos, pero no necesariamente ya pagados-, lo que implica que en la versión final podría haber cambios.

Pero más que los números, lo que preocupa es «la historia» que cuentan las cuentas fiscales: que, pese a las presiones típicas del año electoral, el equipo de Toto Caputo se las sigue ingeniando -al menos, por ahora- para recortar el gasto. Y esto ocurre en un contexto en el que las jubilaciones -por lejos el rubro de mayor incidencia del presupuesto- están creciendo por efecto de la nueva fórmula de indexación que toma como referencia la inflación pasada.

Los rubros donde se aplicó la «motosierra» fueron los subsidios -energía y transporte, sobre todo- que en abril tuvieron una disminución real de 73%. Este rubro representa aproximadamente un 4% del presupuesto nacional.

En la categoría de retribuciones al personal la disminución fue de 12,7%, pero se trata de un rubro con mucho mayor incidencia en el total del gasto corriente: representa un 11% del total.

Presiones en un año electoral

La duda que se plantea ahora es si, en pleno año electoral, y con el tema salarial instalado en el centro del debate, el gobierno podrá seguir centrando su política fiscal sobre la base de mantener las paritarias del sector público por debajo de la inflación y continuar su política de recortes de cargos en la planta de personal así como en la cantidad de personal contratado.

De hecho, el empeoramiento que se está viendo en la relación del gobierno con los sindicatos está centrado, precisamente, en la vocación del ministro Caputo por intervenir en las paritarias y no homologar los acuerdos que se alejan de la pauta inflacionaria.

El sector de los empleados públicos es uno de los más activos en la protesta por la dificultad para recuperar el poder adquisitivo perdido por la inflación de los últimos años. Y la previsión es que, ya con el clima de campaña electoral por las legislativas de octubre, al gobierno le resulte difícil sostener la dureza de su política en este rubro.

Mientras tanto, las jubilaciones, el rubro que el año pasado había sido el gran protagonista del recorte -hubo meses en que la masa destinada al pago de haberes jubilatorios registró una impactante caída de 38% real interanual- ahora va en el camino inverso.

Así, en el primer cuatrimestre de este año, el gasto jubilatorio creció un 23,3% respecto de hace un año, aun cuando el bono extra para los jubilados de la mínima quedó congelado y provocó las protestas para un incremento de la franja con los haberes más bajos, que todavía no logró una recuperación total por la erosión inflacionaria.

¿Se sostiene la recaudación de impuestos?

Del otro lado del mostrador, el de los ingresos fiscales, también hay dudas. Si bien la recaudación continúa creciendo en términos reales -un 7% sobre la inflación-, lo hace a menor velocidad, y hay algunas señales preocupantes.

Por ejemplo, la floja performance del IVA, el termómetro por excelencia para medir la salud del comercio y los servicios en el mercado interno. Si bien continuó a la suba, su variación fue de 3,5%, un guarismo bajo en relación con el que se había visto en los últimos meses, y que es compatible con una ralentización del consumo masivo.

El IVA representa un 24% en el total de lo recaudado, por lo que, además, de su recaudación depende la salud de la política fiscal del gobierno.

El otro gran rubro que aporta a la caja del ARCA es el impuesto a las Ganancias, que previsiblemente muestra una gran suba en la comparación interanual, producto de la ley que reintrodujo el tributo para los asalariados de la cuarta categoría. El incremento real de Ganancias ha sido de 33%.

Dentro de la «torta» impositiva, Ganancias aporta un 16%, lo que indica que tiene margen para seguir creciendo a buen ritmo en el resto del año, dado que su promedio histórico se ubica en torno al 22%.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,luis caputo,javier milei,gobierno,recaudacion,impuesto

ECONOMIA

Heladeras en promoción en Carrefour, Jumbo y Coto: precios rebajados y financiación en 12 cuotas

Las cadenas de supermercados Carrefour, Jumbo y Coto publicaron promociones en electrodomésticos para el hogar, con descuentos que alcanzan hasta el 37% en heladeras, además de planes de financiación en cuotas sin interés y opciones de pago con tarjetas propias o bancarias. Las ofertas incluyen modelos no frost, inverter, side by side, con freezer inferior y equipos de distintas capacidades, así como productos complementarios como freezers, cavas y fábricas de hielo.

Las acciones comerciales se encuentran disponibles tanto en tiendas físicas como en canales digitales, con condiciones que varían según el medio de pago y la entidad financiera. En algunos casos, los beneficios están atados al uso de tarjetas propias de cada cadena o acuerdos específicos con tarjetas de crédito.

El relevamiento muestra una oferta segmentada por capacidad, tipo de tecnología y marca, lo que permite comparar alternativas dentro de un rango de precios amplio que va desde equipos compactos hasta modelos de gran porte orientados a familias o comercios.

Ofertas en Carrefour: heladeras, freezers y financiación con tarjeta propia

suen heladeras con rebajas de entre 10% y 37%, combinadas con planes de hasta 12 cuotas sin interés mediante Mi Carrefour Crédito. Entre los precios más bajos se ubica la heladera Philco de 185 litros con dispenser, que registra un 37% de descuento y queda en $419.999 con pago contado y envío a domicilio.

También figuran modelos de mayor capacidad como la Samsung inverter con dispenser de 409 litros, con una reducción del 24% y precio final de $2.199.000 en 12 cuotas sin interés. En el segmento intermedio aparecen opciones como la Smartlife de 354 litros con 22% de descuento por $699.000 y la Gafa de 326 litros con freezer, con rebaja del 22% y financiación en nueve cuotas.

En tecnologías no frost e inverter, se incluyen equipos Drean, Gafa, Electrolux, Whirlpool y BGH, con capacidades que oscilan entre 262 y 428 litros. Los descuentos se ubican mayormente entre el 14% y el 31%, según el modelo y la forma de pago.

La cadena también comercializa productos complementarios como una fábrica de hielo Mandine con 30% de descuento y opciones side by side de hasta 451 litros con planes de financiación extendidos.

Ofertas en Carrefour

- Heladera side by side inox 428 lts Philco PHSB450X – 29% off – $1.399.000 (precio regular: $1.990.000) – 12 cuotas sin interés con Mi Carrefour Crédito.

- Heladera BGH inverter BRS400I1A – 16% off – $1.499.000 (precio regular: $1.799.000) – 12 cuotas sin interés con Mi Carrefour Crédito.

- Heladera BGH 338 Lts BRT330I1A – 31% off – $799.000 (precio regular: $1.159.000) – 9 cuotas sin interés con Mi Carrefour Crédito.

- Heladera Philco 185 Lts con dispenser plateada PHSD179PD2 – 37% off – $419.999 (precio regular: $669.299) – pago contado / envío a domicilio.

- Heladera no frost Drean 342 Lts inverter RZN320PCARX0 inox – 10% off – $899.000 (precio regular: $999.000) – 6 cuotas sin interés con Mi Carrefour Crédito.

- Heladera Gafa No Frost 262 Lts inverter negra HGNF251N – 20% off – $756.799 (precio regular: $945.999) – 6 cuotas sin interés.

- Heladera no frost Smartlife 354 Lts inverter SL RNF370SDINV – 22% off – $699.000 (precio regular: $899.000) – 6 cuotas sin interés con Mi Carrefour Crédito.

- Heladera con freezer Gafa HGF378AFB blanca 326 Lts – 22% off – $699.999 (precio regular: $905.777) – 9 cuotas sin interés.

- Fábrica de hielo Mandine MICM120P – 30% off – $153.000 (precio regular: $219.000) – 12 cuotas fijas con Visa o Mi Carrefour Crédito.

- Heladera no frost Samsung inverter con dispenser RB45DG6300B1 409 Lts – 24% off – $2.199.000 (precio regular: $2.899.000) – 12 cuotas sin interés con Mi Carrefour Crédito.

- Heladera inverter no frost Gafa 356 Lts HGNF333-P plata – 30% off – $888.000 (precio regular: $1.269.000) – 9 cuotas sin interés con Mi Carrefour Crédito.

- Heladera no frost side by side Gafa 451 Lts inverter HGSBS-457X plata – 6% off – $1.399.000 (precio regular: $1.499.000) – 12 cuotas sin interés con Mi Carrefour Crédito.

- Heladera inverter no frost Gafa HGNF251P 262 Lts plata – 22% off – $899.000 (precio regular: $1.155.000) – 9 cuotas sin interés con Mi Carrefour Crédito.

- Heladera Electrolux Top Freezer No Frost 424 Lts IW46S plata – 14% off – $1.279.999 (precio regular: $1.505.443) – 6 cuotas sin interés con Mi Carrefour Crédito.

- Heladera no frost Whirlpool inox 340 Lts WRM39CK – 24% off – $949.000 (precio regular: $1.249.000) – 9 cuotas sin interés con Mi Carrefour Crédito.

- Heladera inverter no frost Gafa HGNF251B 262 Lts blanca – 36% off – $699.000 (precio regular: $1.099.000) – 6 cuotas sin interés con Mi Carrefour Crédito.

Jumbo: descuentos uniformes y cuotas extendidas

Jumbo ofrece una estructura de descuentos más homogénea, con rebajas del 10% y 15% en la mayoría de las heladeras y freezers, acompañadas por financiación de hasta 12 cuotas sin interés. La propuesta incluye marcas como Samsung, Drean, Whirlpool, Philco, Kohinoor y Vondom.

Entre los modelos disponibles se encuentra la Samsung RT38 de 382 litros con 15% de descuento y precio final de $1.338.749,15. En capacidades menores, la Drean cíclica de 264 litros se ofrece a $572.049,15 con la misma reducción porcentual.

El catálogo suma equipos side by side, modelos con dispenser y alternativas inverter. En los segmentos más altos se ubican heladeras de más de 450 litros, como la Drean DTP458 o la Samsung de 462 litros, ambas con financiación en cuotas.

Además, la cadena incluye freezers verticales y horizontales con tecnología no frost, con descuentos del 10% al 15%, lo que amplía las opciones para almacenamiento de alimentos.

Ofertas en Jumbo

- Heladera Samsung RT38K5932SL Silver 382 L – 15% off – $1.338.749,15 (precio regular: $1.574.999) – hasta 12 cuotas sin interés.

- Heladera Cíclica Drean 264 L R600 HDR280F50B – 15% off – $572.049,15 (precio regular: $672.999) – hasta 12 cuotas sin interés.

- Heladera con freezer Samsung 299 L – 10% off – $899.999,10 (precio regular: $999.999) – hasta 12 cuotas sin interés.

- Heladera No Frost Whirlpool 340 L inox WRM39CK – 15% off – $866.999,15 (precio regular: $1.019.999) – hasta 12 cuotas sin interés.

- Heladera No Frost Drean 300 L RDA300FBRT – 15% off – $813.449,15 (precio regular: $956.999) – hasta 12 cuotas sin interés.

- Heladera con freezer Samsung RT29K577JS8 299 L Silver – 15% off – $934.999,15 (precio regular: $1.099.999) – hasta 12 cuotas sin interés.

- Freezer No Frost acero digital Vondom FR14 179 L – 15% off – $824.500 (precio regular: $970.000) – hasta 12 cuotas sin interés.

- Heladera Cíclica Drean R600 HDR400F30B – 15% off – $769.249,15 (precio regular: $904.999) – hasta 12 cuotas sin interés.

- Heladera Side by Side Inverter No Frost Vondom 472 L acero inox – 15% off – $1.359.150 (precio regular: $1.599.000) – hasta 12 cuotas sin interés.

- Heladera Side by Side Drean DTP458BKRSS0 – 15% off – $1.784.999,15 (precio regular: $2.099.999) – hasta 12 cuotas sin interés.

- Freezer Inverter Gafa FGHl300B-L blanco 280 L – 15% off – $719.005,65 (precio regular: $845.889) – hasta 12 cuotas sin interés.

- Heladera Samsung RT47CG6722S9/B3 462 L inox con dispenser – 10% off – $1.547.999,10 (precio regular: $1.719.999) – hasta 12 cuotas sin interés.

- Heladera Samsung inoxidable 238 L RB31FSRNDA – 15% off – $1.487.499,15 (precio regular: $1.749.999) – hasta 12 cuotas sin interés.

- Freezer No Frost Inverter Kohinoor 307 L KFVA31NI/9 – 10% off – $1.214.099,10 (precio regular: $1.348.999) – hasta 12 cuotas sin interés.

- Heladera con freezer Kohinoor KHDA43/7 – 10% off – $1.003.263,30 (precio regular: $1.114.737) – hasta 12 cuotas sin interés.

- Heladera con dispenser No Frost Philco PHNT367XD 367 L inox – 15% off – $849.999,15 (precio regular: $999.999) – hasta 12 cuotas sin interés.

- Heladera No Frost Whirlpool 340 L blanca WRM39CB – 15% off – $824.499,15 (precio regular: $969.999) – hasta 12 cuotas sin interés.

- Heladera Philco plateada 161 L PHSD179PD2 – 15% off – $489.327,15 (precio regular: $575.679) – hasta 12 cuotas sin interés.

- Heladera Inverter Whirlpool WRE44BK 397 L Evox – 10% off – $1.682.999,10 (precio regular: $1.869.999) – hasta 12 cuotas sin interés.

- Heladera No Frost Inverter Philco PHSB470XD2 385 L – 15% off – $1.614.999,15 (precio regular: $1.899.999) – hasta 12 cuotas sin interés.

Coto: promociones en heladeras, freezers y cavas

Coto presenta descuentos que varían entre 15% y 20% en la mayor parte de su línea blanca, con planes de seis, nueve o doce cuotas sin interés. La oferta incluye heladeras con freezer, modelos duales, equipos no frost y versiones side by side.

Entre los precios relevados figuran la Haceb de 294 litros con 20% de descuento por $799.999,20 y la BGH de 338 litros con rebaja del 20% por $751.435,20. En categorías de mayor tamaño se encuentra la Whirlpool side by side de 518 litros con un precio de $2.294.999,15.

La cadena también comercializa cavas para vino de distintas capacidades, con descuentos del 20%, y freezers horizontales de hasta 414 litros con financiación en nueve cuotas.

El surtido se completa con modelos de Koh-i-noor, Electrolux, Philco, Gafa y Drean, con configuraciones que responden a necesidades domésticas y comerciales.

Ofertas en Coto

- Heladera con freezer dual Koh-i-noor 379 L KHGA41DI/9 plata – 15% off – $1.699.999,15 (precio regular: $1.999.999) – 6 cuotas sin interés.

- Heladera con freezer No Frost Haceb 294 L NEV 311 gris – 20% off – $799.999,20 (precio regular: $999.999) – 12 cuotas sin interés.

- Heladera Side by Side No Frost Whirlpool 518 L WRS955FWMS plata – 15% off – $2.294.999,15 (precio regular: $2.699.999) – 9 cuotas sin interés.

- Heladera con freezer No Frost BGH 312 L BRC330I1A plata – 20% off – $948.799,20 (precio regular: $1.185.999) – 6 cuotas sin interés.

- Heladera con freezer No Frost BGH 338 L BRT330I1A plata – 20% off – $751.435,20 (precio regular: $939.999) – 9 cuotas sin interés.

- Heladera con freezer No Frost Philco 402 L PHNT453XDI2 gris – 15% off – $989.399,15 (precio regular: $1.163.999) – 9 cuotas sin interés.

- Heladera con freezer No Frost Electrolux 409 L IW45S plata – 20% off – $1.169.279,20 (precio regular: $1.461.599) – 9 cuotas sin interés.

- Heladera con freezer No Frost Whirlpool 449 L WRE57CE negra – 15% off – $1.954.999,15 (precio regular: $2.299.999) – 9 cuotas sin interés.

- Heladera Side by Side No Frost BGH 534 L BRS540I2A gris – 20% off – $1.439.999,20 (precio regular: $1.799.999) – 6 cuotas sin interés.

- Cava Top House 6 botellas CW-20FD – 20% off – $175.999,20 (precio regular: $219.999) – 6 cuotas sin interés.

- Heladera con freezer dual Koh-i-noor 388 L KHDF42DI/9 black steel – 15% off – $1.402.499,15 (precio regular: $1.649.999) – 6 cuotas sin interés.

- Cava Top House 8 botellas CW-25FD – 20% off – $191.999,20 (precio regular: $239.999) – 6 cuotas sin interés.

- Freezer horizontal Whirlpool 414 L WHB42D2 blanco – 15% off – $1.079.414,15 (precio regular: $1.269.899) – 9 cuotas sin interés.

- Heladera exhibidora Inelro 106 L MT-120 blanca – 15% off – $705.499,15 (precio regular: $829.999) – 6 cuotas sin interés.

- Cava Top House 28 botellas JC-88 – 20% off – $319.359,20 (precio regular: $399.199) – 6 cuotas sin interés.

- Heladera con freezer No Frost Gafa HGNF251B blanca – 15% off – $720.289,15 (precio regular: $847.399) – 6 cuotas sin interés.

- Heladera con freezer No Frost BGH 312 L BRC330I2A gris – 20% off – $956.799,20 (precio regular: $1.195.999) – 6 cuotas sin interés.

- Heladera con freezer No Frost Drean 292 L RDA300FBRT plata – 15% off – $934.999,15 (precio regular: $1.099.999) – 9 cuotas sin interés.

- Heladera con freezer dual Koh-i-noor 379 L KHGF41DI/9 black steel – 15% off – $1.640.499,15 (precio regular: $1.929.999) – 6 cuotas sin interés.

- Heladera Side by Side No Frost BGH 397 L BRS400I1A plata – 20% off – $1.279.999,20 (precio regular: $1.599.999) – 6 cuotas sin interés.

- Heladera 1 frío cíclica Whirlpool 117 L WRA12CB blanca – 15% off – $572.049,15 (precio regular: $672.999) – 9 cuotas sin interés.

- Heladera con freezer No Frost Haceb 226 L N243 gris – 20% off – $767.999,20 (precio regular: $959.999) – 12 cuotas sin interés.

- Heladera Side by Side No Frost Philco 385 L PHSB470XD2 plata – 15% off – $1.274.999,15 (precio regular: $1.499.999) – 9 cuotas sin interés.

- Freezer horizontal Gafa 400 L FGHl400B-X blanco – 20% off – $784.559,20 (precio regular: $980.699) – 9 cuotas sin interés.

Precios, financiación y condiciones

El análisis general muestra que los descuentos más altos se concentran en modelos específicos o en compras al contado, mientras que los planes de cuotas sin interés se asocian con tarjetas propias o acuerdos bancarios. La financiación llega hasta 12 pagos en la mayoría de las cadenas.

Los precios finales varían según la capacidad, la tecnología de enfriamiento y la marca. Las heladeras compactas de menos de 200 litros parten desde valores cercanos a los $400.000, mientras que los equipos side by side o de gran volumen superan los $2.000.000.

Las promociones pueden modificarse de acuerdo con la disponibilidad de stock y las condiciones comerciales vigentes en cada sucursal o tienda online. Las cadenas publican los detalles de financiación, medios de pago habilitados y vigencia en sus plataformas oficiales.

De esta manera, los supermercados mantienen activas campañas en electrodomésticos con descuentos directos y opciones de pago en cuotas, concentradas principalmente en heladeras, freezers y productos de refrigeración.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,supermercado,coto,carrefour,ofertas,heladeras

ECONOMIA

A cuánto llegarán el dólar y la inflación en febrero y en el resto del año, según los principales analistas de mercado

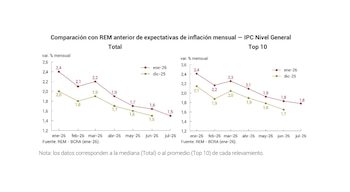

Las proyecciones de los analistas económicos vuelven a ubicar a la inflación y al tipo de cambio en el centro de la escena. Mientras el proceso de desaceleración de los precios continúa, las estimaciones privadas desconfían de que el IPC caiga por debajo del 2% antes de abril. En paralelo, el mercado ajustó sus previsiones sobre la evolución del dólar oficial para el corto plazo. Los datos surgen del último Relevamiento de Expectativas de Mercado (REM), elaborado por el Banco Central con estimaciones de consultoras, centros de estudio y entidades financieras.

El informe recoge las previsiones para febrero y los meses siguientes, tanto en materia de inflación como de tipo de cambio mayorista. En ambos casos, los analistas esperan movimientos graduales, aunque con diferencias respecto de las estimaciones previas.

Según el REM, los participantes del relevamiento estimaron que la inflación mensual en febrero se ubicará en 2,1%. La cifra refleja una desaceleración respecto de enero, mes para el cual las consultoras calcularon una suba de precios de 2,4%.

De acuerdo con el informe, la baja esperada para febrero no implica, sin embargo, una caída abrupta del ritmo inflacionario. Las proyecciones muestran que la inflación mensual continuaría por encima del 2% durante el primer trimestre del año.

Para marzo, el conjunto de analistas prevé una inflación de 2,2%, mientras que recién en abril el índice mensual descendería por debajo de ese nivel, con una estimación de 1,9%. A partir de allí, el sendero proyectado mantiene una tendencia descendente, aunque sin cambios bruscos en el corto plazo.

En términos anuales, el REM también ajustó levemente las previsiones. La inflación acumulada para los doce meses del 2026 fue estimada en 22,4%, lo que representa una corrección al alza de 2,3 puntos respecto del relevamiento anterior.

Además de la inflación, el REM incluye las previsiones sobre el tipo de cambio mayorista. En este punto, los analistas proyectan que el dólar continuará avanzando de manera paulatina durante febrero y los meses siguientes.

Para febrero, el tipo de cambio mayorista fue estimado en $1.475 por dólar, una cifra que resulta $39,7 inferior a la prevista en el relevamiento anterior.

Hacia marzo, los analistas esperan que el dólar mayorista alcance los $1.502, mientras que para abril la proyección se ubica en $1.526. En los meses siguientes, el REM anticipa una continuidad en ese sendero: $1.549 en mayo, $1.577 en junio y $1.604 en julio.

Para el cierre de 2026, el conjunto de consultoras y entidades financieras relevadas por el Banco Central estima que el dólar mayorista se ubicará en torno a los $1.750. Esa cifra marca una diferencia significativa frente a las proyecciones oficiales incluidas en el Presupuesto (el Gobierno estima que el dólar estará a $1.423 en diciembre).

El Relevamiento de Expectativas de Mercado también incluye las previsiones de los analistas respecto de la tasa de política monetaria. En ese frente, el consenso del mercado anticipa una continuidad del proceso de reducción gradual, en línea con la desaceleración esperada de la inflación.

Según el REM, la tasa de interés nominal anual (TNA) se ubicaría en 31,80% en febrero, lo que implica una baja frente al nivel vigente en enero. Para marzo, las consultoras proyectan una nueva reducción, hasta 30,14%, mientras que para abril la tasa descendería a 28,65%.

El sendero previsto para los meses siguientes mantiene esa tendencia. En mayo, la tasa se ubicaría en 27,60%, en junio en 26,15%, y en julio en 25%, siempre de acuerdo con las estimaciones promedio del relevamiento.

Hacia fin de año, los analistas esperan que la tasa de política monetaria continúe ajustándose a la baja, en un contexto de inflación descendente y con una menor presión sobre las variables financieras.

ECONOMIA

¿La revancha de Don Chatarrín?: acuerdo Trump-Milei puede favorecer a Rocca ante el avance asiático

Al final, «Don Chatarrín de los tubitos caros» -como rebautizó Javier Milei al CEO de Techint, Paolo Rocca- demostró por qué ha podido mantenerse en la élite industrial durante gobiernos de distintos signos. Lejos de entrar en la polémica tuitera, contraatacó con un arma que le duele al gobierno: trata de usar en su propio favor el propio acuerdo de libre comercio que Argentina firmó con Estados Unidos.

Tras varios días de silencio, Rocca dio una explicación oficial sobre lo ocurrido en la licitación para el gasoducto de casi 500 kilómetros que conectará Vaca Muerta con la costa atlántica. Y apuntó directamente al argumento preferido del gobierno: el de la sospecha de un sobreprecio en la cotización de la propuesta de Tenaris ante el llamado del consorcio Southern Energy.

Reconoció que, el precio que había presentado -u$s2.090 por tonelada de acero- superaba largamente la de su competidor indio Welspun, pero advirtió que lo raro no era el precio de Tenaris, que está en línea con los precios que se manejan en «las principales economías libres como Estados Unidos o Europa, y consistente con los costos directos e indirectos de nuestra operación en Argentina».

Y agregó que su contrapropuesta de igualar a su competidor mediante la baja de 24% en la cotización no tenía otro objeto que mantener el nivel de actividad y los puestos de trabajo argentinos, dado que con ese precio la operación se realizaría sin rentabilidad.

Pero, lo más importante, Rocca insinuó que la actitud de Milei no solamente convalida la práctica de «dumping» por parte de potencias asiáticas sino que, además, contradice la letra y el espíritu del tratado comercial con Estados Unidos.

En otras palabras, deja en el ambiente la sospecha de que el principal activo político de Milei -su alianza con Donald Trump– podría volverse en su contra, si Rocca decidiera usar la carta de la «competencia desleal» que siempre aparece en el discurso de la Casa Blanca.

Metiendo a EE.UU. en la discusión

La situación podría convertirse en un dolor de cabeza para el embajador estadounidense en Argentina, Peter Lamelas, que asumió su cargo justo en el momento en el que se anunció el tratado de preferencia comercial entre EE.UU. y Argentina.

Milei presentó aquel anuncio como la antesala de una explosión de inversiones en el país, pero sus críticos pusieron la lupa sobre un compromiso que, a primera vista, dejan la sensación de ser la adhesión a temas consensuados a nivel mundial, pero que, entrelínas, podrían implicar en realidad que buena parte de las importaciones que Argentina realiza desde países asiáticos se encarezca o se desvíe hacia otros países.

El tratado obliga a Argentina a revisar una serie de políticas respecto de patentes, derechos intelectuales, combate a la falsificación industrial, observación de la regulación ambiental y de respeto a normas laborales en el comercio. Y hasta se agregó una mención a la no aplicación de exenciones impositivas a los exportadores de soja -una medida para aplacar la protesta de los farmers estadounidenses, enojados por el tax holiday que recibieron los sojeros argentinos-.

El embajador Lamelas y los funcionarios estadounidenses que conducen la relación entre ambos países quedarían en una situación incómoda si Techint decidiera aplicar su poder de lobby y pedir que Milei cumpliera su compromiso con Estados Unidos.

No por casualidad, en su comunicado de descargo, Rocca recordó las dos secciones del acuerdo que hacen mención explícita a la aplicación de reglas de juego en el comercio internacional.

Y enumeró:

* «Alineación en materia de seguridad económica: Argentina reforzará la cooperación con Estados Unidos para combatir políticas y prácticas no orientadas al mercado por parte de otros países. Ambos países también se han comprometido a identificar herramientas para alinear enfoques en control de exportaciones, seguridad de inversiones, evasión de aranceles y otros temas relevantes».

* «Empresas estatales y subsidios: Argentina se ha comprometido a abordar posibles acciones distorsivas de empresas estatales y a revisar los subsidios industriales que puedan afectar la relación comercial bilateral».

¿Un efecto boomerang para Milei?

El mensaje es claro: al convalidar la contratación de la empresa india que trabaja con precios inferiores al promedio del mercado siderúrgico global, Milei no está combatiendo los sobreprecios de un industrial que pide prebendas, sino que está contradiciendo la propia letra del acuerdo firmado con Donald Trump.

Rocca, que habitualmente cultiva el bajo perfil y prefiere delegar en otros ejecutivos la defensa pública de la industria argentina, sorprendió al tomar la palabra en la conferencia anual de la UIA y acusar a Milei de no entender los cambios que están ocurriendo en el juego geopolítico global.

«Hace unos años la política industrial era sólo reforma laboral y tributaria. Hoy el mundo la discute seriamente, desde Estados Unidos hasta la Unión Europea», planteó el dirigente de Techint, quien criticó a Milei por el hecho de que, mientras los demás países plantean defensas de sectores estratégicos, «Argentina sigue con un discurso de neutralidad total».

Curiosamente, mientras el gobierno se jacta de su apertura comercial -incluyendo el alegato teórico de Federico Sturzenegger que toma prestados los argumentos clásicos de David Ricardo de hace dos siglos-, hay analistas que creen que Trump terminará forzando a Argentina a un mayor cierre. O, en todo caso, a un desvío de comercio, desde las potencias asiáticas hacia Estados Unidos, dado que Argentina se comprometió a apoyar «la protección de los derechos laborales reconocidos internacionalmente». Y uno de los mantras de la administración Trump es que China y otras naciones asiáticas incurren en competencia desleal al utilizar mano de obra infantil o sin protección legal.

Experiencia en peleas políticas

No es la primera vez que Rocca se enfrenta a un gobierno y que, ante la acusación de ser un exponente de la «patria contratista», usa en su defensa el argumento de la creación de empleo con capacidad de competencia a nivel mundial. Ya con Cristina Kirchner había tenido diversos conflictos. El más resonante fue, en 2012, la campaña publicitaria «Made in Argentina», donde mostraba la presencia internacional de la multinacional fundada por la familia Rocca.

Y esa campaña tenía, como contrapartida, la participación hostil de Axel Kicillof en el directorio de la empresa -una consecuencia de la reestatización del fondo de las AFJP, donde había acciones bursátiles que, súbitamente, le dieron al Estado el derecho de nombrar directores-. Kicillof forzó a cambiar planes de expansión internacional de la compañía, de manera de redireccionar recursos dolarizados al mercado argentino.

También en esa época, Rocca había quedado en deuda con los Kirchner, por su favor de haber intercedido ante Hugo Chávez por la deuda de casi u$s2.000 millones del gobierno venezolano tras la nacionalización de Sidor, una subsidiaria de Techint.

Mucho más cerca en la historia, durante el gobierno de Alberto Fernández, la propia Cristina reforzó su fisura con el ex presidente al reprochar públicamente a Techint que trajera desde Brasil la chapa laminada para el gasoducto Néstor Kirchner en vez de mudar la línea de producción a Argentina.

Aquel reproche derivó en un escándalo político, cuando el entonces ministro de Desarrollo Productivo, Matías Kulfas, dijo que si se traía el acero de Brasil era por culpa del pliego de licitación realizado por Ieasa (Integración Energética Argentina SA), cuya dirección respondía políticamente a Cristina.

Esa discusión le costó el cargo a Kulfas, pero no impidió que Techint siguiera adelante como proveedor y ejecutor del gasoducto, ajeno a la pelea política por atribuirse el mérito de la obra, que ya no se llama Néstor Kirchner, sino Perito Moreno.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,javier milei,paolo rocca,gasoducto,techint,licitación,industria,comercio,acuerdo,estados unidos,gas,donald trump

CHIMENTOS1 día ago

CHIMENTOS1 día agoFlor de la V contó las dificultades que vivió junto a Pablo Goycochea cuando se conoció su romance: “Había una persecución”

POLITICA2 días ago

POLITICA2 días agoJorge Macri: «Hay una percepción de que hay cosas que aumentan más que la inflación»

ECONOMIA1 día ago

ECONOMIA1 día agoMilei dejó trascender que Lavagna quería un índice de inflación más alto porque «jugaba para Massa»