ECONOMIA

Bitcoin se desploma a 60,000 dólares: ¿cómo diversificar para protegerte? Por Investing.com

Investing.com – El precio del volvió a visitar los 60,000 dólares este viernes, con una pérdida de alrededor del 4% en las transacciones del día, dando continuidad a la tendencia bajista del mercado que se ha experimentado desde el mes de abril.

La trayectoria bajista de Bitcoin se ha visto influenciada por varios factores, incluyendo condiciones macroeconómicas desfavorables, tensiones geopolíticas y una desaceleración en las entradas para los fondos cotizados en bolsa (ETF) de Bitcoin en los Estados Unidos.

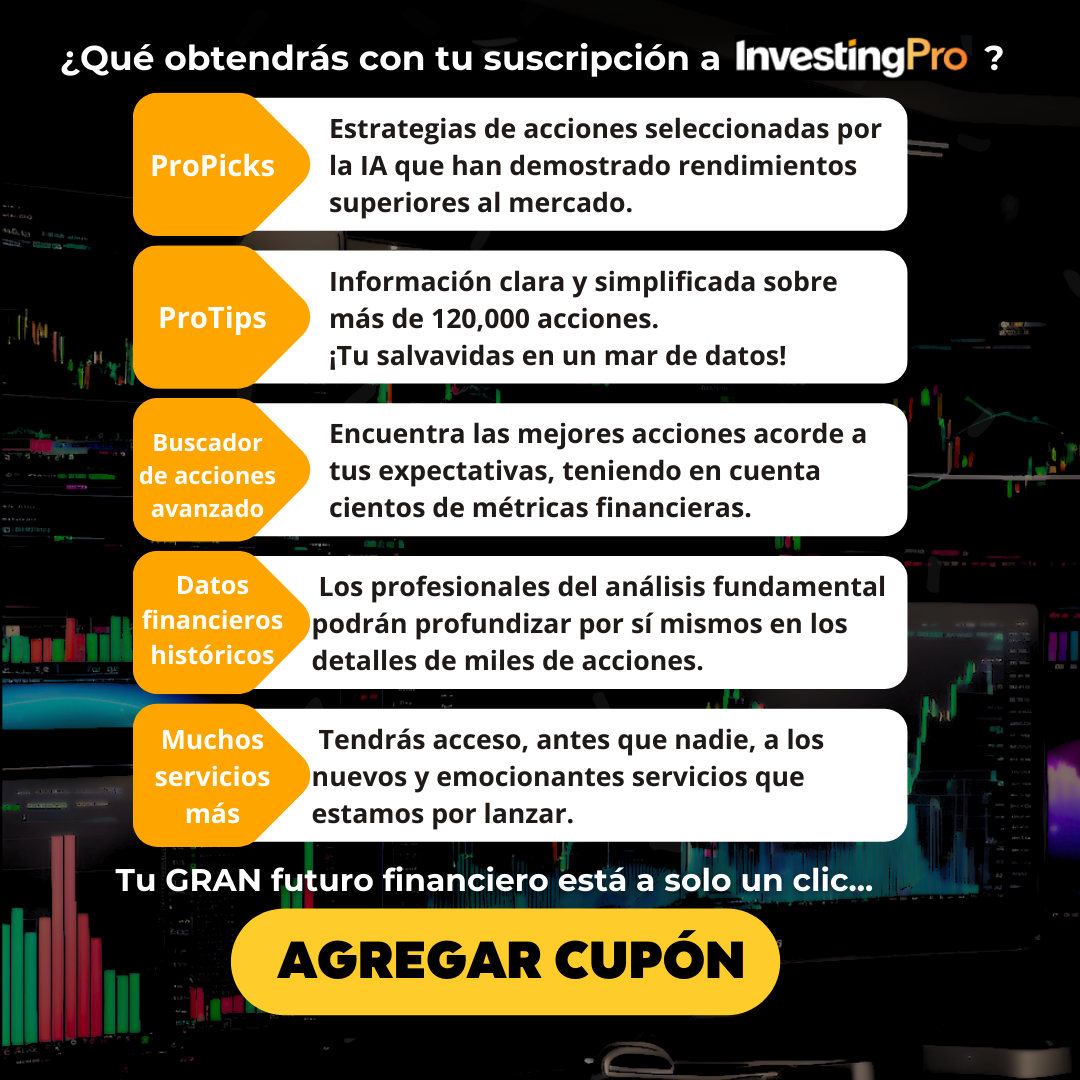

- ¡OFERTA ESPECIAL POR TIEMPO LIMITADO! : ¡Libera todo tu potencial de inversionista con InvestingPro! Estas herramientas premium te permitirán lograr la máxima rentabilidad en el mercado financiero. Usa el cupón TURBOPRO para gozar de un descuento espectacular en nuestros planes de 1 y 2 años. ¡Haz clic en este enlace ahora mismo!

Fuente: Investing.com

Estos elementos han contribuido a la reciente tendencia a la baja en el mercado de activos digitales, con Bitcoin mostrando una notable corrección desde su máximo histórico por encima de los 73,000 dólares alcanzado en marzo.

En abril, el volumen acumulado de operaciones al contado en los intercambios de criptomonedas centralizados cayó un 36% respecto al mes anterior, registrando la primera caída en siete meses después de alcanzar un récord histórico en marzo, de acuerdo con un reporte de CCData difundido por CoinDesk.

Además del declive en el volumen de operaciones, el mercado también ha enfrentado incertidumbre regulatoria, lo que ha generado preocupación entre los inversionistas. Lo anterior incluye los reportes recientes de posibles acciones regulatorias adicionales contra el mercado de criptomonedas, incluyendo la Comisión de Bolsa y de Valores (SEC) de Estados Unidos.

elimine la publicidad

.

El mercado cripto sigue siendo altamente volátil y sensible a los eventos externos, como datos macroeconómicos inesperados y anuncios regulatorios, lo que sugiere que la incertidumbre podría persistir en el corto plazo. Por ello es necesario recordar que la diversificación en el mundo de las criptomonedas es un escudo contra la volatilidad

Diversificar tu cartera de inversiones es crucial para navegar el panorama volátil del mercado de criptomonedas. Al invertir en una variedad de activos con diferentes características y comportamientos, puedes mitigar el impacto de las caídas repentinas en los precio de Bitcoin.

Imagina tener todo tu capital en Bitcoin y presenciar una caída drástica en su valor. La diversificación, en cambio, te permite distribuir el riesgo, haciendo que tu cartera sea más resistente a las fluctuaciones del mercado.

Diversificar no solo reduce el riesgo, sino que también aumenta las posibilidades de capturar ganancias de diversas fuentes. Al invertir en diferentes activos, puedes ampliar tus oportunidades de éxito a largo plazo.

Recuerda que InvestingPro es tu aliado para tener una cartera diversificada, al ofrecerte herramientas de análisis avanzadas para tomar decisiones de inversión en diferentes activos de forma inteligente. Con tu suscripción obtenrdás lo siguiente:

Análisis fundamental: Evalúa la salud financiera de empresas y sectores para identificar oportunidades sólidas.

Selección de acciones: Filtra miles de acciones según criterios específicos y descubre activos subvalorados.

Monitoreo de carteras: Sigue el rendimiento de tu cartera y realiza ajustes estratégicos.

Ideas de inversión: Inspírate en las estrategias de inversores exitosos y fondos de cobertura.

elimine la publicidad

.

¡Toma decisiones informadas y diversifica con InvestingPro! Usa el código TURBOPRO para obtener un descuento adicional a lo ya rebajado. ¡Activa tu oferta aquí!

Te recomendamos leer: Bitcoin: ¿es normal la volatilidad después del halving?

¿Por qué está cayendo el precio de Bitcoin?

Este viernes, Bitcoin tocó el área de los 60,000 dólares en medio de una alta volatilidad en el mercado de criptomonedas y un declive en el volumen comercial de los principales exchanges.

Bitcoin ha experimentado una trayectoria bajista desde que alcanzó su máximo histórico por encima de los 73,000 dólares en marzo. A pesar de las pérdidas, Bitcoin sigue mostrando una ganancia de más del 110% en los últimos 12 meses.

Los datos recientes sobre la disminución del volumen de operaciones en los exchanges respaldan esta tendencia bajista. El volumen acumulado de operaciones al contado en los exchanges de criptomonedas centralizados cayó en abril por primera vez en siete meses, llegando a 1.6 billones de dólares, una reducción del 36% respecto al mes anterior.

Binance se mantiene como el exchange dominante, con un volumen mensual de operaciones de 700,000 millones de dólares, seguido por OKX, Upbit, Coinbase (NASDAQ:) y Huobi. Sin embargo, la participación de mercado combinada de Binance ha disminuido al 41.5%, coincidiendo con eventos internos en la compañía.

¡FELICIDADES! Eres elegible para obtener un descuento espectacular para adquirir las poderosas herramientas de InvestingProque te facilitarán diversificar tus inversiones. Como lector de este artículo, te otorgamos el código TURBOPRO para que adquieras tu suscripción con una rebaja adicional del 10% sobre los precios de promoción actuales. ¡QUE NO TE GANEN LOS CUPONES! Solo haz clic aquí o selecciona una de las siguientes opciones para aplicar tu oferta:

elimine la publicidad

.

ECONOMIA

Una forma fácil de invertir tus ahorros de forma segura y no perder en el intento

El Banco Central de la República Argentina (BCRA) aplicó a fines de enero una baja en la tasa de referencia, que redujo la rentabilidad de los plazos fijos del 32% al 29% nominal anual (TNA), por lo que las tasas de interés en los bancos rondan ese valor en la actualidad, e incluso en la mayoría está por debajo.

El plazo fijo es una de las herramientas para los ahorristas que eligen este tipo de instrumentos como un mecanismo para mantener el rendimiento de su dinero depositado en el banco.

Sin embargo, con la baja tasa de referencia, suele no ser el más conveniente para pequeños ahorristas, quienes finalmente deciden buscar alternativas para proteger su capital.

A continuación, te mostramos una forma de inversión segura que podés utilizar para obtener una ganancia mejor al plazo fijo.

Paso a paso, cómo invertir tus ahorros de manera segura y no perder en el intento

La creadora de contenido y especialista en finanzas Camila Ibarbalz compartió a través de su cuenta de Instagram @ahorrandoconcami una forma de inversión a corto plazo segura para los pequeños ahorristas que están buscando opciones alternativas.

«En este video te voy a mostrar qué podés hacer con los pesos que ahorrás y dónde podés invertir. Y tranquilos que si están perdidos y no entienden nada, todo va a ir paso a paso desde cero», arranca diciendo Camila.

En este video, muestra una forma de inversión a corto plazo. En este caso, se trata de LECAPs: «Te voy a enseñar a invertir en LECAPs y cuánto podés ganar con eso», señala.

En primer lugar, explica que «las LECAPs son Letras de capitalización. Es una inversión que paga un interés fijo, o sea que de antemano sabés cuánto te va a pagar. Un dato muy importante es que tiene una fecha de vencimiento. Vos vas a invertir hasta esa fecha y, cuando vence, te devuelven lo que pusiste más los intereses».

A continuación, están las 4 LECAPs que recomienda para comenzar a invertir en corto plazo:

- 1.S16A5, es una LECAP a un mes que va a pagar un 2,61% de tasa efectiva mensual.

- 2.S16Y5, es una LECAP a dos meses que rinde 2,60% de tasa efectiva mensual.

- 3.S18J5, es una LECAP a tres meses que rinde 2,58% de tasa efectiva mensual.

- 4.SJ305, es una LECAP a cuatro meses, que rinde 2,58%de tasa efectiva mensual.

«Lo que hacemos todos los meses es compararlo con la inflación y fijarnos si fue una cobertura, o no», explica.

Para saber cómo se invierte, indica: «Entrás a tu cuenta comitente, que puede ser en cualquier ALyC (Agente de Liquidación y Compensación), que esté regulada por la Comisión Nacional de Valores, como Balanz, InvertirOnline, Bullmarket, entre otras. Y van a poner Mercado/Letras. Ahí van a buscar con la indicación de los nombres que les di anteriormente. Ponen la plata allí y te olvidás hasta que vence que te van a devolver todo junto con los intereses».

Inflación: qué se prevé para los próximos meses

En cuanto a las proyecciones de inflación difundidas por el REM para todo el 2025, se detalla una tendencia a la baja a partir de abril.

«Quienes mejor pronosticaron esa variable en el pasado (Top 10) esperaban una inflación de 2,3% mensual para febrero, una suba de 0,4 punto porcentual respecto al REM previo», advierte el BCRA.

«Para los meses siguientes se esperan senderos descendentes de inflación mensual, tanto para el IPC nivel general como para el componente núcleo», aclara el BCRA.

En concreto, los pronóstico de los economistas proyectan una inflación de 2,2% para el actual marzo, y en abril bajaría a 1,9%.% de

Más allá de esos períodos, se espera tanto para mayo como para junio que viene un incremento de precios al consumidor de 1,7% respectivamente en cada mes.

Entre junio y agosto, se prevé cierta estabilización en lo que hace a las colocaciones en pesos, pues el plazo fijo UVA perdería algo de fuerza, cerrando el trimestre con una suba del 5,0%, en tanto que el tradicional tendría un rendimiento del 6,5%.

En lo que hace al dólar oficial y al blue con una brecha del 15%, treparían un 3,0%. En cambio, si la brecha fuera del 17% avanzaría el 3,5%. En cambio, si trepara al 17%, ganaría un 3,5% y si subiera un 20%, rozaría el 5 por ciento.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inversion,mercado,ahorro

ECONOMIA

Inversiones recomendadas por expertos tras nuevos datos de inflación e inminente acuerdo con FMI

El reciente dato oficial de inflación de 2,4% para febrero, algo más alto de lo esperado por los analistas en la previa, genera que los ahorristas empiecen a recalcular sus carteras de inversión, tanto en pesos como en dólares, en un momento en el que también la mirada está puesta en el anuncio del Gobierno del acuerdo con el FMI, y una esperable consecuente baja del riesgo país. En este escenario, analistas consultados por iProfesional recomiendan cuáles son las acciones y bonos sugeridos.

El dato alentador es que, en todo marzo, el principal índice de acciones de empresas líderes, el Merval de Buenos Aires, avanza alrededor de 6%, un nivel que supera a la inflación y a la renta en pesos.

Más allá del dato del índice de precios al consumidor (IPC) de febrero comunicado el viernes, según las recientes proyecciones publicadas por el Banco Central en el Relevamiento de Expectativas de Mercado (REM), entre unos 40 economistas, se espera que la inflación del actual marzo sea 2,2%, mientras que se aguarda que descienda a 1,9% en abril y 1,7% en mayo.

En este escenario, la tasa en pesos quedó en negativo en febrero, pero puede revertirse en los próximos meses si los precios se comportan tal como esperan los analistas.

«Destacamos que la estrategia de inversión debe combinar protección contra la inflación y exposición a activos con potencial de apreciación, si se alcanza un acuerdo favorable con el Fondo Monetario Internacional», indica a iProfesional Pablo Lazzati, CEO de Insider.

Es que, además de la inflación, los expertos ponen la lupa sobre cómo será el acuerdo con el FMI, ya que de ello dependerá el grado de baja que tendrá el riesgo país, variable que es clave para determinar el rendimiento de los bonos.

«El acuerdo con el FMI ya está a las puertas de la Comisión Bicameral, restando saber lo más importante: el monto. Además, tras el ruido político de mediados de febrero, la imagen de Milei se deterioró en marzo, según la encuesta ´Opina Argentina´, aunque es de destacar que se mantiene ´muy positiva´ respecto a otros políticos», agrega Rocco Abalsamo, analista de PPI.

Incluso, a todo ello suma otro factor, que es que tras la semana de exposición de balances, los mismos parecen estar «en línea» con lo esperado por el mercado, sin generar grandes variaciones en los precios proyectados de las acciones de las compañías.

En qué invertir tras el dato de inflación de febrero

El dato de inflación de febrero, que fue de 2,4%, no sorprendió al mercado, ya que se anticipaba que iba a ser apenas mayor al de enero.

«Mantenemos una visión optimista sobre la evolución de la inflación, donde proyectamos que la tendencia a la baja se mantendrá en los próximos meses, alineada con la estrategia de déficit y emisión cero del Gobierno», afirma Damián Palais, Financial Advisor de Cocos Capital.

Por eso, en este escenario, recomienda: «Favorecemos el posicionamiento en tasa fija larga, con Boncaps y bonos Duales al 2026, que actualmente rinden en torno al 2,5% de tasa efectiva mensual (TEM), ofreciendo una tasa real positiva en el contexto actual».

«Para inversores con una visión optimista sobre la inflación, estos instrumentos presentan un upside potencial del 5% en un escenario de TEM del 2,2%, nivel que ya se ha registrado en el pasado. Incluso, si llega a estar debajo del 2% de TEM, ese escenario más optimista ofrece una suba mayor al 8%», justifica Palais.

Además, sostiene que, con la finalización de las vacaciones de verano, la presión sobre los dólares financieros «podría disminuir», al reducirse la demanda estacional de dólares en el exterior, que este año fue récord histórico, y a ello se le suma el inicio de la liquidación de exportaciones del agro, algo que generará más oferta de divisas.

«Esto puede estabilizar o, incluso, impulsar una baja en la cotización de los dólares bursátiles, ofreciendo atractivas en dólares para el tramo largo de la curva en pesos», sugiere Palais.

Para Isabel Botta, product manager en Balanz, en cuanto a los bonos, «nos gusta el Global al 2041 (GD41), ya que aunque ha tenido un desempeño más débil recientemente, se espera que mejore con el acuerdo con el FMI y la posible eliminación gradual de los controles de capital. Este bono ofrece una buena oportunidad de crecimiento en el futuro».

También indica que está «positiva» sobre los bonos Bopreal al 31 de octubre de 2027 (BPOA7 y BPOC7).

«El BPOA7 tiene una opción de venta en abril, lo que lo hace una inversión conservadora a corto plazo, mientras que el BPOC7 podría ofrecer mayores beneficios si la situación económica mejora», justifica Botta.

Dentro del mundo de los activos en pesos, recomienda al Bono del Tesoro al 30 de junio de 2025 (TZX25), debido a que considera que «es una opción atractiva», ya que los bonos ajustados por CER (Coeficiente de Estabilización de Referencia) están ofreciendo rendimientos alrededor del 7%.

«Para aquellos que buscan proteger su inversión contra la inflación, estos bonos son una gran opción», enfatiza Botta.

Por último, recomienda el bono dual que vence el 13 de marzo de 2026 (TTM26), ya que «ofrece protección contra posibles aumentos de tasas de interés, lo que ayuda a mitigar la volatilidad cambiaria, en caso de que se levanten gradualmente los controles de capital».

Desde IOL Invertironline recomiendan, para el corto plazo, a las Lecaps, que son instrumentos en pesos emitidos por el Tesoro Nacional que capitalizan sus intereses mensuales y abonan el monto total al vencimiento.

En este caso, proponen a la S28A5, que es una Letra Capitalizable a 45 días, por lo que el vencimiento es el 16 de abril de 2025, ya que sostienen que pagará un rendimiento mensual del 2,65%, permitiendo establecer una tasa determinada por un período de un mes y medio, a la espera de que «la inflación del mes de abril se sitúe por debajo».

Por su parte, Esteban Castro, economista y CEO de Inv.est, suma: «El acuerdo con el FMI podría mejorar la percepción de riesgo del país, beneficiando a los bopreales BPY26 con un rendimiento del 8% anual y el BPOC7 con un rendimiento del 11% anual. Y por el lado de los bonos, sumo al Global al año 2030 (GD30), que actualmente tiene un rendimiento de un 13% anual en dólares. Estos instrumentos ofrecen oportunidades tanto por su rendimiento como por la posibilidad de una compresión en los spreads de riesgo».

Respecto a los bonos soberanos, Abalsamo aclara que, dado a los últimos movimientos en la curva de soberanos nominados en dólares, «mantenemos el trade corto plazo, donde el mayor potencial de upside lo tiene el nominado al año 2029 (AL29), pero con mayor precaución que antes, ante una posible compresión de curva».

Acciones de empresas recomendadas

Por el lado de las acciones de empresas recomendadas para invertir, los analistas sostienen que, más allá del dato de inflación apenas por encima de lo esperado, el factor que será clave será el acuerdo con el FMI.

«Ante la nueva inflación prevista y el inminente acuerdo con el FMI, las inversiones más destacadas se encuentran en el sector energético y en bonos soberanos con potencial de apreciación», dice Castro a iProfesional.

Dentro de las acciones, selecciona a Pampa Energía (PAMP) y Vista (VIST), ya que considera que «son opciones atractivas debido a su posicionamiento en el mercado de energía y petróleo, sectores clave en el actual contexto económico».

También Botta ve como acciones «atractivas», principalmente, a las energéticas, donde «nos gusta YPF, que ha mostrado una fuerte revalorización reciente debido a mejoras en sus fundamentos y en el entorno económico. Además, la producción de gas y petróleo en Argentina ha continuado en crecimiento, alcanzando niveles máximos desde 2006. En cuanto a la historia de la acción, las acciones de YPF sufrieron un golpe con la caída del Merval, y en nuestra opinión ha surgido un punto de entrada atractivo», resume.

Y finaliza: «Destacamos que preferimos Pampa Energía y Transportadora de Gas del Sur (TGS), entre las acciones de energía locales. La primera porque tiene una valoración moderada y se espera una pequeña mejora en el próximo año. La actualización de los cuadros tarifarios de electricidad y gas beneficia a las empresas del sector energético. Es la que más nos gusta debido a su sólida posición en el mercado y sus perspectivas de crecimiento».

Finalmente, considera que «estamos positivos» con TGS por la presentación de un plan de inversiones que es «significativo» para garantizar la seguridad y continuidad del servicio.

«Además, la empresa solicitó un ajuste en la tarifa de transporte que representaría un aumento en la factura promedio. En sí, TGS es el ganador del impulso en gas no convencional, lo que refuerza aún más su posición en el mercado», sentencia Botta.

Por último, Lazzati suma a Banco Galicia y Banco Macro, debido a que «pueden beneficiarse de una mejora en las expectativas económicas y en el crédito, sobre todo si hay señales de estabilidad».-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inversiones,acciones,bonos,ahorro,tasa,pesos,dólar

ECONOMIA

El CEDEAR que puede subir hasta 80% en un año y es recomendado por un experto en inversiones

En medio de la volatilidad del mercado mundial, un experto recomienda, ante la consulta de iProfesional, volcarse a invertir en el CEDEAR de un banco digital con presencia fuerte en Brasil, México y Colombia. Se trata de Nubank (NU) o Nu Holding, como figura en la Bolsa, y, según los analistas de mercado, la cotización de esta acción puede crecer hasta un máximo de 78% en dólares en 12 meses.

Este activo se puede comprar localmente, en pesos, a través de su Certificado de Depósito Argentino (CEDEAR), es decir, un instrumento de renta variable que está listado en el ByMA, y que equivale a fracciones de acciones de grandes empresas internacionales e índices sectoriales que cotizan en Wall Street en dólares.

Un dato a considerar de los CEDEARs es que ajustan su cotización en relación a dos factores. El primero es la devaluación de la moneda local a través del movimiento que tiene el dólar contado con liquidación (CCL). Y, en segundo lugar, su valor depende del precio del propio activo representado en Estados Unidos, por lo que incluye el riesgo y la variación de la cotización de la propia compañía a la que representa.

En consecuencia, estos activos permiten resguardarse del riesgo local, diversificando la cartera e invirtiendo en empresas que cotizan en mercados del exterior, al tiempo que ofrecen una cobertura frente a la devaluación del peso.

En el caso de Nubank (NU) se trata del tercer banco más grande por cantidad de clientes en Brasil, con unos 100 millones de usuarios. En tanto, en México posee más de 10 millones de clientes.

«Es un banco digital, por lo que su éxito radica en un modelo de bajas comisiones porque no tiene estructura física que mantener en términos de sucursales, ni la cantidad de empleados que tienen los bancos tradicionales», enfatiza a iProfesional José Bano, economista y analista financiero.

Y resume la actualidad de esta empresa: «Su precio llegó a caer casi 25% después de la presentación de resultados de febrero pasado, aunque recientemente tuvo compradores fuertes, como uno de los fondos de pensión más grandes de Estados Unidos. Además, dos grandes inversores de visiones de mercados muy distintas la tienen en su portafolio».

Estos dos importantes jugadores que tienen a Nubank entre sus preferidas son, por un lado, Warren Buffett, que la tiene por los fundamentos de la compañía. Y, por otro lado, también posee las acciones de este banco digital Cathie Wood, la más conocida de las inversoras en empresas tecnológicas.

CEDEAR de Nubank: fundamentos que la recomiendan

Según gráfica Bano, Nubank tuvo un crecimiento de ingresos de 24% en un año y de ganancias de 41%.

«Esto se logró por el gran crecimiento de clientes. Además, está entrando al negocio de las telecomunicaciones con NuCell y, un dato importante, en la actualidad las acciones de esta empresa tienen un precio menor del valor del que salió a cotizar en la Bolsa en 2021», enfatiza Bano.

De hecho, recomienda a esta acción, que se puede comprar localmente a través de su CEDEAR, en base a sus números muy atractivos, ya que vale menos que hace 4 años, pero la cantidad de clientes pasó de 54 millones de clientes de ese entonces a los actuales 114 millones de usuarios.

Además, Bano menciona que los clientes activos mensuales pasaron de 41 millones del 2021 a los presentes 95 millones.

Otro dato interesante, los ingresos pasaron de u$s1.700 millones en el año 2021 a u$s11.500 millones en 2024.

Por último, la ganancia bruta pasó de u$s227 millones en 2021 a ascender hasta los u$s5.253 millones en 2024.

«O sea, la compañía cotiza al mismo precio que hace cuatro años atrás, pero es mucho más grande y gana mucha más plata que en ese entonces«, concluye Bano a iProfesional.

En todo el 2025 las acciones de Nubank suben alrededor de 13% en dólares, pero según los expertos tiene potencial para seguir creciendo de forma importante.

«El promedio de los analistas ve una suba en la cotización de esta compañía en un 32% en un año, con una posibilidad de que suba hasta 78% entre los más optimistas y 17% de baja entre los más pesimistas», finaliza Bano a iProfesional.-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,cedear,acciones,ccl,dólar,banco,pesos,inversión,ahorro

-

POLITICA3 días ago

Lilia Lemoine se peleó con Marcela Pagano y Rocío Bonacci por dar quórum a una iniciativa del peronismo

-

POLITICA2 días ago

Guillermo Francos apuntó contra los barras que se manifestaron en el Congreso: “Usaron a los jubilados”

-

POLITICA1 día ago

El Gobierno presentó la denuncia contra municipios, barras bravas y la jueza que liberó a los detenidos en el Congreso