ECONOMIA

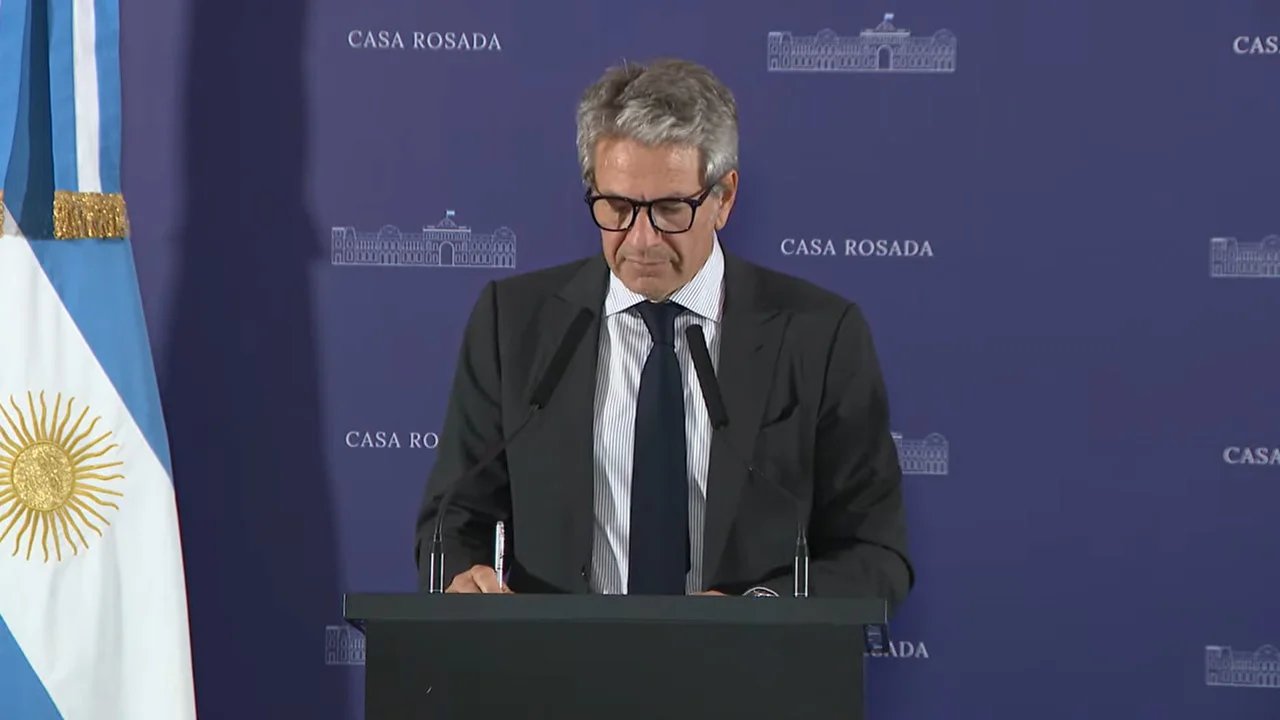

Caputo confirmó el sexto proyecto aprobado del RIGI y anunció el primer rechazo

El Gobierno nacional anunció este miércoles la aprobación de un nuevo proyecto dentro del Régimen de Incentivos para Grandes Inversiones (RIGI). Se trata de una iniciativa de la firma Galán Lithium, que prevé destinar u$s217 millones a la producción de litio en el Salar del Hombre Muerto, en Catamarca. Según estimaciones oficiales, el proyecto comenzaría a exportar más de u$s180 millones anuales a partir de 2029.

Así lo informó el ministro de Economía, Luis Caputo, a través de su cuenta en X, donde destacó que «es el sexto proyecto RIGI aprobado, por un total de u$s12.800 millones».

En paralelo, también se conoció la primera denegación dentro del régimen: el comité evaluador rechazó el ingreso del proyecto «Mariana«, impulsado por la empresa Ganfeng. Según explicó Caputo, «el proyecto había arrancado en 2022 y fue inaugurado a principios de este año, casi al mismo tiempo que presentó su solicitud de ingreso. Por lo tanto, no cumplía con los requisitos, entre ellos las inversiones mínimas requeridas para los próximos dos años».

Los proyectos que entraron al RIGI, por más de u$s12.000 millones

Ayer, el Ministerio había oficializado otro ingreso al RIGI: el de Sidersa, que prevé construir una planta siderúrgica en San Nicolás, con una inversión de u$s286,3 millones, de los cuales u$s142,8 millones se desembolsarán durante el primer año. El proyecto apunta a reforzar la capacidad productiva del polo metalúrgico ubicado en esa ciudad del norte bonaerense.

Desde la entrada en vigencia plena del régimen, en octubre de 2024, se presentaron 15 proyectos de inversión, de los cuales seis ya recibieron luz verde.

El primer caso aprobado fue el del parque solar El Quemado, que YPF Luz desarrollará en Mendoza con una inversión de u$s211 millones. Luego se sumó un megaproyecto en Vaca Muerta: el Oleoducto Sur, que impulsan en conjunto YPF, PAE, Vista, Pampa Energía, Pluspetrol, Chevron, Shell y Tecpetrol. Esa obra, pensada exclusivamente para exportar petróleo desde Neuquén a Río Negro, demandará u$s3.000 millones y permitiría exportar hasta 500.000 barriles diarios a partir de 2027, lo que podría generar ingresos por u$s13.000 millones anuales.

El tercer proyecto aprobado apunta al negocio del gas natural licuado (GNL). Involucra la instalación de dos buques de licuefacción frente a las costas de Río Negro. Estará a cargo de la sociedad Southern Energy, compuesta por PAE (30%), YPF (25%), Pampa Energía (20%), Harbour Energy (15%) y Golar LNG (10%). La inversión estimada es de u$s2.825 millones en diez años, con u$s105 millones a desembolsar en 2025 y u$s354 millones en 2026.

El cuarto proyecto aprobado fue el de Rio Tinto, que expandirá su producción en el proyecto Rincón de Litio, en Salta, con una inversión de u$s2.724 millones. El objetivo es alcanzar una producción de 60.000 toneladas anuales de litio de grado batería.

En la lista de propuestas aún en evaluación figuran otros proyectos mineros, energéticos e industriales. Rio Tinto también presentó otro plan de u$s818 millones para desarrollar una nueva operación en Catamarca. Por su parte, Posco, empresa surcoreana, solicitó ingresar al RIGI con una inversión de u$s633 millones para ampliar su producción en el proyecto Sal de Oro, en Salta.

La propia Galán Lithium, cuyo proyecto fue aprobado este miércoles, había propuesto anteriormente otra etapa del desarrollo en el Hombre Muerto Oeste, en Catamarca, donde buscará producir cloruro de litio de alta pureza que luego se convertirá en carbonato de litio.

En tanto, el proyecto de Ganfeng, conocido como «Mariana«, planeaba u$s273 millones para desarrollar una nueva operación litífera en Salta, pero quedó fuera del régimen por no cumplir con los requisitos.

También hay iniciativas en el sector del oro: Minas Argentinas, del grupo AISA, propuso invertir u$s665 millones para reactivar la mina Gualcamayo, en San Juan.

En el sector cobre, McEwen Copper, en sociedad con Stellantis y Rio Tinto, impulsa el proyecto Los Azules, también en San Juan, con una inversión de u$s227 millones para avanzar con los estudios de factibilidad, con miras a producir desde 2029.

En paralelo, el área energética suma otros tres proyectos en análisis: un parque eólico en Olavarría de 180MW (PCR y Acindar), con u$s255 millones; La Rincona, un parque eólico de 94,5MW que Tenaris (Techint) quiere construir para abastecer su planta de Siderca (u$s206 millones); y un plan integral de Pampa Energía para sumar infraestructura de transporte y procesamiento en el yacimiento Rincón de Aranda.

Además, Terminales y Servicios busca construir una terminal portuaria multipropósito en Timbúes, Santa Fe, con una inversión de u$s290 millones.

¿Qué ofrece el RIGI?

El régimen, impulsado por el Gobierno para atraer inversiones de gran escala, otorga beneficios clave:

- Reducción de Ganancias del 35% al 25%.

- Devolución acelerada de IVA mediante certificados de crédito fiscal transferibles.

- Exención parcial de retenciones (durante los primeros tres años).

- Posibilidad de libre disponibilidad de divisas, en una escala creciente: 20% en el primer año, 40% en el segundo, 100% desde el tercero.

- A cambio, los proyectos deben comprometer un mínimo de u$s200 millones y desembolsar al menos el 40% en los dos primeros años.

Con esta nueva aprobación, el Gobierno busca reforzar el impacto del RIGI como herramienta clave para atraer divisas, generar empleo e impulsar exportaciones en sectores estratégicos como la energía, la minería y la industria.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,rigi,luis caputo,inversion

ECONOMIA

Alerta para inversores: graves problemas financieros para dos gigantes argentinos del agro

En apenas una semana, la calificadora Moody’s Local Argentina emitió un doble recorte que encendió luces de alerta en el núcleo del negocio agropecuario. MSU Agro y Lipsa S.R.L., dos compañías de gran escala y fuerte presencia en la producción de granos, fueron degradadas en sus notas crediticias debido al deterioro sostenido de sus métricas financieras y operativas.

Ambos casos revelan un patrón común: caída abrupta del EBITDA, aumento del apalancamiento, debilitamiento de la liquidez y mayores riesgos de refinanciación, en un contexto macroeconómico y climático adverso.

El EBITDA (sigla en inglés de Earnings Before Interest, Taxes, Depreciation and Amortization) es un indicador financiero que muestra la rentabilidad operativa de una empresa antes de considerar gastos financieros, impuestos y amortizaciones. Es clave en el mundo corporativo porque permite evaluar el desempeño del negocio en términos puramente operativos, sin el impacto de decisiones contables o financieras, y se utiliza comúnmente para comparar compañías dentro de una misma industria o estimar su valor en procesos de inversión o adquisición.

El recorte en ambas firmas refleja el deterioro de sus métricas crediticias, particularmente en lo que respecta a generación de EBITDA, apalancamiento y capacidad de cobertura frente a vencimientos próximos.

Aunque ambas conservan un respaldo patrimonial sólido y mantienen estructuras operativas de envergadura, la señal del mercado es que el acceso al crédito será cada vez más exigente.

MSU Agro: más deuda, menos margen operativo

El 22 de julio, Moody’s bajó de A+.ar a A.ar las calificaciones en moneda local y extranjera de MSU S.A., así como de sus obligaciones negociables con vencimiento entre 2026 y 2032.

«La baja refleja una menor generación de EBITDA en los últimos tres ejercicios por condiciones climáticas y fitosanitarias desfavorables, y por el incremento del apalancamiento financiero por encima del promedio del sector», indicó Moody’s.

Entre 2022 y 2024, el EBITDA promedio fue de u$s12 millones, muy por debajo del promedio histórico de u$s30 millones. Para el cierre de junio 2025, se espera directamente una generación nula de EBITDA, como resultado de la debilidad productiva registrada en el NEA.

El endeudamiento pasó de u$s65 millones en junio de 2022 a u$s194 millones en junio de 2025, cifra que excede las proyecciones originales de la calificadora (que preveía un máximo de u$s135 millones en 2023). Las causas: la expansión de campos, la construcción de una planta de maní —que sufrió una demora de más de un año— y las tres malas campañas consecutivas.

A pesar del escenario comprometido, la compañía, bajo el mando de la familia Santos Uribelarrea, mantiene una cobertura elevada: u$s86,8 millones en caja e inventarios de rápida realización a mayo de 2025, lo que representa una cobertura de 405% de su deuda de corto plazo. Además, posee tierras propias valuadas en más de u$s100 millones, libres de gravámenes.

«No esperamos nuevas necesidades de financiación en el corto plazo, aunque sí mayores costos financieros para refinanciar deuda», advirtió Moody’s, que también proyecta mayor presión sobre los indicadores de cobertura por las condiciones actuales del mercado de capitales.

Lipsa: expansión con deuda y margen de cobertura crítico

Seis días, Moody’s también recortó el rating de Lipsa S.R.L., de A.ar a BBB+.ar, con perspectiva estable. En este caso, el argumento central fue la caída en generación de caja por dos campañas consecutivas negativas, una mayor exposición climática (por su concentración en el NEA) y una deuda creciente, sobre todo de corto plazo, en un contexto de escasa liquidez en el mercado de capitales.

«La calificación baja por la caída en la generación de caja —tras dos campañas muy malas—, el incremento de la deuda de corto plazo, la menor liquidez y la pérdida de flexibilidad financiera», explicó la agencia.

El resultado operativo de Lipsa dejó un EBITDA negativo de u$s-58,4 millones en 2024. Para la campaña 2024/25 se estima un leve repunte, con apenas u$s4 millones de EBITDA. En este caso, al ser moneda funcional en pesos, tiene una mayoría de ajuste por inflación. La empresa confirmó a iProfesional que la deuda se está reestructurando a largo plazo. En el caso de MSU, la moneda funcional es en dólares.

La deuda total ronda los u$s65 millones, de los cuales u$s45 millones vencen en los próximos 12 meses. Un 30% de esa suma corresponde a ON, consideradas de alto riesgo de refinanciación por la escasa liquidez del mercado local.

La liquidez también está tensionada: u$s5,5 millones en caja e inventarios de rápida realización a marzo de 2025, lo que representa una cobertura de solo 9% de la deuda de corto plazo. Aun así, la empresa cumplió con el pago del capital de su ON Clase V el 14 de julio pasado.

Pese a este panorama, Moody’s valoró su escala productiva: más de 105.000 hectáreas sembradas en 2024/25 y una proyección de 137.000 hectáreas para 2025/26 y 2026/27. Esta expansión fue financiada en parte con deuda (aproximadamente u$s47 millones para la compra de campos.

El agro, cada vez más presionado

MSU y Lipsa representan casos emblemáticos dentro del agro argentino, donde las condiciones macro, las restricciones de crédito y el clima desfavorable están dejando su huella incluso en las compañías más estructuradas.

Ambas mantienen fortalezas patrimoniales y operativas, pero el acceso al capital, clave para sostener inversiones y expandirse, será cada vez más costoso y exigente. Las advertencias de Moody’s reflejan un nuevo equilibrio en el financiamiento del agro. En este caso, ni el tamaño ni la trayectoria garantizan inmunidad ante un contexto cada vez más hostil.

La historia de ambas compañías

MSU es una empresa familiar que se dedica a la producción agrícola en Argentina y a la prestación de servicios de gerenciamiento en Latinoamérica. La sociedad es considerada parte del grupo de grandes empresas agropecuarias del continente y se ubica en el «top five» entre las principales firmas de siembra local.

Fundada en 1860 y ahora bajo el mando de la familia Santos Uribelarrea (de ahí las siglas que le dan nombre), es una de las principales empresas productoras de granos de Argentina, llegando a sembrar 165.000 hectáreas en campos propios y arrendados en Argentina. Operan en total 210.000 hectáreas en Argentina, Brasil y Paraguay.

Lipsa SRL, controlada por la familia Moudjoukian, sembró en 2024/25 más de 105 mil hectáreas, entre propias y arrendadas, y planea producir en 137 mil hectáreas en esta campaña agrícola que acaba de comenzar. Las unidades productivas están sectorizadas en seis áreas localizadas en diferentes regiones del norte argentino.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,campo,deuda,empresas,credito

ECONOMIA

El titular de ARCA reconoció que la ex AFIP es «un organismo ineficaz»

Desde la disolución de la AFIP y la creación de ARCA en octubre de 2024, el organismo que conduce las oficinas aduaneras e impositivas ingresó en un declive profesional alarmante, en momentos en que los auditores del Fondo Monetario Internacional (FMI) revisan metas del acuerdo firmado con la Nación y se preocupan por algunos signos graves de evasión impositiva.

El organismo autárquico nacional que supo ser el lugar en donde la mayoría de los profesionales de las ciencias económicas y del derecho querían ejercer se transformó en una oficina gubernamental que solo sabe expulsar a sus trabajadores más calificados, que se van hartos del destrato de la administración libertaria y de los bajos sueldos que están recibiendo por perseguir evasores.

A esta situación que fue detallada en reiteradas ocasiones por la comisión directiva del gremio de la UPSAFIP que conduce, Julio Estévez (h) se suma el reclamo de los sindicalistas por la falta de modernización de los equipos tecnológicos con los que hay que fiscalizar operaciones complejas y millonarias que, por ejemplo, se producen en «la nube».

El funcionamiento de la nube se basa en la utilización de recursos informáticos alojados en centros de datos remotos, accesibles por internet, que permiten almacenar, procesar y analizar grandes volúmenes de información sin necesidad de mantener infraestructura física propia.

«Hay ocasiones en que las computadoras no tienen mantenimiento, están lentas o se cuelgan directamente por lo que es muy difícil avanzar en procesos más complejos a no ser que la idea del gobierno sea tan solo la de fiscalizar a los monotributistas de las categorías más bajas», afirmó Ricardo Prado con varios años de servicio en la DGI.

Ahora bien, en este punto hubo coincidencia, recientemente, con la conducción de la Agencia de Recaudación y Control Aduanero.

El director ejecutivo de ARCA, Juan Pazo, reconoció ante un centenar de abogados del sector privado que la evasión del Impuesto al Valor Agregado (IVA) alcanza actualmente el 37%, una cifra que no se registraba desde el estallido del régimen cambiario de la convertibilidad en 2001. La admisión, registrada por el diario Perfil, se dio durante un coloquio en el Colegio de Abogados de la Ciudad de Buenos Aires.

La afirmación del funcionario sorprendió al auditorio, compuesto por representantes de los estudios jurídicos más importantes del país, como Bruchou & Funes de Rioja, Cassagne, Marval O’Farrell Mairal, Bomchil, Beccar Varela y Pérez Alati. El dato fue mencionado al pasar, en el marco de una exposición centrada en la visión fiscal de La Libertad Avanza y de alguna manera también sorprendió a Julio Estévez (h) que vio como uno de sus reclamos era, claramente admitido, por el funcionario.

De hecho, Pazo sostuvo que se encuentra al frente de una administración «ineficiente» que no invirtió en tecnología durante los últimos siete años. «ARCA es un organismo ineficaz«, remarcó.

Desde luego que mereció una réplica sindical y desde UPSAFIP realizaron declaraciones a iProfesional donde señalaron que «es verdad que desde hace más de siete años no se invierte en tecnología y la evasión impositiva crece. Lo que ha cambiado en ARCA son los funcionarios políticos que la dirigen. Nuestros trabajadores, profesionales y jefes son los mismos, solo que ahora son maltratados e impedidos del goce de sus derechos salariales porque las paritarias no se abren y los ingresos están prácticamente congelados».

El reclamo de Estévez fue contundente y señaló que la única solución para que ARCA vuelve a ser una oficina eficiente se debe invertir más. «Debe invertir en tecnología, capacitación y abrir las paritarias. La gente siempre trabaja mejor si sus sueldos son acordes a las responsabilidades que la ocupan. Y perseguir grandes evasores que dañan el tejido social de la Argentina no es para cualquiera».

En ese sentido, una recorrida de iProfesional entre trabajadores de la DGI y de la Aduana, entrevistando y consultando a personal con varios años de gestión, coincidieron, con reserva de nombre por el mal clima laboral que impera en el organismo, que entienden el reclamo de los profesionales y jerárquicos nucleados en la UPSAFIP, pero no entienden la posición de los otros dos gremios con personería jurídica que no judicializan la grave situación por paritarias.

Ni AEFIP, ni los aduaneros de SUPARA, su secretario general, CarlosSueiro, falleció el 27 de junio pasado, que tienen la responsabilidad de contar con la personería gremial por la que pueden negociar salarios colectivos en paritarias, lo están haciendo ni protestan en la justicia.

«No lo hicieron el año pasado, no lo hicieron este año, no se entiende qué esperan. Mientras tanto nosotros debemos controlar el contrabando aduanero, las avivadas en el comercio exterior, la evasión impositiva, la lucha para cobrar al rey del tabaco, al rey de la morcilla y al rey de lo que se te ocurra y en la actualidad, el trabajador impositivo, no llega a fin de mes como les pasa a muchos en la era Milei».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,arca,gremios,iva

ECONOMIA

El costo de girar en descubierto subió exponencialmente

La eliminación de las LEFIs sigue ocasionando efectos en cadena en el sistema financiero. Luego de impulsar la tasa de caución a picos del 80% TNA esta semana, al mismo tiempo empujó con fuerza a otras referencias fundamentales en la economía, como la tasa de adelantos en cuenta corriente que saltó este martes al 86% TNA, el nivel más alto desde marzo de 2024.

Es decir, el costo de financiarse «al descubierto» se disparó con fuerza, por lo que, de no ajustarse, tendrá un correlato directo en la «caja» de las grandes empresas y pymes.

El pronóstico de los economistas sobre el aumento exponencial de la tasa de adelantos en cuenta corriente

Salvador Vitelli, Head of Research Romano Group, lo advirtió desde la red social X (ex Twitter): «Se voló la tasa de adelantos en cuenta corriente el martes, a zona del 86% TNA. Tasa no vista desde marzo del 2024». Según también aclaró, tan solo en ese día se operaron $2,8 billones. Se trató de la misma jornada en la que la caución bursátil también llegó a esos niveles (80% TNA), para luego caer con fuerza sobre el cierre.

El economista Jorge Gabriel Barreto, también desde sus redes, explicó esta situación, y resaltó que durante esta semana, las tasas a las que acceden las empresas de 1 a 7 días más que se duplicaron (40,52% – 86,32%), pero para saber qué pasó se debe analizar lo sucedido con las cauciones y la suba de sus tasas activas de corto plazo.

«La volatilidad en el mercado de cauciones (instrumentos de muy corto plazo donde los bancos colocan y toman liquidez) generó un contexto de mayor incertidumbre en la disponibilidad de fondos inmediatos. En otras palabras, el costo de la liquidez se disparó», resaltó. Además, aclaró que cuando la liquidez se vuelve más cara o menos predecible, los bancos reaccionan de dos formas: por un lado, defienden su posición de caja, es decir, se vuelven más cautelosos, o, trasladan el riesgo a quien pide adelantos o descubiertos (le pasan el costo al que pide financiamiento).

Este último punto significa que los bancos suben fuerte la tasa activa de corto plazo para cubrirse de un eventual faltante o baja de su margen financiero. Por ende, Barreto explicó cómo afecta esta situación a las empresas: «El financiamiento vía adelantos en cuenta corriente se volvió muchísimo más caro, casi de un día para otro. Quienes dependían de esa herramienta para cubrir baches de caja ahora enfrentan tasas de más del 86% de TNA, algo que puede volver insostenible el uso de capital de trabajo, si no se ajusta rápidamente».

A mediano plazo, «de mantenerse este nivel de tasas activas, tan por encima de la inflación, erosiona la actividad, porque desalienta el crédito productivo y asfixia a las pymes», agregó. Al mismo tiempo, sesde la consultora 1816, explicaron que parte de la suba fuerte en la tasa de caución se debió a inversores que entraron apalancados a la licitación del Tesoro, apostando a un mayor diferencial entre la tasa a 1 día y a 30 días, algo que el mismo BCRA dio a entender.

Así, como se señaló, la tasa de adelanto en cuenta corriente tuvo una abrupta suba: pasó de 36,6% TNA la semana pasada a 86,3% TNA el martes. Es importante tener presente que diariamente se dan préstamos por el orden de $3 billones, según datos del BCRA.

«Este movimiento, que fue transitorio porque el miércoles esa misma tasa de préstamos bajó al compás de las tasas interbancarias, se dio en un contexto en el que la irregularidad del crédito (sobre todo en el caso de préstamos a familias) viene subiendo a un ritmo relevante», manifestaron desde la misma consultora. Por otra parte, desde Wise Capital explicaron que las tasas para tomar un crédito o descontar cheques aumentaron, «pero no fue por la suba de las cauciones, sino por el desarme de las LEFIs, ya que los bancos se encontraron con $15 billones sin tener a quién prestárselos (o sea, 0% de tasa)».

«Entonces aumentaron las tasas para minimizar el potencial resultado negativo por intermediación financiera ya que ese monto los bancos lo tienen porque es el resultado de colocaciones a plazo fijo que no se convirtieron en créditos. ¿Cómo sigue la película? Las tasas van a seguir bajando y las Lecaps, que el miércoles volvieron a subir, lo van a seguir haciendo porque va a ser el destino de los pesos ociosos de los bancos, pero de manera temporal, ya que están obligados a salir a colocarlos vía préstamos porque una cosa era hacerlo vía LEFIs (riesgo BCRA) y otra es concretarlo a través de Lecaps (riesgo Tesoro)», concluyeron desde Wise Capital.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,economistas,tasas,credito

ECONOMIA2 días ago

ECONOMIA2 días agoEl consumo en Argentina crece 4% en junio, ante menor inflación y más crédito

POLITICA1 día ago

POLITICA1 día agoMáximo Kirchner declaró una fortuna de 8.300 millones de pesos: representa un 76% más que el año anterior

CHIMENTOS2 días ago

CHIMENTOS2 días agoEl desgarrador testimonio del hermano de Locomotora Oliveras: “El daño es irreversible, solo puede vivir con respirador”