ECONOMIA

El escenario que ve la City post acuerdo con el FMI, pagos en tramos y régimen de bandas con flotación para el dólar

En medio de la volatilidad del dólar y los mercados, el Gobierno salió a dar algunas precisiones sobre cómo será el nuevo acuerdo con el Fondo Monetario Internacional. Por caso, el jueves el ministro de Economía Luis Caputo aseguró que el desembolso total será de u$s20.000 millones. Por el momento, desde el organismo simplemente ratificaron que ese fue el monto solicitado por Argentina.

La falta de certezas en torno al nuevo entendimiento es lo que provoca el ruido en el mercado. Se le suma la sangría de reservas que el Banco Central sufrió en los últimos días y que hace que esos fondos frescos sean fundamentales para el plan económico de Javier Milei.

Este viernes, una fuente del FMI confirmó que la directora gerente del organismo, Kristalina Georgieva, tuvo una llama con Caputo «para discutir los próximos pasos en la preparación de un nuevo programa EFF de 4 años, y que las autoridades argentinas solicitaron un paquete de financiamiento total de u$s20.000 millones».

«Cualquier paquete acordado y su distribución están sujetos a la aprobación del Directorio Ejecutivo del FMI. El progreso en el nuevo programa está muy avanzado y el compromiso continúa en todos los niveles para finalizar un acuerdo que ayude a Argentina a consolidar su ya exitoso programa económico», agregó el funcionario del Fondo.

Esas son, por el momento, las únicas certezas en torno al nuevo acuerdo. También se sabe, según las declaraciones de distintos funcionarios y del propio Presidente, cuál será el destino de los fondos. En torno a eso, giran decenas de escenarios posibles para los próximos meses.

Cómo llegarán esos fondos; qué pasará con el dólar, si es que el FMI pide una devaluación, y cuándo se saldrá del cepo, son algunos de los interrogantes actuales.

Cómo pueden ser los desembolsos del FMI: plazos, disponibilidad y el destino de los fondos

«Los u$s20.000 millones del Fondo van a ser de libre disponibilidad y van a sanear el balance del BCRA«, aseguró el jueves Manuel Adorni, quien aseguró: «El programa es nuestro y el Fondo se acopla, no es un programa del Fondo».

No dio demasiadas certezas sobre cómo serán los desembolsos. De hecho, es una de las principales incógnitas en torno al nuevo acuerdo. En conferencia de prensa, la portavoz del FMI Julie Kozack aseguró que todos los programas que firma el organismos tienen desembolsos por etapas, que suele ser motivo de negociación y que lo define el directorio.

Sin embargo, desde el Gobierno se ilusionan con que el primer envío de divisas será «un porcentaje mayor al que suelen dar porque el ajuste ya está hecho».

Contemplando un acuerdo por u$s20.000 millones, y teniendo en cuenta las prácticas generales del FMI, implicaría un primer desembolso de unos u$s6.000 millones. Aunque el Gobierno espera que sea mayor.

El nuevo programa se estructurará bajo un acuerdo de Facilidades Extendidas (EFF), con una duración de 10 años (hasta 2035) y un período de gracia de cuatro años y medio. De los u$s41.400 millones adeudados al 28 de febrero (un total casi similar al préstamo otorgado durante el Gobierno de Mauricio Macri en 2018/19) hasta fin de 2027 los vencimientos de deuda capital e intereses con el FMI suman US$ 12.000 millones.

Una alternativa es que los tramos de los desembolsos hasta llegar a los u$s20.000 millones calcen con los pagos que deberá ir haciendo al FMI, como pasó con el Gobierno anterior.

«Si, como todo indica, parte del nuevo acuerdo se empleará para cubrir esa misma deuda, el efecto sobre las reservas sería sustancialmente menor que la cifra anunciada«, dice el Informe de la Consultora ACM.

Una parte de los u$s20.000 millones se destinarán a cancelar la deuda del Tesoro Nacional con el Banco Central por los dólares que se tomaron del BCRA para cancelar deuda con el FMI y acreedores privados. Esas Letras se emiten a 5 o 10 años, renovables.

Tal como lo dijeron Milei y Caputo, el objetivo del Gobierno es «sanear» el activo del Banco Central.

Otros créditos y las reservas en u$s50.000 millones: el objetivo de Luis Caputo

A la par del nuevo acuerdo con el FMI, Caputo también negocia con el Banco Interamericano de Desarrollo (BID), el Banco Mundial (BM) y con la Corporación Andina de Comercio (CAF) una serie de créditos de libre disponibilidad.

Si bien no se conocen los montos de esos créditos, el ministro se entusiasma que, al recibir los fondos del FMI, el Banco Central contará con reservas por u$s50.000 millones. A partir de eso, explicó: «La base monetaria es de u$s 25.000 millones al dólar oficial y al cambio libre es de u$s 20.000 millones. Entonces, vamos a tener más del doble de reservas que de base monetaria».

«Hagan la cuenta como quieran, quítenle el swap (con China) si quieren, pero el nivel de respaldo que en unos días tendrán los pasivos del Banco Central no lo hemos tenido nunca. Ni siquiera en la convertibilidad y además con superávit fiscal», enfatizó el jefe de Economía.

Al margen del monto de dinero que pueda dar el FMI, los inversores se preguntan cuál será el nuevo financiamiento (los u$s20 mil millones incluirían los montos de refinanciamiento) y detalles de cómo continuará el régimen cambiario, interrogantes que luego de todas las palabras de este jueves no quedaron aclarados.

Sin devaluación y final del cepo, las promesas del Gobierno tras el nuevo acuerdo

Al respecto, el presidente Javier Milei aseguró en más de una oportunidad que el cepo al dólar ya no estará vigente en 2026, por lo que se descuenta que en algún momento de este año levantará las restricciones.

Además, este jueves insistió que no devaluará luego del acuerdo con el FMI. De hecho, sostuvo que es «irrelevante la discusión cambiaria».

«Hablar del tipo de cambio es irrelevante porque voy a tener tantos dólares que respaldan la base monetaria, que me podrían sacar toda la base monetaria al tipo de cambio oficial y me sobrarían u$s24.000 millones«, sostuvo en Radio El Observador Milei.

Luego agregó que «obviamente» no piensa en devaluar porque lo que faltarán en la Argentina serán pesos y no dólares y añadió que «es irrelevante la discusión cambiaria, solamente los mandriles econochantas se ponen a operar con esa cuenta».

El mandatario agregó que si ingresan al Banco Central los dólares del FMI se pasarán de u$s26.000 millones de reservas brutas a u$s50.000 millones. Entonces, desde su punto de vista, la base monetaria quedaría en u$s26.000 millones al dólar oficial y en u$s22.000 millones al paralelo. «Tengo el doble [de respaldo]», sintetizó Milei.

«La Argentina va a recibir dólares y a cancelar Letras [del Tesoro], representa una forma de fortalecer la hoja del balance del Banco Central. Ahora los pesos van a estar respaldados por dólares», remarcó y volvió a descartar que los fondos vayan a utilizarse para intervenir en el mercado cambiario.

Sin embargo, más allá de que el Gobierno asegure que no va a devaluar, en el mercado ya analizan cómo será el nuevo esquema cambiario: y se habla de las bandas de flotación.

Dólar: cómo funcionarían las bandas de flotación «asimétricas»

Si bien Milei y Caputo ratificaron qeu no devaluarán, en el mercado ya analizan posibles escenarios post elecciones. Las bandas de flotación del tipo de cambio, es uno de ellos.

Argentina ya tuvo un esquema de bandas de flotación. Fue una experiencia fallida que existió durante el gobierno de Mauricio Macri.

La idea de ese esquema es la de una «flotación sucia». Es decir, la cotización del dólar se puede mover dentro de las bandas elegidas (piso y techo); y el Banco Central solo interviene en caso de que la paridad toca el piso y el techo.

En el piso, el BCRA compra dólares y en el techo interviene con ventas. En el medio, el tipo de cambio «flota».

El economista Rodolfo Santángelo, director de la consultora MacroView, trabaja con la idea de que se viene un esquema de bandas asimétricas.

¿Cómo funcionarían? Un techo que se desliza con un tipo de cambio más acelerado que el «piso» de la banda, que podría continuar moviéndose a un ritmo del 1% mensual, como el actual «crawling peg».

En el medio, el tipo de cambio flotaría.

Al revés que durante la administración Macri, ahora el piso y el techo de la banda podrían estar separados por una calle angosta, como forma de evitar una volatilidad que perjudique las expectativas del plan.

Santángelo cree que, además de la banda cambiaria que regiría al tipo de cambio oficial, existe la posibilidad de que el FMI le impida al Gobierno a vender dólares en la «brecha».

Lo mismo sucedería con el «blend», un esquema por el cual se va el 20% de los dólares que ingresan al país por el comercio exterior, y que tendría los días contados.

Bandas de flotación parcial, otra alternativa que maneja la City

«Un problema de stocks»: con esa expresión respondía Javier Milei en cada entrevista en la que le preguntaban por los requisitos pendientes para poder levantar el cepo cambiario. Y ese es uno de los temas centrales que se están negociando en este momento: cómo separar las obligaciones pendientes que el Banco Central tiene que los privados -el stock- respecto de la provisión de dólares para las operaciones actuales -el flujo-.

La resolución de ese tema es fundamental para definir el nuevo esquema cambiario que se negocia con el Fondo Monetario Internacional. Y es lo que lleva a los analistas del mercado a pensar que podría instaurarse un sistema de «flotación parcial» para las operaciones de comercio exterior, mientras se podría emitir un nuevo bono -similar al Bopreal- para saldar los montos pendientes por importaciones y por las remesas de dividendos por parte de empresas transnacionales.

Las señales enviadas hasta ahora dejan entrever que el gobierno no está tan preocupado por los flujos futuros de divisas, aun con el retraso cambiario acumulado en los últimos meses.

El argumento esgrimido por el propio ministro de economía, Luis «Toto» Caputo es que cambió el paradigma clásico porque la economía argentina ya no depende exclusivamente de la campaña agrícola para equilibrar sus cuentas.

El ministro espera una secuencia virtuosa en la cual ingresarán unos u$s25.000 millones en el trimestre abril-junio por la cosecha, pero a eso se agregará en el segundo semestre el grueso de la exportación petrolera, la nueva esperanza de la economía. Se estima que este año la balanza energética dejará, en términos netos, unos u$s8.000 millones.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,luis caputo,javier milei,fmi,dolar

ECONOMIA

Gigante lácteo suma dos meses debiendo sueldos y giró casi 2.500 cheques sin fondos

La situación económica y operativa en Lácteos Verónica no deja de complicarse y la compañía, que atraviesa un derrumbe completo de su producción, sigue sin contar con fondos frescos para afrontar el pago de los haberes de los últimos meses. En esa dirección, la compañía apenas cubrió poco más del 6% de cada uno de los salarios correspondientes a junio, aún debe los aguinaldos y tampoco cuenta con liquidez para afrontar los sueldos de julio. A la par, negocia avanzar con su Procedimiento Preventivo de Crisis (PPC) y la propuesta de recortar al menos 200 puestos de trabajo en el corto plazo. Lácteos Verónica debe miles de millones a partir de casi 2.500 cheques sin fondos que giró en los meses recientes.

Legisladores que siguen de cerca la situación en la láctea expusieron que la firma mantiene los incumplimientos y sigue sin dar muestras de recuperación. En esa dirección, el diputado santafesino Carlos del Frade expuso en su espacio en redes sociales que «el sueldo del mes de junio solamente había sido pagado en un 6 por ciento».

«Ante el reclamo de completar los salarios, la patronal de Verónica anunció que depositó un 1,6 por ciento más: menos de 45 mil pesos en promedio para cada trabajador«, detalló.

Lácteos Verónica: sueldos adeudados y plan de recortes

El otro aspecto que levantó controversia está en que el porcentaje exiguo que abonó la compañía láctea habría sido en dos cuotas, según fuentes cercanas a los empleados de la firma.

Vale recordar que, en señal de protesta, los trabajadores de la empresa siguen implementando una retención de crédito laboral de cuatro horas por turno y, en paralelo, la reducción de jornada a tres días semanales.

Al mismo tiempo, también proliferan las acusaciones de presunta «crisis inducida» por parte de empleados y funcionarios provinciales. En ese sentido, se mencionan posibles maniobras de triangulación de activos rurales y maquinaria entre Lácteos Verónica y Las Becerras, otra empresa ligada a los Espiñeira.

Lácteos Verónica viene mostrando una visibilidad mediática y social cada vez mayor a partir de un parate operativo total que, entre otras cuestiones, mantiene al borde de la extinción al menos 700 empleos directos.

De hecho, y tal como detalló iProfesional, en los últimos días la compañía quedó en el centro de la controversia tras presentar un plan de achique que incluso acota el pago de salarios e indemnizaciones.

Casi al cierre de julio, la compañía presentó un plan de achique que, en el marco del Procedimiento Preventivo de Crisis (PPC), apunta a reducir su estructura de un modo dramático.

En audiencia reciente vía Zoom con la Secretaría de Trabajo nacional y delegados de los empleados de la láctea y el gremio ATILRA, los representantes de la firma propusieron despedir a 210 personas, suspender a otras 200 por el plazo de dos meses, además de abonar sólo el 75% de cada salario.

La empresa señaló que su negocio decayó fuerte por el menor consumo de lácteos y el incremento de los costos operativos. Sin embargo, el Gobierno rechazó estos argumentos y exigió que Lácteos Verónica presente documentación que valide los argumentos que la firma viene enarbolando para promover los recortes de personal.

Crisis en Lácteos Verónica: qué dice la empresa

En cuanto a la posición de la firma, desde Lácteos Verónica se acercó un comunicado donde se aseguró que «la crisis que atraviesa la empresa está relacionada de manera directa con lo que ocurre en el sector lácteo en Argentina».

Y se detalló: «Caída en la producción (un 7% en 2024) descenso en el consumo (una baja del 9.7% en el mercado interno en 2024), aumento de costos (contexto inflacionario de los últimos 10 años), cadena de valor poco competitiva y concentración del mercado. Esto se ve potenciado por la imposibilidad de acceder a financiamiento a tasas razonables de interés».

Según Lácteos Verónica, la firma pasó de producir 800 mil litros diarios a solamente 180 mil, «generando así una importante capacidad ociosa que impacta de manera directa en las finanzas de la empresa lo que la llevó a vender su inmueble central y a tomar decisiones drásticas sobre su estructura, razón por la que sus autoridades presentaron un acción para sostener la operación y evitar su cierre».

A la par de estos aspectos negativos, la firma mantiene una deuda con proveedores que la sitúa al borde de la quiebra.

En concreto, y según pudo comprobar iProfesional, la compañía acumula 2.497 cheques rechazados por falta de fondos sólo en lo que va del año. Y, por efecto de esa misma emisión de papeles sin respaldo, la compañía debe más de 7.545 millones de pesos.

Según pudo chequear este medio en la base de deudores del Banco Central (BCRA), la firma sólo ha cubierto hasta el momento poco más del 11.2% de los cheques que emitió este año. De un total de 2.737 cheques girados durante 2025, la empresa en cuestión abonó apenas 240.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,lácteos verónica,verónica,leche,lácteos,empleo,quiebra,deuda,bancos

ECONOMIA

Dólar en el techo de la banda es una oportunidad: así hacen carry trade en la City en agosto

El escenario está dado para que el mercado reactive nuevas apuestas de carry trade, maniobra en la que los inversores o ahorristas venden divisas para suscribirse a instrumentos financieros en pesos, con la expectativa de que el tipo de cambio avanzará menos que las tasas de interés (o, mejor aún, caerá) y después, con la ganancia, recomprar más dólares.

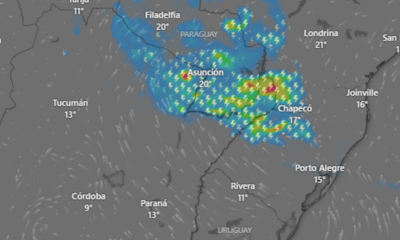

Por un lado, el tipo de cambio subió de manera acelerada en las últimas semanas y al cierre del viernes quedó en $1.364 en el segmento oficial mayorista. Por lo tanto, se encuentra cada vez más cerca del techo de la banda de flotación (ahora, en $1.450). Es decir, quedó apenas 6,3% por debajo del nivel en el que el Banco Central saldría a intervenir con ventas, según contempla el esquema cambiario.

La cercanía a la parte superior de la banda de flotación desincentiva la demanda de dólares porque los inversores asumen que la cotización no avanzará mucho más. Esto se debe a que, en caso de llegar a ese nivel, el BCRA saldría a intervenir con ventas de divisas para poner un freno. Por lo tanto, el margen de avance del tipo de cambio es cada vez más acotado.

Por otro lado, las tasas de interés en pesos continúan en niveles muy elevados. Si bien en las últimas jornadas mostraron una moderación, arrojan rendimientos muy positivos y superiores a las proyecciones de avance del tipo de cambio. Por ejemplo, las Lecap con vencimiento más corto (mediados de agosto) operan con tasas de hasta 5% efectiva mensual y en el mercado desestiman ese avance del tipo de cambio para el corto plazo.

Además, los cálculos de los operadores indican que, aún suponiendo que el tipo de cambio subiera al techo de la banda y se mantuviera en ese nivel, el rendimiento de las Lecap que vencen desde noviembre en adelante lo superarían. Es decir, asumiendo que el BCRA podría contener el precio del dólar, la ganancia del carry trade a través de las Lecap con vencimientos a partir de noviembre estaría garantizada.

Vuelven las apuestas de carry trade

«Cuando el tipo de cambio se ubica cerca del techo de la banda de flotación, aumentan los incentivos a pasarse a instrumentos en pesos. Esto se debe a que el recorrido potencial del dólar hacia arriba es limitado, por lo cual hacerse de pesos a un tipo de cambio alto para hacer tasa en moneda local es un trade que muchos comienzan a hacer», explica a iProfesional Isabel Botta, gerente de producto en Balanz.

Además, sostiene, este esquema se da en un contexto político clave: período preelectoral, en el cual el Gobierno tiene incentivos adicionales para evitar sobresaltos en el tipo de cambio y mostrar estabilidad. Desde su punto de vista, esto refuerza aún más la expectativa de que la cotización del dólar no va a superar el márgen establecido en la banda cambiaria, al menos en el corto plazo.

«Un tipo de cambio cerca del techo de la banda de flotación, combinado con un contexto electoral que refuerza la necesidad del Gobierno de tener calma cambiaria, genera un entorno más favorable para las tasas de interés en pesos. Además, se suma el atractivo de que en este momento las tasas de las Lecap se encuentran en niveles muy altos, impulsadas tras el desarme de las Lefi», afirma Botta.

Pablo Lazzati, CEO de Insider Finance, resalta ante este medio que habrá que esperar unos días para ver en qué niveles se sitúa el tipo de cambio, ya que el jueves y viernes pasado se liberaron muchos pesos que sobraron de la última licitación de deuda local que realizó el Tesoro, lo que presionó al alza el precio del dólar. De mantenerse en niveles similares a los actuales, afirma, aún queda margen para estrategias de carry trade.

Para expertos, en este escenario las ganancias en dólares del carry trade se vuelven más previsibles

Dos instrumentos para el carry trade

En diálogo con iProfesional, Auxtin Maquieyra, de Sailing Inversiones, agrega que a medida que el tipo de cambio se acerca al límite superior de la banda de flotación que estableció el Banco Central, el carry trade gana más atractivo, ya que el mercado descuenta que existe un «seguro implícito» si la autoridad monetaria logra defender ese techo.

«En ese escenario, las ganancias en dólares del carry trade se vuelven más previsibles. Además, la reciente baja en los precios de la curva de tasa fija en pesos dejó rendimientos reales muy elevados y atractivos para inversores dispuestos a asumir riesgo cambiario. Esta combinación favorece una mayor inclinación hacia estrategias de carry trade«, sostiene.

Maquieyra destaca particularmente dos instrumentos que se ofrecen en el mercado financiero: para perfiles más conservadores, la Lecap «S29G5», con un rendimiento estimado de 3,54% de Tasa Efectiva Mensual (TEM); para inversores más agresivos, el Boncap «T30J6», con una TEM de 2,8% y una potencial compresión adicional si continúa la normalización de tasas luego del desarme de las Lefi.

La eventual reactivación o aumento de estrategias de carry trade contribuiría a reducir las presiones alcistas sobre el tipo de cambio porque los inversores y ahorristas demandarían menos divisas (o, en el mejor de los casos, las ofertarían en el mercado) para apostar por instrumentos en moneda doméstica, lo cual redundaría en menos tensiones en la plaza cambiaria.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar

ECONOMIA

Carrefour se va de Argentina y los súper chinos negocian quedarse con el negocio Express

Los súper orientales buscan recuperar el protagonismo en Capital Federal y se interesaron en el formato Express. Se suman a otros interesados de peso

04/08/2025 – 10:06hs

La decisión de la cadena Carrefour de desprenderse de su negocio en la Argentina, esto a partir de una readecuación de la estrategia comercial de la compañía europea a nivel global, viene dando lugar a una danza de nombres de potenciales interesados en adquirir toda o parte de la estructura de la firma. En ese tono, recientemente se supo que Inverlat, mayormente conocido por ser propietario de la cadena de heladerías Havanna, dialoga con la empresa de supermercados en una apuesta por diversificar sus negocios. A este interés concreto ahora se sumó la participación de los supermercados chinos en la conversación, quienes también dejaron a la vista que les interesaría quedarse con los puntos de venta Express de la misma Carrefour.

La posibilidad de adquirir algo más de 120 supermercados Express es evaluada en el seno de CEDEAPSA, la cámara que integra a la mayoría de los autoservicios orientales en la Argentina. En la actualidad, la entidad nuclea alrededor de 13.000 supermercados asiáticos.

Los súper chinos, acostumbrados a las crisis

Con varias crisis sobre las espaldas, los supermercados chinos transitan esta etapa de turbulencia económica a partir del ahorro generado en otros tiempos y apelando, también, a una estrategia que combina desde la migración hacia el conurbano y el norte del país con la incursión en otros negocios fuera de la Argentina.

Ese combo es el que les ha permitido sobrellevar los últimos años de menores ventas y, también, ahora auspicia la apertura de algunas nuevas bocas de comercialización, sobre todo en las márgenes de Capital Federal.

La potencial adquisición de los Express de Carrefour les permitiría retomar con fuerza el posicionamiento en la misma Ciudad de Buenos Aires. Precisamente, ese formato se transformó en un auténtico dolor de cabeza para los supermercados chinos desde su introducción en 2008.

Las tiendas de proximidad de la cadena francesa logró achicarle el negocio a los autoservicios asiáticos a partir de un amplio surtido de alimentos secos y la comercialización de productos frescos, frutas y verduras, en buena parte de las principales ciudades del país.

En Capital Federal, Carrefour Express se multiplicó en los barrios de mayor consumo y eso también originó que muchos supermercados orientales directamente cierren sus puertas en zonas comerciales clave de la Ciudad sobre todo desde 2020 a esta parte.

En ese sentido, la intención de CEDEAPSA es asumir el control de los locales de la firma europea pero sin modificar la oferta de alimentos y productos en general que consolidó el grupo francés.

Por qué se va Carrefour

Carrefour viene de sellar un acuerdo con el Deutsche Bank para que distribuya la carpeta con las condiciones de venta entre posibles interesados.

Como detalló iProfesional, la salida de la cadena no es intempestiva o producto solamente de la situación de fuerte caída del consumo que atraviesa el sector de las grandes cadenas de retail, sino forzada por un cambio de estrategia mundial definido por la casa matriz del grupo francés.

El holding busca sostener sus negocios en mercados que considera estratégicos y en los que no necesita destinar millonarios fondos para apalancar sus operaciones como es el caso de la Argentina, que desde hace ya varios años ha dejado de ser un país atractivo para las multinacionales.

En ese sentido, los recientes casos de Walmart; Procter & Gamble y Telefónica, entre otros, lo demuestran y trazan la ruta que vienen eligiendo los grandes grupos, a pesar de que en otros años debieron atravesar situaciones similares y de que desde el 2024 la Argentina tiene un gobierno pro mercado y afín a facilitarle la vida a los capitales internacionales.

Sin embargo, la visión de estos conglomerados internacionales es otra y, luego de analizar los pro y los contra, optan por contratar un banco de inversión o una consultora que los ayude a desprenderse de sus activos argentinos.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,carrefour,super chinos,cedeapsa,supermercado,venta,éxodo

POLITICA3 días ago

POLITICA3 días agoCristina Kirchner cruzó a Milei por la corrida cambiaria: “Lo único que se te ocurre es echarles la culpa a los ‘kukas’”

POLITICA3 días ago

POLITICA3 días agoMilei interrumpió la nota con Fantino para firmar un decreto: avaló contrarreloj una suba a estatales y residentes del Garrahan

POLITICA3 días ago

POLITICA3 días agoMurió el general Carlos Laidlaw, un militar dedicado a la estrategia y la geopolítica