ECONOMIA

Informe de resultados: HEICO anuncia resultados récord para el segundo trimestre y perspectivas optimistas Por Investing.com

HEICO Corporation (NYSE: HEI), fabricante líder del sector aeroespacial y electrónico, ha anunciado unos resultados récord para el segundo trimestre del año fiscal 2024. Los ingresos netos consolidados de la empresa se dispararon un 17%, hasta los 123,1 millones de dólares, y los ingresos de explotación y las ventas netas experimentaron un significativo aumento del 33% y el 39%, respectivamente, en comparación con el mismo periodo del año anterior.

El Flight Support Group alcanzó máximos históricos en ventas netas e ingresos de explotación trimestrales. Los directivos de la empresa expresaron su confianza en el crecimiento futuro, impulsado por las adquisiciones, la demanda de productos y las iniciativas estratégicas.

Datos clave

- Ingresos netos consolidados récord de 123,1 millones de dólares, un 17% más que en el ejercicio anterior.

- Los ingresos de explotación y las ventas netas consolidadas aumentaron un 33% y un 39%, respectivamente.

- El Flight Support Group logró un récord trimestral de ventas netas e ingresos de explotación.

- Las ventas netas del Grupo de Tecnologías Electrónicas crecieron un 6%.

- HEICO prevé un mayor crecimiento en todos sus grupos, impulsado por las adquisiciones y la demanda de productos.

- Los ejecutivos aspiran a mantener altos márgenes de explotación, con un objetivo de margen a largo plazo en torno al 22%.

- Se espera que la asociación entre Wencor y el grupo de productos especializados de HEICO produzca beneficios en 2025.

- Los problemas de la cadena de suministro se han resuelto en gran medida, con algunos retrasos persistentes.

- HEICO sigue centrada en I+D, con inversiones constantes previstas.

- Optimismo ante el mercado internacional de viajes y las perspectivas a largo plazo del sector de la aviación.

Perspectivas de la empresa

- Se espera un crecimiento continuado de las ventas netas tanto en el Grupo de Apoyo al Vuelo como en el de Tecnologías Electrónicas durante el resto del año fiscal 2024.

- Confianza a largo plazo en el sector de la aviación, con un enfoque estratégico en la solidez financiera y las adquisiciones.

- Disminución prevista de los gastos por intereses debido a la amortización de deuda.

Aspectos destacados bajistas

- Posible ligero descenso de los márgenes operativos a medida que se estabilicen las pautas de crecimiento.

- Desempeño más débil en los mercados no aeroespaciales y de defensa debido a los canales de inventario de los clientes.

Aspectos positivos

- Fuerte crecimiento del negocio de piezas de recambio, con unos resultados excepcionales de Wencor.

- Impacto positivo del conflicto en Ucrania en las ventas y la introducción de nuevos productos.

- Fuerte mercado de viajes internacionales en América, Europa, Asia, Oriente Medio y China.

Fallos

- Limitaciones en el negocio de reparación de componentes debido a restricciones en la cadena de suministro.

- Desempeño más débil en el segmento de «otros», sin que se hayan facilitado detalles concretos.

Aspectos destacados

- El objetivo de margen del 24% es una aspiración, no se espera como media para todo el año.

- Aumento de la demanda de centros de datos en la división Connect Tech.

- Se destaca el éxito de la adquisición de Wencor, con los beneficios de la cooperación en ventas posventa.

- No hay planes para fusionar Wencor con el negocio principal de piezas PMA de HEICO, centrándose en cambio en la cooperación y la eficiencia.

- Los ejecutivos hablaron de la importancia de la I+D y el desarrollo de nuevos productos, con importantes contribuciones de Wencor.

- La adquisición de Exxelia posiciona a HEICO para servir mejor a los aliados europeos.

HEICO Corporation ha obtenido un sólido rendimiento en el segundo trimestre del año fiscal 2024, estableciendo nuevos récords y demostrando resistencia en sus operaciones. El enfoque estratégico de la compañía en adquisiciones, desarrollo de productos y expansión de mercados, junto con una sólida posición financiera y una exitosa estrategia de fusiones y adquisiciones, la posicionan bien para un crecimiento continuo en los dinámicos sectores aeroespacial y electrónico.

A medida que avanza, HEICO sigue comprometida con su modelo descentralizado, fomentando la innovación y la eficiencia en todas sus filiales al tiempo que navega por las complejidades del mercado global. Los inversores y las partes interesadas esperan que la empresa siga cosechando éxitos a medida que se prepara para presentar sus resultados del tercer trimestre próximamente.

Perspectivas de InvestingPro

El notable rendimiento de HEICO Corporation (NYSE: HEI) en el segundo trimestre del año fiscal 2024 se ve subrayado por varias métricas clave y perspectivas de InvestingPro. Con una capitalización bursátil de 29.720 millones de dólares, la valoración de la compañía refleja su importante presencia en los sectores aeroespacial y electrónico.

Los datos de InvestingPro indican que HEICO cotiza a un elevado múltiplo de beneficios, con un PER de 53,78 y un PER ajustado para los últimos doce meses, a partir del segundo trimestre de 2024, de 57,91. Esto sugiere que los inversores tienen grandes expectativas de revalorización. Esto sugiere que los inversores tienen grandes expectativas sobre el potencial de beneficios futuros de la empresa. Además, el crecimiento de los ingresos de la empresa es impresionante, con un aumento del 41,13% en los últimos doce meses a partir del segundo trimestre de 2024, lo que indica un fuerte rendimiento de las ventas.

Además, el compromiso de HEICO con la rentabilidad de los accionistas es evidente en su historial de dividendos. Un consejo de InvestingPro destaca que HEICO ha aumentado su dividendo durante 6 años consecutivos, lo que demuestra un compromiso fiable para devolver valor a los accionistas. Además, la empresa ha mantenido el pago de dividendos durante 49 años consecutivos, un testimonio de su estabilidad financiera y su prudente gestión.

Los inversores que deseen profundizar en la salud financiera de HEICO y sus perspectivas de futuro pueden encontrar más información y métricas en InvestingPro. Hay otros 15 consejos de InvestingPro disponibles, que ofrecen un análisis exhaustivo del rendimiento y el potencial de HEICO. Los interesados en acceder a estos valiosos datos pueden utilizar el código de cupón PRONEWS24 para obtener un 10% de descuento adicional en la suscripción anual o semestral a los programas Pro y Pro+. Esta oferta exclusiva ofrece la oportunidad de aprovechar el análisis detallado de InvestingPro para fundamentar las decisiones de inversión.

Este artículo ha sido generado y traducido con el apoyo de AI y revisado por un editor. Para más información, consulte nuestros T&C.

ECONOMIA

En el peor escenario, Trump impondría aranceles de 256 dólares por iPhone: Jefferies Por Investing.com

Investing.com — En una nota a clientes el viernes, los analistas de Jefferies esbozaron el impacto potencial de un aumento de los aranceles sobre el iPhone de Apple (NASDAQ:) si el expresidente Donald Trump reintroduce mayores barreras comerciales durante un posible segundo mandato.

AHORA O NUNCA: Con InvestingPro encontrarás las mejores acciones para obtener las ganancias máximas y protegerte de las adversidades económicas. Si aún no eres suscriptor a InvestingPro, solo hoy podrás obtener hasta un 55% de descuento: ¡Haz clic aquí para aprovechar las herramientas premium y blindar tu portafolio de la incertidumbre!

Si bien Apple ha hecho esfuerzos para diversificar su producción más allá de China, la firma dijo que la compañía sigue dependiendo en gran medida de la región, lo que la deja vulnerable a los aranceles propuestos.

Según Jefferies, «Trump podría elevar los aranceles sobre las importaciones chinas al 60% y en otros lugares al 10%.»

Aunque Apple estuvo exenta de aranceles durante el mandato anterior de Trump, los analistas advierten que esto podría no volver a suceder.

Con sólo el 10% de la producción de iPhone actualmente fuera de China, Jefferies dice que el peor de los casos podría ver a la compañía enfrentarse a un arancel de 256 dólares por teléfono en su buque insignia iPhone 16 Pro Max.

Esto representaría el 22% del precio medio de venta (ASP) del teléfono en Estados Unidos.

La firma destaca que el impacto final en los márgenes brutos (MB) de Apple dependería del escenario. Explican que en el caso más grave, en el que todo el contenido no estadounidense se grava con un 60%, los márgenes brutos de Apple podrían disminuir 6.7 puntos porcentuales, lo que reduciría la valoración del flujo de caja descontado (FCD) de la empresa en aproximadamente un 10%.

Un escenario menos punitivo, en el que sólo los contenidos fabricados en China se gravaran con un 60% y el resto de contenidos no estadounidenses con un 10%, podría reducir los márgenes brutos en tres puntos porcentuales y disminuir la valoración en un 5%.

«La desventaja [está] lejos de ser desastrosa», señala Jefferies, pero subraya que las crecientes demandas de producción local en mercados como India e Indonesia plantean retos adicionales a largo plazo.

Estas presiones, unidas a las reducciones de márgenes por la reubicación de las líneas de montaje, podrían tensar la rentabilidad de la cadena de suministro de Apple en los próximos años, según el banco de inversión.

Aunque los aranceles podrían ser manejables, Jefferies advierte de que «podrían ser sólo el comienzo de un problema a más largo plazo de aumento de costes debido a la localización de la producción.»

Para aprovechar al máximo las oportunidades del mercado, InvestingPro se ha convertido en la herramienta indispensable de los inversionistas.

⚡ ¡ADELANTAMOS LAS OFERTAS DEL BLACK FRIDAY! Haz clic aquí para obtener un DESCUENTO DE HASTA 55% en tu suscripción que te dará las herramientas premium que te permitirán encontrar las verdaderas joyas del mercado⚡

-

POLITICA3 días ago

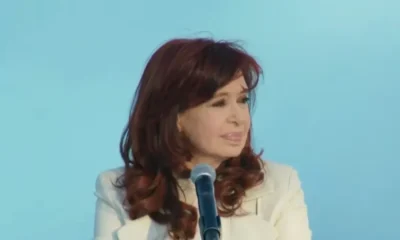

Cristina Kirchner cuestionó a la Justicia tras su condena: “No se bancan que una mujer tenga razón”

-

POLITICA3 días ago

Las reacciones del arco político ante la condena a CFK: “No es persecución, es justicia”

-

POLITICA3 días ago

Axel Kicillof favoreció a la empresa empleadora de su cuñado con miles de millones de pesos

-

POLITICA2 días ago

El enojo de Germán Martínez por la quita de la jubilación de privilegio a Cristina Kirchner: «¿Por qué no le preguntan a Martín Menem si Zulema cobra la pensión?»

-

POLITICA2 días ago

Cristina Kirchner criticó a Milei luego de la quita de su jubilación: “A Videla le tuve miedo, vos me das lástima”

-

POLITICA1 día ago

Tras dar de baja la jubilación de privilegio de Cristina Kirchner, el Gobierno revisará «entre 13 y 15 casos más» pero no el de Carlos Menem