ECONOMIA

Tras el rebote, expertos explican qué rumbo prevén para bonos, acciones, y riesgo país

El riesgo país perforó los 700 puntos este miércoles, las acciones argentinas rebotaron, y los bonos soberanos también se recuperaron luego de la jornada negra que habían registrado en la víspera. En ese marco, el ministro de Economía Luis Caputo había afirmado que las bajas de los activos argentinos era por «toma de ganancias muy entendible» tras el fuerte rally alcista del año pasado y principios de 2015. Hacia adelante, los expertos consideran que un acuerdo con el FMI es factor clave para descomprimir el riesgo país e impulsar a los bonos y acciones locales.

Tras el rebote del miércoles, los analistas señalaron que el desplome de bonos y acciones, y la escalada del riesgo país fue producto de una toma de ganancia impulsada por un combo de factores locales y un escenario internacional más complejo por la suba de aranceles que impulsa el presidente de Estados Unidos Donald Trump.

De todos modos, los especialistas no esperan en el corto plazo una fuerte reducción del riesgo país, y consideran que para que se encamine nuevamente hacia la zona de los 500 puntos -como estuvo a principios de enero- se necesitan otros drivers adicionales como llegar a un acuerdo con el FMI, y mostrar una recuperación de las reservas que siguen cayendo pese la compra de divisas

No obstante, para algunos especialistas la tendencia a largo plazo de bonos y acciones es alcista, por lo cual ven que es un buen momento para comprar y posicionarse en activos argentinos, en especial, del sector energético.

Toma de ganancias y rebote: los motivos

Juan Pedro Mazza, estratega Senior de Renta Fija en Cohen, sostuvo que la reciente toma de ganancias y «suba del riesgo país parece estar asociada a que el mercado comenzó a poner en precios los riesgos en el frente externo (aranceles) y en el frente cambiario (una cosecha por debajo del promedio histórico) sumado a algo de ruido en el frente político».

Sobre las razones que llevaron a la toma de ganancias, Pilar Tavella, directora de Research macro y Estrategia en Balanz, alegó que «en la segunda mitad de 2024, la prima de riesgo país de Argentina fue la que más comprimió en comparación con otros países de la región, por lo que una corrección en algún momento era esperable».

«En los últimos días, los movimientos del mercado respondieron, por un lado, a factores de flujo: muchos inversores, especialmente aquellos que habían ingresado hace tiempo, vieron en los pagos de cupones del 9 de enero una oportunidad para desarmar posiciones. Por otro lado, el mercado sigue de cerca las negociaciones con el FMI y la capacidad del BCRA para seguir acumulando reservas. Recientemente, hubo avances y señales favorables respecto a las conversaciones con el Fondo, aunque se mantiene la incertidumbre respecto al monto del próximo desembolso y la velocidad con la que se levantarán las restricciones cambiarias. Y el contexto global también aporta incertidumbre, en una semana marcada por las presiones arancelarias por parte de Estados Unidos», enumeró.

Ian Colombo, Financial Advisor de Cocos Capital, también vinculó la reciente suba del riesgo país arriba de 700 puntos «a que el mercado esperaba mejores noticias respecto a la salida del cepo y un posible acuerdo con el FMI» aunque sostuvo que «mas allá de esto, era esperable una baja en las acciones y los bonos de Argentina porque los últimos tres meses fueron extraordinariamente buenos, y como en todo mercado, siempre que hay subas muy fuertes, los precios tarde o temprano corrigen y vuelven a desafiar la confianza del mercado».

Pablo Lazzati, CEO de Insider Finance, dijo que «los nuevos anuncios arancelarios de Trump diferentes países, sumado a una toma de ganancias a la espera de mayores reformas estructurales en el país, están siendo los principales causantes de este bear market (mercado bajista) en los bonos».

En sintonía, el economista Federico Glustein dijo que el desplome que se vio el martes en bonos y acciones y el riesgo país que superó los 700 puntos fue una «toma de ganancias por parte del mercado tras la fuerte suba de los activos locales en los últimos meses, luego de haber alcanzado precios récord, en un contexto de inflación que todavía no rompe el 2%, falta el acuerdo con el FMI, y una perspectiva de suba de tasas en EE.UU».

En ese sentido, el economista juzgó que el repunte del miércoles en las acciones y los bonos, y la baja diaria de 5,12% del riesgo país, que cerró en 673 puntos,»´parte se debe a que puede haber terminado la toma de ganancias, pero también a Trump disipando posibles aranceles a productos argentinos».

A su vez, el analista financiero Christian Buteler planteó:»Por ahora fue una toma de ganancias fuerte, y este miércoles la bolsa tuvo un rebote, y los bonos una recuperación un poco más débil, pero hay que ver si la toma de ganancias terminó, o si hay un cambio de tendencia, porque también puede ser un rebote puntual y que luego sigan bajando, hay que seguir monitoreando».

«En esta toma de ganancias fue porque el ímpetu argentino se frenó un poco porque el BCRA compra divisas, pero las reservas no suben, y también tenés a Trump en el medio que genera inestabilidad a acciones y bonos», explicó.

¿Buen momento para comprar activos argentinos?

Mazza recalcó que «vemos en estos niveles de riesgo país una oportunidad de compra«, y sugirió que una buena opción es el bono «AL30 que ofrece una TIR superior al 13%».

Los analistas de Delphos también resaltaron que «en estos niveles de riesgo país, consideramos que es una buena oportunidad para aumentar gradualmente la exposición en la curva hard dólar argentina».

En sintonía, los analistas de Inviu señalaron que «la reciente corrección del Merval podría explicarse principalmente por una toma de ganancias; a esto se suma la incertidumbre en torno al acuerdo con el FMI, cuya demora y falta de detalles generan cierta cautela en el mercado».

«No obstante, las variables macroeconómicas continúan su proceso de normalización y una corrección tras un rally prolongado no resulta inusual. En este contexto, consideramos que podría presentarse una oportunidad para posicionarse en activos argentinos. Mantenemos una visión constructiva sobre la renta variable a mediano plazo, con especial interés en el sector energético, destacando compañías como YPF ($YPFD) y Pampa Energía ($PAMP)», evaluaron.

El analista Franco Tealdi concordó con esa visión de oportunidad para posicionarse en activos argentinos y comentó que «en acciones, me gusta el sector energético,creo que ahí puede haber un reanudamiento de la tendencia alcista porque hay valor en muchas empresas».

Para Glustein, las acciones «energéticas, las agropecuarias y las vinculadas a acero y aluminio son una excelente oportunidad porque son sectores que tienen potencial de exportación y crecimiento, empresas consolidadas en el tiempo y en el mercado argentino».

Sobre el tema bonos, Tealdi destacó que la jornada del miércoles fue «buena para bonos argentinos, en un contexto muy complicado para la renta fija, tras el dato de inflación en EE.UU. que provocó fuerte suba de tasas». Y coincidió con Caputo en vincular el derrumbe del martes a que «venimos de un rally impresionante en acciones como en bonos, con lo cual era lógico una toma de ganancias».

«Hay que dejar de lado los ruidos que generan los flujos de corto plazo. En el largo plazo, el precio de las acciones y de los activos financieros en general persiguen los fundamentals«, esgrimió.

Según su visión, «la tendencia de fondo es alcista» porque «los fundamentals siguen siendo los mismos; distinto sería si Argentina cambiara sus fundamentals, si perdiera superávit fiscal o entrara en recesión o se empezara a deteriorar el consumo, pero nada de eso está pasando».

En ese marco, el experto prevé que «los bonos, ya con un poco más de claridad con el acuerdo con el FMI, y con algún otro driver como la inflación o los números fiscales, deberían retomar al alza«.

Por su parte, Mazza estimó que «aunque a corto plazo las bajas (de bonos) puedan seguir, a largo plazo somos optimistas en que el riesgo país encontrará nuevos mínimos, sostenido por el superávit fiscal, las elecciones y un nuevo acuerdo con el FMI».

Por su parte, Buteler argumentó que «no hay nada definido aún ni para un lado ni para otro, la volatilidad la vas a tener por los acontecimientos, eso sucede cuando no tenés una economía firme».

«La economía argentina todavía sigue bastante débil y vulnerable, entonces cada señal puede dar vuelta para un lado o para el otro al mercado«, aseveró.

Al respecto, recalcó que es clave «la posibilidad de que Argentina consiga o no fondos para pagar los vencimientos de mitad de año«.

«Si tenés un desembolso del FMI que puedas aplicar a eso, o tenés un BCRA comprando fuertemente reservas, podría darle vida a los bonos. Si, por el contrario, no acumulas reservas, se sigue dilatando el acuerdo con el FMI, eso va a hacer que los bonos bajen y el riesgo país suba», auguró.

Para Glustein, «para que el riesgo país vaya a la zona de 500 puntos hace falta el acuerdo con el FMI, reducir más impuestos, tener mejores datos de actividad e inflación, que políticamente que el Gobierno pueda ratificar su rumbo y por sobre todas las cosas, acumular reservas para salir del cepo».

En Adcap Grupo Financiero evaluaron que lo que se vio en bonos y acciones fue «una corrección que se esperaba por los altos retornos que tuvo la Argentina el año pasado, y a esto se suma que el contexto global con las medidas Trump ponen presión sobre la deuda de los países emergentes y es un proceso de reacomodamiento al nuevo panorama».

«Esperamos que los bonos Globales se mantengan dentro de este rango por un tiempo, mientras que los activos en pesos podrían tener un mejor desempeño debido al compromiso con el ancla cambiaria, sujeto a un estrés en el dólar que, creemos, se disipará con el creciente ingreso de dólares por exportaciones», fundamentaron.

A su vez, aseguraron que para que «el riesgo país se descomprima más creemos que debe haber señales positivas en el mercado que puede ser el dato de inflación y un poco de alivio externo».

Asimismo, los analistas de Delphos destacaron que «para que el riesgo país pueda descender un escalón adicional, será necesario implementar medidas de fondo que logren atraer nuevamente a los inversores real money: medidas como un nuevo acuerdo con el FMI, la eliminación del cepo cambiario, la clarificación del régimen cambiario futuro o una victoria contundente en las elecciones».

El operador de mercado Leonardo Svirsky manifestó que si bien el miércoles «los bonos y las acciones recuperaron algo de lo que se perdió, hay que tener cierta cautela, para ver si realmente es un rebote y cambio de tendencia».

«Hay muchos parámetros que son difíciles de prever, pero todo puede descomprimir y mucho si se anuncia el acuerdo con el FMI«, afirmó.

Para Lazzati, «los únicos factores que pueden generar un giro de 180° a este presente del Merval y los bonos locales son 3: reforma laboral, reforma tributaria y acuerdo con el FMI (mínimo de u$s 17.000 millones)». Y alegó que «si bien es cierto que un nuevo desembolso del Fondo traería calma y previsibilidad al menos por unos meses, lo cierto es que las dos reformas planteadas serían las únicas variantes propulsoras para que el mercado local vuelva a romper los máximos alcanzados y profundizar la baja de riesgo país».

Horacio Miguel Arana, economista de la Fundación Internacional Bases, dijo que «más allá de la toma de ganancias, la realidad es que el mundo se está acomodando a la guerra comercial lanzada por Donald Trump a China, y ese es un factor que detona los detalles que Argentina aún debe pulir en materia de deuda, especialmente en la necesidad del Gobierno de cerrar un acuerdo con el FMI».

Par

«Con un mundo más cerrado debido a las políticas arancelarias de Trump todo eso se vuelve algo complicado de lograr. El Gobierno tendrá más difícil alcanzar un repunte en el mercado de bonos y volver a la zona de los 500 puntos de riesgo país, pero un acuerdo con el FMI, atenuaría cualquier síntoma de desconfianza», destacó.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,bonos,riesgo país

ECONOMIA

La inflación fue del 2,2% en enero, la más baja en casi cinco años

El INDEC reveló este jueves el dato de inflación correspondiente al primer mes de 2025. Según el organismo, el Índice de Precios al Consumidor en enero de este año fue del 2,2%, por lo que encadena cuatro meses por debajo de la línea del 3%. En cuanto a la cifra interanual, se ubicó en 84,5%.

De este modo, el aumento de precios registrado el mes pasado es el más bajo desde julio de 2020 (más de cuatro años y medio), cuando el organismo oficial registró 1,9% de inflación.

La inflación fue del 2,2% en enero, según el INDEC

Para el Gobierno, se trata de una novedad que va en línea con su intención de hacer coincidir la tasa de inflación con la del crawling peg que, desde este mes, se ubica en el 1%, y un paso más hacia la liberación del cepo.

Entre los rubros que más subieron, se encuentran Restaurantes y hoteles (5,3%) y Vivienda, agua, electricidad, gas y otros combustibles (4%).

Mientras que Prendas de vestir y calzado bajó 0,7%.

«En enero de 2025, Alimentos y bebidas no alcohólicas aportó la mayor incidencia sobre la variación mensual en todas las regiones del país, excepto en Gran Buenos Aires y Cuyo, donde lideró Restaurantes y hoteles», explicaron desde el INDEC.

La inflación de enero de 2025 fue del 2,2%, según el INDEC.

Inflación: consultoras y el mercado no descartan que sea menor al 2% en febrero

En el Gobierno y el mercado hay esperanzas de que se mantenga el escenario de desinflación a nivel nacional. Parte de eso está sustentado en el dato que el viernes pasado al mediodía surgió del Instituto de Estadística de CABA que publicó la inflación de enero. De hecho, la inflación desaceleró de 3,3% en diciembre a 3,1% en enero, el menor ritmo desde noviembre 2021 (2,5%). Más positivo aún, la núcleo exhibió una desaceleración más marcada, al recortar de 3,7% a 2,7%, el print más bajo desde octubre de 2020 (2,3%) y, al excluir la pandemia, desde febrero 2020 (2,2%).

«La inflación de CABA como el REM y el anticipo de Caputo muestran a la inflación desacelerando de 2,7% en diciembre a 2,3% en enero. La desinflación podría profundizarse en el mes en curso, dado que esperamos que la baja del crawl de 2% a 1% impacte en el ritmo al que viajan los bienes no regulados (casi 65% del IPC)», sostiene Portfolio Personal Inversiones (PPI).

«En febrero, esperamos que siga la desaceleración de la inflación y que el IPC se ubique en torno al 1,7%. Es el mes de debut del nuevo ritmo devaluatorio del oficial, que ayudará a que los precios transables se desaceleren. No obstante, la clave estará en que el resto de la política monetaria deberá ser consistente con que el peso se deprecie a esa velocidad», señalan desde Libertad y Progreso.

Según el último Relevamiento de Expectativas de Mercado (REM) que elabora el BCRA, el promedio de los consultores cree que febrero dará 2,1%. Sin embargo, tomando solo al top 10 de las consultoras, estas creen que estará en 1,9%.

A pesar del pico que se registró esta semana en alimentos y bebidas, en el mercado confían en que el Gobierno logrará su objetivo de seguir reduciendo la inflación. Incluso, a partir de este mes el proceso tendría una ayuda adicional: la desaceleración que empezó a aplicar el Banco Central sobre el ritmo de devaluación oficial, que pasó del 2% al 1% mensual.

En diálogo con iProfesional, los analistas de la consultora EcoGo proyectaron que en febrero el Índice de Precios al Consumidor (IPC) en el nivel general se ubicará alrededor de 2,1% mensual, lo que implicaría una leve reducción en comparación con el 2,3% que estimó en la medición realizada para enero.

La proyección de EcoGo para febrero está alineada con la de la mediana de los bancos y consultoras que participan del Relevamiento de las Expectativas del Mercado (REM) que elabora todos los meses el Banco Central, que prevé una variación de 2,1% para el nivel general del IPC de febrero.

De acuerdo con el informe del Banco Central, que fue publicado ayer, los participantes del relevamiento prevén que la tendencia bajista de la inflación seguirá vigente durante los próximos meses: tras el 2,1% mensual de febrero, bajaría a 2% en marzo, 1,9% en abril, 1,8% en mayo, 1,7% en junio y 1,6% en julio.

«En febrero, esperamos que siga la desaceleración de la inflación y que el IPC se ubique en torno al 1,7%. Es el mes de debut del nuevo ritmo devaluatorio del oficial, que ayudará a que los precios transables se desaceleren. No obstante, la clave estará en que el resto de la política monetaria deberá ser consistente con que el peso se deprecie a esa velocidad», señala Eugenio Marí, economista jefe de Fundación Libertad y Progreso.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inflacion,indec,precios,alimentos

-

ECONOMIA2 días ago

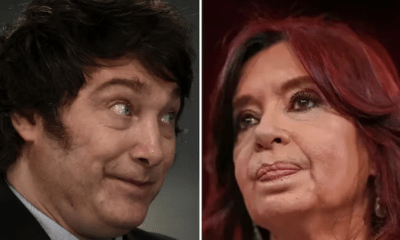

Dura crítica de Cristina Kirchner a Javier Milei, al que calificó de «autoritario»

-

ECONOMIA18 horas ago

Acindar suspende a 1.000 trabajadores, luego de que Donald Trump confirmara aranceles al acero argentino

-

POLITICA3 días ago

¿DÓNDE ESTÁ LA SEGURIDAD? La Provincia de Buenos Aires sufre un aumento del 20% en homicidios

-

POLITICA3 días ago

Milei aseguró que «intentaron sabotear» la entrevista que le hizo Antonio Laje en A24

-

ECONOMIA2 días ago

Esto es lo que aumentaron los medicamentos más consumidos por adultos mayores en enero 2025

-

POLITICA1 día ago

Guerra entre los canales de noticias: qué pasó con el rating y la denuncia del Gobierno contra A24 por «sabotaje»