ECONOMIA

Furor por el carry trade: cuál es el problema detrás de la maniobra predilecta de la City

Una de las incógnitas que el mercado no termina de desentrañar es qué ocurrirá con las tasas de interés en la «fase 3» del plan económico de Javier Milei. A juzgar por las reacciones iniciales del mercado, todo indica que la tónica será un mayor retorno por la tasa en pesos. Sin embargo, también hay señales del gobierno en el sentido opuesto.

Por ejemplo, Felipe Núñez, uno de los ideólogos del plan de «las tres anclas», opinó que «con la recapitalización del BCRA y el nuevo esquema cambiario, es de esperar que las tasas reales y nominales compriman fuertemente».

No es lo que se ha visto en las primeras jornadas, sobre todo porque el propio gobierno convalidó subas de tasas en la primera licitación de deuda en pesos. Al mismo tiempo, se verificó el desplome sobre la curva del dólar futuro, lo cual recrea las condiciones para un nuevo carry trade, dado que las tasas en pesos volverán a tener un atractivo incluso si tuvieran una caída nominal.

Por lo pronto, no quedó muy claro qué fue lo que celebró el secretario de Finanzas, Pablo Quirno, quien al informar sobre el resultado de la licitación dijo que se trataba de «un día histórico para Argentina». Ese día, se logró un «rolleo» de 75,71% de los vencimientos por $6,6 billones. Lo que implica, mirando la parte del vaso vacía, que se inyectaron pesos al mercado $1,6 billón.

Podría interpretarse que fue una buena noticia el hecho de que nadie demandara los bonos «dólar linked», a diferencia de lo ocurrido tres semanas atrás, cuando hubo una demanda de $1 billón por esa cobertura. Pero, en realidad, esa situación era algo que se daba por descontado luego de anunciarse el final del cepo y del agotado «crawling peg».

El regreso del punto Anker

¿Fue, entonces, una buena noticia que haya quedado un 24,29% de los vencimientos sin renovar? No sería la primera vez que en el gobierno se toma esa situación como una noticia positiva, porque se lo interpreta como un aumento genuino de la demanda de dinero. Es decir, que al recuperarse la actividad económica, los bancos vuelven a transferir al sector privado recursos que antes no tenían dónde alojar y terminaba fondeando al Tesoro.

La primera vez que se expuso esa situación como un hecho positivo fue en septiembre del año pasado, cuando los funcionarios explicaron que se estaba llegando al «punto Anker» en el que la economía se remonetizaba después de haber repudiado al peso hasta hacer que la base monetaria se desplomara a menos de un 5% del PBI.

«Estamos logrando que los bancos vuelvan a trabajar de bancos», afirmaba entonces Toto Caputo. Sin embargo, no siempre se mantuvo esa actitud: cuando hace dos meses empezó a quedar en evidencia el nerviosismo del mercado por la situación cambiaria y se produjo un éxodo desde las letras del Tesoro hacia las coberturas del mercado de futuros del dólar, Caputo no dudó en dar un volantazo: concentró el menú de bonos en letras de vencimiento corto y subió las tasas de interés para que el «rolleo» estuviera cerca del 100%.

Pero claro, ya sin cepo, la renovación se torna naturalmente más complicada. «Parte de esto puede venir explicado por la caída de la demanda cautiva de los bancos que implicó la suba de los encajes efectivos a principios de abril en relación con la no renovación de las bonificaciones para la cartera PYME y el endurecimiento de las condiciones de liquidez vía cierre de pases activos«, argumentó un reporte de la consultora Outlier.

¿Inevitable un crédito más caro?

Lo cierto es que cada vez que el Tesoro deja vencer parte de la deuda se inyectan pesos a la economía. Según ha explicado el propio gobierno, esos fondos provienen de los depósitos que, gracias al superávit fiscal, había guardados en el Banco Central. Por ende, se argumenta, el incremento de la liquidez no implica una expansión de la base monetaria en su sentido amplio.

El propio Javier Milei, en su comentada entrevista de cuatro horas con Alejandro Fantino, planteó que la falta de pesos era un problema para la economía. «Si tuviéramos menos dinero del que circula hoy, ya estaríamos en una economía de trueque«, graficó el presidente, quien sostuvo que no hay otro destino para la moneda nacional que la revaluación.

Dado que se recapitaliza al BCRA y que además habrá una mayor expansión monetaria en Estados Unidos y que la economía argentina crecerá a una tasa anual del 5,5%, el tipo de cambio tenderá a caer sobre el piso de la banda, pronosticó Milei.

En definitiva, ratificó la promesa que había realizado Caputo, en el sentido de que el dólar pasaría a ser la moneda abundante y el peso la moneda escasa. Esa situación sólo puede implicar tasas más altas, y de hecho es lo que está esperando el mercado.

El primer efecto se vio el mismo lunes en las remuneraciones a los ahorristas de plazo fijo, con el Banco Nación tomando la delantera: llevó la tasa nominal anual desde el 29,5% hasta el 37%. Y la decisión se interpretó no sólo como una respuesta al nuevo esquema cambiario, sino también al sorpresivo repunte inflacionario después del 3,7% que dejó el IPC de marzo.

Esto llevó a que los analistas pronosticaran un inevitable aumento del spread con la tasa activa. En otras palabras, que el crédito de los bancos a las empresas se hará más caro, no sólo porque sube la remuneración del plazo fijo, sino porque además ahora el Banco Central ya no marcará una tasa de referencia sino que dejará que sea el propio mercado el que la fije. Y, también, el propio hecho del levantamiento del cepo hace que los «clientes cautivos» que tenían las colocaciones en pesos ahora piden un mayor premio para no ir al dólar.

Como esto implica mayor volatilidad, la previsión es que se viene un encarecimiento de la financiación bancaria

La disyuntiva del carry trade

¿Qué hace Caputo ante esa situación? Podría pensarse que, al estabilizarse la situación cambiaria, buscaría una compresión de las tasas, tanto para bajar el costo de su fondeo como para sacarle presión al costo del crédito privado.

Sin embargo, no fue eso lo que ocurrió. Más bien al contrario, con el 3,75% de tasa efectiva mensual que se pagó por las Lecap más cortas, en el mercado se empezó a hablar sobre la posibilidad de un rearme del carry trade.

Sigue siendo una tasa baja en términos reales, si se considera el último dato de la inflación -3,7% en marzo y pronósticos de IPC similares en los próximos meses-, pero puede tornarse un rendimiento atractivo si se consolida la estabilización del dólar ahora flotante en torno a los $1.200.

El tema implica una disyuntiva para el Gobierno: una tasa más alta puede volver a convertirse en un garante de la estabilidad cambiaria -detalle no desdeñable al entrar en los meses preelectorales- pero, en la parte negativa, puede encarecer el costo de la deuda pública y además restarle fuerza a la recuperación de la actividad productiva.

Por lo pronto, los analistas del mercado dan como inevitable una suba, porque va en línea con la aspiración histórica del Fondo Monetario Internacional sobre las tasas positivas.

Un reporte de la gestora de fondos SBS afirmaba que en el contexto de relajamiento de las restricciones cambiarias, «esto implicará una mayor tasa de incremento de los stocks de deuda en pesos del Tesoro».

Por su parte, la consultora Analytica pronostica que «el crédito se encarecerá, ya sea por suba de los encajes bancarios o por un aumento de la tasa de interés».

La lupa en el plazo fijo

Mientras en el mercado de capitales se debate respecto de si el Gobierno tiene el objetivo de rearmar el carry trade, la lupa está puesta también en la reacción de los miles de pequeños ahorristas que tienen sus pesos depositados a plazo fijo.

Por más que el gobierno esté celebrando que las reservas del BCRA hayan subido a u$s36.799 millones luego de que se acreditara la asistencia del FMI, en el mercado quedó flotando la advertencia de veteranos de las finanzas, como Miguel Kiguel, quien dijo que el objetivo más importante no es que los pesos circulantes estén respaldados por las reservas, sino que se evite una corrida bancaria.

Hablando en plata, el potencial de corrida asciende a u$s100.000 millones depositados en plazos fijos en pesos. Es una masa que supera cualquier refuerzo de las reservas, y que para mantenerse en su lugar necesita una combinación de tasa atractiva y confianza en el gobierno.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,tasas,interés,plazo fijo,banco central,bonos,dólar,pesos,carry trade,luis caputo

ECONOMIA

El Tesoro enfrenta una prueba clave: vencen más de $40 billones en diciembre y faltan fondos líquidos

Tras refinanciar el 96,48% de los compromisos que vencían en la última licitación de noviembre, el Gobierno enfrenta en diciembre vencimientos de deuda en pesos que superan los $40 billones, una cifra que representa uno de los mayores desafíos financieros del año. Sin embargo, el dato esconde que más de la mitad de lo que vence corresponde a endeudamiento intra sector público, lo que modifica la complejidad del panorama inmediato.

Frente a este escenario, consultoras privadas estimaron que aproximadamente $14 billones de esos vencimientos están en manos de inversores privados. El resto se vincula con organismos públicos o entidades controladas por el propio sector estatal, lo que suele derivar en operaciones de canje o renovación automática de los títulos.

El Tesoro llega a diciembre con apenas $4 billones de depósitos en moneda nacional en el Banco Central, mientras que los compromisos exponen la necesidad de sumar liquidez estacional cercana a $2,8 billones, según cálculos privados. Los pagos de aguinaldos amplifican la presión sobre las cuentas públicas. Parte de los desafíos del último mes del año radica en la combinación entre mayores necesidades de efectivo y un eventual resultado fiscal negativo.

Los compromisos exponen la necesidad de sumar liquidez estacional cercana a $2,8 billones, según cálculos privados

El Ministerio de Economía cuenta con $15 billones extra depositados en el Banco Nación. Sin embargo, esos fondos no son de uso inmediato porque están colocados en títulos o créditos, por lo cual requieren una operatoria financiera previa si se decide acudir a ellos.

Ante este marco de reservas administradas, las alternativas para transformar esos activos en liquidez pasan por vender los títulos públicos en cartera o solicitar un pase activo al Banco Central colocando esos instrumentos como garantía.

Este escenario podría evitarse en caso de que el secretario de Finanzas, Alejandro Lew, logre una tasa de refinanciamiento cercana al 100%. Para ello, analistas anticipan que podría continuar con el desarme del apretón monetario vía baja de encajes bancarios o, si no, debería ofrecer una mayor tasa de interés en la subasta del 11 de diciembre para evitar la liberación de pesos al mercado.

“El Gobierno antes de la licitación seguirá flexibilizando encajes para tener más margen. Otras opciones son transferir pesos del superávit fiscal al BCRA, o que el BCRA salga a comprar reservas para inyectar liquidez. Esto último parece más difícil por el nivel del tipo de cambio”, analizó el economista Federico Machado.

En la subasta de la semana pasada Finanzas consiguió un refinanciamiento de casi el 100% del total que operaba en el mercado. El proceso no requirió incentivos significativos, una señal que algunos actores interpretaron como un indicio de confianza renovada en los instrumentos de deuda en pesos.

Es un buen resultado refinanciar prácticamente la totalidad de los vencimientos sin ofrecer premios significativos y consolidando la confianza del mercado en los instrumentos de deuda en pesos (Aurum Valores)

“Es un buen resultado refinanciar prácticamente la totalidad de los vencimientos sin ofrecer premios significativos y consolidando la confianza del mercado en los instrumentos de deuda en pesos (dada la marcada reducción en la colocación de dólar linked) y que las medidas sobre encajes y un menú con opciones de más corto plazo también hayan ayudado”, evaluó Aurum Valores.

La estrategia del equipo económico incluyó ajustes en los encajes bancarios para mantener la demanda por instrumentos de deuda en pesos. Este enfoque permitió que el Tesoro solo necesitara utilizar $0,5 billones depositados en el Banco Central para cancelar los vencimientos.

Según Rava Bursátil, “la licitación de deuda del Tesoro resultó exitosa, renovando casi la totalidad de los vencimientos y logrando una desindexación de los instrumentos. Este resultado consolida la normalización de la curva de pesos, en un contexto de mayor optimismo derivado de las elecciones legislativas”.

Desde Adcap, destacaron que la demanda fue favorecida por la baja de tasas simultáneas y alivio en encajes, que elevó los pesos excedentes en búsqueda de rendimiento. “Hubo premio en tasas fijas, Tamar y dólar linked, no así en CER, que cortaron prácticamente en línea con el secundario”, consignó la firma.

Al analizar la estructura de los vencimientos y la duración de los instrumentos emitidos, Porfolio Personal Inversiones (PPI) puntualizó que “lograr un roll over cercano al 100% y emitir instrumentos de mayor plazo requirió ofrecer tasas ligeramente más altas que las del mercado secundario”. Los datos muestran que el plazo medio volvió a ubicarse por encima de los seis meses.

Durante la última subasta, el plazo promedio de los instrumentos colocados ascendió a 183 días, lo que permitió cerrar noviembre con un promedio general de 215 días de duración. PPI atribuyó la decisión de extender plazos a la combinación de menor incertidumbre política tras las elecciones y cierta estabilidad cambiaria, factores que reactivaron el apetito de los inversores por posiciones más largas en instrumentos en pesos.

El plazo medio de la nueva deuda volvió a ubicarse por encima de los seis meses (PPI)

Entre los factores operativos más mencionados, la reducción de simultáneas -del 22% al 20%- y lod ajustes en encajes permitieron absorber liquidez excedente del mercado, mientras que las tasas reconocidas en la última licitación, en particular en los instrumentos a tasa fija, reflejaron la búsqueda de posiciones de corto plazo antes de fin de año.

Datos de Max Capital muestran que al 20 de noviembre, el Tesoro mantenía $4,3 billones, por lo cual resultaba esencial asegurar un rollover elevado en la última licitación de noviembre. Ese nivel se habría reducido tras la última licitación.

Para la próxima colocación de diciembre, los vencimientos con tenedores privados alcanzan unos $14 billones. Según los analistas de la ALyC, en esa instancia podría observarse una menor demanda relacionada con la incrementada necesidad de liquidez estacional, lo que forzaría al Estado a convalidar tasas de interés superiores.

La situación del Tesoro en el último mes del año involucra decisiones clave respecto del uso de los depósitos disponibles y la operatoria necesaria para movilizar recursos del Banco Nación, con una atención creciente sobre la capacidad del sector público para reciclar su deuda y administrar el flujo de caja sin generar presión extra sobre el mercado monetario.

ECONOMIA

Cuanto cobran este mes los bancarios con super bono y aguinaldo en cada categoría

La escala salarial completa de los trabajadores bancarios para diciembre 2025. Cuál fue el aumento de sueldo convenido en paritarias y de cuánto es el bono

01/12/2025 – 06:40hs

Sin dudas los trabajadores bancarios dentro de convenio atravesaron mejor que muchos otros el 2025 en cuanto a aumentos salariales se refiere. Con el mecanismo adoptado a fin del año pasado, cada aumento de sueldo equiparó el salario de la actividad con la inflación oficial, superando el 1% mensual de «techo» que pedía el Gobierno. A la vez, con el abultado bono por el Día del Bancario, mejoran fuertemente su poder adquisitivo. En diciembre, cobrarán también el medio aguinaldo final de 2025.

Los detalles clave del último acuerdo paritario de los bancarios, que mantuvo a los trabajadores de este rubro por encima de la inflación oficial, y cuánto deberían percibir este mes por básico y medio aguinaldo.

Última paritaria de bancarios

La Asociación Bancaria (AB) que dirige Sergio Palazzo, y las cámaras del sector (ABAPPRA, ADEBA, ABA y el Banco Central) cerraron una nueva actualización salarial para sus afiliados, correspondiente al mes de noviembre (que se paga en diciembre) El aumento llevó al haber básico de la actividad a casi $2 millones.

Como cada mes, la paritaria bancaria se actualizó en función del incremento que tuvo el mes anterior el Índice de Precios al Consumidor (IPC) que elabora el Instituto Nacional de Estadística y Censos (INDEC) Como en octubre la inflación avanzó 2,3% intermensual, esa fue la suba salarial que obtuvieron los trabajadores bancarios dentro de convenio.

En ese marco, La Bancaria confirmó los siguientes parámetros para la liquidación salarial de noviembre:

- Salario inicial bancario de noviembre 2025: $1.959.956,26 (incluye ROE)

- Monto Mínimo Día del Bancario/a: $1.747.233,21

Este monto constituye el nuevo piso para el ingresante, e impacta proporcionalmente en todas las categorías de la escala salarial. La actualización pactada se aplicará sobre todas las compensaciones de los bancarios, tanto remunerativas como no remunerativas, e incluye todos los adicionales convencionales y no convencionales.

De esta manera también, los trabajadores de bancos en la Argentina acumularon al menos 31,3% de aumento interanual en noviembre y 24,8% en los primeros 10 meses de 2025.

Escala salarial de diciembre 2025

Con el aumento confirmado, la siguiente es la escala salarial difundida por La Bancaria para los sueldos de noviembre 2025 (que se pagan en diciembre) En función de esos valores se estimó también el medio aguinaldo de diciembre, interpretado como el 50% de la remuneración devengada en el último mes.

Rama Administrativa

- Inicial $1.959.956,26 + aguinaldo de $979.978,13

- 1 Año $1.959.956,26 + aguinaldo de $979.978,13

- 2 Años $1.959.956,26 + aguinaldo de $979.978,13

- 3 Años $1.959.956,26 + aguinaldo de $979.978,13

- 4 Años $1.959.956,26 + aguinaldo de $979.978,13

- 5 Años $1.962.502,19 + aguinaldo de $981.251,09

- 6 Años $1.965.047,12 + aguinaldo de $982.523,56

- 7 Años $1.967.593,04 + aguinaldo de $983.796,52

- 8 Años $1.970.137,97 + aguinaldo de $985.068,98

- 9 Años $1.972.683,90 + aguinaldo de $986.341,95

- 10 Años $1.975.229,82 + aguinaldo de $987.614,91

- 11 Años $1.977.775,75 + aguinaldo de $988.887,88

- 12 Años $1.980.320,68 + aguinaldo de $990.160,34

- 13 Años $1.982.865,59 + aguinaldo de $991.432,80

- 14 Años $1.985.411,40 + aguinaldo de $992.705,70

- 15 Años $1.987.957,22 + aguinaldo de $993.978,61

- 20 Años $2.006.755,61 + aguinaldo de $1.003.377,81

- 25 Años $2.260.483,33 + aguinaldo de $1.130.241,67

- 30 Años $2.387.347,19 + aguinaldo de $1.193.673,59

- 35 Años $2.502.677,97 + aguinaldo de $1.251.338,99

- 2° Jefe Div. de 3a. $2.260.483,33 + aguinaldo de $1.130.241,67

- 2° Jefe Div. de 2a. $2.387.347,19 + aguinaldo de $1.193.673,59

- 2° Jefe Div. de 1a $2.502.677,97 + aguinaldo de $1.251.338,99

- Jefe Div. de 3a $2.629.541,83 + aguinaldo de $1.314.770,92

- Jefe Div. de 2a $2.883.269,55 + aguinaldo de $1.441.634,77

- Jefe Div. de 1a. $3.010.133,41 + aguinaldo de $1.505.066,71

- 2° Jefe Dep. de 3a $3.263.861,13 + aguinaldo de $1.631.930,56

- 2° Jefe Dep. de 2a $3.379.191,91 + aguinaldo de $1.689.595,96

- 2° Jefe Dep. de 1a. $3.506.055,77 + aguinaldo de $1.753.027,88

- Jefe Dep. de 3a. $3.759.783,49 + aguinaldo de $1.879.891,75

- Jefe Dep. de 2a. $4.013.511,21 + aguinaldo de $2.006.755,60

- Jefe Dep. de 1a $4.267.238,93 + aguinaldo de $2.133.619,46

- Jefe Ppal. de Dpto. $4.636.297,44 + aguinaldo de $2.318.148,72

- SubGte. Deptal de 3a $5.016.889,02 + aguinaldo de $2.508.444,51

- SubGte. Deptal de 2a. $5.362.881,36 + aguinaldo de $2.681.440,68

- SubGte. Deptal de 1a. $5.639.675,24 + aguinaldo de $2.819.837,62

Rama Maestranza

- Inicial $1.959.956,26 + aguinaldo de $979.978,13

- 1 año $1.959.956,26 + aguinaldo de $979.978,13

- 2 años $1.959.956,26 + aguinaldo de $979.978,13

- 3 años $1.959.956,26 + aguinaldo de $979.978,13

- 4 años $1.959.956,26 + aguinaldo de $979.978,13

- 5 años $1.959.956,26 + aguinaldo de $979.978,13

- 6 años $1.959.956,26 + aguinaldo de $979.978,13

- 7 años $1.959.956,26 + aguinaldo de $979.978,13

- 8 años $1.959.956,26 + aguinaldo de $979.978,13

- 9 años $1.959.956,26 + aguinaldo de $979.978,13

- 10 años $1.959.956,26 + aguinaldo de $979.978,13

- 11 años $1.959.956,26 + aguinaldo de $979.978,13

- 12 años $1.959.956,26 + aguinaldo de $979.978,13

- 13 años $1.959.956,26 + aguinaldo de $979.978,13

- 14 años $1.959.956,26 + aguinaldo de $979.978,13

- 15 años $1.959.956,26 + aguinaldo de $979.978,13

- 16 años $1.556.965,56 + aguinaldo de $778.482,78

- 17 años $1.603.097,87 + aguinaldo de $801.548,94

- 18 años $1.626.164,03 + aguinaldo de $813.082,02

- 19 años $1.660.763,26 + aguinaldo de $830.381,63

- 20 años $1.706.895,57 + aguinaldo de $853.447,79

- 25 años $1.764.560,96 + aguinaldo de $882.280,48

- 30 años $1.868.358,67 + aguinaldo de $934.179,33

- 35 años $1.914.490,98 + aguinaldo de $957.245,49

- Jefe de Equipo de 3a. $1.706.895,57 + aguinaldo de $853.447,79

- Jefe de Equipo de 2da. $ 1.764.560,96 + aguinaldo de $882.280,48

- Jefe de Equipo de 1ra. $ 1.868.358,67 + aguinaldo de $934.179,33

- Sub-Jefe taller de 3ra. $ 1.914.490,98 + aguinaldo de $957.245,49

- Sub-Jefe taller de 2da. $ 1.926.024,06 + aguinaldo de $963.012,03

- Sub- Jefe taller de 1ra. $ 1.983.689,45 + aguinaldo de $991.844,72

- Jefe taller de 3ra. $1.995.222,53 + aguinaldo de $997.611,27

- Jefe taller de 2da. $2.041.354,84 + aguinaldo de $1.020.677,42

- Jefe taller de 1ra. $2.087.487,15 + aguinaldo de $1.043.743,57

- Supervisor de taller de 3ra. $2.122.086,39 + aguinaldo de $1.061.043,20

- Supervisor de taller de 2da. $2.191.284,86 + aguinaldo de $1.095.642,43

- Supervisor de taller de 1ra. $2.306.615,64 + aguinaldo de $1.153.307,82

- Subcapataz Gral $2.502.677,97 + aguinaldo de $1.251.338,99

- Capataz Gral $2.721.806,46 + aguinaldo de $1.360.903,23

Rama Ordenanza

- Inicial $1.959.956,26 + aguinaldo de $979.978,13

- 1 año $1.959.956,26 + aguinaldo de $979.978,13

- 2 años $1.959.956,26 + aguinaldo de $979.978,13

- 3 años $1.959.956,26 + aguinaldo de $979.978,13

- 4 años $1.959.956,26 + aguinaldo de $979.978,13

- 5 años $1.959.956,26 + aguinaldo de $979.978,13

- 6 años $1.959.956,26 + aguinaldo de $979.978,13

- 7 años $1.959.956,26 + aguinaldo de $979.978,13

- 8 años $1.959.956,26 + aguinaldo de $979.978,13

- 9 años $1.959.956,26 + aguinaldo de $979.978,13

- 10 años $1.959.956,26 + aguinaldo de $979.978,13

- 11 años $1.959.956,26 + aguinaldo de $979.978,13

- 12 años $1.959.956,26 + aguinaldo de $979.978,13

- 13 años $1.959.956,26 + aguinaldo de $979.978,13

- 14 años $1.959.956,26 + aguinaldo de $979.978,13

- 15 años $1.959.956,26 + aguinaldo de $979.978,13

- 16 años $1.522.366,32 + aguinaldo de $761.183,16

- 17 años $1.556.965,56 + aguinaldo de $778.482,78

- 18 años $1.591.564,79 + aguinaldo de $795.782,40

- 19 años $1.614.630,95 + aguinaldo de $807.315,47

- 20 años $1.637.697,10 + aguinaldo de $818.848,55

- 25 años $1.660.763,26 + aguinaldo de $830.381,63

- 30 años $1.683.829,42 + aguinaldo de $841.914,71

- 35 años $1.706.895,57 + aguinaldo de $853.447,79

- Subjefe serv. de 3ra $1.637.697,10 + aguinaldo de $818.848,55

- Subjefe serv. de 2da. $1.660.763,26 + aguinaldo de $830.381,63

- Subjefe serv. de 1ra. $1.683.829,42 + aguinaldo de $841.914,71

- Jefe serv. de 3ra $1.706.895,57 + aguinaldo de $853.447,79

- Jefe serv. de 2da. $1.729.961,73 + aguinaldo de $864.980,86

- Jefe serv. de 1ra $1.764.560,96 + aguinaldo de $882.280,48

- Superv. Serv. de 3ra. $1.787.627,12 + aguinaldo de $893.813,56

- Superv. Serv. de 2da. $1.833.759,43 + aguinaldo de $916.879,71

- Superv. Serv. de 1ra. $1.868.358,67 + aguinaldo de $934.179,33

- Submay. Espec. de 3ra. $1.926.024,06 + aguinaldo de $963.012,03

- Submay. Espec. de 2da. $1.983.689,45 + aguinaldo de $991.844,72

- Submay. Espec. de 1ra. $2.087.487,15 + aguinaldo de $1.043.743,57

- Submayordomo Gral. $2.502.677,97 223 + aguinaldo de $1.251.338,99

- Mayordomo Gral.$2.929.401,86 225 + aguinaldo de $1.464.700,93

A estos valores se les agrega el bono por el Día del Bancario, que arranca en un mínimo de $1.708.032,46 y crece por categoría y antigüedad asta 2.537.028,10 en el caso más elevado de la escala (Subgerente departamental de primera). Ese plus se paga con los sueldos de octubre en el mes de noviembre todos los años.

También se suman los adicionales que correspondan, que en el caso de los bancarios, tienen los siguientes valores.

- Función Cajero $128.284,46

- Falla de Caja $224.826,17

- Falla de Caja Moneda Extranjera $64.361,14

- Título Secundario $21.891,27

- Título Terciario $50.910,66

- Título Universitario $76.365,59

- Zona Patagónica, La Pampa $356.374,64

- Zona Patagónica, Partido de Patagones (Bs. As.), Río Negro y Neuquén $390.315,35

- Zona Patagónica, Chubut, Sta Cruz, T. del Fuego y Antártica e Is del Atlántico Sur $458.196,77

- Guardería $325.745,33

- Gastos de Conectividad: diario de $ 2.233, más de 4 días semanales $ 20.095, y monto mensual $49.112

En diciembre los bancarios agremiados cobrarán el sueldo básico de su categoría, con el incremento de 2,3%, y el medio aguinaldo de diciembre, más los adicionales.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,bancario,la bancaria,sueldo,salario,escala salarial,aguinaldo

ECONOMIA

Entre los peores de América Latina: desde 2011, solo el PBI por habitante de Haití cayó más que el de la Argentina

REUTERS/Jean Feguens Regala

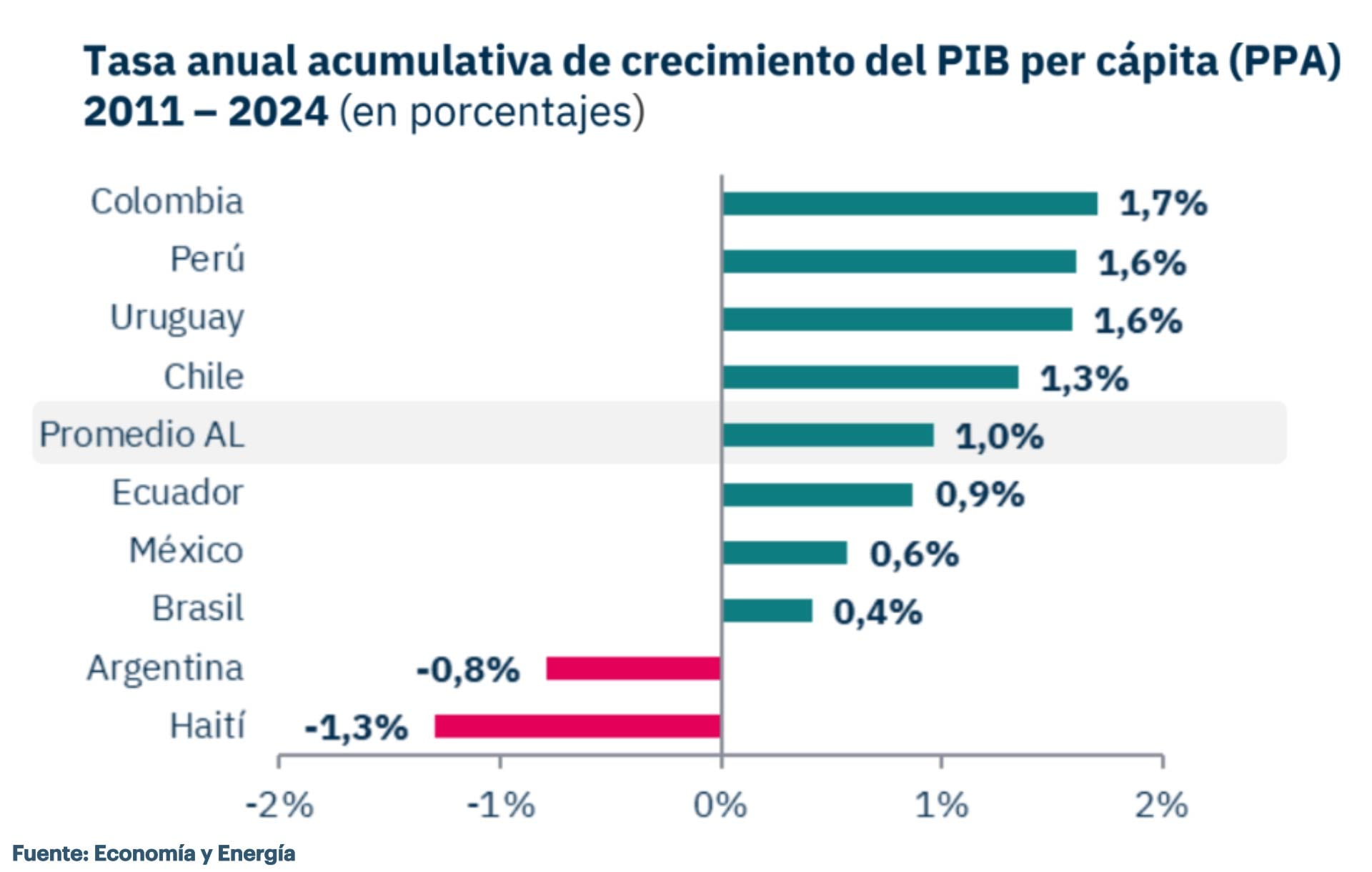

“En 2011, Argentina era el país con mayor PBI per cápita de América Latina. Trece años después retrocede posiciones y queda por detrás de Chile, Uruguay y Panamá. Entre 2011 y 2024, el ingreso por habitante se redujo en un 9,8%, retornando a niveles similares a los de 2007”.

Así dice el último informe mensual de la consultora Economía y Energía, según el cual “la caída argentina es comparable a la de economías pobres o frágiles a nivel mundial que atravesaron crisis humanitarias severas. En contraste, incluso países con elevados niveles de informalidad o violencia —como El Salvador, Nicaragua, Bolivia y Colombia— registraron incrementos del ingreso durante el mismo período”.

De hecho, precisa el informe, el mal desempeño relativo de la economía argentina respecto al resto de los países se dio en el marco de una trayectoria poco satisfactoria de la región en general, con un PIB per cápita que creció sólo al 1% anual entre 2011 y 2024.

La Argentina es el único país grande de la región cuyo ingreso por habitante es hoy menor al de hace más de una década

En ese lapso precisa, el PBI per cápita argentino se redujo a un ritmo del 0,8% anual, para encogerse entre 2011 y 2024 un 9,8 por ciento. Tomando una selección de países vecinos y Haití, solo esta, la nación más pobre del Hemisferio Occidental, asolada por sangrientos conflictos internos y arrasadores desastres naturales, como este mismo año el Huracán Melissa, tuvo entre 2011 y 2024 una evolución económica y del ingreso medio más desfavorable.

Aunque no hay mención al caso de Venezuela, cuya econoía se desplomó más o menos desde el punto de partida que toma el informe, la caída del PBI per capita en el país caribeño fue atenuada por el masivo exilio de venezolanos ante la dictadura chavista.

“Las tres economías más grandes de América Latina (Brasil, México y Argentina) fueron las de peor desempeño con la excepción de Haití, aunque sólo nuestro país registró un retroceso en términos absolutos. En este sentido, la Argentina es el único país grande de la región cuyo ingreso por habitante es hoy menor al de hace más de una década. Aun así, se mantiene dentro del cuartil superior de ingreso por habitante en la región”, dice un pasaje del informe.

A pesar de eso, aclara Economía y Regiones, que encabeza el economista y experto en Energía Nicolás Arceo, quien integró el equipo económico del actual gobernador bonaerense, Axel Kicillof y fue también director financiero de YPF, aclara que la Argentina es todavía un país de ingresos medios. Pero -agrega- “es uno de los pocos casos cuyo PBI per cápita se redujo en los últimos años, junto a los países en situaciones de conflicto y los de menor ingreso”.

De hecho, como muestra uno de los gráficos del informe, entre 2011 y 2024 la media y la mediana regional se desplazaron hacia arriba, mientras la Argentina retrocedió. “Ello no se debe tanto al crecimiento en el resto de las economías que fue modesto, sino al estancamiento secular de nuestro país”, explica el informe.

Además, prosigue, ”a diferencia de las economías que se vieron afectadas por conflictos armados, colapsos institucionales o emergencias humanitarias, el descenso argentino refleja un proceso económico autónomo vinculado al persistente desequilibrio en su sector externo, el cual se hizo patente a partir de 2011 con el establecimiento de las restricciones cambiarias”.

En cuanto a contexto y funcionamiento de la economía internacional, la consultora señala que el desplazamiento de buena parte de la industria manufacturera al este de Asia afectó a las economías que habían logrado un grado significativo de industrialización (entre las que se contaría la Argentina) y benefició relativamente a aquellas basadas casi exclusivamente en producciones primarias.

Pero también hay mérito local. “A ello se le sumaron las restricciones propias del país, que hicieron que el proceso de desindustrialización argentino haya sido de los más profundos (…) la dinámica de crecimiento en la Argentina se parece más a la de países como Lesotho, Haití, Congo o Timor-Leste que a la de Chile, Uruguay o Brasil”, dice el informe.

En un giro positivo, Economía y Energía también destaca la reciente mejora del tipo de cambio multilateral, que estima en niveles similares a los de principios de 2022 “pero aún 14% por debajo del promedio de los últimos 20 años”. Mientras, el tipo de cambio bilateral con EEUU “mostró una recuperación más marcada debido a la depreciación global del dólar desde la asunción de Trump, ubicándose en octubre un 4% por encima del promedio de las últimas dos décadas”.

Según el informe, la estabilidad financiera post-electoral es una oportunidad para eliminar restricciones cambiarias, mejorar aún más el tipo de cambio y acumular reservas. De no ocurrir así, advierte. “se incrementarán los problemas del entramado productivo local y se mantendrá la incertidumbre sobre la sostenibilidad del esquema económico en el largo plazo”.

Sucede, concluye, que la regularización del frente externo es una condición necesaria para comenzar a revertir el ciclo de decadencia en el que se encuentra sumida la economía argentina desde hace casi 15 años. De otra forma, el país seguirá descendiendo peldaños en el escenario regional y mundial”.

Accidents,Disasters,Natural Catastrophes,Disasters / Accidents,South America / Central America

CHIMENTOS2 días ago

CHIMENTOS2 días agoWanda Nara involucrada en el escándalo de su abogado, Payarola, contó toda su verdad: “Yo fui…”

CHIMENTOS3 días ago

CHIMENTOS3 días ago¡Urgente! Internaron a Rocío Marengo por un problema en su embarazo de 8 meses: «Vieron cosas que preocuparon»

POLITICA2 días ago

POLITICA2 días agoPatricia Bullrich lleva la disputa por el fútbol al Congreso y pone bajo la lupa a la conducción de la AFA