ECONOMIA

Así podés pedir un préstamo en Mercado Pago y por qué me conviene

Mercado Pago, bajo su línea Mercado Crédito, ofrece préstamos simples, los cuales pueden devolverse en varias cuotas fijas en pesos

29/03/2025 – 18:39hs

Uno de los préstamos más populares en la actualidad son aquellos otorgados por Mercado Pago. El producto como tal se conoce como Mercado Crédito. Este, a diferencia de otro tipo de financiación, como las líneas de crédito tradicionales, no suele solicitar muchos requisitos.

Para contar con esta opción de financiamiento, simplemente se debe mantener un buen historial de pago y usar la línea de crédito con cierta regularidad. De esta forma, Mercado Pago elabora un informe interno y, con base en este, puede realizar mejores ofertas de préstamos.

¿Cómo puedo solicitar un préstamo personal en Mercado Pago?

Para obtener un préstamo personal por Mercado Pago, los usuarios deberán seguir los siguientes pasos luego de ingresar a la aplicación:

- Seleccionar la pestaña «Créditos» y hacer clic en «Simular préstamo»

- Ingresar el monto que se quiere solicitar e indicar la cantidad de cuotas que se planean pagar. Cabe recordar que Mercado Pago ofrece hasta 12 cuotas para devolver el dinero e informa a cuánto queda el monto final, sumado la tasa de interés

- Seleccionar «Siguiente», y en el caso de estar de acuerdo con lo ofrecido por la aplicación, hacer clic en «Sacar préstamo». El dinero se depositará en la cuenta de Mercado Pago y se notificará cuándo deben abonarse las cuotas

Cabe recordar que los montos máximos a solicitar suelen actualizarse periódicamente. Esto ocurre por diversos casos, como, por ejemplo, por la revisión trimestral que la plataforma realiza sobre el historial de los usuarios. Asimismo, Mercado Pago deja añadir información, como recibos de sueldo, para que el equipo encargado de los créditos analice ampliar el límite de financiación.

Además, todas las cuotas son fijas y mensuales, y el usuario siempre podrá ver el monto total antes de confirmar la solicitud del préstamo y previo a pagar cada cuota. Estos cupos se debitan automáticamente del saldo disponible en Mercado Pago, con acreditación inmediata.

En el caso de no contar con fondos suficientes, existen otras alternativas como abonar dinero en efectivo en un Pago Fácil, mediante transferencia a la cuenta de la billetera virtual vía CVU, o con una tarjeta de débito externa.

Cómo puedo saber si estoy habilitado para pedir un préstamo personal con Mercado Pago

Tal como se mencionó anteriormente, Mercado Pago permite solicitar un préstamo personal a casi cualquier persona, ya que no piden muchos requisitos. No obstante, a diferencia de los productos financieros tradicionales, la tasa de interés es personalizada, ya que se basa en el historial de la persona, la documentación que presente, entre otras cuestiones.

En pocas palabras, la empresa solo solicitará algunos datos, pero tomará en cuenta la información del perfil, por lo que los usuarios deben mantener un buen historial y uso de la línea de crédito para poder acceder.

Por lo general, la empresa suele notificar vía mail, como también en la app, cuando una persona tiene habilitada esta opción de financiamiento. Desde la plataforma sugieren esperar este mensaje, ya que no se puede activar la opción desde los canales de atención de Mercado Pago.

Los préstamos se otorgan sin más condiciones que la devolución de los mismos, y los fondos, una vez que la operación fue aprobada, se acreditan automáticamente en la cuenta de la persona. Una vez que es concedido, este dinero puede usarse para cualquier operación que el usuario decida.

Con respecto tasas de financiación, los montos, límites y plazos de esta financiación son personalizadas y varían constantemente, de acuerdo a cada perfil, los cambios que puedan suceder en el historial del usuario y las condiciones del mercado. Por tal motivo, los usuarios tienen la opción previa de simular los préstamos para conocer, por ejemplo, la cantidad de cuotas y lo que deberán pagar.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,préstamo personal,mercado pago

ECONOMIA

Por qué las reservas internacionales no crecen a un mayor ritmo pese a las compras millonarias del Banco Central

Con el inicio de la nueva etapa del programa económico, el Banco Central de la República Argentina (BCRA) aceleró la compra de dólares con el fin de fortalecer sus activos en moneda extranjera. Aunque las reservas internacionales evidenciaron un crecimiento desde comienzos de 2026, permanece por encima de los USD 45.000 millones desde hace varias jornadas, sin registrar avances significativos.

En las últimas 30 ruedas, las adquisiciones del BCRA totalizaron USD 2.089 millones, correspondientes a la llamada “fase 4” del actual plan económico. El Central lleva a cabo estas compras mediante la emisión de pesos sin esterilización, lo que contribuye a mantener la liquidez del sistema y evita presiones alcistas sobre las tasas de interés. Más tarde, el Tesoro retira parte de esos pesos a través de colocaciones de deuda en moneda local.

Las estimaciones oficiales para 2026 prevén un saldo neto positivo de adquisiciones de divisas que podría oscilar entre USD 10.000 millones y USD 17.000 millones, según el grado de remonetización -aumento de demanda de pesos- de la economía. Santiago Bausili, titular del Banco Central, señaló que el ritmo de incremento de reservas dependerá tanto de la demanda de pesos como del flujo de dólares que llegue al país. A la fecha, la autoridad monetaria ya superó el 20% del objetivo previsto para el año.

En tanto, las reservas internacionales brutas, que no contabilizan los pasivos de la entidad, se ubican en USD 45.158 millones, aunque en el año habían alcanzado los USD 46.240 millones, el nivel más alto desde agosto de 2021, previo a un pago al Fondo Monetario Internacional (FMI) por parte del Ministerio de Economía.

En efecto, el principal factor que limita una acumulación de divisas más vigorosa responde a los pagos de deuda externa efectuados por el Tesoro Nacional, que adquiere divisas al BCRA para afrontar compromisos financieros, lo que reduce el saldo disponible en moneda extranjera.

Al mismo tiempo, y en menor medida, la variación del precio global del oro también incide en la posición extranjera de la entidad monetaria, que posee cerca de 1,98 millones de onzas troy, equivalentes a 61,5 millones de toneladas. A lo largo de 2026, el crecimiento del valor del metal precioso, activo de refugio frente a eventos de alta volatilidad mundial, hizo que las reservas se revaloricen. En los últimos días, la cotización cedió a USD 5.000 la onza desde picos de USD 5.600, lo que impactó de forma negativa en las arcas del banco de bancos.

“En lo que va de 2026, el BCRA acumula compras en el MULC por USD 2.090 millones. No obstante, parte de ese esfuerzo se ve compensado por ventas al propio Tesoro, que totalizan alrededor de USD 1.250 millones en el año, destinadas principalmente al pago de intereses de deuda -por lo que la acumulación de dólares es por un monto menor-”, estimó un informe de la consultora Invecq.

Bajo la perspectiva de los analistas, de cara a los próximos meses la oferta de divisas en el mercado cambiario podría sostenerse, alimentada por la continuidad de colocaciones de deuda en moneda extranjera y el comienzo paulatino de la liquidación del sector agroexportador, cuyo mayor flujo se da históricamente en el segundo trimestre.

“El escenario actual combina una demanda por instrumentos en pesos que continúa firme, una elevada oferta de divisas y un contexto internacional favorable para las monedas de la región, factores que sostienen el atractivo del carry y la apreciación del tipo de cambio en el corto plazo», evaluaron los consultores.

No obstante, advirtieron que el segundo semestre suele presentar una menor oferta de dólares, por lo que resulta clave “aprovechar el flujo actual para fortalecer y acelerar aún más la acumulación de reservas” a fin de “evitar una apreciación excesiva del tipo de cambio y reducir los riesgos de mayor volatilidad cambiaria hacia la segunda mitad del año”.

En la misma línea, un reporte de Aurum Valores destacó que “la acumulación aún no alcanza a compensar el uso de divisas (y endeudamiento vía REPO) para pagar los vencimientos de bonos del 09/01″, en referencia al pago de deuda con bonistas privados por USD 4.200 millones a comienzos de enero de este año.

“A fin de mes además el BCRA deberá pagar USD 1.000 millones del Bopreal (BPY26) lo que reducirá nuevamente el stock de reservas netas (si el FMI desembolsa antes de esa fecha el próximo pago no sabemos si se destinará a devolver los DEGs al Tesoro USA o se usarán para pagar ese bono)”, agregaron.

Desde MegaQM remarcaron que el factor clave para los meses venideros es que el Tesoro logre afrontar sus vencimientos de deuda en moneda extranjera sin necesidad de seguir recurriendo a las divisas del BCRA. “Cada vez que lo hace, genera un stress de liquidez en el mundo pesos. Las subas de tasas de corto plazo hacen más complejo lograr estirar los vencimientos de la deuda en pesos”, alertaron.

Y agregaron: “Si bien el equipo económico insiste con que no necesita acceder al mercado, el equilibrio cambiario – monetario luce más razonable sin esa exigencia de divisas. La ventana de oportunidad puede aparecer luego de cerrar la revisión con el FMI y ya entrado el período de mayor oferta estacional de divisas. La fecha límite seguramente sea algunas semanas previo al próximo vencimiento (9 de julio)“.

Un análisis de GMA Capital planteó que “el avance en la acumulación de reservas, junto con la esterilización sostenida y la estabilidad cambiaria, continúa reconfigurando el balance financiero de corto plazo”. Sin embargo, consignaron los expertos, su sostenibilidad no deja de estar condicionada también por la administración de las condiciones en la plaza en pesos.

A propósito de los factores que sostienen la estabilidad cambiaria en un contexto de saldo comprador del Banco Central, sobresalen las emisiones de deuda corporativa y provincial en los mercados internacionales por más de USD 12.000 millones desde las elecciones legislativas y la liquidación de préstamos locales en dólares, como contrapartida de depósitos en moneda extranjera en récords.

“La fuente sigue siendo principalmente la cuenta financiera, explicada por colocaciones corporativas y de provincias y el impulso que tomaron los préstamos en moneda extranjera, todos con obligación de ser liquidados en el MLC. El carry cubierto que promueve el Gobierno, convalidando tasas en pesos por encima de la inflación esperada en un contexto de menores expectativas de depreciación, luce como el nuevo puente hasta que ingresen los dólares de la cosecha en el segundo trimestre», concluyeron de la consultora LCG.

Corporate Events,South America / Central America

ECONOMIA

Qué va a pasar con el dólar y cómo la cotización en mínimos desde noviembre ayuda al objetivo antinflacionario del Gobierno

A diferencia de períodos recientes, cuando la escalada de la inflación presionaba sobre el tipo de cambio -en particular en etapas sin “cepo”-, en 2026 se observa un fenómeno opuesto: la oferta a buen ritmo permite al Banco Central absorber divisas con un tipo de cambio en baja, en un mercado que parece desacoplado de la dinámica general de precios.

El comportamiento del dólar funciona como “ancla” las expectativas devaluatorias y ayuda al Gobierno a ponerle contención a una inflación próxima al 3% mensual -como reflejaron los índices de diciembre y enero-.

Al mismo tiempo, las cotizaciones se alejan del techo de las bandas cambiarias, ya que desde el inicio de 2026 replican la variación del IPC de dos meses antes.

Las cotizaciones se alejan del techo de las bandas cambiarias, ya que desde el inicio de 2026 replican la variación del IPC de dos meses antes

La pregunta central es por qué cae el dólar aún en un contexto inflacionario tan alto. Basta recordar que el 2,9% de enero fue la mayor cifra desde marzo del año pasado (3,7%), la tasa interanual (ahora en 32,4%) ascendió por tercer mes seguido y ya van ocho meses sin “desinflación”, a partir de mayo de 2025.

El BCRA inyecta pesos cuando compra dólares pero los aspira cuando se los vende al Tesoro, así quita presión sobre los precios y el dólar

Un factor clave en esta pasividad cambiaria pasa por la importante oferta privada. Desde noviembre, tras las elecciones legislativas, se registró una serie de emisiones de Obligaciones Negociables y bonos provinciales, que contribuyeron a inyectar divisas en el mercado por un total estimado de USD 8.000 millones.

Además, el frente comercial sumó divisas, destacándose en enero el récord en el registro de DJVE (Declaraciones Juradas de Ventas al Exterior) por un volumen superior a 10 millones de toneladas, principalmente por exportaciones de trigo y cebada.

Durante enero y febrero la oferta estacional -entre USD 400 y 500 millones diarios- habilitó las compras oficiales sin alterar la estabilidad de las cotizaciones. Además, el dólar mayorista se aleja a casi $200 o 14% del techo de las bandas de flotación, la mayor distancia en seis meses, un reflejo de la “pax” cambiaria.

El efecto de las tasas de interés en pesos también fue determinante.

El efecto de las tasas de interés en pesos también fue determinante

Los agentes del mercado no pierden de vista que ante la inminencia de las liquidaciones del agro en otoño, cuando fluye el producto de la cosecha gruesa de soja y maíz, además delos derivados industriales-, la oferta se reforzará y, según los datos recientes, el tipo de cambio podría caer aún más si no intervienen compras oficiales.

En ese contexto, cobraron protagonismo las estrategias de “carry trade”. El Tesoro nacional se mantiene muy activo con la licitación de bonos en pesos de muy corto plazo para esterilizar eventuales excedentes, como los que podría provocar la compra de divisas a manos del BCRA.

Un dólar estable, junto a tasas de interés reales positivas en pesos, incentiva las liquidaciones de divisas por privados, que buscan aprovechar los rendimientos de la deuda.

Las colocaciones del Tesoro -que emite bonos por encima de los vencimientos– tiene efecto contractivo de pesos. Como consecuencia, hay un doble efecto contra la inflación: retira liquidez de la demanda de bienes y servicios y también potencia una depreciación de la cotización del dólar, lo que contribuye a la baja de precios de bienes finales, piezas e insumos importados.

El Gobierno está volviendo a recurrir al ‘ancla cambiaria’, con una política monetaria de rienda corta, para contener la inflación (Vasconcelos)

En los últimos 12 meses la Base Monetaria tradicional (el llamado M2) exhibe un crecimiento del 31%, similar a la inflación del período, por lo que resulta clave retirar pesos de circulación.

Los pesos que inyecta el BCRA al sistema con sus compras de dólares están siendo absorbidos, ya que el Tesoro usa pesos que en gran medida surgen de las licitaciones de deuda para comprar divisas de las arcas del Central.

La debilidad de la cotización del dólar podría continuar sin desvíos hasta mitad del año. En el segundo trimestre se prevé muy abundante oferta dado el superávit comercial estacional, que en buena parte será absorbida por el BCRA, tal como ocurrió en 2024, para cumplir con su objetivo de compras netas en el orden de 10.000 a 17.000 millones de dólares este año.

La soja registra una muy importante recuperación de precios de 10% en 2026, a USD 417 la tonelada en el Mercado de Chicago, que abona la teoría de una sobreoferta de divisas en el corto plazo.

Argentina también se inscribe en un contexto internacional de debilitamiento del dólar. Tras una caída del 10% en 2025 frente a las principales divisas -según el “Dollar Index” (DXY)-, en este primer tramo de 2026 retrocede 1,5% más.

Por lo tanto, que el precio del dólar local pierda valor frente a la inflación interna no implica necesariamente un deterioro de la competitividad exportadora -el llamado “atraso cambiario”- dada la apreciación de las monedas de socios comerciales como Brasil y China.

El Índice de Tipo de Cambio Real Multilateral que mide el BCRA se sostiene próximo a los 92 puntos, aún cerca del nivel de equilibrio teórico de 100 puntos, lo que revela que no hay atraso cambiario pese a un dólar que viene en declive en el mercado interno.

“Se destaca que el tipo de cambio no sufrió presión alcista en el inicio del sendero de acumulación de reservas, cuestión que vemos vinculada a factores exógenos y a la estacionalidad en la demanda de pesos. Hacia adelante, la dinámica de los flujos, del mercado monetario, financiero y de la actividad económica determinarán a qué velocidad puede continuar la acumulación de reservas internacionales contra remonetización de la economía”, dijo Juan Manuel Franco, economista Jefe del Grupo SBS.

“Creemos que Argentina buscará volver a los mercados (internacionales) más cerca de mayo, una vez que la acumulación de reservas alcance aproximadamente los USD 4.000 millones en el año y se traduzca en condiciones de emisión más favorables”, estimó un informe de Adcap Grupo Financiero.

La dinámica de los flujos, del mercado monetario, financiero y de actividad determinarán a qué velocidad puede continuar la acumulación de reservas (Franco)

“En 2026 se estará testeando la capacidad del programa económico para compaginar satisfactoriamente el ‘trilema’ de incrementar las reservas del Banco Central, retomar el proceso de desinflación, que se interrumpió desde setiembre pasado, en simultáneo con la superación del estancamiento del nivel de actividad, que lleva tres trimestres consecutivos y amenaza con extenderse a este primer trimestre”, dijo Jorge Vasconcelos, economista del Ieral de la Fundación Mediterránea.

“Si bien el esquema con el techo de la banda cambiaria indexada está diseñado para evitar apreciaciones adicionales del peso, la contrapartida es que no será sencillo rearmar el ‘círculo virtuoso’ de crédito y nivel de actividad, porque en cierto modo el Gobierno está volviendo a recurrir al ‘ancla cambiaria’, con una política monetaria de rienda corta, para contener la inflación”, agregó Vasconcelos.

Una tasa de inflación que en el inicio del año corrió por encima de las expectativas del mercado también llevó a “recalibrar” los cálculos para lo que viene de 2026. Este factor afecta indirectamente al dólar, pues el régimen de bandas cambiarias que fijó el BCRA se amplía en base a esta variable del IPC, aunque con dos meses de rezago.

“La inflación nacional finalmente dio 2,9% contra diciembre. Es el valor más alto desde marzo pasado y la octava aceleración mensual consecutiva”, refirieron los analistas de Puente. “Hacia adelante, habrá que ver si la estabilidad cambiaria de estas semanas logra anclar el nivel de precios, de modo que los registros vuelvan a mostrar una tendencia descendente.

“Para 2026, ajustamos nuestra proyección al alza a 24% (desde 20%), dados los últimos registros de inflación por encima de lo esperado. Esperamos que, en el marco de acumulación de reservas, la estrategia del Gobierno siga siendo administrar la liquidez con sesgo restrictivo para mantener la estabilidad cambiaria y de esa forma evitar un traspaso a precios significativo, retomando el sendero de desinflación gradualmente a partir del segundo trimestre”, resaltó en un informe Aldazábal y Compañía.

Hacia adelante, habrá que ver si la estabilidad cambiaria de estas semanas logra anclar el nivel de precios (Puente)

Un análisis de Max Capital precisó que “la aceleración en la dinámica inflacionaria se explica principalmente por el desarme del apretón monetario, cierto pass-through cambiario y la inercia en bienes y servicios no transables, en parte impulsada por precios regulados que ajustan en función de la inflación pasada y que ahora están generando un piso para la inflación”.

“Si bien el tipo de cambio subió en promedio 22,6% desde junio, la inflación quedó rezagada, en parte debido a condiciones monetarias contractivas. A medida que la política se normaliza, parte de esa inflación rezagada comienza a materializarse, con la postura contractiva previa desplazando parte de la presión inflacionaria hacia adelante en el tiempo”, agregó Max Capital.

Corporate Events,South America / Central America,North America

ECONOMIA

Inflación: qué dicen los datos de la primera mitad de febrero y qué habría pasado con la nueva fórmula

La inflación de febrero volverá a destacar como problema irresuelto de la política económica, tras la salida de Marco Lavagna del Instituto Nacional de Estadística y Censos (Indec) a raíz de la decisión del Gobierno de posponer la actualización de la fórmula de medición del Índice de Precios al Consumidor (IPC).

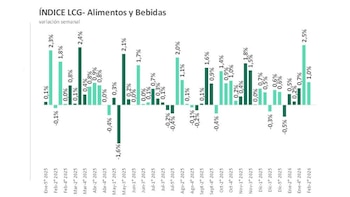

En alimentos, donde ocurrieron los mayores aumentos en los últimos meses, no hubo señales de desaceleración. El relevamiento semanal de precios de la consultora LCG en supermercados registró una inflación semanal de 1% en Alimentos y bebidas durante la segunda semana de febrero, luego de 2,5% en la primera. Se expone así la persistencia de la presión inflacionaria; en las últimas cuatro semanas el promedio mensual de inflación del rubro se aceleró a 2,4 por ciento.

La postergación del cambio metodológico del IPC (sustitución de la canasta de 2004 por la de 2017/2018) habría significado una moderación en el impacto de los Alimentos y bebidas, pues el nuevo método reducía su ponderación del 26,9% al 22,7%, en tanto el peso de las tarifas públicas pasaba del 9,4 al 14,5 por ciento. El Gobierno argumentó que debía consolidarse la desaceleración de precios para modificar la fórmula.

La medición de LCG, basada en relevamientos digitales de precios cada miércoles en cinco cadenas de supermercados, determinó que casi una quinta parte de la canasta monitoreada volvió a mostrar aumentos de precios, lo que evidencia incrementos extendidos, no concentrados en pocos rubros. Esto refuerza la preocupación por el IPC de febrero, que se conocerá en el 12 de marzo.

La mayor suba semanal la tuvo Aceites con 2,4%, por debajo quedó Carnes con una variación de 2,3%, pero con una mayor incidencia. El informe de LCG precisó que el 70% de la inflación semanal se atribuyó al aumento en carnes, mientras que las Verduras atenuaron parcialmente el alza, con una baja de 0,3 puntos porcentuales (p.p.) sobre el índice global. Este comportamiento contrastó con la dinámica de semanas anteriores, en las que los incrementos se repartieron de manera más homogénea entre distintas categorías.

El informe de avance de LCG indicó que la inflación promedio mensual en alimentos y bebidas aceleró 0,8 puntos porcentuales respecto de la medición anterior, a 2,4 por ciento. Este resultado surge de comparar las últimas cuatro semanas con los períodos previos, donde la variación osciló entre 1,6% y 1,8%. Según la consultora, las carnes fueron el principal motor de la aceleración, aportando un 64% de la inflación mensual promedio del rubro.

A nivel de las subcategorías, tanto Frutas como Bebidas e infusiones para consumir en el hogar tuvieron una variación de 1,8%. Mientras que Productos lácteos y huevos una suba menor del 1% y las verduras retrocedieron 3,2%, ayudando a moderar el alza general de la canasta. En el acumulado de las últimas cuatro semanas, los mayores aumentos mensuales se produjeron en Carnes (3,6%) y Aceites (2,4%), mientras que verduras y frutas mostraron caídas o incrementos poco significativos.

Levemente por arriba se ubicó la consultora Analytica que reportó una suba de 1,3% en Alimentos y bebidas en la segunda semana, pero tras un 0,58% en la primera. “El mayor aumento en el promedio de las últimas cuatro semanas se dio en verduras (+6,6%) y carnes y derivados (+3,7%). Entre las categorías con menores aumentos se encuentran pan y cereales (+1,1%) y aguas, gaseosas y jugos (+0,9%)”, comentaron.

Sin embargo, hay relevamientos más optimistas para el Gobierno. En la consultora Econviews, registraron una suba de 0,6% en la segunda semana de febrero para una canasta de alimentos y bebidas en supermercado, donde también se destacó Carnes (2,3%) y Verdulería con una deflación del 0,5%.

Este escenario plantea dificultades para el equipo económico, que precisa exhibir una mejora en lo que hasta mediados de 2025 era el principal logro del Gobierno. Desde entonces, la inflación se aceleró mes a mes. En enero, la inflación fue de 2,9%, con un acumulado de 32,4% en los últimos doce meses, por encima de todas las proyecciones de las consultoras privadas (entre 2,4% y 2,6%). El presidente Javier Milei aseguró que hacia agosto el dato de inflación mensual comenzaría con un cero (esto es, que sería inferior al 1%).

El inicio de la fase 4 del programa económico permitió acumular reservas en el Banco Central de la República Argentina (BCRA) y mantener el tipo de cambio controlado, lo que ahorra presión cambiaria sobre los precios, al costo de convalidar tasas elevadas en pesos. Esto deja en suspenso la recuperación de actividad e ingresos. La renovada prioridad es combatir la inflación.

La persistencia inflacionaria y la dispersión de aumentos por rubros y productos desafían la política económica y la gestión de expectativas. Los datos de LCG y Econviews muestran que la aceleración en Alimentos y bebidas, impulsada por las carnes, marcó la agenda de precios y condicionó las decisiones oficiales durante febrero.

Inflación,Alimentos,Bebidas,Índice LCG,Precios,Economía,Variación,Semanal,Febrero,2026

POLITICA2 días ago

POLITICA2 días agoEl Gobierno busca aprobar la reforma laboral y el Régimen Penal Juvenil antes del 1 de marzo

SOCIEDAD2 días ago

SOCIEDAD2 días agoAvistaron una ballena azul en Chubut por primera vez en la historia

INTERNACIONAL2 días ago

INTERNACIONAL2 días agoChaotic video shows passengers trading midair blows; plane forced to divert: reports