ECONOMIA

Dólar futuro: el «arma silenciosa» que usa el BCRA para intervenir y que divide a los economistas

El intercambio de misiles se intensificó, pero no en el Medio Oriente, sino en la city porteña y en las discusiones financieras de las redes sociales. Los economistas se están tirando con munición gruesa en el debate sobre si está bien o está mal que el Banco Central intervenga en el mercado de futuros del dólar, y si puede afirmarse que el tipo de cambio flota o hay una regulación camuflada.

Ni bien se publicó el informe del BCRA en el que se admite que al 31 de mayo pasado se pusieron contratos por u$s1.946 millones -lo que implica que incrementó durante el mes sus posturas por u$s1.541 millones- la polémica subió de volumen.

Y hubo un ingrediente que condimentó más ese debate: están en Buenos Aires los enviados del staff técnico del Fondo Monetario Internacional, que vienen a monitorear el cumplimiento del acuerdo. Como suele ocurrir, esto da lugar a filtraciones de información que circula entre bancos y consultoras. Y una de las versiones apuntaba a que al organismo no le agrada este uso de instrumentos financieros.

Para los más críticos, no hay dudas sobre cómo interpretar esta situación. Se puede sintetizar en esta frase de Roberto Cachanosky: «Los econochantas pro gobierno siguen con el verso de que hay flotación libre».

Gabriel Caamaño, de la consultora Outlier, lo grafica así: «Si alguien intenta explicarte que intervenir en futuros no es una forma de disciplinar el Fx spot, fíjate si todavía seguís teniendo la billetera». Y agrega que, aunque la operatoria en futuros no es negativa de por sí, tiene más sentido para frenar una presión alcista que para forzar una baja que «ancle» los precios.

Incluso economistas que usualmente se muestran afines a la política oficial, admitieron que, por más que el Banco Central ya no compre ni venda dólares en el mercado «spot» de divisas, su intervención en los futuros tiene un efecto similar.

Dólar: incentivo a la venta

Por caso, Federico Machado -cuyos análisis suelen ser elogiados por el propio ministro Luis Toto Caputo- argumentó que al hacer caer la tasa implícita de los futuros por debajo de la tasa que rinden los títulos en pesos, el BCRA incentiva que los inversores vendan sus dólares hoy.

«El beneficio de esta intervención es presionar el dólar de hoy sin gastar reservas«, sostiene, junto con la aclaración de que no es una jugada exenta de riesgos.

«Los agentes no tienen por qué creer que el precio al cual el BCRA vende los futuros será el precio del dólar efectivamente. No hay un compromiso del BCRA de vender a ese precio en el spot, mientras sea debajo de la banda superior. Todo depende de que los incentivos traigan cada vez más jugadores a vender dólares y ganar tasa», explica.

Y deja una advertencia inquietante para el caso de que haya una pérdida de credibilidad en el mercado y las ventas de futuros ya no contengan al tipo de cambio. En ese caso, «el BCRA tiene que salir a emitir, reforzando el efecto de una corrida».

Dólar: los que argumentan que «no hay plancha»

Pero hubo también muchos defensores de la estrategia, que justifican el accionar del Central con el argumento de que se ayuda a darle previsibilidad al mercado sin que eso implique -como antes- un sacrificio de las reservas. Y que es lícito que el Central aproveche que haya inversores que no confíen en la estabilidad cambiaria, porque luego cobrará la diferencia que pagaron quienes tomaron la cobertura por una devaluación que no se produjo.

Antonio Aracre -ex CEO de Syngenta y ex asesor de Alberto Fernández– fue uno de los más firmes defensores de esa estrategia. No ahorró chicanas para sus colegas: «Hay gente que compara las intervenciones del BCRA en el mercado oficial con las ventas en el mercado futuro. Lo peor es que muchos tienen título habilitante pero es evidente que han perdido habilidades cognitivas».

Y justifica el accionar de Santiago Bausili: «Setear expectativas en el mercado futuro es la tarea fundamental de un banco central y es lo que hace en un entorno que tiene el viejo chip del amor a las devaluaciones ‘divinas’ y ‘salvadoras’».

En ese sentido opino Nau Bernues, analista de CFA -cuyos reportes suelen ser difundidos por el secretario de Finanzas, Pablo Quirno-, quien marca que la diferencia fundamental reside en que ahora quien compra divisas es el Tesoro y no el BCRA. Argumenta que esa emisión de bonos del Tesoro tiene un tipo de cambio implícito muy similar al del mercado.

Y se pliega al argumento oficial: «Acá nadie está ‘pisando’ el dólar. ¿Querés decir que hay intervención? La intervención es para comprar dólares, así que nada de atrasar el dólar por parte del gobierno acá».

¿Es lo mismo o es distinto?

El debate está lejos de terminar, porque no hay consenso sobre los puntos fundamentales. Hay analistas influyentes de la city que afirman que, en realidad, cuando no hay cepo cambiario, la intervención del BCRA en futuros es equivalente a vender dólares en el mercado spot de divisas.

El argumento es que, en realidad, se trata de un mismo mercado, que se transa con diferentes plazos de liquidación. Y que la prueba de la conexión es que en los primeros días de mayo, el Central vendió en el mercado de futuros un volumen equivalente a u$s1.000 millones, lo que forzó a una baja de 15 puntos en la tasa de interés implícita. Ese mismo día, la cotización del dólar bajó un 6%.

Si hay algo en lo que sí hay acuerdo es en que la clave es la comparación entre lo que un inversor consigue por invertir en títulos en pesos versus la tasa implícita que surge de cubrirse de una devaluación en el mercado futuro.

Esa operación es conocida como «tasa sintética». Consiste en vender dólares y colocarse en pesos para aprovechar la tasa de títulos públicos -las Lecap, por ejemplo-, y en simultáneo comprar un contrato de dólar futuro para asegurarse un tipo de cambio.

Cómo funciona la «tasa sintética»

Cuando lo que se gana por comprar el título público es mucho más que lo que cuesta ese «seguro» contra la devaluación, entonces los inversores se desprenden de los dólares y el tipo de cambio baja. Y lo contrario ocurre cuando la tasa queda debajo de la curva de futuros.

Salvador Vitelli, analista de Romano Group, es uno de quienes pusieron sobre la mesa la influencia de la «tasa sintética». «Cuando tirás abajo la implícita de futuros, el mercado hace short FX en spot (o no compra), coloca a tasa en pesos y recompra (cubre) FX en Rofex. Eso le da una ganancia (la sintética)», explica, con la conclusión de que en esa situación el dólar tiende a bajar. Y agrega que, en el caso contrario -una tasa en pesos inferior a la de futuros-, el mercado «mete long FX spot, se fondea en pesos y short Rofex, quedándose también con ganancia», en una operación que presiona al tipo de cambio al alza.

En definitiva, lo que se argumenta es que en los momentos de mayor intervención del BCRA, ese diferencial de tasa fue mayor y forzó a la baja la cotización del dólar. En este momento, hay señales en el sentido de que el BCRA alivió la operatoria –la posición a diciembre tuvo un alza de 9% este martes, con un dólar pactado en $1.355-. Y van cuatro jornadas consecutivas de suba del tipo de cambio.

¿Es legal la intervención?

Uno de los puntos que se debatieron apunta a si puede haber represalias legales contra Bausili y el directorio del BCRA, en el futuro.

En realidad, no hay nada de ilegal en este tipo de operaciones, aunque sí existe un tope para la intervención, fijado en u$s9.000 millones. Esto implica que Bausili todavía tiene un amplio margen de u$s7.000 millones para hacer posturas en el mercado A3 (ex Rofex) para ayudar a contener al tipo de cambio.

Las dudas sobre la legalidad están relacionadas a los juicios que en su momento se realizaron contra Cristina Kirchner, Alejandro Vanoli y Axel Kicillof, que en 2015 y con el cepo cambiario vigente llegaron a un nivel récord de posturas por u$s17.400 millones para sostener al dólar en $9, cuando en el mercado global la tasa era de $16. Cuando finalmente se devaluó, ya en la gestión macrista, esa intervención del Central implicó un costo de u$s5.400 millones para el Estado.

Aunque finalmente la sentencia dictaminó la inocencia de los imputados, por entender que no se había incurrido en una conducta que deliberadamente dañara el patrimonio del BCRA y que esa intervención en futuros era una decisión que está dentro de las potestades de los funcionarios, igualmente quedó un remanente de rechazo en el mercado. En caso de que, efectivamente, ocurra una devaluación, el BCRA tendrá que pagarles a quienes compraron contratos, y ante esas situaciones aparecen las acusaciones de índole político.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,dólar futuro,banco central,tasas,bonos,carry trade,devaluación,fmi,luis caputo

ECONOMIA

El BCRA suma reservas y anticipa una lluvia de dólares de la mano de la súper cosecha y Vaca Muerta

El Banco Central concretó ayer miércoles la mayor compra de divisas desde la salida del cepo: sumó u$s187 millones en una sola jornada, y ya concretó ocho jornadas al hilo con compras netas en el mercado cambiario.

La compra del miércoles fue la mayor en diez meses: desde el 11 de marzo del año pasado que no sumaban semejante volumen de divisas.

Desde que arrancaron las intervenciones en el mercado, el BCRA ya embolsó 525 millones de dólares.

Este volumen, que sorprendió al mercado, precede a la ola de oferta de dólares que aparecerá en el mercado a partir del otoño, de la mano de la cosecha gruesa.

El Banco Central suma dólares para reservas y anticipa cosecha récord

Lo más interesante de este proceso es que dio inicio antes de la llegada de la época típica en la oferta de divisas, que suele arrancar a mediados o fines de marzo de cada año.

Por delante, el Gobierno tendrá a disposición la liquidación de la cosecha gruesa, que dejaría un volumen importante de divisas.

La próxima cosecha será récord en volumen: se aguarda una producción cercana a los 152 millones de toneladas, un 10% adicional a la cosecha versión 2025.

Sin embargo, las divisas no crecerán en ese mismo volumen dada la contracción de los precios internacionales de las materias primas. Y no solamente esa cuestión.

«Se debe a una combinación de menores precios esperados y a que no se repetirían factores excepcionales que hubo en 2025. Algo similar ocurriría con la oferta energética, afectada por el retroceso de los precios», resumió el último reporte de la consultora Eco Go.

Exportaciones de granos y petróleo: los dólares que se vienen

«Tras finalizar con ventas agrícolas por u$s31.084 millones en 2025 y crecer 6,5 % anual, el valor exportable de la cosecha 2025/26 retrocedería 10,6% hasta los u$s27.804 millones en 2026», estipuló Eco Go.

En relación con las cantidades de esta próxima cosecha, el volumen de envíos de granos tendría cambios (+0,4%) respecto a 2025, cuando alcanzó a 95,7 millones de toneladas, a pesar de la mayor oferta disponible.

«Si bien los cereales incrementarían su oferta exportable en 13%, esto se compensa con una merma de las cantidades exportadas de productos oleaginosos producto de una menor cosecha y la normalización de las exportaciones de porotos de soja», destacó Marina dal Poggetto, directora de la consultora.

En 2025 las ventas externas de porotos de soja alcanzaron a los 12 millones de toneladas, más que el doble del promedio del último quinquenio (4,9 millones). El impulso extraordinario de la demanda de China en medio de «la pelea » con EE. UU. , la rebaja transitoria de derechos de exportación y la eliminación de la brecha cambiaria impulsaron a los productores a liquidar stocks, por más de 7 millones de toneladas.

«El precio promedio proyectado para 2026 (partiendo de los precios futuros) retrocede en 11,5% en los cereales y en 4% en el caso de las oleaginosas», planteó Eco Go.

Qué pasa con el petróleo

Otro de los factores que presiona sobre el saldo exportable es la dinámica del mercado petrolero. La mayor oferta prevista y la debilidad de la demanda global contrastan con las expectativas de expansión del comercio exterior.

En ese contexto, los precios futuros promedio se ubican actualmente un 8,4% por debajo del nivel promedio de 2025, lo que limita el crecimiento de las ventas externas del sector a apenas un 1% interanual.

Como resultado, las exportaciones del complejo agroindustrial y del sector energético sentirían el impacto y, en conjunto, registrarían una caída del 10%, hasta ubicarse en u$s31.461 millones.

Esto supone una reducción de la oferta exportable de u$s3.550 millones en comparación con este año. Si se considera el resto de los productos, se estima que las exportaciones totales alcanzarían en 2026 los u$s85.618 millones, un 1% por debajo de lo proyectado en 2025.

De acuerdo a las proyecciones de Dal Poggetto, en el frente cambiario aparece un elemento extra que condiciona la disponibilidad de divisas, al menos en el arranque del año.

Entre enero y noviembre de 2025, la liquidación de exportaciones superó en u$s2.100 millones al valor efectivamente exportado, un desfase explicado en gran medida por el anticipo de ingresos generado por los distintos esquemas de reducción de derechos de exportación.

Ese adelantamiento tenderá a corregirse durante los primeros meses de 2026, lo que implicaría una oferta de dólares más acotada del sector agrícola, al menos hasta febrero. Bajo este escenario, la liquidación del complejo CIARA se proyecta en u$s27.250 millones para 2026, lo que representa una caída de u$s4.037 millones en relación con el año pasado.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,reservas,dólar,banco central,exportaciones

ECONOMIA

Revive el carry trade: el mercado apuesta a las tasas en pesos y garantiza la estabilidad del dólar

El Tesoro renovó casi todos los vencimientos en la primera licitación de deuda en pesos del año, pero al costo de secar la plaza y elevar las tasas para las LECAP que vencen a fin de febrero a 3,39% efectivo mensual, lo que equivale a un rendimiento de casi 50% efectivo anual. Este título tuvo un premio de 5 puntos con relación a la cotización en el mercado secundario donde rendía 2,87%. La letra que vence a fin de mayo paga 2,86% efectivo mensual. Entre estos dos plazos absorbieron $5,81 millones, el 62% de lo licitado.

La clave estuvo en los bancos que tenían $6 billones en títulos TAMAR a tasa variable, que es la que se paga por depósitos de más de $1.000 millones en plazos fijos de entre 30 y 35 días. Las entidades renovaron solo $1,45 billones y el resto lo colocaron en LECAP. con lo que se acortó el perfil de los compromisos financieros. En esta subasta, el promedio de los vencimientos fue de 126 días.

En paralelo, los BONCER tuvieron escasa aceptación. Entre las cuatro emisiones, reunieron $1,28 billones. Los dollar linked, que cubren contra la devaluación, tuvieron propuestas de $190 mil millones para los que vencen el 27 de febrero. Por los bonos a fin de marzo, no hubo presentaciones y se declaró desierta.

El mercado habló: se volvió cortoplacista y apostador a las tasas en pesos, lo que garantiza la estabilidad del dólar que ya no depende tanto de las ventas del Banco Central de bonos dollar linked que bajaron a mínimos en los últimos días. Esta elección podría afectar al consumo por una menor cantidad de liquidez en el sistema.

En el Mercado Libre de Cambios (MLC), se operaron apenas USD 268,8 millones y el Banco Central compró USD 187 millones, por lo que se estima que esas adquisiciones las efectuó por afuera del mercado con inversores institucionales. En estas operaciones se mueven fuertes cantidades de dólares y se fija un precio entre dos partes que no figura en las pantallas. Las reservas subieron tan solo USD 37 millones a 44.717 millones porque se pagaron USD 100 millones a organismos internacionales.

El dólar mayorista siguió en baja y cedió $4 a 1.453 pesos. Los financieros estuvieron calmos. El MEP bajó 0,4% a $1.482 mientras que el contado con liquidación (CCL) aumentó en la misma proporción a 1.528 pesos. El “blue” subió $10 a 1.515 pesos.

Según la consultora F2 que dirige Andrés Reschini a este ritmo de adquisiciones el Banco Central podría sumar USD 10.000 millones a las reservas a finales de setiembre. El informe destacó el auge de las emisiones de deuda en dólares de las empresas: “Las colocaciones primarias de deuda corporativa gozan de buena demanda y el martes John Deere colocó ON por USD 80 millones y Scania 41 millones. Hoy (por ayer) fue el turno de Telecom (internacional) y Cresud (local), mañana (por hoy) Macro buscará unos USD 500 millones. Esto apuntala la oferta de billetes y ayuda al BCRA a acelerar las compras”.

Sobre el mercado de futuros, el reporte de Reschini indicó que “por segunda rueda consecutiva creció el volumen al operar 656.493 contratos y es la cuarta rueda con desarme neto de posiciones. Puede que el BCRA esté achicando su posición vendida, aunque difícilmente esté fuera del mercado. Las implícitas cayeron con la curva pesos con rendimientos firmes en el tramo corto y los sintéticos en el tramo medio se sostienen en torno al 5 / 6% anualizado. En el tramo largo de futuros hoy se notó algo más de liquidez”.

En otro plano, los bonos soberanos estuvieron equilibrados, pero siguen siendo víctimas de las tasas en pesos y del agitado escenario internacional. El riesgo país subió 5 unidades (+0,6%) a 586 puntos básicos.

La Bolsa tuvo un día negativo. YPF había comenzado a destacarse con alzas de más de 1%, pero cuando el petróleo empezó a retroceder cerró neutra. El S&P Merval de las acciones líderes cerró con una baja de 2,8% en pesos y 3,2% en dólares. Solo dos papeles lograron cerrar en verde: IRSA (0,2%) y VALO (0,1%). Transener experimentó la caída más abrupta con 12,1% porque el comprador extranjero se retiró y va a manos locales menor precio del esperado.

El after market indicaba que hoy podría ser otro día complicado para bonos y acciones. Si bien el oro bajaba 0,3% al igual que el petróleo, las Bolsas de Nueva York tenían a sus tres principales indicadores en rojo. La elección de los inversores locales pasará por las LECAP en el mercado secundario ya que pagan tasas bastante más elevadas que la inflación.

ECONOMIA

Para jugar a ser el Lobo de Wall Street: cómo invertir en el sector aeroespacial a través de CEDEAR

Un nuevo rubro en el que empresas privadas tiene fuerte crecimiento comienza a ser mirado por los inversores en Bolsa, por la rentabilidad que prometen

14/01/2026 – 19:32hs

La potencial salida a la Bolsa de Space Exploration Technologies (SpaceX), la empresa aeroespacial fundada por Elon Musk, pone a esta revolucionaria industria bajo la lupa de los inversores. Así, al mejor estilo de Lobo de Wall Street, luce como un sector innovador para incorporar a una cartera arriesgada, debido a que existen diversas acciones y CEDEAR de compañías vinculadas que fabrican productos o que brindan servicios para este rubro.

El sector aeroespacial dejó de ser en los últimos años un «monopolio» de las empresas estatales de los distintos países, para tener una fuerte presencia del sector privado, que impulsaron su crecimiento.

A modo de ejemplo, el año pasado se lanzaron más de 3.200 satélites, por lo que marca un crecimiento anual superior al 60%, y una cadencia trimestral cercana a 1.000 lanzamientos Órbita Terrestre Baja (LEO por sus siglas en inglés), un hecho considerado como «sin precedentes en la industria».

«Los múltiplos exigentes de lanzadores comerciales reflejan expectativas sobre reducción estructural de costos y economías de escala, supuestos que aún no han sido validados con métricas financieras públicas verificables», resumen desde Research for Traders (RfT), consultora dirigida por el economista Gustavo Neffa, en un informe al que tuvo acceso iProfesional.

Y la posible Oferta Pública Inicial (IPO) de SpaceX puede ser trascendental para el mercado bursátil, debido a que es el principal actor del mercado, ya que esta compañía pasó de representar cerca del 8% de los lanzamientos orbitales globales en 2015 a superar el 50% de los mismos en los últimos años.

«La revelación de costos marginales, márgenes reales y capex (activos fijos) de mantenimiento será determinante para validar o comprimir valuaciones, desplazando el pricing desde la narrativa hacia fundamentos observables», resumen desde RfT.

Y concluyen: «El sector espacial ofrece alta dispersión de riesgos y asimetrías, concentradas en empresas pre-rentables, mientras que los segmentos maduros aportan estabilidad y reducen el costo de oportunidad del capital».

Acciones y CEDEAR de empresas aeroespaciales

De esta manera, los expertos de Research for Traders (RfT) mencionan cuáles son las empresas aeroespaciales, divididas en sus distintos segmentos, a las que se puede invertir desde Argentina por medio de comprar sus acciones en dólares y algunas de estas firmas se pueden adquirir en pesos mediante sus CEDEAR.

1. Lanzadores y plataformas de acceso al espacio

- Rocket Lab (RKLB): esta firma tiene CEDEAR en Argentina y es recomendada como la principal exposición «pure play» cotizante al negocio de lanzamientos y fabricación satelital. El informe de RfT destaca su integración vertical, la recurrencia de contratos y su posicionamiento como segundo actor detrás de SpaceX, aunque advierte sobre valuaciones exigentes y pérdidas operativas actuales.

- Firefly Aerospace (FLY): sugerida como apuesta de mayor riesgo, vinculada a etapas tempranas de crecimiento y con fuerte dependencia del ciclo de inversión espacial.

2. Conectividad y operadores satelitales

- AST SpaceMobile (ASTS): también se puede comprar localmente como CEDEAR y su recomendación es para un perfil especulativo, apalancada a la expectativa de conectividad directa satélite–teléfono móvil. El informe remarca su alto potencial, pero también su valuación extremadamente dependiente de hitos tecnológicos.

- Iridium Communications (IRDM): destacada por los expertos como opción defensiva dentro del sector, con modelo probado, flujos recurrentes y valuaciones más razonables frente al resto de las empresas emergentes.

- Viasat (VSAT) y EchoStar (SATS): incluidas como alternativas intermedias, con «mayor madurez operativa pero presionadas por la competencia de Starlink», subrayan desde RfT.

3. Datos, imágenes y analítica satelital

- Planet Labs (PL): recomendada por su escala en observación de la Tierra y contratos comerciales y gubernamentales, aunque con márgenes todavía en consolidación.

- BlackSky (BKSY): sugerida como exposición más táctica al negocio de inteligencia geoespacial, con foco en clientes institucionales.

- Spire Global (SPIR): incluida como apuesta de nicho, ligada a datos climáticos, marítimos y de aviación.

4. Proveedores industriales y sistemas aeroespaciales

- Honeywell (HON), L3Harris (LHX), Teledyne (TDY), Ametek (AME) y BWX Technologies (BWXT): recomendadas como posiciones más conservadoras, beneficiarias indirectas del crecimiento del sector espacial vía contratos, componentes y sistemas críticos, con menor volatilidad relativa.

5. Complejo aeroespacial y defensa

- Lockheed Martin (LMT) y Northrop Grumman (NOC): la primera se puede comprar vía CEDEAR. Ambas firmas son destacadas como «anclas defensivas dentro de una cartera espacial, con ingresos estables, fuerte exposición gubernamental y bajo riesgo frente a eventuales correcciones del segmento más especulativo», concluyen desde Research for Traders (RfT).

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inversión,inversiones,cedear,acciones,ganar plata,dólar

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

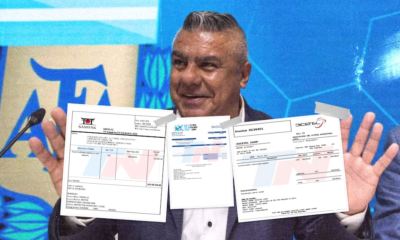

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA1 día ago

POLITICA1 día agoCon el respaldo de Axel Kicillof, Claudio “Chiqui” Tapia seguirá al frente del Ceamse con un sueldo millonario