ECONOMIA

Este es el récord en 30 años que YPF, Vista y Shell se encaminan a romper en el negocio petrolero

Durante 2024, la producción de hidrocarburos de Argentina alcanzó valores que no se registraban desde hace más de 15 años. En petróleo, el país generó 256.268.454 barriles, la mayor producción desde 2003, pero la mirada de la industria se vuelca al presente año en procura de alcanzar su máximo histórico, luego de casi tres décadas.

Es así que en febrero, la producción llegó a los 753,4 miles de barriles diarios, lo que representó un aumento del 10,7% en comparación con el mismo mes del año anterior, una aceleración notable que es lo que hace pensar que es posible romper un récord en casi 30 años: la barrera de los 846.929 barriles diarios que la industria, a lo largo de todas las cuencas, alcanzó en 1998.

Pero lejos de ser una meta, el récord de producción es apenas un punto de partida que deberá conducir en menos de dos años al primer millón de barriles, obviamente impulsado por la productividad de Vaca Muerta, pero también con el aporte de los recursos convencionales, aquellos campos maduros que aún hoy representan poco más del 40% del total nacional.

Precisamente, el shale oil llegó en febrero a un nivel inédito de producción con poco más de 443.000 barriles al día, es decir, un crecimiento del 28,1% interanual, mientras que el convencional sumó 320.000 barriles, con una caída de 6% frente al mismo período de 2024.

El avance de los distintos proyectos de infraestructura en marcha y de las inversiones de las principales petroleras que desembolsarán este año una cifra cercana a los u$s11.000 millones permite pensar que la evolución no demandará mucho tiempo y el récord se alcanzará antes que finalice 2025, de acuerdo al consenso de distintos analistas.

Esa progresión es lo que permite, a la vez, proyectar que la industria de los hidrocarburos estará en condiciones de ofrecer hacia 2027 o a lo sumo en 2028 el primer millón de barriles diarios, un logro notable para el país, pero, a la vez, apenas del 1% del total que se mueve a diario en el mundo que supera los 100 millones de barriles día.

YPF, Vista y Shell, el tridente del no convencional

Pero lo que resta de la década también tiene sus desafíos, ya que la expectativa es que el país logre hacia 2030 o 2031 un volumen de crudo de 1,5 millones de barriles, de los cuales 1,2 millones deberían provenir de la cuenca neuquina, algo que solo es posible con la concreción de las obras de infraestructura en marcha.

A la cabeza de todo este proceso, sin dudas se mantiene YPF, la petrolera que a partir de 2026 tiene el objetivo de convertirse en una compañía exclusivamente del no convencional, y que proyecta para este año alcanzar los 200.000 barriles diarios de producción de shale oil, un crecimiento importante a partir de los actuales 160.000 barriles pese a su desinversión de las áreas maduras.

Un camino similar es el que pretende recorrer la compañía Vista, la cual proyecta cerrar 2025 con unos 100.000 barriles diarios, gracias a la aceleración de sus planes a partir de la productividad de sus actividades en Vaca Muerta, donde concentra todos sus activos. Allí viene de concretar un desempeño con un alza del 39% interanual, el más alto de la formación.

Shell, como tercer productor de la cuenca, también presiona el acelerador y con una inversión cercana a los u$s600 millones al año pretende pasar de los 50.000 barriles diarios, sumando yacimientos propios y operados por terceros, a unos 70.000 aproximadamente para los próximos doce meses, con la incorporación de equipos y facilities.

La otra compañía que busca tener un gran 2025 es Pluspetrol, la compañía que acaba de incorporar los activos de la saliente ExxonMobil y a partir del desarrollo de bloques clave como Bajo del Choique, en el cual inició un proceso de puesta en valor para duplicar su producción actual de 10.000 barriles y elevarlo de manera exponencial para lo que resta de la década.

El lugar de los cinco primeros lo completa Pan American Energy, la petrolera de la familia Bulgheroni, que aún mantiene un importante equilibrio entre sus áreas de Vaca Muerta y la producción de convencional de la provincia de Chubut, en donde es el principal operador de la Cuenca del Golfo de San Jorge con un yacimiento emblemático como Cerro Dragón.

El desafío de la competitividad para Vaca Muerta

Los costos de producción del no convencional en la Argentina son el nuevo foco de la industria que enfrenta un problema de competitividad a la hora de competir en el mercado exportador con el crudo de las cuencas de los Estados Unidos, donde el mismo pozo puede resultar hasta un 35% más económico a pesar de contar con los mismos proveedores.

En ese debate se asegura desde los operadores que hay herramientas que son 300% más caras, lo que genera un problema al tener que competir globalmente, por lo que hay una discusión abierta con las empresas de servicios especiales, tanto los internacionales como locales para reducir los costos operativos en lo que resta del año.

Se trata de un punto clave en el futuro de Vaca Muerta, ya que se afirma que la velocidad del desarrollo estará determinada por la capacidad de reducir esos costos, sin lo cual, los objetivos de producción para 2030 serán difíciles de alcanzar.

Es así que, en detalle, se analiza el impacto de la inflación de costos en dólares, las condiciones contractuales que inciden al momento de evaluar inversiones, además de tiempos de entrega de materiales son más largos que redundan a la vez en costos más altos, además de problemas locales como las regulaciones y las barreras logísticas.

Otro aspecto que se destaca central es la necesidad de infraestructura para optimizar la cadena de suministro. Lo que abarca desde la logística para el transporte de arena hasta la disponibilidad de equipos de alta tecnología, lo que contribuye a ganar competitividad no solo como objetivo sino como condición de crecimiento sostenido.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,vaca muerta,shale oil,no convencional,ypf,vista,shell

ECONOMIA

La correcta evaluación de costos y normas regulatorias se consolida como pilar de la rentabilidad en la importación

El escenario del comercio exterior está atravesando una transformación estructural que redefine las reglas de juego para los pequeños importadores.

Según los expertos, después de años marcados por la incertidumbre normativa y las barreras administrativas, 2026 se presenta como un período de normalización y apertura, donde la clave del éxito ya no reside únicamente en la capacidad de “traer mercadería”, sino en la especialización estratégica y la lectura precisa de los costos ocultos.

Para los emprendedores y pequeñas y medianas empresas (pyme), el negocio de importación ha dejado de ser una apuesta a ciegas para convertirse en un proceso de planificación técnica. En este nuevo contexto, la diferencia entre la rentabilidad y el fracaso financiero depende de la selección del nicho, el uso de las nuevas herramientas legales y el entendimiento de una demanda interna más selectiva.

Uno de los errores más comunes del importador novato es dejarse seducir por los productos que presentan un alto volumen de ventas en plataformas digitales. Joaquín Méndez, empresario con casi una década en el rubro y fundador de varias compañías dedicadas a la importación desde China, advierte que la saturación del mercado es el principal enemigo del margen de ganancia.

Compezar copiando lo que ya está saturado no es estrategia, es improvisación (Méndez)

“Empezar copiando lo que ya está saturado no es estrategia, es improvisación”, sostiene Méndez. Según su experiencia, hay categorías que deben evitarse al iniciar:

- Electrónica genérica: Los auriculares tipo AirPods y los smartwatches económicos lideran la lista de riesgos. Al ser productos masivos, la competencia es puramente por precio y el índice de fallas técnicas puede dañar la reputación del vendedor.

- Accesorios de telefonía: Cables, cargadores y fundas básicas son productos donde el consumidor no percibe mejoras de calidad interna. “Sin volumen masivo o tienda física que permita la venta cruzada, los márgenes se vuelven insignificantes”.

- Productos de moda y para el hogar: Artículos como picadores manuales, luces LED rítmicas o pistolas de masaje tienen ciclos de vida cortos. Cuando el producto se viraliza, el ingreso masivo de competidores lleva los precios a la baja.

- Bienes voluminosos o de talle variable: El calzado y los pequeños electrodomésticos (como freidoras de aire o cafeteras) presentan desafíos logísticos y financieros. El calzado exige variedad de talles y genera capital inmovilizado, mientras que los electrodomésticos pesados obligan a la importación marítima, aumentando la inversión inicial y el riesgo para quienes recién comienzan.

Frente a las trampas del impulso y el producto de moda, la opción está en encontrar variantes específicas dentro de categorías con demanda comprobada. El enfoque actual requiere dejar de lado lo masivo y apuntar a resolver problemas concretos de nichos determinados.

Méndez recurre a ejemplos recientes: menciona un corrector de postura que resolvía una necesidad puntual y permitió márgenes favorables, con una facturación de USD 3.000 en el primer mes. Otro caso fue el de auriculares con cancelación de ruido diseñados para dormir, que agotaron el stock inicial de 100 unidades en diez días.

En este marco, el objetivo es importar variantes dentro de categorías donde los grandes importadores aún no han respondido a todas las demandas. Méndez asegura: “La oportunidad aparece cuando se identifica una variante concreta dentro de una categoría existente”.

Para que la importación sea sostenible, es imperativo trascender el entusiasmo por el precio de origen. La viabilidad de una operación se apoya en tres pilares fundamentales que todo emprendedor debe dominar antes de realizar su primer pedido.

Primero, la selección del nicho: si el producto es igual al de otros, el margen se esfuma en una competencia de precios. Segundo, el análisis detallado de costos. Méndez destaca: “La mayoría solo mira el precio del producto en origen, pero después aparece el flete, los impuestos, los gastos logísticos y los costos de comercialización como publicidad, comisiones o envíos”. Si esta matemática falla, un proyecto que parece rentable en papel puede resultar en pérdidas.

Trabajar con proveedores confiables y hacer pedidos pequeños para testear la calidad es la recomendación técnica que minimiza riesgos

Por último, cumplir con los requisitos normativos. Antes de comprar, hay que confirmar si el producto requiere certificaciones especiales como seguridad eléctrica o normas de salud. Trabajar con proveedores confiables y hacer pedidos pequeños para testear la calidad es la recomendación técnica que minimiza riesgos.

El marco regulatorio en Argentina ha cambiado y orientado sus procesos hacia la simplificación. Joaquín Méndez subraya que la modificación del Código Aduanero ha introducido una herramienta vital para la pyme: el dictamen anticipado.

“Por primera vez, el importador puede conocer de antemano tres variables críticas: la clasificación arancelaria del producto, la valoración económica según la Aduana y el cumplimiento de reglas de origen”, explica Méndez.

Hasta hace poco, estas definiciones se obtenían solo cuando la mercadería ya había llegado, generando sobrecostos y demoras. Ahora, la autoridad debe responder en 30 días; si no lo hace, el importador puede avanzar bajo garantía. El silencio burocrático se transforma entonces en un permiso tácito, limitando el riesgo de sorpresas impositivas al nacionalizar la carga. Según Méndez, “el miedo a lo desconocido”, considerado la principal barrera psicológica para el sector, comienza a disiparse.

Para ingresar al negocio de importación, los pasos recomendados por los especialistas son:

- Definir y validar: investigar la demanda real y asegurarse de que no existan restricciones legales para el producto.

- Analizar el costo total: estimar el precio final en depósito, con todos los gastos contemplados.

- Hacer un pedido de prueba: registrar cómo se comporta la logística, la demanda y la calidad del producto sin arriesgar demasiado capital.

- Escalar: solo una vez comprobado el funcionamiento y el mercado, invertir para ampliar el volumen.

Santiago Ribatto Crespo, socio fundador de AltoRancho, sugiere con base a su experiencia: “Si tiene la oportunidad, lo primero que le recomendaría es viajar y aprender todo lo que pueda. No solamente sobre el producto, sino sobre cómo funciona el mundo de la importación: conocer fábricas y entender los procesos”.

En el panorama de 2026 después de un 2025 de fuerte crecimiento, Gabriel Salomón, director de Jidoka, afirma que las importaciones han mostrado una dinámica ascendente, impulsada por cambios en los patrones de consumo y mayor apertura comercial.

Salomón identifica cuatro líneas de oportunidad para lo que viene:

- Nuevos orígenes: Además de China, países como India, Vietnam y Tailandia emergen como alternativas competitivas.

- E-commerce especializado: La logística de pequeños envíos y el cumplimiento normativo para importaciones de bajo valor seguirán en expansión.

- Acuerdos internacionales: El vínculo comercial con Estados Unidos y la Unión Europea abre puertas para quienes busquen posicionarse como distribuidores de marcas de ese país en el mercado local.

- Arbitraje geopolítico: Las tensiones entre grandes potencias generan cambios en flujos de inversión que los importadores ágiles pueden capitalizar.

El desafío para 2026 será adaptarse a los movimientos globales y a las variaciones de precios internacionales; quienes permanecen estáticos sufrirán presión frente a competidores más flexibles.

Aunque aprovechar la escala internacional tiene ventajas, Ribatto Crespo remarca que la empresa también debe interpretar los cambios en el mercado interno.

Diseño de interiores,Lucy Glade-wright,Diseño,mobiliario,sillas,iluminación,showroom,equipo,arquitectura,decoración

ECONOMIA

Una cuestión que obsesiona a empresas y familias: ¿se puede bajar la tasa de interés?

La estrategia monetaria oficial tiene en vilo a los analistas económicos, debido a la divergencia entre un Banco Central expansivo y un Tesoro contractivo. “Mientras la autoridad monetaria inyecta liquidez mediante la compra de divisas al sector privado, el Tesoro compensa este movimiento, absorbiendo esos pesos principalmente a través de sus licitaciones quincenales”, dice un documento del Ieral, brazo de investigación y estudios de la Fundación Mediterránea.

“La actual configuración implica que el Tesoro defina, al menos parcialmente, la programación monetaria. Hacia adelante, se requiere que el esquema avance hacia un escenario donde la autoridad monetaria recupere la plena autonomía en la definición de la política monetaria y pase a contar con una comunicación clara y consistente de la misma”, dice un análisis firmado por el economista Maximiliano Gutiérrez.

La dinámica actual, agrega, “puede interpretarse una estrategia de pre-financiamiento preventivo, aprovechando el apetito del mercado por instrumentos locales, aun cuando en más de una oportunidad ha tenido que ’entregar premio’, al convalidar tasas de interés más atractivas que las que se observaban en el mercado secundario”.

De ese modo, explica, “al tomar más pesos de lo que estrictamente necesita para cubrir los vencimientos inmediatos (ratio de rollover significativamente superior a la unidad), la autoridad financiera logra constituir un colchón de liquidez que mitiga potenciales riesgos futuros de refinanciación ante eventuales episodios de volatilidad que puedan llegar a plantearse, dado el exigente cronograma de vencimientos en pesos que deberá afrontar en lo que queda del año”. Pero eso, advierte Gutiérrez, “olantea un trade-off evidente: la absorción excedente de pesos presiona la estructura de tasas de interés de muy corto plazo”

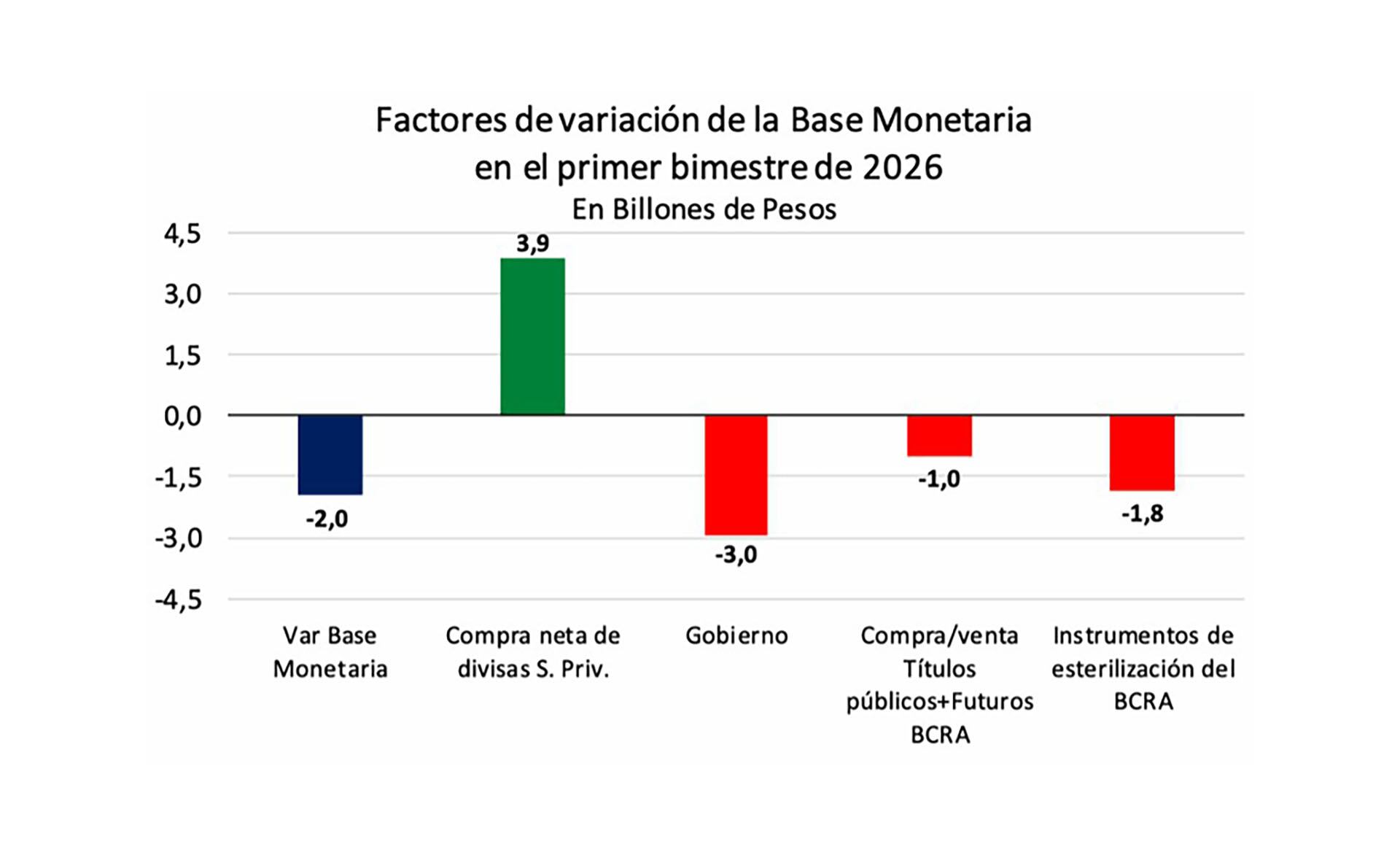

Un gráfico del informe resume los factores de variación de la base monetaria durante el primer bimestre, con una caída neta de USD 2 billones (millones de millones), una contracción monetaria equivalente a poco más de USD 1.400 millones.

“La acumulación de reservas se ha consolidado como el único factor de expansión monetaria”, dice el documento, que precisa entre primer bimestre y las primeras 3 ruedas de marzo, el BCRA acumuló compras por USD 2.827 millones. Elevando su ritmo de intervención diaria de USD 58 millones en enero a USD 86 millones en febrero. Aun así, la base monetaria se contrajo, como muestra el gráfico.

Por caso, el martes 24 de febrero el BCRA informó compras por USD 48 millones, pero ese mismo día el tesoro vendió dólares por USD 72 millones. Y el jueves 26, mientras el Central compró USD 41 millones, el tesoro vendió por USD 51 millones.

El gobierno parece apuntar así a mantener el dólar en torno de $1.400, como herramienta anti-inflacionaria. Mientras el dólar bajaba en el mercado mundial, esa política era relativamente amortiguada por el contexto externo. Pero con la suba del dólar tras el inicio de la guerra en Medio Oriente, el peso quedó a contramano de otras monedas, como el real brasileño, que se devaluó respecto al dólar, acentuándose la pérdida de competitividad bilateral con el mayor socio comercial de la argentina.

“En síntesis, la estacionalidad de la demanda de dinero ha actuado como un factor de postergación en el proceso de remonetización, condicionando la trayectoria de la base monetaria. Si bien la autoridad monetaria mantuvo una posición compradora en el mercado de cambios durante las primeras semanas de 2026, el impacto expansivo de dichas intervenciones fue íntegramente esterilizado”, dice Gutiérrez, cuyo informe precisa el inicio del ciclo de alta volatilidad de las tasas en julio del año pasado, cuando el gobierno inició el retiro de las Lefis, una acción que provocó fuertes remezones en los mercados financiero y cambiario.

“La combinación de una liquidez restrictiva, sujeta a cambios abruptos, y las intervenciones discrecionales del Banco Central (como la apertura de ventanillas o ajustes puntuales de encajes) fomenta episodios de elevada volatilidad de las tasas. Esta incertidumbre actúa como un costo adicional, imponiendo a las tasas un piso más elevado del que resultaría en un escenario de mayor previsibilidad”, describe el documento, que identifica la tasa de caución a un día “como el principal termómetro de la liquidez disponible”.

Así lo explica: “cada vez que el Tesoro logró un rollover superior al 100%, “seca” la plaza e impulsa al alza la caución. Dicha tendencia suele revertirse gradualmente a medida que el BCRA inyecta pesos mediante la compra de divisas”.

Según Gutiérrez, “esta elevada volatilidad en las tasas cortas, incluyendo marcadas fluctuaciones intradiarias, resulta disfuncional para el sistema. La incertidumbre resultante no solo obstaculiza la toma de decisiones estratégicas, sino que altera la operatividad financiera al forzar un acortamiento precautorio en los plazos de cualquier de cualquier decisión financiera”.

El documento analiza el rendimiento de las Lecaps (Letras de Capitalización) y la “arquitectura” de la curva de tasas en pesos y el comportamiento de las tasas activas (las que pagan los tomadores de crédito) y pasivas (las que pagan los bancos) en lo que llama “la era de la volatilidad” y finalmente se pregunta hay espacio para recortar las tasas de interés, hoy en niveles reales (esto es, descontada la inflación) muy altos. Por caso, precisa, “la tasa real de adelantos en cuenta corriente, el canal de financiamiento más ágil, se disparó desde el 2% hasta un pico de casi el 21% anual a finales de febrero, para iniciar marzo en el rango del 2/2,5% anual”. En tanto, agrega, las tasas para préstamos personales, que habían ido descendiendo hasta fines de enero, volvieron a empinarse y están actualmente en cerca del 14% real anual, algo que está detrás del fuerte aumento de la morosidad en ese segmento de la actividad bancaria.

Al plantearse si hay espacio para recortar las tasas Gutiérrez explica que eso depende de tres factores: la tasa libre de riesgo de EEUU (esto es, la que pagan los bonos del Tesoro norteamericano) las expectativas de depreciación cambiaria y el nivel de riesgo país. “Si la tasa nominal local pasara a ubicarse por debajo de la suma de estos tres componentes, se reduce el incentivo a mantenerse en pesos y con ello se impulsaría una dolarización de carteras, comprometiendo la demanda de dinero”, señala. Y en el actual contexto, indica, “no se vislumbra un margen para profundizaciones adicionales a la baja en las tasas en pesos durante el corto plazo”.

Además, la persistencia de la inflación limita aún más el margen para nuevos recortes de tasas. En suma, “la volatilidad de las tasas es inherente al esquema monetario vigente y la actual configuración caracterizada por un Banco Central expansivo y un Tesoro contractivo tiende a exacerbar dicha inestabilidad”.

En lo inmediato, dice Gutiérrez, “la ausencia de cambios significativos en la tasa libre de riesgo de EEUU, en las expectativas de depreciación y en la prima de riesgo país, limitan la proyección de descensos adicionales en las tasas en pesos. A este escenario se suma una inflación persistente para el primer trimestre, lo que restringe el margen de maniobra sobre las tasas nominales ante la necesidad de preservar rendimientos reales en terreno positivo. Sucede que la estabilidad del esquema monetario-cambiario “está supeditada a la credibilidad de las bandas y al anclaje de las expectativas de depreciación. Ante la ausencia de estas condiciones, tanto el atractivo de las tasas en pesos como la eficacia de los instrumentos de cobertura se verían severamente limitados frente a eventuales episodios de dolarización de carteras”.

economia,billetes,

ECONOMIA

El bono en dólares del Gobierno redefine la estrategia para remonetizar la economía y evitar estrés de reservas

La cotización del dólar interrumpió la tendencia bajista que mostró desde el comienzo del año. No obstante, el balance general fue negativo para la divisa y muy positivo para el balance del Banco Central y su racha de compras de contado que se mantuvo por 43 ruedas consecutivas.

En lo inmediato, diversos factores frenaron la caída de la cotización del dólar mayorista, estableciendo los $1.400 como un límite donde el Gobierno parece optar por coordinar la dinámica del comercio exterior, la inflación y las compras oficiales.

A diferencia de lo ocurrido desde enero, la absorción de divisas del Banco Central empezó a darle sostén a la cotización de la divisa. Se observó un límite el 23 de febrero en $1.360 desde donde el tipo de cambio mayorista rebotó hasta ubicarse el viernes en $1.416 por dólar.

También hubo demanda específica para cubrir vencimientos, como fue el caso de la provincia de Buenos Aires, que afrontó en el comienzo de marzo el pago de un bono por unos 400 millones de dólares.

Los inversores institucionales por su lado presionaron del lado de la demanda ante un previsible escenario de baja de tasas de interés en pesos. Una mayor liquidez también empujó al dólar en un corto plazo.

El Tesoro emitió una señal con el rollover por debajo de los vencimientos en la licitación de bonos en pesos del miércoles 25 de febrero, que replicó en una inyección de liquidez de 560.000 millones de pesos.

Tras estos movimientos, emerge una posible modificación en la estrategia oficial orientada a evitar un atraso cambiario sensible si el dólar continúa en descenso ante la inminente llegada de la fuerte liquidación agroindustrial del segundo trimestre y la continuidad de colocaciones de Obligaciones Negociables por parte de grandes empresas junto con bonos provinciales.

A la vez una apreciación global del dólar en los últimos días, a partir de la escalada bélica en Irán y el salto de los precios del petróleo, aportó desde el frente externo a la tendencia local de la divisa.

Si el Tesoro capta divisas con títulos públicos para enfrentar los vencimientos de deuda del 9 de julio, absorberá menos dólares al Banco Central. De este modo, las compras de reservas que efectúa la entidad podrían favorecer el objetivo de remonetizar la economía, aumentando la cantidad de pesos en circulación y habilitando tasas de interés más bajas para fomentar la actividad y el crédito.

Las compras de reservas podrían favorecer el objetivo de remonetizar la economía, aumentando la cantidad de pesos en circulación y habilitando tasas de interés más bajas para fomentar la actividad y el crédito

Esa inyección de pesos también podría complementarse con renovaciones de deuda del Tesoro por debajo de los vencimientos en las próximas semanas.

Además de la colocación de bonos en pesos por $6,7 billones en la última licitación, el Tesoro emitió el Bonar 2027 (AO27) por USD 250 millones, con una tasa de corte de 5,89% anual, inferior al cupón de 6%. De este modo, logró emitir el título soberano sobre la par, es decir aun precio superior a su valor nominal o facial.

Respecto de este instrumento bajo ley local en dólares, el Tesoro espera recaudar aproximadamente USD 2.000 millones con sucesivas emisiones hasta la primera mitad de año para cubrir el vencimiento de capital de deuda soberana programado para julio.

Juan Manuel Franco, economista Jefe del Grupo SBS (especializada en intermediación financiera), consideró que “el mercado muestra apetito por un papel corto que paga intereses mensuales en un contexto de depósitos privados en dólares en máximos recientes, por encima de USD 38.000 millones, que buscan tasa de interés y generan exceso de demanda de un papel como este”.

El mercado muestra apetito por un papel corto que paga intereses mensuales en un contexto de depósitos privados en dólares en máximos recientes (Franco)

A la vez, evaluó que “en la licitación en pesos el rollover fue de 93%, aunque esto no debiera preocupar en un contexto en que la liquidez del sistema en pesos viene algo ajustada y en que no se ofrecieron en esta ocasión papeles cortos de tasa fija. Hacia adelante, el foco inversor seguirá sobre las compras del BCRA en el MULC, que continúan, y en el entorno de tasas de interés en pesos, que es el factor determinante a la hora de pensar en un impulso del crédito privado y la actividad”.

Amílcar Collante, economista de Profit Consultores, explicó: “Si el Tesoro Nacional logra cubrir el programa financiero en dólares vía deuda AO27, dejaría de comprarle los dólares al BCRA y ya no ‘destruye pesos’ para cumplir con obligaciones en dólares. Monetariamente se reduce el sesgo contractivo del Tesoro. Hay mayor margen para baja de tasas de interés en pesos”.

Collante observó que si el BCRA “continúa con las compras, recapitaliza activo y mejora su hoja de balance. Ahora sí empieza la remonetizacion” de la economía -sube la demanda de dinero-.

Los rendimientos cortos en pesos ceden rápidamente, lo cual es interpretado como ‘señal’ de corto plazo de piso para el dólar y de ‘techo’ para las tasas de interés (Ber)

En relación con los instrumentos en pesos, Eric Ritondale, economista Jefe de la entidad financiera Puente, comentó que “el resultado del tramo en moneda local también dejó definiciones importantes sobre la estrategia del equipo económico. Con una adjudicación de $6,74 billones frente a vencimientos por $7,3 billones, el Tesoro alcanzó un rollover del 93,3 por ciento”.

“Esta nivel, por debajo del 100%, sugiere un sutil cambio de marcha: el Gobierno parece sentirse cómodo dejando algo de liquidez en el sistema -una inyección neta moderada- en un contexto de dinámicas cambiarias que vienen mejorando de forma sostenida, algo ya insinuado con intervenciones de mercado para dar liquidez y bajar las tasas cortas en las jornadas previas a la licitación”, explicó Ritondale.

Max Capital destacó que “la próxima licitación está programada para el 12 de marzo, cuando vencerán alrededor de $10,1 billones -unos $8,6 billones en manos privadas-, mientras que el Tesoro contaría con apenas $4,2 billones disponibles tras los pagos remanentes de esta licitación”. Entonces el nivel de renovación de vencimientos aportará un indicio más claro sobre el objetivo oficial de liquidez del sistema y la compresión de tasas.

El Gobierno parece cómodo dejando algo de liquidez en el sistema -una inyección neta moderada- en un contexto de dinámicas cambiarias que vienen mejorando (Ritondale)

El economista Gustavo Ber, titular del Estudio Ber, consignó que “a partir de la mayor liquidez que se viene evidenciando en los últimos días, incluida la liberación de pesos en la licitación del miércoles, los rendimientos cortos en pesos ceden rápidamente, lo cual es interpretado entre los operadores como ‘señal’ de corto plazo de piso para el dólar y de ‘techo’ para las tasas de interés”.

Según Ber, “la hipótesis es que podría ser parte de una estrategia para ayudar en simultáneo a bajar la inflación y aumentar la actividad, toda vez que hacia allí se dirigen las miradas de los agentes, y por el ende la evolución en el tiempo del respaldo al plan económico”.

La consultora Empiria precisó que “la estrategia oficial de no convalidar tasas de interés altas se pondrá a prueba muy pronto con los vencimientos de marzo y abril, que suman $35,4 billones. El destino de los fondos captados con el AO27 ya está definido: serán utilizados completamente para cubrir los pagos de capital de julio 2026″.

billetes,pesos argentinos,dólares,finanzas,economía,oficina,cambio de divisas,dinero,calculadora,escritorio

POLITICA3 días ago

POLITICA3 días agoJavier Milei habló de la crisis con la vicepresidenta: “No quiero la renuncia de Victoria Villarruel”

CHIMENTOS2 días ago

CHIMENTOS2 días agoWanda Nara involucrada en la separación de su hijo Valentino: su ex nuera contó toda la verdad

POLITICA3 días ago

POLITICA3 días agoEl Gobierno promulgó la reforma laboral: desde cuándo rige y las claves