ECONOMIA

Alerta por una «bola de Lecaps»: por qué preocupa al mercado, que advierte por un déficit oculto

La felicidad casi nunca es completa. Mientras el gobierno respira aliviado por el próximo ingreso de u$s2.000 del Fondo Monetario Internacional, festeja que en junio se quebró un año de déficits en la cuenta corriente y se ilusiona con el ingreso de u$s13.000 millones del campo tras el anuncio de baja de retenciones, se está recalentando otro debate que genera incomodidad en el equipo de Toto Caputo: si se está armando una «bola de Lecaps» potencialmente explosiva en el mediano plazo.

Y lo que más inquieta a los funcionarios es que las críticas no provienen de sus enemigos preferidos -los economistas «keynesianos» que simpatizan con el kirchnerismo- sino de muchos analistas, inversores y banqueros de línea ortodoxa.

Desde hace tiempo, estos críticos vienen cuestionando la forma en que Caputo y compañía presentan los números, y en los últimos días esa acusación se exacerbó: hay abiertas acusaciones en el sentido de que la deuda no se redujo de la forma en que el equipo económico muestra en las redes sociales y en el programa de streaming del Gordo Dan.

Y eso no es lo peor: en los últimos días, tras el episodio de suba abrupta de las tasas de interés, ya empezaron a cuestionar la veracidad de los números fiscales. En otras palabras, que si se contabilizara correctamente el costo de intereses de la deuda que se está acumulando, entonces ya no existiría el superávit fiscal financiero, sino que los números estarían en rojo.

Es un argumento que tiene la potencia de un misil a la línea de flotación del plan económico, porque justamente el dato en el que se basa Caputo para sostener que «esta vez es diferente» es que, a diferencia de otros momentos de la historia reciente, ahora hay un sólido superávit fiscal.

La discusión, básicamente, consiste en cómo deben contabilizarse los intereses que se van acumulando -pero que no se pagan hasta el final de la vida del bono- en el caso de las Lecaps, los títulos del Tesoro que absorbieron casi toda la liquidez que en otros tiempos se alojaba en las famosas «bola de Lebacs» -durante la gestión macrista- y «bola de Leliqs» -en la gestión de Alberto Fernández.

¿La bomba pasó del BCRA al Tesoro?

Hablando en números, los bonos del Tesoro en pesos argentinos se encontraban en un nivel equivalente a unos u$s30.000 millones cuando asumió Javier Milei. Y los pasivos del Banco Central -Leliqs más los pases a un día- contabilizaban unos u$s30.000, después de haber tocado un máximo de u$s70.000 en 2018 -casualmente, cuando Toto Caputo presidía en BCRA-.

El diagnóstico del gobierno de Milei era claro: los pasivos remunerados del BCRA eran malignos por donde se los mirara. Constituían una bomba inflacionaria para el futuro de mediano plazo, engordaban en 10 puntos el déficit fiscal y, además, ejercían incentivos perversos porque a los bancos les resultaba más convenientes alojar sus pesos sin riesgo y obteniendo una alta tasa, antes que prestarle el dinero a la empresas para que aumentaran su producción.

Desde ese punto de vista, «licuar» las Leliqs y pases por la vía inflacionaria era lo mejor que se podía hacer, y el remanente debía traspasarse a deuda del Tesoro. Cuando algún crítico preguntaba cuál era la diferencia entre tener deuda a nombre del BCRA o tenerla en el Tesoro, la respuesta era que la del Tesoro se podía «rollear» indefinidamente, cada vez con menos tasas de interés, y a mayores plazos.

Y que, en el caso de que no se llegara a renovar un vencimiento, no había que lamentarse, porque era el síntoma de que «los bancos vuelven a trabajar de bancos» -una de las frases preferidas de Caputo-. Y, en ese caso, los pesos que haya que pagarles a los bancos no implicarían una emisión inflacionaria, porque saldrían del superávit fiscal.

Todo el que cuestionara ese punto de vista era acusado de «no verla» y de aplicar conceptos de contabilidad financiera erróneos.

¿Un déficit bajo la alfombra?

Pero contrariando el lema de que «todo marcha acorde a lo planeado», el gobierno vivió zozobras en las últimas semanas, con saltos del dólar por encima de lo previsto, que lo obligaron a una fuerte intervención en el mercado de futuros. Y, además, se generó una brusca variación en las tasas de interés, algo que el presidente del BCRA, Santiago Bausili, adjudicó a la falta de costumbre de los bancos de manejar con eficiencia su liquidez, por tantos años de haber gozado de un subsidio de hecho por parte del Estado.

Las cosas, sin embargo, no se ven de la misma forma del otro lado del mostrador. Se empieza a ver con preocupación que la deuda del Tesoro supera en volumen a la «base monetaria amplia» que el gobierno muestra como garantía de estabilidad financiera.

Y no confían en que haya un sendero bajista de las tasas. Más bien al contrario, creen que el mercado pedirá más premio para quedarse en títulos en pesos que ahora son percibidos como de mayor riesgo, y que el gobierno consentirá esas tasas, por lo menos hasta las elecciones de octubre, con tal de no arriesgar una escapada del dólar.

Una de las polémicas más intensas ocurrió a raíz de la crítica que hizo el economista y consultor Christian Buteler, quien destacó cómo ha crecido la acumulación de intereses de Lecaps que no se pagan sino que se capitalizan -generando así el crecimiento exponencial del interés compuesto-. Según ese cálculo, ese interés acumulado pasó desde un nivel de $2 billones en agosto 2024 hasta u$s6,3 billones en junio último.

Si se toma el criterio de que esos intereses capitalizados son, en realidad, deuda diferida, entonces la conclusión es que no sólo no hay superávit fiscal primario, sino que hay déficit, y que viene creciendo mes a mes.

Tomando el caso del resultado fiscal de junio, el dato oficial marca un superávit de $551.000 millones, pero cuando se calcula la acumulación de intereses capitalizados -y no pagados- de Lecaps, entonces queda un «rojo» de $5,8 billones. En enero, ese déficit era de $3,1 billones, lo cual da la pauta de la alarma que tienen estos economistas por la velocidad de crecimiento de la «bola» de deuda del Tesoro. Si se contabiliza el acumulado anual, entonces el déficit rondaría los $27 billones.

La mezcla de devengado y base caja

El gobierno y varios economistas afines rechazan enfáticamente ese criterio, al que juzgan erróneo. La clave pasa por la diferenciación entre lo «devengado» -gastado pero no pagado- con lo efectivamente ya pagado. Por caso, desde la cuenta «Sindicato de Traders» criticaron los análisis que mezclan el flujo devengado con los pagos reales, y lo comparan con una persona que considere que sus finanzas del mes fueron negativas, porque tiene cuotas con la tarjeta hasta diciembre.

El argumento de quienes defienden la contabilidad oficial es que, si se cuentan los intereses acumulados de las Lecaps, entonces también tienen que considerarse los ingresos futuros a la caja de ARCA y el efecto de la reactivación de la economía.

«Es como decir que la deuda te explota porque emitiste un bono a 10 años, pero contarlo contra el PBI de hoy, en pesos de hoy, y sin ajustar nada. Una técnica vieja: inflar pasivos y achatar activos o flujos futuros», es el argumento defensivo.

Otros hicieron la comparación entre la Lecap -que paga tasa fija- y el bono CER, que ajusta con la inflación. Y afirman que quienes cuentan los intereses acumulados por las Lecap no aplican el mismo criterio con los bonos CER -dado que no se conoce la inflación futura-. Argumentan que si se canjearan todas las Lecap por Lecer, entonces los críticos del gobierno se quedarían sin argumento, a pesar de que la deuda sería del mismo volumen.

¿Y qué afirma el gobierno sobre este punto? El secretario de Finanzas, Pablo Quirno, respondió con un lacónico «se refinancia» a un analista que le preguntó de dónde saldrían los fondos para pagar los intereses de Lecap a su vencimiento.

Y Federico Furiase, el ideólogo del «plan de las tres anclas», abundó en el argumento, afirmando que la deuda consolidada -Tesoro y Banco Central- viene en una reducción acelerada, desde un 56% antes de la asunción de Milei hasta un 42% de hoy.

Y, para los preocupados por una corrida, afirma que el gobierno tiene un «colchón de reservas en pesos» para responder ante un aumento de la demanda de liquidez sin tener necesidad de emitir. Y que, además, con las reservas del BCRA se pueden comprar todos los pasivos monetarios a un precio que dejaría el dólar debajo de $1.000.

Con la lupa en el carry trade

Pero a partir de esa respuesta surgió un «contra argumento»: la defensa del gobierno da por supuesto que el costo financiero irá en baja por reducción de tasas de interés y que el ingreso seguirá en alza por crecimiento y estabilidad económica.

Y muchos ponen en duda que esa sea la dinámica, dado que la estabilidad cambiaria depende de que no se desarme el «carry trade», y eso implica que las tasas tienen que seguir siendo atractivas en términos reales. Más concretamente, que la renta que deja una Lecap tiene que superar al costo de comprar un «seguro de devaluación» en el mercado de futuros del dólar, algo que en las últimas semanas no ocurrió y que cada vez le cuesta un mayor costo al BCRA.

Por eso, los críticos del gobierno afirman que Caputo necesita que, en cada licitación, haya un «rolleo» casi total de los títulos que vencen. Y que, en caso de que el número sea menor -hubo licitaciones en que quedó más del 30% sin renovar- no ocurrirá la expansión crediticia que espera el gobierno, sino que los pesos «excedentes» terminarán corriendo al dólar.

En todo caso, las próximas licitaciones del Tesoro darán la pauta de si el mercado sigue confiando en la capacidad de repago del gobierno o si, por el contrario, se reinstala el fantasma del «reperfilamiento».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,deuda,tesoro,banco central,bonos,tasas,futuros,dólar,pesos,inflación,emisión,toto caputo,déficit

ECONOMIA

Industria en apuros: el uso de la capacidad instalada registró en diciembre su nivel más bajo de 2025

La industria argentina mostró una desaceleración de su actividad en diciembre de 2025. Según el último informe del Instituto Nacional de Estadística y Censos (Indec), la utilización de la capacidad instalada se situó en 53,8%, lo que representa el nivel mensual más bajo desde marzo de de 2024, cuando fue de 53,2 por ciento.

Este indicador, central para medir el uso real de la infraestructura productiva, refleja el pulso de los sectores industriales y permite analizar su desempeño relativo.

De acuerdo con el Indec, solo cinco bloques productivos operaron por encima del promedio general. La refinación del petróleo alcanzó el mayor nivel, con 87,1 por ciento. Le siguieron papel y cartón (65%), alimentos y bebidas (63,6%), sustancias y productos químicos (58,6%) y industrias metálicas básicas (57,5%).

En contraste, la mayoría de los sectores industriales quedó por debajo del promedio de utilización de las fábricas para producir bienes. Destacan los casos de productos minerales no metálicos (51,1%), edición e impresión (46,5%), metalmecánica excepto automotores (38,9%), productos del tabaco (38,6%), textiles (35,2%), caucho y plástico (33,4%) y la industria automotriz, que registró el menor valor con 31,2 por ciento.

Según el organismo estadístico, la evolución sectorial respondió a factores particulares en cada rubro. En el caso de la metalmecánica, excluyendo automotores, la utilización de la capacidad instalada cayó a 38,9% en diciembre de 2025 (frente a 45,7% un año antes), debido principalmente a menores volúmenes en la producción de aparatos de uso doméstico y maquinaria agropecuaria.

La fabricación de este tipo de aparatos descendió 43% interanual y la de maquinaria agropecuaria bajó 22,9%, según datos del índice de producción industrial manufacturero. Por su parte, la industria automotriz redujo el uso de su capacidad a 31,2%, por debajo del 44,2% de diciembre de 2024, afectada por una marcada disminución en la producción de vehículos y una

En caucho y plástico, la utilización de la capacidad instalada fue de 33,4% (era 42% en diciembre previo). Ello se debió a un descenso de 12,4% en manufacturas plásticas y una caída de 57,3% en neumáticos.

En el segmento de alimentos y bebidas, el indicador disminuyó principalmente por menor molienda de oleaginosas, con una baja interanual de 10,9%. Además, la producción de carne vacuna disminuyó 7,3% y la elaboración de aceite y subproductos de soja cayó 15,1%, según cifras oficiales y de la Secretaría de Agricultura, Ganadería y Pesca.

En sentido contrario, las industrias metálicas básicas lograron mejorar: alcanzaron una utilización de la capacidad instalada de 57,5% en diciembre de 2025, superior al 52,4% de igual mes del año anterior. El Indec atribuyó esta suba al aumento de la producción siderúrgica.

Al comparar diciembre de 2025 con diciembre de 2024, las caídas más pronunciadas se registraron en metalmecánica, automotriz y plásticos, mientras que la única mejora clara fue en industrias metálicas básicas. El relevamiento del organismo abarcó entre 600 y 700 establecimientos y excluyó subsectores como vitivinícola, azucarero y farmacéutico.

El crecimiento en la producción de acero dio un tono positivo a las industrias metálicas básicas y aportó un atisbo de recuperación dentro del contexto de retracción general evidenciado en la industria argentina hacia fines de 2025, según la entidad conducida por Pedro Lines.

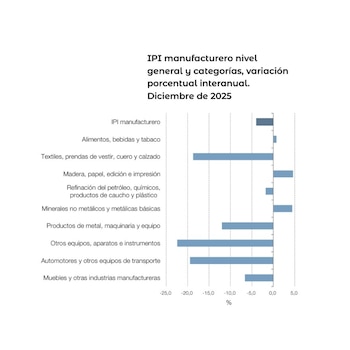

La actividad industrial experimentó una baja durante diciembre, aunque el resultado anual fue favorable. Según datos del Indec, el índice de producción industrial manufacturero (IPI) mostró una disminución interanual del 3,9% en diciembre de 2025. Pese a esta caída, el acumulado de los doce meses finalizó con un incremento del 1,6% en comparación con el mismo período de 2024.

En la comparación mensual desestacionalizada, la industria también mostró un leve descenso, con una variación negativa del 0,1% respecto a noviembre.

Los registros oficiales señalan que diciembre profundizó la tendencia negativa observada en el tramo final del año. En noviembre, el sector había sufrido una baja interanual del 8,7%, mientras que en octubre la caída había sido del 2,8 por ciento. De este modo, el año cerró con altibajos mensuales, aunque con una suba en el balance general.

El informe del Indec atribuye la contracción de diciembre al desempeño de la mayoría de los rubros industriales. Diez de las dieciséis divisiones relevadas exhibieron retrocesos frente a diciembre de 2024.

Entre los sectores que más impactaron en la baja general se encuentra el complejo automotor. La división “Vehículos automotores, carrocerías, remolques y autopartes” tuvo una disminución interanual del 21,6%, representando la mayor incidencia negativa en el indicador. Otros rubros con descensos marcados fueron “Prendas de vestir, cuero y calzado” (-16,7%), “Maquinaria y equipo” (-14,8%) y “Otros equipos, aparatos e instrumentos” (-22,4%).

El organismo estadístico también relevó caídas en “Productos textiles” (-25,7%), “Productos de caucho y plástico” (-18,3%) y “Productos de metal” (-7,5%). Además, se registraron bajas en “Muebles y colchones, y otras industrias manufactureras” (-6,6%), “Productos de tabaco” (-7,6%) y “Otro equipo de transporte” (-2,9%).

A pesar de la contracción general, algunas divisiones industriales cerraron diciembre con mejoras interanuales. “Industrias metálicas básicas” se destacó con un aumento del 7,4%, influyendo de manera positiva en el índice.

También se observaron subas en “Madera, papel, edición e impresión” (4,6%), “Refinación del petróleo, coque y combustible nuclear” (4,0%) y “Alimentos y bebidas” (0,8%). El informe señala además incrementos en “Sustancias y productos químicos” (1,0%) y en “Productos minerales no metálicos” (0,3%).

industria,soldadura,seguridad industrial,equipo de protección personal,trabajador,metalurgia,fábrica,normas de seguridad,prevención de riesgos laborales

ECONOMIA

Paritarias 2026: el nuevo sueldo básico de los bancarios tras el aumento de febrero

En un contexto económico donde la actualización de los ingresos es vital para no perder terreno frente al costo de vida, las negociaciones paritarias en Argentina continúan marcando el ritmo del mercado laboral. Durante las últimas horas, diversos sectores estratégicos confirmaron nuevos esquemas de aumentos que impactarán de manera directa en los recibos de sueldo de miles de trabajadores a partir de febrero de 2026.

Entre los acuerdos más destacados aparece el de la Asociación Bancaria, que bajo la conducción de Sergio Palazzo ha logrado consolidar un sistema de ajuste automático. Esta metodología, que ya se venía aplicando durante el año pasado, busca que los salarios de los empleados del sistema financiero no queden rezagados ante la evolución de los precios minoristas, estableciendo una previsibilidad necesaria tanto para el personal como para las entidades bancarias.

Sin embargo, el sector bancario no es el único que mostró avances en sus mesas de negociación. Gremios vinculados a la industria aceitera, la sanidad y la minería también oficializaron incrementos significativos, cada uno con modalidades adaptadas a la realidad de su actividad, lo que configura un mapa salarial heterogéneo pero con un objetivo común: la recomposición del poder adquisitivo.

Cuánto cobran los bancarios con el nuevo aumento

Tras conocerse el Índice de Precios al Consumidor (IPC) del mes de enero, que se ubicó en un 2,9%, el gremio bancario aplicó la cláusula de actualización automática pactada con las cámaras empresariales y el Banco Central. De esta manera, el salario inicial para un trabajador que recién ingresa a la actividad se posicionará en $2.125.068,44. Este incremento se aplica sobre todas las remuneraciones brutas mensuales, incluyendo conceptos tanto remunerativos como no remunerativos y adicionales de convenio.

Es importante señalar que esta cifra no solo contempla el sueldo básico, sino que también integra el adicional por Participación en las Ganancias (ROE). Además, el acuerdo dejó fijado el monto mínimo por el Día del Bancario en $1.894.425,01, una cifra que podría ajustarse en futuras revisiones. Las partes ya previeron retomar la discusión paritaria formal durante la segunda quincena de marzo para evaluar el impacto de las variables económicas del primer trimestre.

Empleados bancarios: escalas salariales por categorías y adicionales

El acuerdo impacta de manera integral en las distintas ramas que componen el sistema financiero. En la rama de maestranza, el salario inicial también se ubica en los $2.125.068,44, mientras que posiciones jerárquicas como un Jefe de División de 1ra pueden alcanzar haberes básicos cercanos a los $3.200.000. En el extremo superior de la pirámide, los subgerentes departamentales perciben ingresos que superan los $6.000.000.

Además de estos montos, los trabajadores deben sumar otros beneficios que pueden engrosar el recibo de sueldo:

Adicional por título: Se abona un extra por secundario completo, terciario o título universitario.

Zona desfavorable: Aquellos que desempeñan tareas en la Patagonia o zonas de frontera perciben un porcentaje adicional.

Día del Bancario: Se abona por única vez en noviembre y es poco menos que un sueldo básico.

El gremio liderado por Sergio Palazzo y las cámaras (ABA, Adeba, Abappra y el Banco Central) volverán a sentarse formalmente para negociar paritarias en la segunda quincena de marzo de 2026. Hasta entonces, se mantendrá el esquema de ajustes mensuales gatillados por el Índice de Precios al Consumidor (IPC), lo que brinda una previsibilidad inusual en el actual contexto económico para uno de los sectores mejor pagos de la Argentina.

Los otros sectores que cerraron subas salariales

El dinamismo de las paritarias también se reflejó en la Federación Aceitera (FTCIODyARA), que junto al SOEA San Lorenzo logró uno de los acuerdos más robustos del período. El sector pactó una suba del 11% entre los meses de diciembre y enero, a lo que se sumó un pago retroactivo de $400.000. Con esta mejora, un peón aceitero —la categoría inicial del convenio— pasará a percibir un salario de $2.344.000 en enero de 2026, consolidándose como uno de los sueldos básicos más elevados del país.

Por su parte, en el ámbito de la Sanidad, la FATSA (Federación de Asociaciones de Trabajadores de la Sanidad Argentina) acordó para la rama de Laboratorios un incremento global del 31,5% para el período que va de abril 2025 a marzo 2026. Este convenio incluye también un bono extraordinario por el Día de la Sanidad de $85.129,84. Mientras tanto, el sector minero, representado por AOMA, cerró una suba escalonada para la rama de Cal y Piedra que contempla un 4% en enero, un 3,5% en febrero y un 3% en marzo, con una nueva instancia de revisión pautada para abril.

Finalmente, otros rubros como Maestranza y Empleados de Comercio también presentan novedades. Los mercantiles, bajo el convenio de la FAECyS, percibirán sumas fijas no remunerativas de $100.000 durante el primer trimestre, las cuales se incorporarán a los básicos recién en el mes de abril. Estos movimientos demuestran que, ante una inflación que no da tregua, los sindicatos apuestan a acuerdos de corto plazo o cláusulas de ajuste mensual para intentar blindar los ingresos de los trabajadores.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,bancos,sueldo,paritarias

ECONOMIA

El proceso de licitación de la Hidrovía avanza hacia su etapa final

El proceso de licitación de la Hidrovía, la vía navegable troncal más relevante de Argentina, ingresa en su tramo final con la formación de un Consejo de Control integrado por usuarios y actores clave del sector.

De acuerdo a información difundida por la Agencia Nacional de Puertos y Navegación (Anpyn), este nuevo órgano de supervisión tendrá la tarea de monitorear el cumplimiento de las condiciones establecidas en el pliego de licitación, con la participación de representantes de provincias, cámaras industriales y entidades rurales, junto a asociaciones y organizaciones ambientales, lo que busca asegurar la transparencia y la competitividad logística por hasta 30 años.

Según los datos recogidos en la etapa definitoria del proceso, ya se completó el 90% del cronograma previsto para el llamado a licitación del mantenimiento de la Hidrovía. Se recibieron más de 200 consultas de interesados, lo que evidencia el alcance y la expectativa que genera la adjudicación. La transparencia del procedimiento fue avalada por auditorías de las Naciones Unidas, así como por mesas participativas que, hasta la fecha, no han recibido impugnaciones ni observaciones.

A la instancia decisiva concurren no solo empresas locales, sino firmas extranjeras promovidas por sus respectivas embajadas, lo que refuerza el carácter internacional de la convocatoria. De acuerdo a lo establecido, el próximo 27 de febrero se recibirán las ofertas, en cumplimiento riguroso del cronograma oficial.

La Anpyn reunió a los principales sectores involucrados para impulsar formalmente el Consejo de Control. En esa apertura, el director ejecutivo, Iñaqui Arreseygor, sostuvo: “Estamos en condiciones de formar una mesa de supervisión de la VNT en la que estén presentes todos: provincias y empresarios. Nadie la conoce mejor que los usuarios. Nos parece importante abrir el juego para los próximos 30 años. Siempre teniendo presentes las diferencias de los usuarios de la Hidrovía del norte y los usuarios del sur”.

Por su lado, el titular de la Cámara Argentina de la Industria Aceitera y Centro de Exportadores de Cereales (CIARA – CEC), Gustavo Idigoras, respaldó la iniciativa: “El órgano de control debe tener un consejo consultivo de usuarios en el que se aporten ideas. Con esta licitación, y su correcta ejecución, nos jugamos las próximas décadas de logística exportadora competitiva”.

El nuevo órgano de supervisión tendrá la tarea de monitorear el cumplimiento de las condiciones establecidas en el pliego de licitación, con la participación de provincias, cámaras y entidades rurales, entre otros

La definición del actor privado encargado de materializar las obras y el mantenimiento estipulado está proyectada para mayo, tras este proceso de consultas y consultas abiertas a productores, gobiernos provinciales y cámaras del sector.

Entre los convocados al flamante consejo figuran la cámara de actividades portuarias marítimas, Confederaciones Rurales Argentinas, la Sociedad Rural, Coninagro, la federación agraria, la Bolsa de Comercio de Rosario, la Cámara de la Industria Aceitera de la República Argentina, funcionarios de las provincias de Entre Ríos, Santa Fe, Misiones, Chaco y Buenos Aires, junto a cámaras navieras y la Cámara de Puertos Privados Comerciales.

En noviembre pasado, una de las empresas que disputa por la Hidrovía respaldó el nuevo proceso de licitación del Gobierno. Se trata de la firma belga DEME, uno de los grupos líderes en dragado e infraestructura marítima a nivel mundial.

Hace un año, la firma belga se había presentado como el único oferente para quedarse con la concesión. Sin embargo, el Poder Ejecutivo suspendió la licitación y fue objeto de observaciones por parte de la Procuraduría de Investigaciones Administrativas por presuntas irregularidades.

En aquel momento, el entonces vocero presidencial, devenido en jefe de Gabinete, Manuel Adorni señaló que la Hidrovía es “una de las reservas hídricas más importantes del mundo” y la principal vía de exportación del país, utilizada para transportar el 80% de los bienes exportados por Argentina. En este contexto, remarcó la necesidad de contar con un operador capacitado bajo “los más altos estándares internacionales y el mejor precio”.

Tras esto, a través de un comunicado, la compañía expresó su respaldo al Ejecutivo y destacó “los esfuerzos de consenso y transparencia” que se llevaron a cabo desde la Anpyn y la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (Unctad). Estos dos organismos están trabajando con Casa Rosada para la redacción de los nuevos pliegos antes de lanzar otra vez la licitación.

POLITICA3 días ago

POLITICA3 días agoAcuartelamiento policial en Santa Fe: reclamo salarial y temor a un conflicto nacional de seguridad

POLITICA2 días ago

POLITICA2 días agoLa advertencia de ATE a los gobernadores que apoyan la reforma laboral: “Firmarán su sentencia de muerte”

ECONOMIA3 días ago

ECONOMIA3 días agoCuánto le cuesta a la clase media llenar el changuito y cómo varían los precios de los alimentos entre provincias