ECONOMIA

Ni plazo fijo tradicional ni dólar: el plazo fijo UVA pica en punta tras la baja de tasas

La liberación total de las tasas de plazo fijo y el fuerte recorte de la tasa de referencia del Banco Central generó incertidumbre entre los ahorristas, que no saben qué hacer para que su dinero no se les diluya con la inflación.

En estos momentos, no es fácil proteger los ahorros: a la reducción de tasas que pagan los bancos por el plazo fijo hay que sumarle la prohibición de que los Fondos Comunes de Inversión (FCI) puedan acceder a los pases pasivos del Banco Central y los obliga a buscar otros instrumentos. Los FCI de ahorro (incluidos los de billeteras virtuales como Ualá o Mercado Pago) son la herramienta donde millones de ahorristas tienen sus saldos diarios para manejar el dinero del mes.

Con este panorama, los argentinos acostumbrados a renovar el plazo fijo sin mucho análisis, ahora se preguntan si convendrá ir al plazo fijo UVA o, directamente, ir a comprar dólares.

Cómo quedaron las tasas luego de la medida del Banco Central

A partir del 12 de marzo, el Banco Central eliminó la tasa mínima del plazo fijo a 30 días y dejó en libertad a los bancos para establecer el rendimiento según su política comercial.

El mismo día, la autoridad monetaria redujo en 20 puntos su tasa de referencia para pases pasivos (de 100% a 80%). Así, la respuesta de las entidades financieras no se hizo esperar con un fuerte ajuste a la baja de los intereses que pagan por los plazos fijos.

Del 110% TNA anterior, la mayoría de los bancos disminuyeron la tasa entre 35 y 40 puntos porcentuales.

La liberación de tasas del Banco Central provocó dudas en los ahorristas, que ahora miran con buenos ojos al plazo fijo UVA.

Según el dato que publica diariamente el Banco Central, el promedio actual de la tasa de interés para colocaciones a un mes es 70,41%, aunque la mayoría de los bancos están pagando entre 70% y 75% nominal anual.

De esta manera, el rendimiento a 30 días de los plazos fijos bajó del 9,04% (con la TNA en 110%) a intereses que ahora oscilan entre 5,73% y 6,16%.

Qué pasa con el plazo fijo UVA

La baja de tasas implementada por el Banco Central hizo girar todas las miradas de las colocaciones en pesos de los ahorristas hacia el plazo fijo UVA, ajustado por inflación.

A pesar de la extensión a 180 días del plazo mínimo de colocación (algo que desalienta colocaciones en pesos) esta alternativa es hoy la única tradicional para intentar ganarle a la inflación.

La particularidad de la Unidad de Valor Adquisitivo (UVA) es que sigue al Índice de Precios al Consumidor (IPC), pero con un rezago (aproximado, no igual) de dos meses. Por esta razón, cuando la inflación sube, el rendimiento del mes es mucho menor pero, cuando la inflación baja, el PF UVA paga un interés mayor.

Esta es la situación, precisamente, de estos momentos. En febrero, la evolución de la UVA (25,9% a 30 días el día 29) captó la variación del IPC de diciembre y en marzo se moverá según la inflación de enero.

Quien puso $100.000 en plazo fijo UVA a 180 días el primer día hábil de 2024, al 14 de marzo tiene acumulado $159.614 (un 59,61% en menos de 3 meses).

Habrá que ver cómo evoluciona la inflación en los próximos meses para saber cuánto obtendrá al 30 de junio, cuando sea el vencimiento. Pero, ya es un muy buen rendimiento, teniendo en cuenta que el dólar libre al comenzar 2024 rondaba los $ 1.025 y sigue en un nivel similar.

El rendimiento del plazo fijo tradicional, el plazo fijo UVA y el dólar en lo que va del año.

Claro que lo anterior es historia pasada. Y al ahorrista lo que le interesa para saber qué hacer es lo que suceda de ahora en más.

Cuánto rendirán el plazo fijo tradicional y el UVA

Así, es útil plantear algunos escenarios y analizar cuánto podría rendir un plazo fijo tradicional, un plazo fijo UVA y cuánto debería valer el dólar para igualar esos rendimientos.

Respecto al plazo fijo tradicional, es claro que el Ministerio de Economía está pensando en un camino de tasas de interés en baja. El Banco Central ya no fijará el mínimo a pagar por el plazo fijo, pero sí dará señales con su tasa de política monetaria.

Si la intención es plantear un sendero de reducción de la inflación y desindexación de la economía, es lógico que las tasas acompañen.

Por ese motivo, el plazo fijo a 30 días hoy rinde 5,73/6,16% pero en el futuro podría, incluso, ser menor.

En cuanto al PF UVA, se puede hacer una proyección de la evolución mensual tomando como base las proyecciones de inflación del Relevameinto de Expectativas de Mercado (REM) que publica el BCRA. Como estas estimaciones han sobreestimado la inflación de la «era Milei» y para evitar ser tan optimistas respecto al UVA, se toma una variación dos puntos más abajo para el plazo fijo.

Con la inflación que se espera para los próximos meses, el plazo fijo UVA parece ser el instrumento más conveniente.

Suponiendo que el plazo fijo UVA replique exactamente el IPC de dos meses antes: rendiría 20,6% en marzo; 13,2% en abril (hasta ahí los datos publicados); 12,3% en mayo; 10% en junio; 8% en julio y 6,5% en agosto.

Así, si hoy se pusieran $ 100.000 en un plazo fijo UVA, al cabo de 180 días se tendría $ 194.000. Es decir, casi el doble. El rendimiento será mayor si la UVA varía más en estos primeros meses y menor, si la inflación cae más de los esperado.

Cuánto debería valer el dólar para igualar al plazo fijo

Esperar 180 días parece una eternidad para estar en pesos en una economía como la argentina. Por eso hay que mirar también la evolución del dólar.

Hoy quedó claro que aquellos que apostaron al dólar a principios de año perdieron frente al plazo fijo (incluso frente a la versión tradicional, con rendimientos mucho menores a la inflación).

Pero ¿será así en el futuro? Aunque no se puede hacer futurología, sí se pueden plantear algunos escenarios.

Tomando como base un dólar blue de $ 1.030, para equiparar el rendimiento del plazo fijo tradicional que más paga (75% TNA), en 30 días debería valer $ 1.093 (6,16% ). Suponiendo que esa tasa se mantenga 6 meses, al segundo mes el dólar debería terminar en $1.161 y al finalizar el semestre (fin de agosto), en $1.474.

Los valores son muy diferentes si se piensa en una colocación en UVA. Con los supuestos planteados, para que sea más conveniente comprar dólares hoy frente a poner un depósito ajustado por inflación, el dólar blue debería valer $1.242 dentro de un mes y $1.998 (casi el doble) al cabo de 180 días.

Las proyecciones para el dólar, según diversos escenarios.

Estos valores son muy superiores a la proyección de los mercados para los próximos meses. El dólar futuro del Rofex está en $866 para fin de marzo y $1.172 para agosto.

Si bien estos son valores para el dólar mayorista oficial, la tendencia se puede mostrar como referencia. Sobre todo, si en algún momento se tiende a la unificación del mercado cambiario.

Por supuesto que esta proyección supone que todo marcha según el programa establecido por el Gobierno, con brecha cambiaria achicándose e inflación en baja y un levantamiento del cepo en algún momento del año. Habrá que ver si esto se confirma o no.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media, dolar,plazo fijo,plazo fijo uva,inflacion

Source link

ECONOMIA

El Gobierno negocia con el FMI un mecanismo para refinanciar el vencimiento de la deuda

Una de las novedades del acuerdo con el Fondo Monetario Internacional (FMI) que el Gobierno negocia con las autoridades del organismo es que el mismo incluirá un mecanismo para refinanciar vencimientos de deuda con organismo para poder utilizar esos dólares para el pago de bonos en moneda extranjera, de acuerdo a la estructura del al nuevo programa que figura el DNU publicado por el Poder Ejecutivo en el Boletín Oficial.

El nuevo esquema también explicita un período de gracia de 4 años y medio, pero no se trata de una extinción de esas obligaciones de pago, sino de un esquema de refinanciamiento como el que existió en los últimos años con el Extended Fund Facility (EFF) que comenzó en marzo de 2022 en el Gobierno de Alberto Fernández.

Dólares del FMI para refinanciar vencimientos de la deuda

Algunos informes que circulan en el mercado financiero proyectan que ese plazo de gracia sin pagos netos podría incluir tanto el principal como los intereses de la deuda.

En tanto que desde el Gobierno explicaron que alcanzará solo al capital, por lo que los intereses deberán ser pagados con reservas internacionales del BCRA durante ese período de gracia.

En ese aspecto, el DNU expresa que «a los efectos de extender el horizonte de vencimientos, despejar la carga de pagos del Tesoro en los próximos años, dar más certidumbre a los tenedores de bonos y afianzar la perspectiva de mejora en la sustentabilidad del proceso de estabilización y crecimiento».

También el acuerdo incluirá una cancelación de las operaciones de crédito público celebradas en el marco del Programa de Facilidades Extendidas del 2022 cuyos vencimientos operen dentro de los cuatro años de la suscripción del acuerdo a celebrarse».

De esa forma, el período de gracia no implicará que esos pagos de capital dejarán de ser exigibles, sino que el FMI enviará desembolsos para cubrir esos vencimientos, que liberará al Gobierno de tener que usar dólares propios para abonarlos.

Esa cuenta sí deberá ser saldada a lo largo de los 10 años de duración total de la amortización del préstamo, hasta el 2035, que vencerá el nuevo acuerdo.

La parte de intereses en esa cuenta debería ser pagada con normalidad, lo que implicaría, en ese sentido, unos 8.900 millones de dólares, de acuerdo a los datos elaborados por la consultora EcoGo.

Puesto en números, según datos del FMI procesados por Eco Go, en esos cuatro años y medio los vencimientos de capital acumulados -entre abril de 2025, si se firmara en esa fecha, y octubre de 2029- serían superior a los 18.000 millones de dólares.

La mayoría de esos vencimientos están concentrados entre 2028 y 2029, con u$s6.500 millones y u$s7.030 millones respectivamente.

Durante el mandato restante de la presidencia de Milei, la cifra es menor, de u$s55.500 millones hasta fines de 2027.

Acuerdo con el FMI: un desembolso por adelantado para comprar Letras Intransferibles

Por otra parte, un informe de Adcap Grupo Financiero expresa que «un impulso adicional podría provenir de los pagos de deuda de 2024, que el Gobierno cubrió con recursos propios que llegan aproximadamente a unos 3.000 millones de dólares está explicado en que las últimas revisiones trimestrales del acuerdo EFF de 2022 fueron unificadas con la negociación del programa nuevo, con lo cual esos pagos no cubiertos realizados por el Poder Ejecutivo podrían ser devueltos en esta instancia.

El informe de Adcap expresa que «es probable que una parte significativa del nuevo programa -particularmente la vinculada a los pagos de intereses- se desembolse por adelantado. Estos fondos podrían utilizarse para recomprar Letras Intransferibles, que es deuda del Tesoro en el activo del BCRA, lo que en última instancia financiaría los pagos de intereses del programa de 2022″.

De ser así, la deuda bruta del Gobierno disminuiría, menciona el informe de Adcap, que va en línea con lo manifestado por Milei en la apertura de las sesiones ordinarias del Congreso de la Nación del 1 de marzo pasado.

La estructura del nuevo programa de Facilidades Extendidas indica que los dólares adicionales que envíe el organismo tendrán como finalidad una operación de deuda interna para que el Tesoro recompre Letras Intransferibles en manos del BCRA.

Hay que destacar también que el DNU no ofrece muchos detalles sobre cómo sería esa operatoria.

Al parecer, el Tesoro no necesitará esperar los vencimientos de cada letra para realizar la cancelación de cada letra para realizar la cancelación de cada instrumento, sino que puede hacerlo con letras que venzan años más adelante. Esa confusión surgió porque el decreto menciona el vencimiento del 1° de junio como una fecha de referencia, es la letra intransferible más próxima a pagar que luego le seguirían el resto de los títulos de deuda que sigan en orden cronológico.

Hay que mencionar también que entre los fundamentos del DNU se menciona la necesidad de mejorar la posición de reservas y el desarme del cepo cambiario.

Algunos operadores del mercado financiero local y de Wall Street se preguntan si esto no implica la aceptación, por parte del equipo económico, de que esa liberación de restricciones no podría tener lugar más temprano de lo esperado y hay que destacar que algunos analistas proyectan un escenario de base de salida del cepo posterior a las elecciones de octubre próximo.

«El Gobierno basa el acuerdo en la necesidad de levantar los controles de capital, indicando que son un obstáculo para las inversiones del país y del crecimiento. Esto no es un detalle menor», aseguró en un informe Portfolio Personal Inversiones (PPl) porque su hipótesis central implicaba que «no modificaría el esquema cambiario (ni el esquema de exportaciones a través del blend, ni la dinámica de intervención en el MEP y CCL), en la previa de las elecciones de octubre».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,fmi,gobierno,dolar

ECONOMIA

La CNV pone más requisitos para operar criptomonedas, tras el caso $LIBRA

La Comisión Nacional de Valores (CNV) presentó este jueves una normativa adicional que endurece los requisitos para las empresas del sector que operan en el mercado de las criptomonedas en Argentina. La medida impactará a las aproximadamente 140 compañías ya registradas ante el organismo y que actualmente operan en el país.

La noticia se conoce semanas después del escándalo de la criptomoneda $LIBRA, el activo difundido por el presidente Javier Milei que se desplomó momentos después de su tuit.

Este nuevo marco regulatorio surge tras una inspección realizada en marzo de 2024 por el Grupo de Acción Financiera Internacional (GAFI), organismo global que supervisa la lucha contra el lavado de dinero y financiamiento del terrorismo. Durante la evaluación, GAFI advirtió la necesidad de realizar ajustes en la normativa vigente para evitar que Argentina ingresara en la denominada «lista gris», lo que podría haber generado restricciones en el acceso al sistema financiero internacional.

El primer paso hacia la formalización del sector se dio con la creación del Registro de Proveedores de Servicios de Activos Virtuales (PSAV), impulsado por la CNV bajo la gestión de Roberto Silva. Este registro es obligatorio para todas aquellas empresas que facilitan el acceso a la criptoeconomía en Argentina, ofreciendo servicios relacionados con criptomonedas, tokens y otros activos digitales basados en blockchain.

En octubre del año pasado, la CNV lanzó una segunda fase del proceso regulatorio, abriendo una consulta pública con las empresas del sector para ajustar la normativa. Dicho período de debate se extendió hasta diciembre, y en los primeros meses de 2025, el organismo trabajó en la versión definitiva de la norma que se presentó esta semana. Justamente en medio de este proceso, el 14 de febrero estalló el escándalo en torno al token $LIBRA.

Cuáles son los nuevos requisitos de la CNV para operar criptomonedas

La Resolución General 1028 establece nuevos requisitos con el objetivo de fortalecer la transparencia, garantizar la seguridad de los usuarios y prevenir delitos financieros dentro del ecosistema cripto. Entre los aspectos clave de la normativa, se incluyen obligaciones en materia de registro, ciberseguridad, custodia de activos y divulgación de riesgos.

El presidente de la CNV, Roberto Silva, destacó el trabajo realizado para equilibrar el cumplimiento normativo con la necesidad de fomentar la innovación en el sector. «Hemos trabajado intensamente en esta normativa para que sea efectiva y se ajuste a la legislación vigente sin sobrerregular ni imponer costos excesivos a las empresas», afirmó.

A partir de esta resolución, cualquier empresa que desee operar en Argentina deberá cumplir con ciertos requisitos estrictos. Aquellas que no se registren dentro de los plazos estipulados perderán la posibilidad de prestar servicios en el país. La normativa, sin embargo, no afecta a personas que compren o vendan criptomonedas para uso personal, sino únicamente a aquellas compañías que brinden servicios vinculados a estos activos digitales.

Para obtener su registro, las empresas deberán estar constituidas como sociedades anónimas (SA) o sociedades de responsabilidad limitada (SRL) en Argentina. También tendrán que presentar sus estatutos, estados contables, detalles sobre la composición accionaria y demostrar un capital mínimo requerido. En particular, las firmas que ofrezcan servicios de intercambio y custodia de criptoactivos deberán contar con un capital mínimo de 150.000 dólares.

Asimismo, la CNV impone estrictas medidas de seguridad y control. Las empresas estarán obligadas a:

- Implementar normas de ciberseguridad y custodia de activos.

- Presentar informes periódicos sobre operaciones, clientes y activos bajo su custodia.

- Segregar los fondos propios de los de sus clientes para evitar su uso indebido en operaciones de riesgo.

- Someterse a auditorías anuales de sus sistemas y controles internos.

La resolución entrará en vigencia de manera escalonada, pero se espera que todas sus disposiciones estén plenamente operativas a partir del 31 de diciembre de 2025. A partir de ese momento, la CNV tendrá la facultad de suspender o revocar registros en caso de incumplimientos. Además, las empresas no registradas podrán ser bloqueadas por orden judicial.

Cuál puede ser el impacto en el sector cripto

Si bien la regulación es vista como un paso necesario para brindar mayor claridad y estabilidad al ecosistema cripto en Argentina, en el sector hay preocupaciones sobre su impacto en la competitividad. Se espera que el endurecimiento de los requisitos reduzca la cantidad de empresas en el país, favoreciendo una consolidación del mercado.

Uno de los reclamos recurrentes de la industria es la falta de equidad en materia tributaria. Según referentes del sector, las empresas cripto enfrentan mayores cargas impositivas que otras fintechs, como las billeteras virtuales, lo que podría frenar el crecimiento de la industria en el país.

Julián Colombo, director general de Bitso en Argentina, expresó su postura al respecto: «Valoramos cualquier esfuerzo regulatorio que aporte claridad y seguridad al ecosistema cripto en Argentina. La Resolución General 1028 de la CNV avanza en ese sentido, estableciendo lineamientos sobre transparencia, custodia de activos y prevención de lavado de dinero. Sin embargo, hay un punto clave que debe resolverse: necesitamos igualdad de condiciones en materia tributaria. Actualmente, la industria cripto enfrenta desventajas frente a otras fintechs, lo que limita su desarrollo en el país».

En un contexto donde la regulación de las criptomonedas avanza a nivel global, la normativa de la CNV busca alinear a Argentina con los estándares internacionales y garantizar un entorno más seguro para los usuarios. Sin embargo, la clave estará en encontrar un equilibrio que permita regular el sector sin desalentar la innovación y el crecimiento de la industria.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,criptomonedas,bitcoin,cnv

ECONOMIA

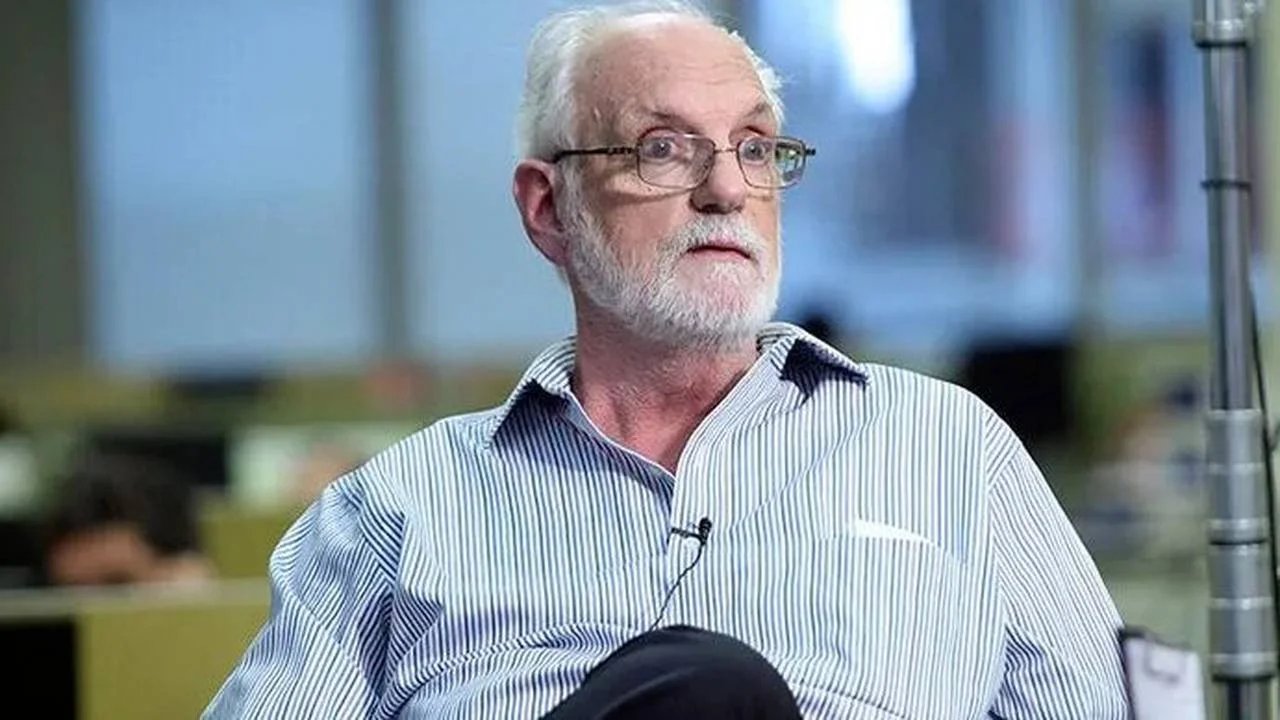

Juan Carlos de Pablo estimó qué puede pasar con el dólar, el cepo y el FMI

Juan Carlos De Pablo, economista, habló sobre diferentes temas de actualidad y resaltó que existe un motivo por la cual se podría salir del cepo este año, y también distintos motivos que hacen que el Gobierno no explicite la letra chica del acuerdo con el Fondo Monetario Internacional (FMI) en el decreto de necesidad y urgencia (DNU) que se publicó el martes pasado.

Juan Carlos de Pablo sobre dólar, cepo y FMI

«El DNU lo que hace es decirle al Tesoro que puede cambiar de acreedor y que la deuda bruta no aumenta. Ahora, ¿les parece que el presidente va a mandar la letra chica al Congreso, con detalles que pueden incluir un salto devaluatorio con fecha? Eso es lo mismo que creer en los Reyes Magos», resaltó en una charla con clientes de la empresa Planexware.

En esta línea, comentó que en los 69 años en que nuestro país es parte del Fondo, hubo casi 30 acuerdos, y ninguno pasó por el Congreso. «La devaluación mensual del tipo de cambio oficial del 1% no está escrita en piedra. Hay que tomar las decisiones asumiendo que esto no cambia, pero podría cambiar», agregó.

Con respecto al régimen cambiario resultante de un acuerdo con el Fondo, indicó que si el foco está en lo fiscal, debería pasarse a un régimen de flotación, en el que no sería necesario contar con reservas. «Entonces muchos se preguntan por qué no salir del cepo ahora, si dicen que no hay atraso. El tema es que, en ese caso, el que se juega la vida es el presidente de la Nación y el presidente del Banco Central», detalló.

«La mejor razón que encontré para justificar por qué se saldría del cepo este año es para darles tiempo a las calificadoras de riesgo, para que mejoren la nota y el riesgo país baje de cara a pagar los vencimientos de 2026 con financiamiento externo», agregó.

Con respecto a la negociación con el FMI, De Pablo resaltó que la titular del organismo, Kristalina Georgieva, «no puede creer» el esfuerzo fiscal que viene haciendo el país desde hace año y medio, y que no habrá problemas para concretar su aprobación, ni la del directorio, aunque sí podría haber inconvenientes con la burocracia relacionados con el préstamo durante el gobierno de Mauricio Macri.

Finalmente, hizo énfasis en que las decisiones deben tomarse partiendo de que el Gobierno mantiene el equilibrio fiscal y el crawling peg del 1%. «Los economistas que dicen que el tipo de cambio está atrasado usan la aritmética, pero la economía no es aritmética. En el gobierno de Alberto Fernández comprábamos dólares para huir. Si aparecen más dólares, la discusión del tipo de cambio tendrá otra relevancia y otras consecuencias», aseguró.

¿Habrá modificaciones cambiarias antes de las elecciones?

Para los analistas, el principal punto de discrepancia en la negociación con el FMI radica en el frente cambiario. En reiterados informes, el Fondo destacó que «la presencia de amplios controles cambiarios -que será necesario desmantelar para aliviar las distorsiones y recuperar el acceso a los mercados de capital-, y la apreciación del tipo de cambio real como resultado de la preservación de un tipo de cambio de paridad lenta, podrían dificultar la acumulación continua de reservas cambiarias».

«Por algo está tardando tanto tiempo la negociación. El punto donde más discusión puede haber es el cambiario. En lo fiscal y monetario no creo que haya diferencias», comentó el analista financiero Christian Buteler.

El experto opinó que aunque ahora se sabe que el acuerdo consiste en un Programa de Facilidades Extendidas en lugar de un Stand-by corto «no veo que haya modificaciones en el terreno cambiario antes de las elecciones». Y justificó que «el tipo de cambio es muy importante para el Gobierno para mantener el control de la inflación y no veo al Gobierno haciendo cambios sustanciales antes de las elecciones».

En ese marco, Buteler cree que «los fondos frescos van a venir escalonados y que probablemente las condiciones que puedan afectar al tipo de cambio fuerte van a quedar para después de las elecciones».

El economista Camilo Tiscornia señaló que «en materia de reformas, el Gobierno tiene una agenda que está en línea con lo que podría llegar a pedir el FMI» y afirmó que «el tema que queda pendiente es la liberación del mercado de cambios porque justamente el Fondo está en contra de las prácticas de tipo de cambio múltiple».

«Acá de lo que se trata es del timing de la eliminación del cepo y de los tipos de cambio múltiples. Creo la postura del Gobierno será evitar cualquier modificación fuerte hasta las elecciones», acotó.

En un contexto donde las reservas netas son negativas en un rango que va entre u$s4.000 millones y u$s10.000 millones, según los cálculos privados con base en los parámetros que se tomen para la medición, la economista Natalia Motyl sostuvo que «la única forma de acumular reservas sería intentar un tipo de cambio diferencial, pero no creo que el gobierno tome esa decisión en el corto plazo».

«Cualquier cambio en el plano cambiario se implementará después de las elecciones. El Gobierno evitará a toda costa cualquier cimbronazo que pueda impactar negativamente en la inflación, amplíe aún más la brecha cambiaria o afecte los números de las elecciones de medio término», juzgó.

De igual visión, Joaquín Marque, director en UG Valores, consideró que «el Gobierno pretenderá llegar a las elecciones con la inflación y dólar controlado, o sea, que no vemos que haya cambios rotundos en el esquema cambiario antes de las elecciones».

En cambio, Fernando Baer, economista jefe de Quantum Finanzas, estimó que antes de las elecciones «algo van a tener que cambiar en el esquema, sino se hubiese acordado antes» con el FMI.

«No veo devaluación en ningún caso. A lo sumo un desdoblamiento cambiario, por ejemplo importaciones al dólar oficial y el resto por uno libre con modificaciones en el dólar blend, para después converger a un régimen único de flotación administrada».

A su vez, un informe de Max Capital evaluó que «el programa probablemente incluirá un piso de reservas netas para evitar una apreciación excesiva de la moneda y permitiría el uso de fondos bajo un esquema preestablecido»

«No vemos al Gobierno flotando libremente en el mercado de cambios antes de las elecciones, sino más bien dando pasos en esa dirección, trasladando gradualmente más flujos al mercado oficial«, planteó. En ese marco, dijo que una opción es la eliminación del dólar blend, por el cual el 80% de las exportaciones se liquida al tipo de cambio oficial, y el 20% al valor del dólar Contado con Liquidación.

En sintonía, el analista financiero Gustavo Ber no espera «que vaya a haber cambios relevantes antes de las elecciones, tal vez ir liberando restricciones como el dólar blend – al menos ir suavizándolo – en busca de acelerar las compras de divisas».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,fmi

-

POLITICA1 día ago

Lilia Lemoine se peleó con Marcela Pagano y Rocío Bonacci por dar quórum a una iniciativa del peronismo

-

POLITICA23 horas ago

Guillermo Francos apuntó contra los barras que se manifestaron en el Congreso: “Usaron a los jubilados”

-

SOCIEDAD2 días ago

Temporal en Bahía Blanca: el lento regreso a la vida cotidiana en medio del barro y la destrucción